SPH(SGX:T39)는 2020년 6월 22일에 Straits Times Index(STI) 구성 요소로서 Mapletree Industrial Trust로 대체될 예정입니다.

2년 전, 나는 SPH가 STI에서 쫓겨날 수 있다고 추측했습니다.

좀 더 일찍 올 거라고 예상했지만 이렇게 되기까지 거의 2년이 걸렸습니다. 이미 벽에 글이 붙어 있었기 때문에 대부분의 사람들이 다가오는 것을 볼 수 있었습니다.

Yue Sin은 이전에 SPH에서 상황을 분석했는데 예쁘지 않았습니다.

충분히 강타합니다. 나는 이 모든 알려진 나쁜 소식 때문에 시장이 SPH에 대해 너무 비관적인지 알고 싶었습니다. SPH가 너무 낙후되어 저평가된 플레이가 될 수 있습니까?

SPDR STI ETF(SGX:ES3) 및 Nikko AM STI ETF(SGX:G3B)는 각각 S$51.6m(2020년 6월 16일) 및 S$1190만(2020년 6월 15일) SPH 주식을 보유하고 있습니다.

지수 추적자로서 펀드는 STI 목록에서 제외될 때 SPH를 매각해야 합니다.

실제로 SPH는 2020년 5월 29일에 비슷한 이벤트가 있었습니다. 아래 차트에서 거래량이 급증한 것을 볼 수 있습니다. 이는 그날 MSCI Singapore에서 SPH가 제거되었기 때문입니다. 주가는 전날보다 12% 하락했는데, 일부 기관에서는 SPH를 매각해야 했고 구매자를 끌어들이기 위해 주식을 더 싸게 팔아야 했다고 가정했습니다.

2020년 5월 29일에 거래된 가치는 최소 2억 6,300만 달러였습니다. 그리고 단순 비례 계산을 하면 인덱스 펀드가 종료되는 2020년 6월 22일에 SPH 주가가 2.9% 더 떨어질 수 있습니다.

STI에서 제외된 일부 주식의 실적을 살펴보겠습니다.

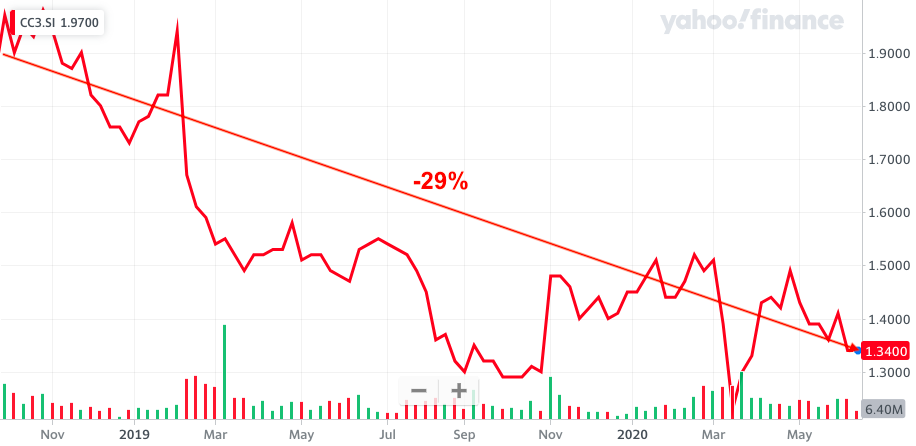

Starhub(SGX:CC3)는 2018년 9월 28일 STI에서 제외되었으며 그 이후로 주가는 29% 하락했습니다.

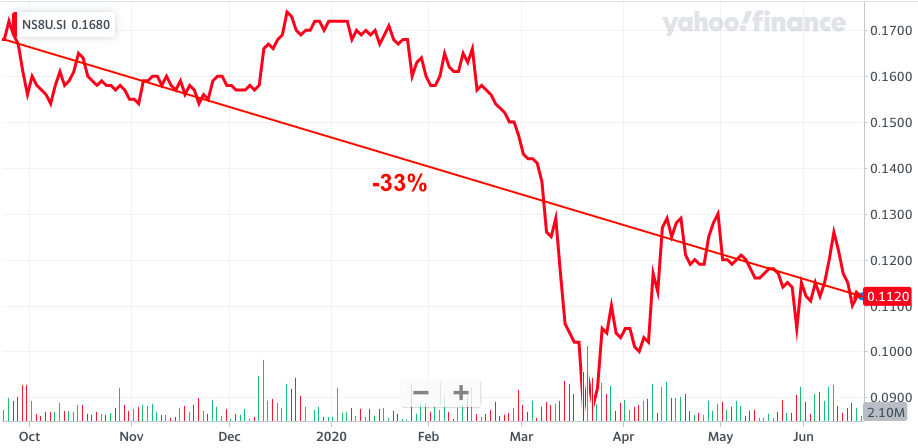

Hutchison Port Holdings Trust(SGX:NS8U)는 2019년 9월 23일에 STI에서 제외되었으며 그 이후로 주가는 33% 하락했습니다.

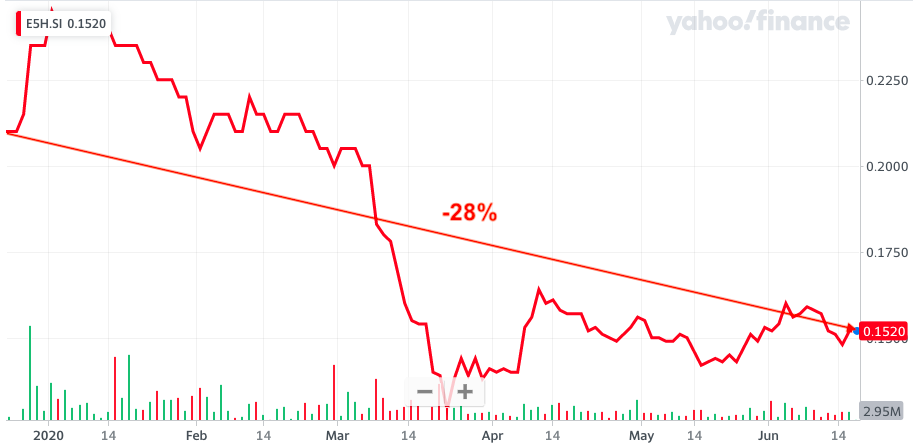

Golden Agri(SGX:E5H)는 2019년 12월 23일 STI에서 제외되었으며 그 이후로 주가는 28% 하락했습니다.

확률은 SPH에 좋지 않아 보이지만 각 비즈니스에는 고유한 문제가 있음을 이해해야 합니다. 따라서 그들의 성능은 STI를 종료한 후 SPH의 운명을 반영하지 않을 수 있습니다. 한 가지 핵심적인 차이점은 SPH의 부동산 사업은 순조롭게 진행되고 있지만 이들 사업은 핵심 사업이 저조한 실적을 거두면 더 이상 의존할 수 없다는 것입니다.

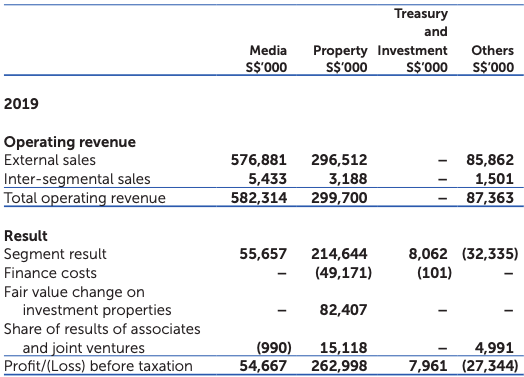

SPH 자산의 72%가 부동산에 있습니다. Singapore Property Holdings는 적절한 이름이 될 것입니다.

미디어 사업은 하락세를 보이는 반면 다른 투자(부동산 제외)는 SPH에 상대적으로 적은 수익을 기여합니다.

따라서 이러한 비즈니스 자산을 제거하고 부동산과 현금에만 집중하여 SPH의 장부 가치를 조정하겠습니다.

| SPH | 값($'000) |

| 투자 자산 | 5,014,896 |

| + 토지 및 건물 | 131,971 |

| + 현금 | 554,435 |

| – 총 부채 | 2,400,242 |

| – 비지배지분 | 1,068,180 |

| – 영구 증권 | 150,512 |

| =조정 장부가 | 2,082,368 |

| /주식 수 | 1,611,865 |

| 주당 조정 장부가 | $1.29 |

| 주가 | $1.37 |

| 가격 / 조정 장부가 | 1.1 |

가격/조정 장부가 1.1을 사용하면 SPH가 소유 부동산의 가치에 근접한 가격으로 책정되었다고 말할 수 있습니다.

미디어 사업은 몇 년 동안 감소했지만 실제로 이익(5,500만 싱가포르 달러)을 내고 있습니다. 따라서 0보다 가치가 있어야 합니다.

즉, 공정 가치로 부동산에 대한 비용을 지불하고 미디어 비즈니스를 무료로 얻을 수 있습니다.

나는 시장이 SPH에 대해 더 비관적인 모습을 보일 것으로 예상하고 주가는 더 하락할 수 있다. 그러나 동시에 부동산 가치가 가치 평가의 닻으로 작용하기 때문에 하락할 여지가 제한적이라고 생각합니다. 부동산 가치를 30% 할인하면 SPH는 여전히 $0.90 주변에서 거래되어야 합니다. 이 가격은 지나친 비관론으로 인해 SPH가 저평가된 플레이라고 생각합니다.

SPH가 여전히 수익성이 있고 저널리즘이 사회에서 중요한 역할을 하기 때문에 미디어 사업을 포기할 것이라고 생각하지 않습니다. 그러나 나는 그들이 그것을 뒤집을 수 있다고 확신하지 않습니다. 그것은 손익분기 수익으로 공공재처럼 작동합니다.

SPH의 배당수익률은 부동산 사업만으로도 여전히 5%(주가 ~$1) 수준이다. 이는 SPH REIT가 5.6센트 이상의 DPU를 제공하고 SPH가 보유하고 있는 부동산 이외의 부동산도 임대 수익을 창출할 수 있기 때문입니다.

SPH는 가치주가지만 성장주는 아닙니다. 미래 성장을 사고 싶어하는 투자자들은 이것을 놓칠 것입니다. 가치주는 그 가치를 실현하기 위해 촉매를 필요로 합니다. 수익 턴어라운드는 가능하지만 SPH의 경우 매우 멀다. 다른 REIT(요양원) 분사 또는 대규모 합병 및 인수 이벤트와 같은 특수 상황은 가치 창출 촉매제가 될 가능성이 더 큽니다.