13년 동안 보유하고 있던 주식이 현재 지불한 가격과 동일한 가격으로 거래되고 있다고 상상해 보십시오.

돈을 잃은 것처럼 느껴질 것입니다.

낙농장(SGX:D01)에 일어난 일입니다.

위안이 되는 것은 Dairy Farm이 13년 동안 배당금을 지급했으며 여전히 수익을 올릴 수 있다는 것입니다.

그러나 전반적으로 투자는 여전히 실망스러울 것입니다.

많은 사람들이 장기에 초점을 맞춘다고 하는데 이 경우 왜 장기 투자자가 처벌을 받나요?

Dairy Farm의 비즈니스는 Cold Storage 및 Giant 슈퍼마켓, 7-Eleven 및 Wellcom 편의점, Guardian 및 GNC 약국, IKEA 가구점, Maxim의 식당 및 카페와 같이 매우 유명합니다.

이들은 매일 수백만 명이 애용하는 가정용 브랜드입니다. 주가가 어떻게 이렇게 하락할 수 있습니까(고점 대비 69% 하락)?

너무 좋아서 무슨 일이 일어나고 있는지 알아보는 중입니다.

그럴듯한 대답을 찾기 위해 멀리 볼 필요가 없었습니다(주식 방향을 주도한 요인을 결코 증명할 수는 없지만 현명한 추측을 시도할 수는 있습니다).

간단히 대답하자면 Dairy Farm은 2013년에 성장을 멈췄습니다. 그 이후로 그 주가는 더 좋은 날을 본 적이 없습니다.

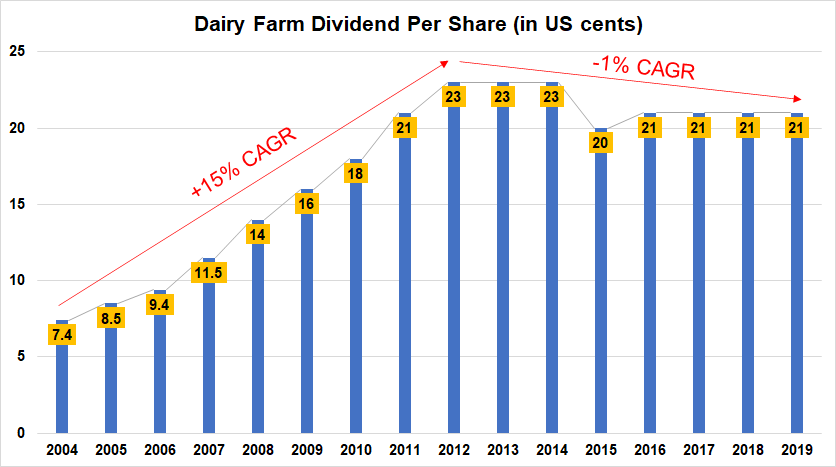

아래는 Dairy Farm의 주당 배당금 차트입니다. (DPS, 특별 배당 제외) 2004년 이후:

주당 배당금은 2004년 US7.4c에서 2012년 US23c로 증가했으며, 이는 연간 복합 성장률 15%입니다.

2013년 이후 주당 배당금은 약간 감소했지만(연간 성장률 -1%), 투자자들이 이전만큼 미래에 대해 낙관적이지 않기 때문에 성장 부족으로 주가가 급락했습니다.

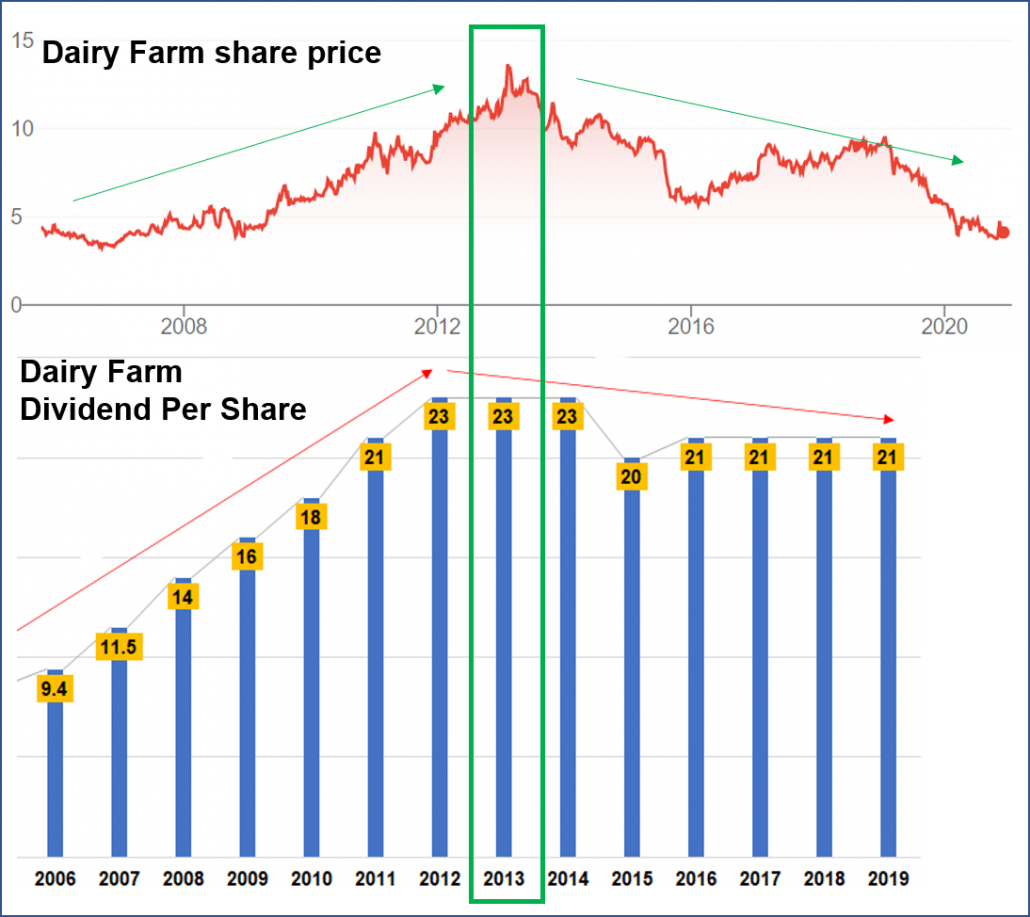

관계를 더 명확하게 하기 위해 가격 차트를 아래의 주당 배당금 차트와 정렬했습니다.

배당 성장은 너무 강력해서 2008년 금융 위기는 Dairy Farm의 배당금 인상 능력에 영향을 미치지 않았고 주가는 거의 하락하지 않았습니다.

외환위기 당시 다른 종목들이 절반 이상 폭락했다는 점을 감안하면 놀라운 일이다. 이는 비즈니스의 탄력성을 보여주었고 많은 투자자들은 Dairy Farm이 근본적으로 강력한 주식임을 인식했을 것입니다.

강세였습니다... 2013년에 운이 역전될 때까지.

Dairy Farm은 2013년에서 2019년 사이에 매출이 8% 증가했습니다. 높은 수치는 아니지만 실제로 매출은 감소하는 대신 증가했습니다.

그러나 매출 내역을 자세히 살펴보면 Dairy Farms의 식료품 소매 부문만 13% 축소되었음을 알 수 있습니다(비교하여 Sheng Siong은 같은 기간 동안 44% 성장했습니다).

나머지 세그먼트는 20% 이상 성장했습니다.

| 세그먼트 | 판매 2013년 (US$m) | 판매 2019년 (US$m) | 변경 % |

| 식료품 소매 | 5,974.9 | 5,190.2 | -13% |

| 편의점 | 1,780.9 | 2,185.4 | +23% |

| 건강과 아름다움 | 2,179.9 | 3,051 | +40% |

| 가구 가구 | 421.7 | 765.7 | +82% |

| 총계 | 10,357.4 | 11,192.3 | +8% |

영업 이익 측면에서 식료품 소매 부문은 74% 감소했습니다. 2013년에서 2019년 사이. 건강 및 미용 부문만이 영업 이익 49% 성장으로 좋은 성과를 거두었습니다.

그러나 식료품 소매점이 가장 많은 수익에 기여하며, 이 부문의 영업 이익 감소는 전체 영업 이익을 감소시켰습니다. 전체 낙농장에 대해 14% 증가합니다.

이러한 수익성 하락은 Dairy Farm이 배당금을 늘릴 수 있는 능력에 영향을 미치는 도전 과제를 설명합니다.

| 세그먼트 | 영업 이익 2013년 (US$m) | 영업 이익 2019년 (US$m) | 변경 % |

| 식료품 소매 | 247.9 | 63.1 | -74% |

| 편의점 | 70.8 | 82 | +16% |

| 건강과 아름다움 | 197.7 | 295.5 | +49% |

| 가구 가구 | 43.6 | 42.7 | -2% |

| 총계 | 560 | 483.3 | -14% |

마지막으로 부문별 영업이익률을 살펴본다.

놀라운 일이 아닙니다. 2019년 식료품 소매 부문의 영업 이익률은 1%에 불과했습니다. 4%에 비해. Dairy Farm은 더 높은 운영 비용과 마진 축소를 경험했습니다.

대조적으로 Sheng Siong은 2019년에 9%의 영업 이익률을 보고했습니다.

| 세그먼트 | 영업 이익률 2013년 (%) | 영업 이익률 2019년 (%) |

| 식료품 소매 | 4% | 1% |

| 편의점 | 4% | 4% |

| 건강과 아름다움 | 9% | 10% |

| 가구 가구 | 10% | 6% |

| 총계 | 5% | 4% |

나쁜 소식과 결과는 가격을 하락시킵니다. 때때로 이것은 가치 플레이를 나타낼 수 있으며 투자자는 결과의 개선으로부터 이익을 얻을 수 있습니다.

Dairy Farm은 역사적 P/E 비율 21에서 거래되고 있습니다. 대부분의 기간 동안 이 수준의 P/E를 유지해 왔다는 점을 고려할 때 이는 그다지 저렴하지 않습니다.

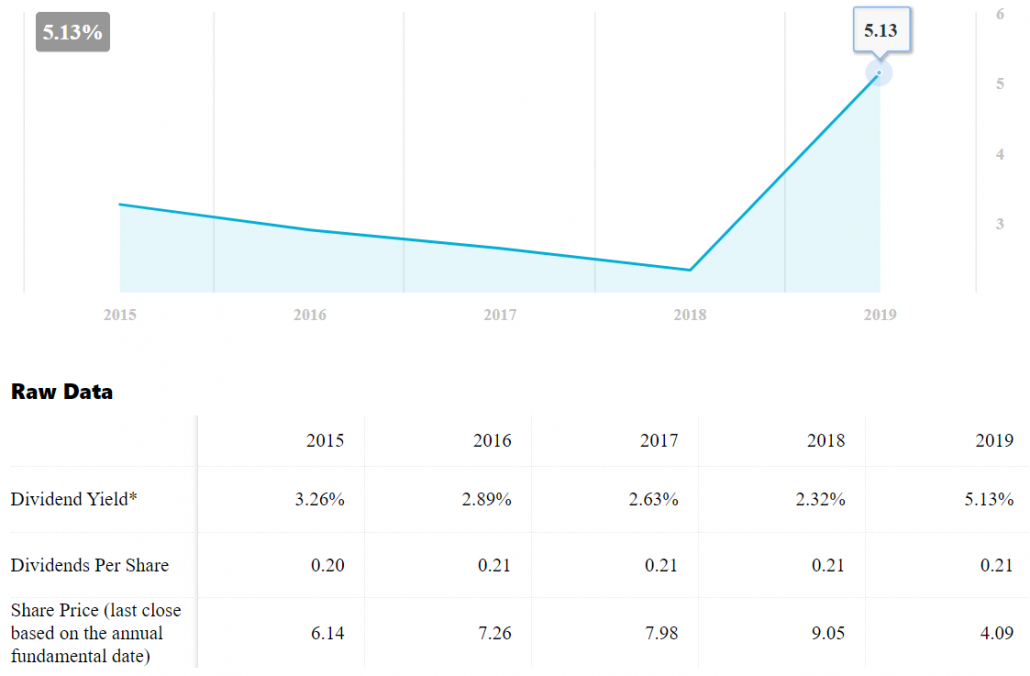

배당수익률은 평균 2~3%대였던 데어리팜이 5.1%로 저렴해 보인다.

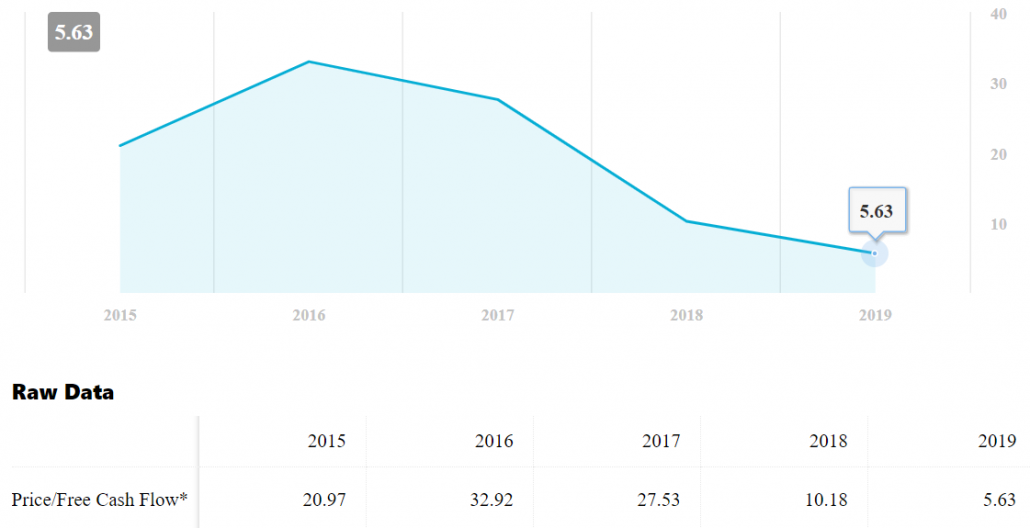

Dairy Farm의 가격/자유 현금 흐름 비율 6도 5년 만에 최저 수준입니다.

낙농장은 전반적으로 저렴해 보입니다. 하지만 주가를 높이려면 실적이 개선되어야 합니다. 그렇지 않으면 장기적으로 저렴한 가격이 유지될 수 있습니다.

성장이 정체된 지 7년이 되었습니다. 설상가상으로 식료품 부문의 마진은 개선의 기미가 거의 없이 더 낮아졌습니다.

믹스된 가방이고 현시점에서 충분히 가치 있는 구매라고 생각하지 않습니다.