유럽 전역의 은행은 이 분야에서 상당한 발전을 가져온 "디지털"에 중점을 두고 있습니다. 은행들은 최우선 과제로 온라인 뱅킹의 기능을 더욱 확장하고 모바일 뱅킹 채널을 더욱 발전시키기 위해 최고의 사용자 경험(UX)을 달성하기 위해 노력하고 있습니다. 그들은 블록체인 기술 또는 은행업을 넘어선 개방과 같은 혁신 주제를 탐구합니다. 이처럼 광범위한 주제에 걸쳐 빠르게 진행되는 이러한 모든 발전으로 인해 은행의 디지털 역량을 비교하기가 어렵습니다.

주요 플레이어는 어떤 기능에 투자했습니까? 디지털 시대에 클라이언트 상호작용을 촉진하기 위해 채널을 어떻게 개발했습니까? EMEA에서 최고의 UX를 제공하는 은행은 어디인가요?

Deloitte는 2017년 말과 2018년 초를 기준으로 EMEA 전역의 수많은 은행에서 UX 테스트를 통해 보완된 디지털 뱅킹 기능을 자세히 비교했습니다. 스위스.

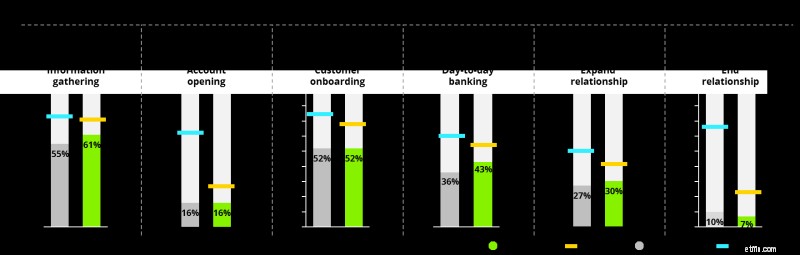

이 연구의 주요 초점은 디지털 뱅킹 기능을 다루는 것입니다. 이것은 무엇을 의미합니까? 예를 들어, 온라인 뱅킹에서 신용 카드 차단은 하나의 기능입니다. 신용 카드 차단 해제는 두 번째 기능입니다. 모바일 뱅킹에는 동일한 두 가지 기능이 있을 수 있습니다. 즉, 네 가지 기능 등을 살펴보고 있습니다. 모든 기능은 6가지 고객 여정 단계에 따라 매핑되었으며 제품 정보 수집에서 계좌 폐쇄까지 은행과 고객 간의 전체 상호 작용을 설명합니다. .

<강한>

출처:Deloitte Digital Bankinig 성숙도 연구 2018

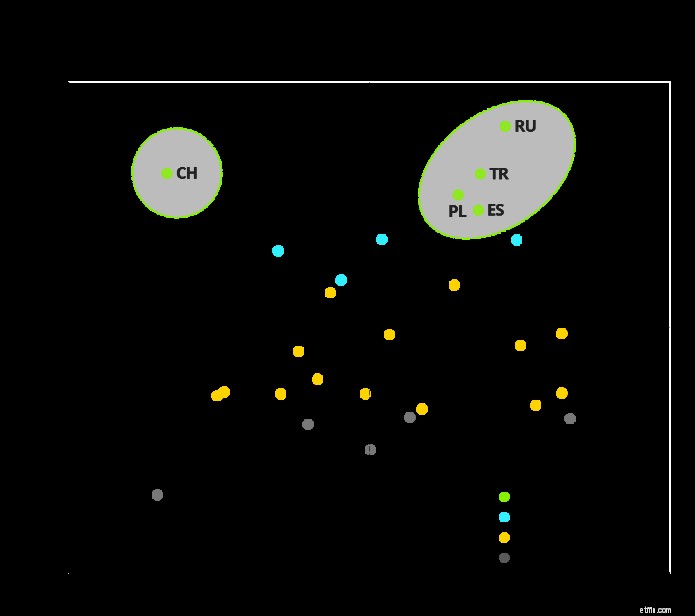

순전히 기능면에서 스위스 은행은 평균적으로 상당히 넓은 범위를 제공합니다. 이는 관련 기능의 대부분을 차지하는 고객 여정의 "일상적인 은행 업무"와 "관계 확대"의 두 단계에서 특히 그렇습니다.

EMEA의 일부 다른 국가와 기능 범위를 비교하면 터키, 스페인 또는 폴란드가 최상위에 가깝다는 사실이 전혀 놀라운 일이 아닙니다.

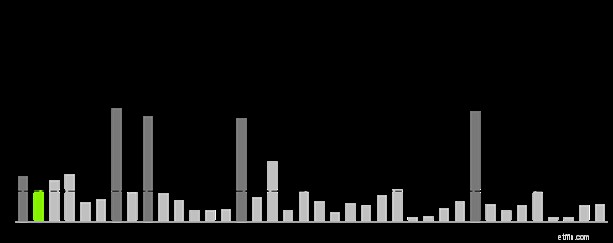

북유럽 국가의 거의 전체 성인 인구가 정기적으로 디지털 뱅킹을 사용하고 있으며(스위스보다 훨씬 더 많이) 디지털 리더로서의 이들 국가의 이미지에 기여하고 있습니다. 이들 국가의 은행은 고객이 정기적으로 사용하는 기본적이고 일상적인 기능, 즉 로그인, 계좌 잔고 확인, 거래 내역 검토, 청구서 지불 및 송금과 관련하여 훌륭한 일을 하는 것 같습니다. 그 외에도 북유럽 국가들은 투자 대상에 대해 훨씬 더 선별적입니다.

디지털화의 화두 중 하나는 '은행을 넘어서'입니다. 여기에는 회사 등록, 대중 교통 티켓 구매, 디지털 문서 보관소 등과 같은 기능이 포함됩니다. 이것이 바로 북유럽 국가가 EMEA의 나머지 지역보다 훨씬 앞서 있음을 다시 한 번 볼 수 있는 곳입니다.

출처:Deloitte Digital Bankinig 성숙도 연구 2018

마찬가지로 영국의 몬조(Monzo), 독일의 N26, 러시아의 로켓뱅크(Rocketbank) 또는 네덜란드 번크(Bunq)와 같은 핀테크는 종종 디지털 뱅킹 공간에서 참조로 간주되며 훨씬 더 작은 제품군과 함께 훨씬 더 작은 기능 세트를 보여줍니다. 이것은 핀테크가 가장 광범위한 기능 세트를 제공함으로써 스스로를 차별화하는 것이 아니라 매우 우수한 마케팅과 결합된 소수의 고도로 표적화된 혁신을 제공함으로써 스스로를 차별화한다는 것을 보여줍니다. 이와 대조적으로 스위스 은행은 일반적으로 디지털 기능에 투자할 때 훨씬 덜 집중하는 것으로 보이며 대부분의 기능 영역에서 상당히 광범위한 오퍼링을 보여줍니다.

경험의 관점에서 보면 스위스의 경우 반대 상황을 관찰할 수 있습니다. 스위스 고객은 EMEA의 나머지 지역 결과에 비해 해당 스위스 은행의 UX를 상대적으로 낮게 평가했습니다.

출처:Deloitte Digital Bankinig 성숙도 연구 2018

출처:Deloitte Digital Bankinig 성숙도 연구 2018

EMEA 전체에 걸친 연구의 일환으로 각 국가의 현지 은행 고객은 은행의 UX 기능을 평가하기 위해 주 은행을 테스트했습니다. UEQ와 같이 잘 받아들여진 프레임워크를 사용하는 경우에도 문화적 편견이 역할을 할 수 있으므로 모든 사용자 경험 평가는 어느 정도 주관적입니다. 그럼에도 불구하고, 대부분의 스위스 은행은 상당히 선별적일 수 있고 현재 추가 디지털 기능 개발에 큰 초점을 맞추고 있는 반면 사용자 경험은 스위스 은행이 개선해야 할 훨씬 더 중요한 영역이라는 결론을 내릴 수 있습니다. .

출처:Deloitte Digital Bankinig 성숙도 연구 2018

우리는 최고 수준의 UX를 갖춘 은행에서 다음과 같은 4가지 반복적인 특성을 관찰했습니다.

은행은 디지털 프런트 엔드의 현재 상태에 대한 이러한 객관적인 데이터 포인트를 넘어 관점을 넓혀 다음 사항을 고려해야 합니다.

물론 디지털 혁신을 제공하는 것은 고객 프론트 엔드를 재작업하는 데 국한되지 않습니다. 디지털이 되려면 일반적으로 다음과 같은 측면을 포함하는 훨씬 더 포괄적인 실행 계획이 필요합니다.

위의 모범 사례를 이해하고 포괄적이고 종단 간 구현에서 특정 비즈니스 모델, 시장 조건 및 고객 요구 사항에 적용한 은행이 유럽 은행을 이끌 것입니다.