생명 보험에 가입하는 것은 복잡한 결정처럼 들리지만 대부분의 사람들은 정기 생명과 종신 보험이라는 간단한 비교를 통해 쇼핑을 시작할 수 있습니다.

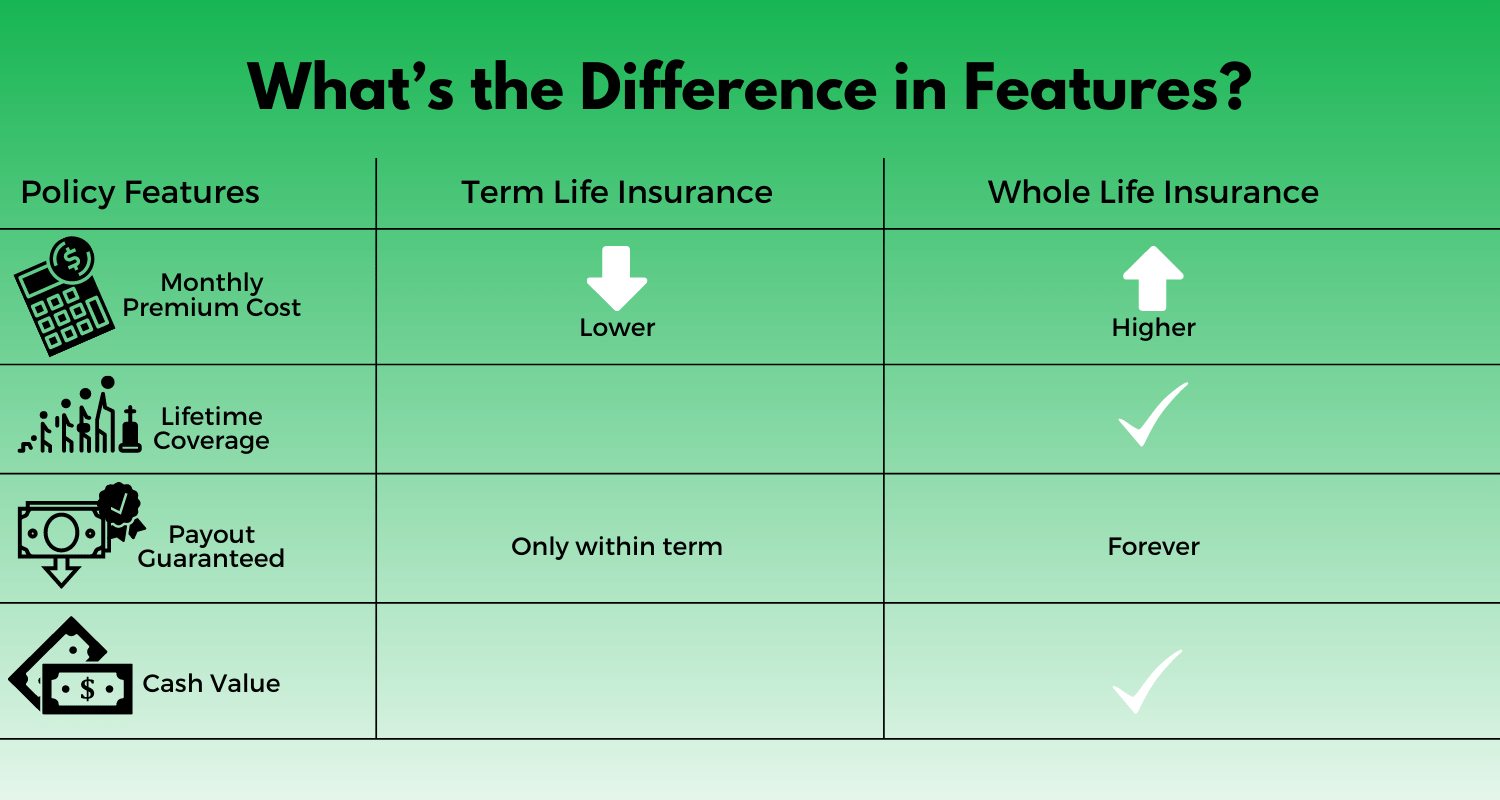

정기 생명 보험은 간단하며 지정된 기간 동안 보장을 제공합니다. 종신 보험은 더 복잡하며 사망 시까지 보장합니다.

돈 전문가인 Clark Howard는 대부분의 사람들에게 기한이 있는 삶을 좋아합니다. 이 기사에서는 정기 생명 보험과 종신 보험이 어떻게 다른지 설명하고 비용을 비교하고 재정 상황에 적합한 것이 무엇인지 결정하는 데 도움이 되는 정보를 제공하겠습니다.

<시간 />정기 생명 보험은 특정 기간(보통 10년, 20년 또는 30년) 동안 보장을 제공합니다. 귀하가 해당 기간 동안 사망하는 경우 귀하의 수혜자는 귀하의 보험 증권에서 "사망 혜택" 또는 지불금을 받게 됩니다.

"순수" 생명 보험이라고도 하는 정기 생명 보험은 사망하지 않는 한 가치가 0입니다. 유일한 생명 보험. 어떤 종류의 투자 요소도 포함하지 않습니다.

보험사에서 월납부금이라고 하는 정기 생명 보험료는 종신 보험료보다 훨씬 저렴합니다.

정기 생명 보험에 가입할 때 가장 큰 결정은 보험 기간과 보험금 지급액입니다. 생명 보험은 예상 수입을 대체하고 조기 사망 시 가족을 보호하기 위해 마련되었습니다.

결정에 도움이 되는 많은 설문지와 계산기가 있습니다. 그러나 결론은 배우자, 자녀 또는 기타 부양 가족이 사망한 경우에도 재정적으로 안정될 수 있는 기간과 금액을 선택하는 것입니다.

<시간 />종신보험은 평생 보장합니다. 영구적입니다.

귀하의 수혜자는 귀하가 사망하는 경우가 아니라 지급금을 받게 됩니다. 살아 있는 동안 고정 가격의 월 보험료를 지불해야 함을 명심하십시오.

정기 생명 보험과 마찬가지로 귀하와 귀하의 보험 회사는 귀하가 사망할 때 귀하의 수혜자가 받을 금액에 동의해야 합니다.

보험료는 정기 생명 보험보다 훨씬 비쌉니다. 종신보험에는 현금 가치라고 하는 투자 요소가 포함되어 있기 때문입니다.

종신보험의 현금가액은 세부내용이 다릅니다. 그러나 일반적으로 수수료가 부과되고 투자 수익률이 낮습니다. 설상가상으로 당신이 죽으면 당신의 가족은 사망보험금만 받고 보험사는 현금 가치를 유지합니다.

종신 보험 정책은 모기지와 비슷합니다. 처음 몇 년 동안은 초기 몇 년 동안 지불하는 금액의 상당 부분이 이자로 사용됩니다. 집세를 내야 하는 기간이 가까워질수록 월 지불액의 더 많은 부분이 원금으로 들어갑니다.

종신 보험 정책을 사용하면 보험료의 더 높은 비율이 처음 구매할 때 현금 가치로 이동합니다. 나이가 많을수록 실제 보험에 더 높은 비율이 적용됩니다.

현금 가치를 포착하고 그것이 보험사에 크고 무의미한 지불이 되는 것을 방지할 수 있는 몇 가지 방법이 있습니다. 현금 가치에 대해 대출을 받을 수 있습니다. 일반적으로 현금 가치를 사용하여 나중에 보험료를 지불할 수 있습니다. 그리고 보험을 포기하거나 취소하고 보험 회사로부터 계정 현금 가치의 일정 비율을 돌려받을 수 있습니다.

문제는 당신이 현대의 노스트라다무스가 아닌 한 자신의 죽음을 예측하기 어려울 수 있다는 것입니다. 따라서 확률은 보험 회사 측에 있습니다. 종신 보험의 양을 감안할 때 보험 회사는 상당한 이익을 얻을 것이고 많은 사람들은 결국 회사에 대한 모든 현금 가치를 상실하게 될 것입니다.

현금 가치를 활용할 수 있다면 수수료를 지불하거나 전액을 회수할 수 없는 경우가 많습니다.

<시간 />

종신보험은 간단하지만 종신보험은 복잡합니다.

그러나 정기 생명과 종신 보험을 설명하는 것은 쉽습니다.

아래 표는 2020년 9월 기준 종신보험과 종신보험의 월간 가격비교를 나타낸 것입니다. 저는 20년과 30년 종신보험이 가장 긴 보장기간 중이기 때문에 종신보험과 가장 비교가 잘 되는 상품을 사용했습니다.

정기 생활의 경우 25세, 35세, 45세의 건강이 좋은 남녀를 대상으로 Policygenius와 Haven Life Insurance Agency에서 제공한 월 평균 요금을 계산했습니다. (다른 옵션은 우수한 건강과 평균 건강이었습니다.)

평생 동안 나는 USAA에서 제공하는 같은 연령대의 남성과 여성에 대한 월별 요금을 사용했습니다. 나는 키와 몸무게를 수컷의 경우 6피트와 180파운드, 암컷의 경우 5피트 8인치와 150파운드로 설정했습니다. 저는 군 경력이 없고, 지난 12개월 동안 담배를 피우지 않았으며, 60세 이전에 심혈관 질환으로 사망한 부모가 없고, 의사의 치료가 필요한 질병의 병력이 없는 것으로 선택했습니다.

위 단락의 링크를 클릭하면 자신의 기간 생명 및 종신 보험 비용에 대한 빠른 견적을 얻을 수 있습니다. 가격은 선택한 회사를 포함하여 여러 요인에 따라 달라질 수 있다는 점을 염두에 두십시오.

위 표의 세 번째 예를 살펴보십시오. 100만 달러 보험에 가입한 35세 여성은 20년 만기 보험에 대해 연간 $492, 평생 보험에 대해 연간 $7,524를 지불하게 됩니다. 이는 20년 동안 $140,640의 차이입니다.

그녀가 그 돈을 투자하고 10%의 연간 수익률(1926년에 형성된 이후 S&P 500의 대략적인 평균)을 얻는다면 그녀는 결국 $402,757.80가 될 것입니다. 그녀의 수혜자는 그녀가 20년 임기 동안 사망할 경우 여전히 100만 달러의 사망 수당을 받게 될 것임을 기억하십시오.

종신 보험의 경우 그녀의 보험 회사는 수수료와 수수료로 보험료의 상당 부분을 차지할 것입니다. 나머지 부분은 성장할 것이지만 역사적으로 S&P 500의 평균보다 훨씬 낮은 비율입니다.

그리고 그녀가 그 돈을 활용할 방법을 찾기 전에 사망하면 그녀의 수혜자는 100만 달러의 지불금을 받게 되지만 보험 회사는 그녀의 현금 가치를 그대로 유지합니다.

<시간 />Clark에 따르면 정기 생명 보험은 거의 모든 사람에게 더 적합합니다.

당신이 부유하다면 종신보험을 매력적으로 만드는 세금 관련 문제가 있을 수 있습니다. IRS는 평생 보험의 현금 가치가 누적됨에 따라 세금을 부과하지 않습니다. 그것은 세금 유예입니다. 또한 현금 가치에서 보험 증권에 지불한 금액까지 세금 없이 돈을 빌릴 수 있습니다.

또한 이 정책은 요양원이나 재택 의료 비용을 지불할 수 있는 장기 의료 정책과 같이 나중에 필요할 수 있는 것을 위해 현금을 숨겨두는 방법으로 볼 수도 있습니다.

다른 모든 사람들에게는 월 보험료가 엄청나게 비쌀 수 있습니다. 어떤 사람들은 몇 년 동안 수천 개의 보험료를 냈음에도 불구하고 종신 보험을 포기하기까지 합니다.

또한 대부분의 사람들에게 자신의 투자가 종신보험을 투자 수단으로 사용하는 것보다 더 나은 수익을 제공할 것이라는 점을 고려해야 합니다. Clark에 따르면 Roth IRA는 미래를 위해 비용을 절약하는 훨씬 더 효율적인 방법입니다.

다음은 선택을 위해 고려해야 할 사항입니다.

다음과 같은 경우 임기를 선택합니다.

평생을 선택하는 경우:

하지만 다시, Clark은 대부분의 모든 상황에서 정기 생명 정책을 권장합니다.

<시간 />다른 유형의 생명 보험에 대해 들어본 적이 있을 것입니다. 그들은 본질적으로 종신 보험의 변형입니다. 아래 나열된 세 가지 모두는 종신 보험과 마찬가지로 내장된 현금 가치를 포함합니다. 정기 생명 보험은 거의 모든 사람에게 더 좋습니다.

유니버설 생명 보험: 투자 요소와 낮은 보험료를 결합한 영구 생명 보험의 한 형태. 현금 가치는 현재 시장 또는 최소 이자율 중 큰 금액을 기준으로 이자를 얻습니다.

변액 보험: 현금 가치를 뮤추얼 펀드와 유사한 하위 계정에 연결하는 영구 생명 보험의 한 형태. 보험의 투자 부분에 대한 수익률이 예측하기 어렵기 때문에 변동성이 더 큰 보험 유형입니다. 기초 증권의 성과가 현금 가치를 결정합니다.

색인 생명 보험: 고정 계정(예:유니버설 보험)에 할당할 현금 가치와 변액 보험과 같은 주식 연동 계정에 할당할 금액을 결정할 수 있는 영구 생명 보험의 한 형태.

<시간 />Clark은 거의 항상 종신 보험 대신 정기 생명 보험을 선택하는 것이 더 합리적이라고 말합니다. 그리고 위의 표에서 보셨듯이 보험을 통하지 않고 단독으로 투자하면 더 나은 수익을 얻을 수 있습니다.

재정적 선택을 잘 한다면 은퇴 연령에 도달하고 재정적으로 더 독립적일 때까지 어떤 유형의 생명 보험도 필요하지 않을 수 있습니다.

<시간 />