이 블로그에서 많은 기존 계획을 검토했습니다. 그 계획은 철저히 피할 수 있다는 결론은 모든 경우에 동일했습니다.

이 게시물에서는 LIC 신규 인다우먼트 플랜(814)을 검토하고 기간 플랜과 PPF(공공 기금)의 단순한 조합에 대해 어떻게 되는지 살펴보겠습니다.

LIC New Endowment Plan(계획 번호 814)은 전통적인 참여 비연계 생명 보험입니다.

필독 사항: 전통적인 생명 보험 계획에 반대하기

보험 기간 동안 연간 보험료를 지불합니다.

보험 기간이 만료되면 보장된 총액 + 기득권이 있는 단순 복귀 보너스 + 최종 추가 보너스(있는 경우)를 받게 됩니다.

예를 통해 이것을 이해하려고 노력합시다.

매년 LIC는 간단한 복귀 보너스를 발표합니다. 이 보너스는 Sum Assured의 1,000에 따라 수여됩니다. 따라서 계획에 따른 Sum Assured(생명 보장)가 Rs 10 lac이고 LIC가 Sum Assured 1,000당 Rs 40의 복귀 보너스를 발표하면 해당 연도의 보너스는 Rs 40,000(40*10 lacs/1,000)입니다.

간단한 복귀 보너스는 부여된다는 점에 유의하십시오. 당신은 손에 아무것도하지 않습니다. 만기 시에만 이 금액을 받습니다. 그리고 보너스 금액에 대한 수익은 발생하지 않습니다. 수익률 복합 요소가 없습니다.

오늘의 40,000루피가 20년 후의 40,000루피와 같지 않다는 것을 보는 것은 어렵지 않습니다. 인플레이션이 가치를 잠식할 것입니다.

플랜이 20년이고 복귀 보너스가 Sum Assured 1,000개당 Rs 40이라고 가정하면 Rs 8 lacs(연간 20 X 40,000)를 벌게 됩니다.

또한 최종 추가 보너스(FAB)도 받습니다. FAB는 매년 발표되지만 만기/종료 연도에만 귀하의 보험에 적용됩니다. 따라서 LIC가 귀하의 계획이 만료되거나 종료된 해에 FAB를 발표하지 않으면 귀하(귀하의 지명자)는 최종 추가 보너스를 받지 못합니다. FAB는 또한 Sum Assured 및 보험 약관에 따라 다릅니다.

너무 가혹하게 굴지 말자. 위의 예에서 LIC가 Sum Assured 1,000당 Rs 200의 FAB를 발표했다고 가정해 보겠습니다. FAB는 Rs 2 lacs(200 X Rs 10 lacs/1,000)입니다.

만기 가치 =보장 총액 + 기득권 단순 환원 보너스 + FAB =10락 + 8락 + 2락 2락 =20락

보험 계약자가 보험 기간 동안 사망한 경우 보험 계약자는 Sum Assured, 귀속 단순 복귀 보너스 및 최종 추가 보너스(있는 경우)의 합계를 받습니다. .

여기에서 정책 문구를 읽을 수 있습니다.

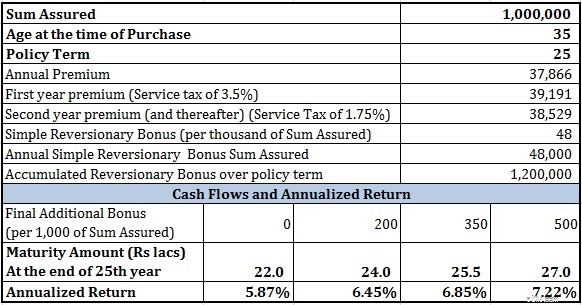

나는 Rs 10 lacs의 Sum Assured에 대해 35세의 프리미엄을 고려했습니다. 정책 기간은 25년입니다. 요금제에 대한 프리미엄은 여기에서 확인할 수 있습니다. .

보험계약자가 임기 동안 생존할 경우 다양한 시나리오를 고려해 보겠습니다.

Simple Reversionary Bonus의 가치와 관련하여 LIC는 Rs당 Rs 48의 보너스를 발표했습니다. 지난 2년 동안 1,000 Sum Assured(20년 이상의 정책 기간을 가진 LIC New Endowment 플랜의 경우). 따라서 Rs 48은 공정한 가정입니다.

최종 추가 보너스의 경우 FAB의 다양한 가치를 고려하고 그 영향을 평가해 보았습니다.

수익률이 매우 낮은 것을 볼 수 있습니다. 가장 안전한 PPF는 현재 8.1%를 제공합니다(2016년 8월 25일). PPF 금리는 분기마다 변경될 수 있습니다. 그러나 LIC 보너스도 마찬가지입니다. PPF 이자율이 연 6%로 떨어지면 LIC가 동일한 보너스를 발표할 것으로 기대할 수 없습니다.

PPF는 순수한 투자 상품이지만 LIC New Endowment 플랜에도 보험 요소가 있다고 주장할 수 있습니다.

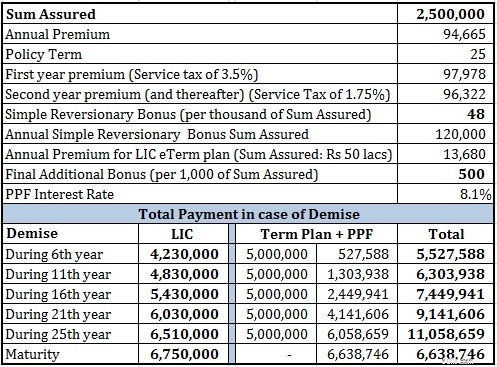

동의합니다. 공정한 비교를 위해 정기 보험도 추가하겠습니다. 나는 Rs 50 lacs(나이:35세, 기간:25세)의 기간 계획을 잡습니다. 우리 중 많은 사람들이 민간 보험사에 대한 불신이 있기 때문에 저는 LIC 자체에서 eTerm 플랜을 선택했습니다. eTerm 플랜의 연간 보험료는 Rs 13,680입니다.

비교하기 위해 저는 LIC New Endowment 플랜의 연간 보험료에서 기간 플랜의 연간 보험료를 줄였습니다. 나머지는 PPF에 투자됩니다.

간단한 LIC와 PPF의 기간 플랜 조합은 보험 계약자가 기간 동안 생존하는 경우를 제외하고 모든 시나리오에서 환급 플랜보다 월등히 우수한 성과를 보입니다.

보험 계약자가 보험 기간 동안 생존할 경우 LIC New Endowment 계획을 더 잘 주장할 수 있습니다.

그러나 나는 최종 추가 보너스(Sum Assured의 1,000당 Rs 500)를 매우 관대한 가치로 받아들였습니다. 최종 추가 보너스 값이 낮으면 PPF + 기간 플랜 조합보다 낮아집니다.

또한 저는 LIC의 임기 계획을 고려했습니다. 개인 플레이어의 요금제가 더 저렴합니다.

25년의 기간 동안 주식 뮤추얼 펀드에 노출될 수도 있었는데, 이는 더 나은 수익을 제공했을 것입니다. 10% 수익률로 ~90lacs의 말뭉치를 얻을 수 있었습니다.

어쨌든, 만기 말뭉치가 당신의 관심사라면(생명 보험이 아닌) 텀 보험을 건너뛰고 전체 금액을 PPF에 투자할 수 있습니다. PPF에서 더 높은 코퍼스(~Rs 77 lacs)를 얻었을 것입니다.

읽기:귀하에게 가장 적합한 정기 보험 플랜은 무엇입니까?

LIC New Endowment Plan을 피하는 것이 좋습니다. 일을 단순하게 유지하십시오. 보험과 투자 필요를 분리하십시오. 순수 정기 생명 보장을 구입하고 잉여금을 투자하십시오.

그런데 저는 LIC에 대해 반대할 것이 없습니다. 모든 민간 보험사는 이러한 플랜을 판매합니다. 민간 보험사에서도 이러한 계획을 피하는 것이 좋습니다.