Aegon Life는 가입자가 60세 이후부터 사망할 때까지 매월 수입을 받는 iTerm 플랜의 새로운 변형을 출시했습니다. 이것은 60세에 일시금에 추가되는 것입니다. 어떤 면에서는 연금 기능이 있는 기간제입니다 . 단순히 보험료를 낭비할 수 없는 사람들에게는 좋은 선택인 것 같습니다. 그러나 언제나처럼 더 깊이 파헤쳐 보겠습니다. 평범한 기본 기간 계획이 더 나은 성과를 낼 수 있는지 평가해 보겠습니다.

Aegon Life iTerm Plan(Dual Protect)은 만 60세 이후부터 만기 또는 가입자 사망 중 더 빠른 시점까지 월 소득이 지급되기 때문에 보험 기간이 더욱 중요합니다. 최소 보험 기간은 70세까지, 최대 기간은 100세까지입니다. 최대 보험료 지불 기간은 60세까지입니다.

피보험자가 60세 이전에 사망한 경우 피보험자는 보험금을 받습니다. 이 경우 월수입은 문제가 되지 않습니다.

가입자가 60세까지 생존하는 경우 60세 이후의 보험 가입 기념일에 생일이 되면 보험계약자는 보험금의 5%를 받게 됩니다. 보장 총액(생명 보장)이 Rs 1 crore인 경우 보험 계약자는 Rs 5 lacs를 받게 됩니다.

그 후, 보험 가입자는 보험 기간이 끝날 때까지 보험 총액의 0.1%에 해당하는 월 소득을 받게 됩니다. 보장 총액이 Rs 1 crore인 경우 보험 가입자는 60세부터 보험 기간 만료 또는 사망 또는 말기 진단 중 더 이른 시점까지 매월 Rs 10,000를 받게 됩니다.

보험 가입자가 60세 이후이지만 보험 기간이 만료되기 전에 사망한 경우 월 소득은 중단되고 지명인은 (Sum Assured – 이미 지불된 금액)을 받습니다.

기간계획입니다. 그래서, 그것은 매우 나쁠 수 없습니다. 그러나 우리는 계획을 다른 대안과 비교할 필요가 있습니다.

예시를 통해 이해해 봅시다.

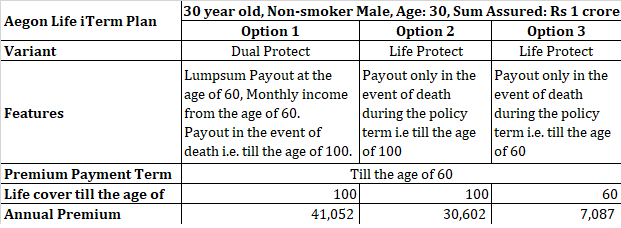

30세 비흡연 남성이 Aegon Life iTerm을 구입합니다. Rs 1crore의 보장액이 포함된 이중 보호 계획. 그의 보험 기간은 70년(100세와 일치)이며 연간 보험료는 Rs 41,052입니다. (보험 기간이 50년이고 80세와 일치하면 연간 보험료는 Rs 34,114가 됩니다.)

Aegon Life iTerm 플랜은 두 가지 다른 변형으로 제공됩니다. 라이프 프로텍트 앤 프로텍트 플러스.

Life Protect 변형은 순수한 기간 계획입니다.

동일한 30세의 사람이 100세까지 종신보험에 가입하는 경우(보험료 납부 종료일이 60세와 일치) 연간 보험료는 30,602루피가 됩니다. 즉, 그는 60세까지 보험료를 지불하지만 100세까지 보장. 이것은 본질적으로 평생 플랜입니다.

60세까지 종신보험에 가입하면 연간 보험료는 7,087루피가 됩니다.

옵션 1과 옵션 2의 차이는 거의 없습니다. 두 경우 모두 종신 보장은 100세까지입니다. 두 경우 모두 보험 계약자가 100세 이전에 사망하면 보험 계약자/지명인은 동일한 금액을 받게 됩니다. 현금 흐름의 타이밍은 다를 것입니다.

옵션 1에서 , 보험 계약자는 60세에 Rs 5 lacs를 받게 됩니다. 그 후 그는 매월 Rs 10,000의 수입을 얻게 됩니다. 그가 100세 직전에 합격했다고 가정해 봅시다. 그의 후보자는 (루피 1백만 – 루피 5락 – 40년 X 12개월 X 10,000) =루피 47락을 받게 됩니다.

옵션 2에서 , 지명자는 100세에 도달하기 전에 보험 계약자가 사망할 경우 Rs 1 crore를 받게 됩니다.

옵션 2에서는 옵션 1과 비교하여 연간 Rs 10,450를 더 지불하게 됩니다. 이 차이를 연간 8% 투자에 투자하면 60세에 Rs 12.78 lacs를 갖게 됩니다. 100년 전에 사망할 경우 후보자는 100만 루피를 받게 됩니다. 이 2개의 숫자를 더하면 합계는 113억 루피입니다.

옵션 1에서 총 100억 루피를 받습니다.

옵션 1과 옵션 2 사이에서 옵션 2가 가장 가깝습니다.

이전 게시물에서 옵션 2와 옵션 3을 비교했습니다. 결론은 60세까지 기간제를 구매하는 것이 더 나은 선택이라는 것이었습니다.

보험 계약자는 60세 이전에 사망합니다. 두 변종 모두 동일한 금액을 동시에 지불합니다. 옵션 1에서는 보험료의 거의 6배를 지불합니다.

보험 계약자는 100세 직전에 사망하여 거의 40년 동안 월 10,000루피, 100루피를 일시금으로 받고 지명인은 사망 시 47루피를 받습니다.

옵션 3에서는 종신보험이 60세까지만 보장되므로 아무 것도 얻지 못합니다. 그러나 프리미엄 차액을 투자할 수 있습니다. 연간 보험료 차이는 Rs 33,965입니다.

이 차이를 수익률 8%의 투자 상품에 투자할 수 있다면 이 코퍼스는 ~ Rs 41.5 lacs로 성장할 것입니다. . 10%에서 코퍼스는 ~ Rs 61.5 lacs로 증가합니다. 이제 이 돈은 당신의 것입니다. 원하는 방식으로 사용할 수 있습니다.

우리는 30년 동안 저축한 보험료를 투자하여 옵션 1의 현금 흐름(일시 500루피, 40년 동안 월 소득 10,000루피, 사망 당시 47루피)의 현금 흐름을 복제하려고 시도할 수 있습니다. 요금이 어떻게 되는지 봅시다.

귀하의 투자 수익이 60세까지는 8%, 그 이후에는 6%라고 가정해 보겠습니다.

60세가 되면 Rs 41.5 lacs를 갖게 됩니다.

당장 5천원을 빼서 1년에 1.2천원을 빼도 1만원이 남는다. 100세에 382만 달러. 가족이 이 돈을 벌려면 아무도 죽지 않아야 합니다. 몸은 죽어야 합니다. 옵션 1에서 지명자는 Rs 47 lacs만 받게 됩니다(보험 계약자가 100세 직전에 사망하더라도).

참고로 1번이 으뜸이 될 수 없다는 것은 아니다. 그것은 할 수 있습니다. 보험 계약자가 61세에 사망한다고 가정해 봅시다. 옵션 1은 여전히 총 100만 루피를 지불합니다. 옵션 3은 비용을 지불하지 않습니다. 게다가 저축한 보험료에 대한 투자는 100억 루피로 증가하지 않았을 것입니다.

제 생각에는 60세(또는 65세 또는 귀하의 퇴직 연령)까지의 순수 기간 플랜이 100세까지(중간 현금 흐름이 있든 없든) 종신 보험에 가입하는 것보다 더 나은 선택입니다.

동시에, 아무 것도 반환하지 않는 보험에 가입할 자신이 없다면 옵션 1(중간 현금 흐름 포함) 및 옵션 2(중간 현금 흐름 없음)와 같은 종신 기간 계획이 여전히 기존의 생명 보험 계획보다 낫습니다. .

어떻게 생각하세요?

Aegon Life iTerm 플랜:제품 브로셔

아에곤 라이프 웹사이트