어느 부모도 타협하고 싶지 않은 것이 있다면 그것은 자녀 교육입니다. 부모는 자녀에게 최상의 교육을 제공하기 위해 무엇이든 할 것입니다. 물론 모든 것이 그들의 통제 하에 있는 것은 아닙니다. 동시에 그들은 재정적으로 준비되기를 원할 것입니다.

자녀 교육을 위한 재정적 준비는 어떻게 하고 있습니까? 쉬운. 투자함으로써. 언제 시작해야 하나요? 언제가 너무 늦습니까? 어디에 투자해야 할까요? 어떤 제품을 피해야 하나요? 알아봅시다.

솔직히 답은 상식 이상은 필요하지 않습니다. 자녀의 교육을 위한 투자를 시작하기에 적절한 시기는 자녀가 태어났을 때입니다. . 17-18년이 지나면 고등 교육에 자금을 지원하기 위해 큰 금액이 필요할 것입니다. 대학원 교육과 결혼을 위한 투자도 계획할 수 있습니다. 좋은 점은 이러한 목표가 훨씬 더 멀리 떨어져 있다는 것입니다.

학교 교육조차도 매년 점점 더 비싸지고 있다고 주장할 수 있습니다. 따라서 학교 교육을 위한 투자도 계획해야 합니다. 실제로, 학교 교육은 매우 비싸지고 있습니다. 더 큰 도시에서는 Rs 1 lac를 초과하는 연간 학비가 매우 드문 일이 아닙니다. 그러나 내 생각에 학교 교육은 투자 현금 흐름이 아니라 정기적인 현금 흐름을 통해 자금을 조달해야 합니다. . 즉, 자녀를 감당할 수 있는 학교에 보내야 합니다. 어쨌든 투자로 인한 수입(상환/이자/배당)을 통한 학교 교육 자금 조달은 돈이 많지 않으면 효과가 없을 것입니다.

그런데 새 가족이 생겼을 때 가장 먼저 재방문해야 하는 것은 보험 적용 범위입니다. 이는 곧 자녀를 가족에 추가하고 재정 계획에 몇 가지 목표를 추가하려고 하기 때문입니다. 이것은 귀하의 생명 보험 요구 사항을 증가시킬 수 있습니다. 생명 보장을 다시 방문하고 필요한 조치를 취하십시오. 투자는 그 다음입니다.

사실, 건강 보험 적용 범위를 다시 방문하고 싶을 수도 있지만 이는 아기가 태어난 후에만 할 수 있습니다. 플랜에 아기를 포함하고 갱신 시 보장을 강화할 수 있습니다. 특정 건강 플랜(출산 보장 포함)은 신생아에게도 보장을 제공하지만 이러한 플랜은 매우 비쌉니다. 그러한 계획은 피해야 합니다. 고용주가 건강 보험을 제공하는 경우 해당 플랜에는 일반적으로 기본 제공 출산 및 신생아 보험이 있습니다. 그것을 사용하십시오.

제 생각에는 자녀가 태어나기 전에 교육을 위해 공격적으로 투자하는 것은 다소 과한 것입니다. 또는 너무 일찍.

더 빨리 시작할수록 현금 흐름에 가해지는 압력이 줄어듭니다.

우리 중 많은 사람들은 5-6세가 될 때까지 자녀의 고등 교육을 위해 부지런히 투자를 시작하지 않습니다. 그게 아니라 그들은 무책임합니다. 그들이 자녀 교육을 목적으로 투자하지 않았기 때문입니다. 아마도 그들에게 필요한 것은 약간의 넛지였습니다. 넛지는 동료가 "내 딸의 교육을 위해 한 달에 10,000루피를 투자하고 있습니다" 또는 "딸의 교육을 위해 어떻게 투자하고 있습니까?"라고 말하거나 묻는 것처럼 간단할 수 있습니다. 또는 이 블로그 게시물을 읽고 있는 중입니다.

너무 늦지 않았더라도 일찍 시작할수록 좋습니다.

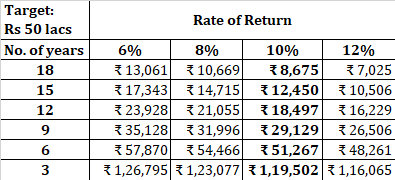

예제를 통해 이것을 이해합시다. 딸의 교육을 위해 Rs 50 lacs가 필요하다고 가정해 보겠습니다. 일을 단순하게 유지하기 위해 이것이 미래 비용이라고 가정해 보겠습니다. 아래 표는 시간과 수익의 다양한 조합에 대해 월 단위로 투자해야 하는 금액을 보여줍니다.

보다시피, 다른 모든 것이 동일할수록 더 빨리 시작할수록 월간 투자해야 하는 금액이 줄어듭니다. 수익률이 높을수록 투자할 필요가 줄어듭니다. 일찍 시작하면 현금 흐름에 대한 압박이 완화됩니다. 일찍 시작하면 작게 시작할 수 있습니다.

예를 들어 연 10%의 수익률을 가정합니다. 투자에 대해 처음 3년 동안 아무 것도 하지 않으면 나머지 15년 동안 50% 더 투자해야 합니다(8,675 대신 12,450). 처음 6년 동안 투자하지 않았다면 두 배 이상(8,675 대신 18,497)을 투자해야 합니다. 보시다시피 불가능한 것은 아니지만 계획을 너무 오래 미루면 점점 더 어려워집니다.

향후 15~20년 동안 얻을 수 있는 수익률에 대해 논의할 수 있습니다. 그러나 그것은 요점에서 벗어났습니다. 의심스러운 경우 수익 가정을 보수적으로 유지하십시오. 더 많이 투자하고 버퍼를 만드십시오. 우리는 어느 정도의 수익을 얻을 수 있는지 그 이상을 통제할 수는 없지만 투자 금액은 통제할 수 있습니다.

읽기 :재무 계획 및 더 많은 투자

PPF와 저비용 주식 뮤추얼 펀드를 혼합하여 사용할 수 있습니다. 또는 단순히 저렴한 하이브리드 주식 펀드를 선택할 수 있습니다.

딸이 있는 운이 좋다면 Sukanya Samriddhi 계정도 고려할 수 있습니다. 그러나 Sukanya 계정에는 출금에 대한 몇 가지 제한 사항이 있습니다. 목표에 가까워짐에 따라 점차적으로 주식 펀드에서 고정 예금 또는 좋은 부채 뮤추얼 펀드로 자금을 이동할 수 있습니다.

PPF 및 SSY에는 잠금 기간이 있습니다. 늦게 시작하는 경우 이 부분을 염두에 두십시오.

이것이 자녀 교육을 위해 계획해야 하는 모든 것입니다. 더 이상 볼 필요가 없습니다.

복잡하고 비용이 많이 드는 보험에 속지 마십시오. 이러한 계획에는 감정적으로 호소하는 명명법이 함께 제공됩니다. 그러한 계획을 거부할 때 죄책감을 느끼지 마십시오. 맙소사, 아이의 생명에 대한 보험에 가입하지 마십시오. 이것은 당신이 하게 될 가장 어리석은 일 중 하나입니다. 고객/투자자와의 제한된 상호 작용을 기반으로 내 경험에 따르면 늦게 시작한 투자자(또는 갓 출산한 투자자)는 그러한 화려하고 복잡한 투자에서 장점을 찾을 가능성이 높습니다.

읽기 :어린이 교육에 투자하는 방법(안)은?

투자와 관련하여 대부분의 경우 단순한 것이 복잡한 것을 능가합니다. 소음을 피하십시오. 간단하게 유지하세요. 잘해야 합니다.

혼자서 하고 싶지 않다면 투자 고문의 전문적인 도움을 받으십시오. 전문적인 조언의 비용은 열악한 금융 상품의 비용보다 훨씬 적습니다.

읽기 :자녀 교육을 계획할 때 해야 할 것과 하지 말아야 할 것