Benjamin Franklin은 다음과 같이 선언했습니다. 이 세상에서 죽음과 세금 외에는 확실한 것은 없습니다. 죽음은 절대적인 확실성이므로 언젠가는 불행한 사건에 대해 충분히 보장받을 수 있도록 항상 보장해야 합니다.

오늘날의 시장에는 많은 유형의 보험이 있습니다. 저는 두 가지 일반적인 유형의 보험인 생명 보험과 정기 보험을 비교 분석할 것입니다. “기간을 사고 나머지는 투자하라”는 말이 있다. 과연 이 말은 사실일까? 아래에서 알아봅시다:

생명보험은 사망 시 피보험자의 생명을 보호하기 위해 사용됩니다. 지불한 보험료는 두 부분으로 나뉩니다. 보험료의 일부는 보험사의 참여 기금으로 사용되며 나머지 부분은 보험 보호 비용을 지불하는 데 사용됩니다.

생명보험은 소액저축과 고보장보험입니다. 생명 보험에는 저축 요소가 있기 때문에 보험 회사에서 매년 환급 보너스로 선언하는 특정 현금 가치를 갖게 됩니다.

그러면 사망 보험금에 보장된 부분이 있게 되는데, 이 부분은 보험이 보장하는 금액에 복귀 보너스의 미보장 부분을 더한 금액입니다. 환원 보너스 금액은 참여 펀드의 실적에 따라 결정됩니다. 생명 보험은 이름에서 알 수 있듯 평생을 보장합니다.

신규 생명보험사의 경우 납입해야 하는 보험료는 일반적으로 5년에서 25년 사이로 고정되어 있습니다. 즉, 5년 또는 최대 25년 동안만 비용을 지불하고 평생 보장을 받을 수 있습니다.

정기보험은 다소 단순한 상품입니다. 정기 보험은 순수한 보호이며 다른 것은 아닙니다. 지불한 보험료 전액은 보험 보호 비용으로 사용됩니다. 따라서 정기 보험에는 현금 가치가 없습니다. 정기 보험은 일시적인 필요를 충당하는 데 사용할 수 있습니다. 보험료 납부 기간은 보장 기간과 동일합니다. 즉, 보장되는 전체 기간 동안 보험료를 지불해야 합니다.

다음은 생명 보험 및 정기 보험에 대한 요약입니다.

| 특징 | 생명 보험 | 정기 보험 |

|---|---|---|

| 적용 기간 | 평생 사망 보장 | 일시적 사망 보장 |

| 목표 | 저축 + 보호 | 순수한 보호 |

| 프리미엄 기간 | 5~25세 | 보장 기간과 동일 |

| 현금 가치 | 예, 참여 기금의 실적에 따라 다름 | 아니요. |

이 두 가지 형태의 보험을 비교하기 위해 A사 생명보험과 종신보험 상품을 이용하여 분석을 해보았습니다. 엄밀히 말하면 생명보험은 125세까지 보장하지만, 저는 99세까지 보장을 준비했습니다! 정기 보험의 최대 보장은 99세까지만 가능합니다.

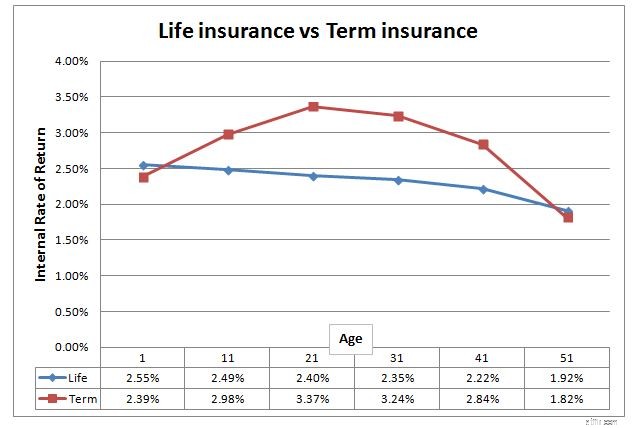

분석은 남성, 비흡연자, $100,000 사망 보장, 85세 수명에 대해 수행됩니다. 생명보험료 납부조건과 정기보험료 납부조건이 유사하지 않아 보험료의 액면가만 보고 비교할 수 없으므로 이 두 보험의 수익률을 측정하는 가장 좋은 방법은 내부수익률(Internal Rate of Return)을 이용하는 것입니다. (IRR). 연간 투자수익률이라고 보시면 됩니다.

위의 차트에서 몇 가지 결과를 알 수 있습니다.

이 분석은 다음과 같은 이유로 완벽하지 않을 수 있습니다.

이 분석은 순전히 정량적 분석을 기반으로 수행됩니다. 귀하에게 더 나은 계획을 결정하기 전에 아래와 같은 정성적 분석을 고려해야 합니다.

면책 조항, 이 분석은 귀하에게 종신 보험을 포기하고 기간 보험으로 전환하도록 조언하기 위한 것이 아닙니다. 생명 보험을 포기하는 것은 항상 비용이 따르므로 결정을 내리기 전에 재정 고문과 상의해야 합니다.

저는 개인 금융 기초 과정을 운영하여 6가지 주요 유형의 보험 정책과 귀하에게 적합한지 결정할 때 고려해야 할 사항에 대해 공유합니다. 또한 개인 재무 과정이기 때문에 개인 재무 마스터리에 대한 전체 로드맵을 공개합니다. 재정을 보호하고 부를 늘리는 데 필요한 필수 사항, 은퇴 시 부를 관리 및 분배하는 방법에 대해 다룰 것입니다.

또는 [email protected]으로 이메일을 보내주십시오. 귀하의 기존 정책을 검토하는 데 도움을 드리겠습니다.

종신보험과 '정기' 보험의 수익률을 비교한 적도 있습니다.