배당 옵션이나 성장 옵션을 선택해야 하나요? 어떤게 더 좋아? 이것은 모든 신규 뮤추얼 펀드 투자자의 한 가지 질문입니다. 묻는다.

몇 가지 주요 사실을 살펴보겠습니다.

뮤추얼 펀드는 2가지 옵션을 제공합니다. – 성장과 배당. 배당금 내에서 은행에서 배당금을 받거나 동일한 펀드에 재투자하도록 선택할 수 있습니다. 지급금 및 재투자 각각의 옵션입니다.

성장 옵션을 선택하는 경우 , NAV 또는 펀드의 단위당 가격은 펀드가 이익을 냄에 따라 증가하고, 이를 다시 투자에 투자합니다.

배당 옵션을 선택하는 경우 , 배당금이 선언되면 펀드의 NAV는 비례하여 감소합니다. 기금의 일부가 배당금을 분배하는 데 사용되기 때문입니다.

배당금 지급을 선택하는 경우 , 그리고 펀드가 배당금을 선언하면 귀하는 해당 배당금을 귀하의 은행에서 받습니다.

배당금 재투자를 선택하는 경우 , 선언된 배당금은 귀하의 펀드에 다시 투자됩니다. 기본적으로 추가 단위가 할당됩니다. 보유하고 있는 총 유닛 수가 증가합니다.

배당금은 투자자의 손에 면세됩니다. (즉, 더 이상 세금을 내지 않아도 됨) 하지만 펀드 하우스는 배당금 분배세 또는 DDT를 지불합니다. DDT는 신고된 배당금에 대해 지급되며 순 세금 금액을 받습니다.

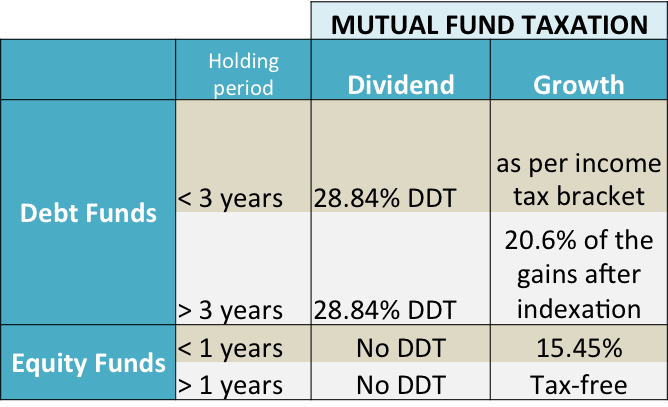

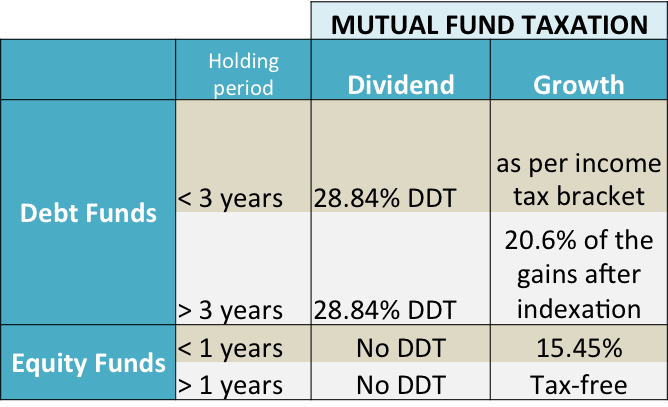

세금의 관점에서 , 부채 펀드에서만 성장 또는 배당금을 선택하는 것이 차이를 만듭니다. 아래 표를 살펴보세요.

<노스크립트>

*DDT는 배당금 분배세이며 펀드 하우스에서 지불합니다.

28.84%의 DDT는 25% 세금 + 12% 추가 요금 + 3% 세금의 결과입니다.

위 요금은 개인/HUF에만 적용됩니다.

2018년 4월 1일부터 주식형 펀드의 장기 양도소득세는 10% + 할증료입니다. 500만원 이상의 소득에 적용됩니다. 1만

또한 2018년 4월 1일부터 모든 주식 펀드에 대해 10%의 배당금 + 할증세가 부과됩니다.

그래서 어떤 옵션을 선택해야 할까요?

귀하가 가장 높은 조세 등급에 속해 있고 부채 자금에 투자해야 하는 경우 3년 미만인 경우 배당금 재투자 옵션을 선택합니다. 이렇게 하면 자본 이득세를 줄이는 데 도움이 됩니다. 간단히 말해서 28.84%*의 DDT는 소득세 구간에 따른 세율인 30.9%*의 자본 이득보다 적습니다.

배당 옵션을 선택하면 펀드가 기존 투자에서 배당금을 지급합니다. 이제 투자 규모는 배당금만큼 줄어들고 단위 수는 동일하게 유지되므로 펀드의 NAV가 감소합니다. 이 때문에 자본 이득도 크게 감소합니다. 이러한 이익에는 일반 양도소득세율이 적용된다는 점을 기억하세요.

주식형 펀드의 경우 , 일반적으로 1년 이상 투자합니다. 따라서 성장 옵션을 선택해야 합니다. . 주식형 펀드를 1년 이상 보유하면 양도소득세가 면제됩니다.

배당 재투자는 성장 옵션보다 더 나은 수익을 제공합니다.

배당금 재투자의 경우 , 투자 가치의 증가는 더 많은 단위 수의 결과입니다. 성장 옵션의 경우 , NAV의 증가는 가치 증가의 원인입니다. 단위는 일정하게 유지됩니다.

배당은 정기적인 현금 흐름 및 소득 요구 사항을 계획하는 데 도움이 될 수 있습니다.

참고하세요 ividends는 보장되지 않으며 정규적이지 않을 수도 있습니다. 자금의 가용성과 배당 선언에 대한 펀드 하우스의 내부 정책에 따라 다릅니다. 예를 들어 Quantum Long Term Equity Fund는 배당 옵션에서도 배당을 선언한 적이 없습니다.

이것이 Dheeraj에게 일어난 일입니다.

그렇다면 성장과 배당 중 어떤 옵션을 선택하시겠습니까?