다음은 강세장, 약세장, 경기 침체, 공포, 불확실성, 인플레이션, 디플레이션과 같은 모든 시장 조건에서 작동하는 전천후 포트폴리오의 예입니다. 세금 친화적인 방식으로 이용할 수 있는 경우 그러한 포트폴리오를 사용하거나 그러한 뮤추얼 펀드에 투자하시겠습니까?

2013년 7월에 우리는 1981년 미국 투자 고문인 Harry Browne이 개발한 대체 투자 패러다임에서 영구 포트폴리오를 분석했습니다. 영구 포트폴리오는 주식, 채권, 현금 및 금을 동일한 비율(25%)로 구성합니다. ! 장기 목표를 위해 대부분의 투자 고문이 (1) 상당한 주식 노출을 권장하기 때문에 이것은 이상하게 들립니다. 일반적으로 100세. 이는 35세의 65% 지분 배분과 나머지 부채입니다. (2) 금 노출이 거의 또는 전혀 없음(10% 이하) (3) 현금이 거의 또는 전혀 없습니다.

이러한 비전통적인 포트폴리오 할당이 어떻게 장기적인 목표를 달성할 수 있습니까? 영구 포트폴리오 이면의 아이디어는 놀랍도록 간단합니다. Browne은 자신의 저서(Google Play ebook for Rs. 379), Fail-Safe Investing:Lifelong Financial Security in 30 Minutes에서 네 가지 가능한 경제 조건에 대해 씁니다.

번영 시장이 매우 좋을 때

번영 시장이 매우 좋을 때영구 포트폴리오의 개념은 위의 조건 중 하나 이상에서 잘 작동하는 상품을 선택하는 것입니다. Brown에 따르면 다음과 같습니다.

따라서 영구 포트폴리오는 25% 주식, 25% 현금, 25% 금 및 25% 채권입니다. Browne의 말처럼 "투자자는 미래에 어떤 일이 일어나더라도 재정적으로 안전합니다."

이 포트폴리오를 보수적이라고 무시하는 것은 매우 쉽지만 자연적으로 변동성이 낮지만 여전히 효과적인 조합입니다. 이 기사에서는 2013년 7월 연구가 더 나은 데이터로 업데이트되었습니다. 세금 효율적인 대안도 제시됩니다.

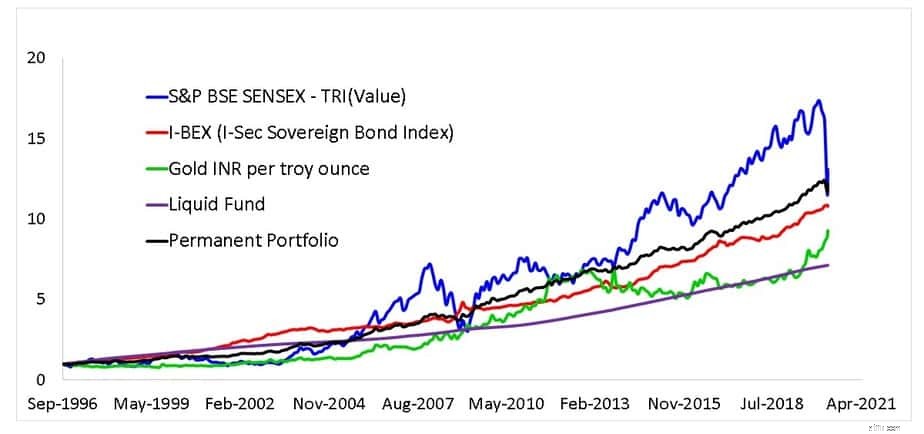

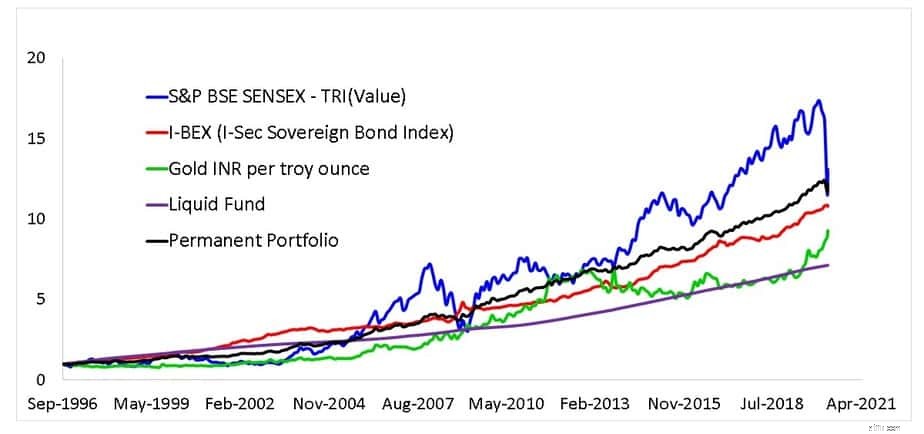

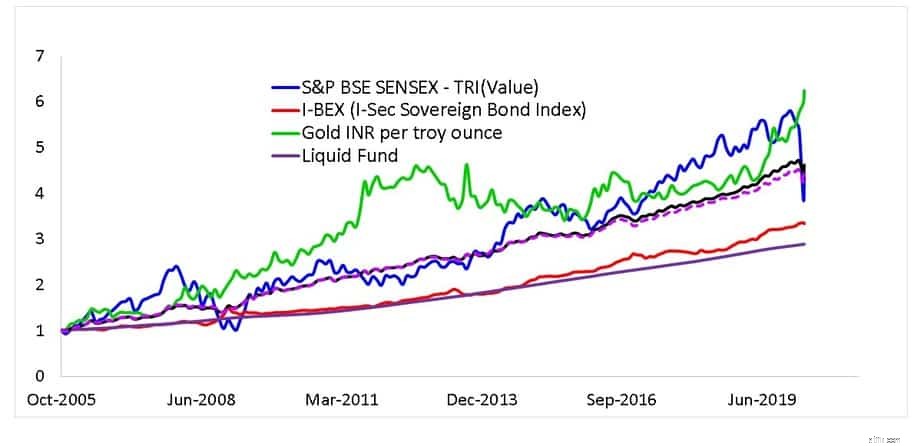

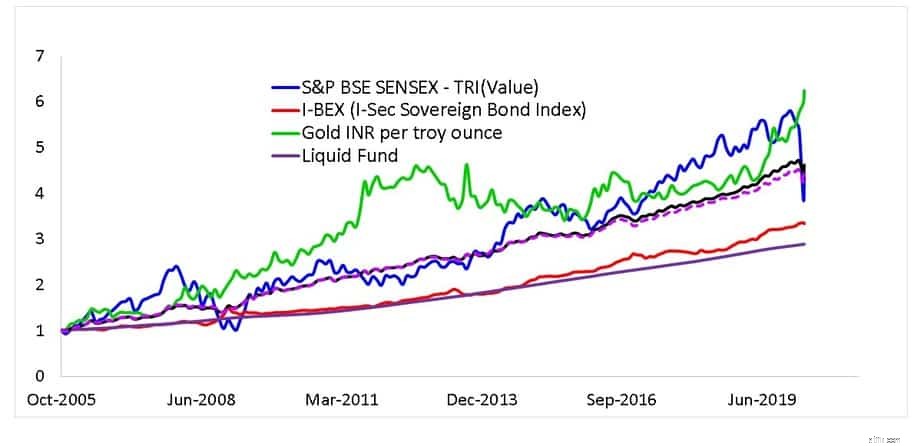

이것은 1996년 9월 이후 월별 재조정으로 영구 포트폴리오를 따르는 뮤추얼 펀드의 성과일 것입니다.

<노스크립트>

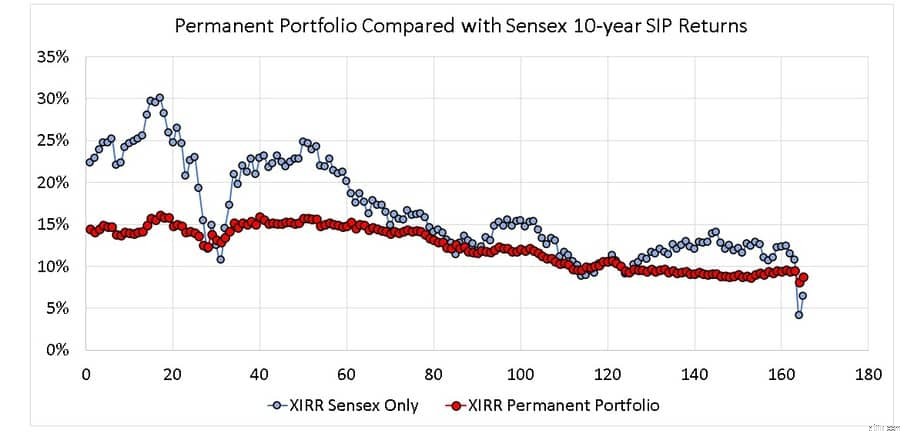

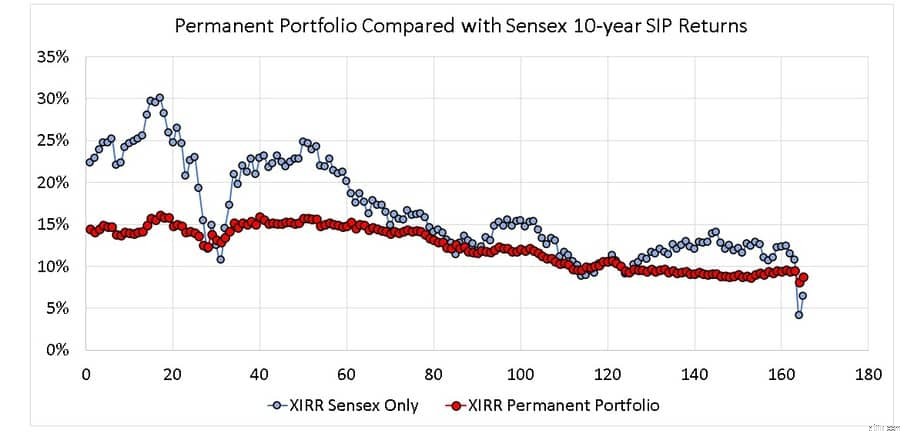

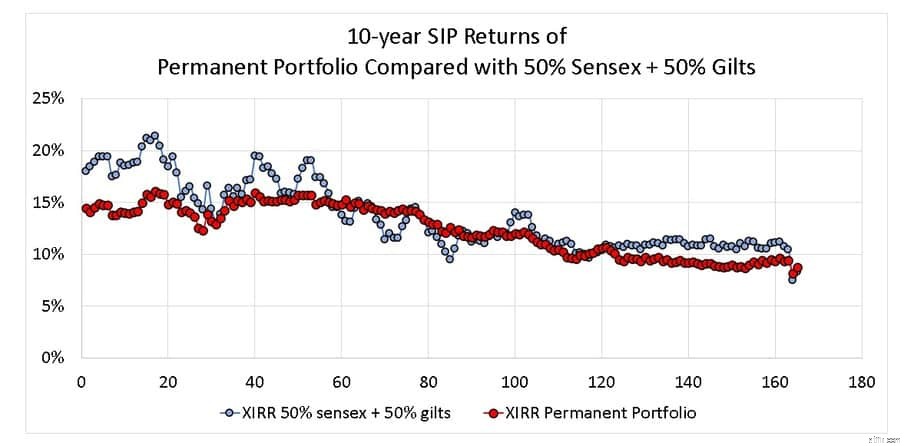

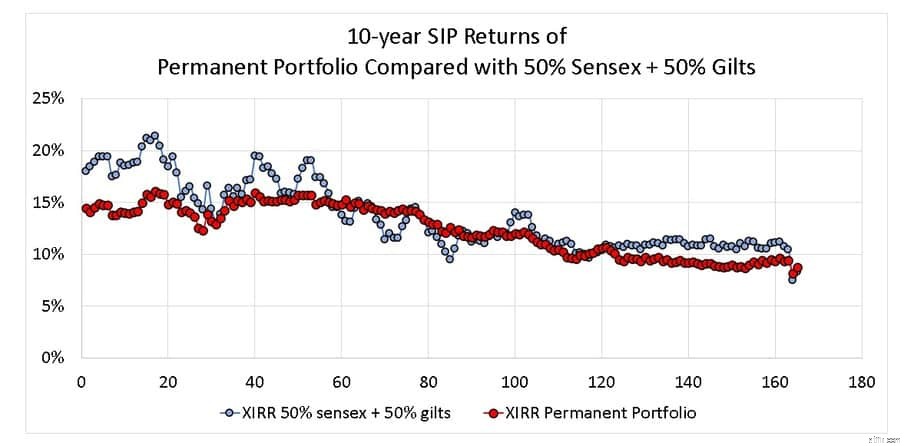

이제 영구 포트폴리오가 "시장 붕괴 이후에야 좋은 성과를 냈다"고 무시하기 쉽습니다. 165개의 10년 SIP 수익률을 보면 전혀 사실이 아닙니다.

<노스크립트>

수익률 스프레드는 더 적고 최근까지 두 자릿수 수익률을 관리했습니다. 전반적인 하락 추세는 주식에서도 마찬가지입니다. 영구 포트폴리오도 어제 논의한 Ben Graham의 주식 50% + 채권 50% 포트폴리오와 관련하여 좋은 성과를 거두었습니다.

<노스크립트>

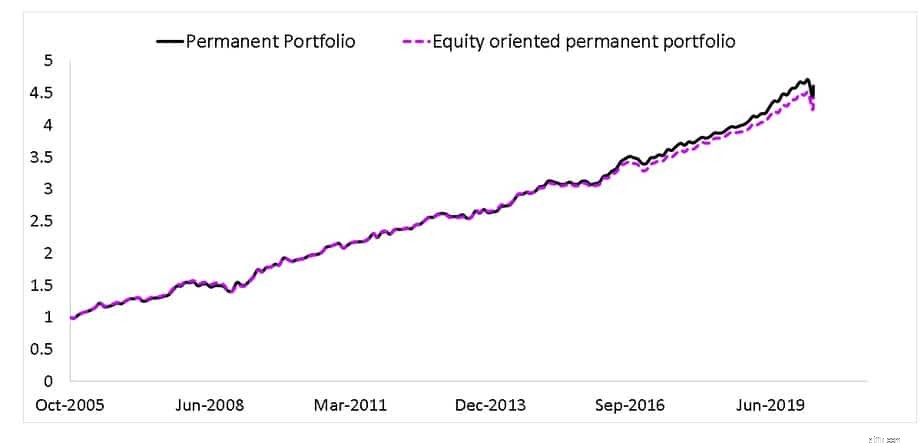

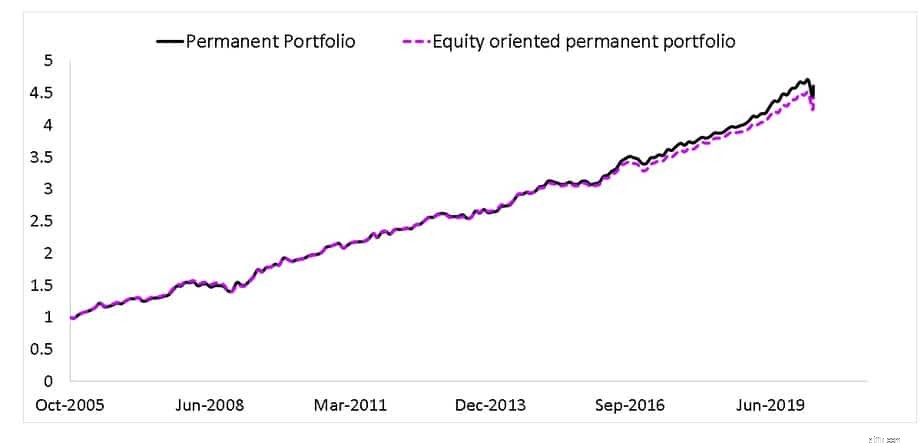

이제 이러한 포트폴리오는 연간 리밸런싱을 해도 세금 효율적이지 않으며 뮤추얼 펀드가 이것을 채택하더라도 IT 부서에서 부채 펀드로만 분류됩니다. 이 아이디어를 차익 거래를 통해 구현할 수 있습니까?

Kotak Arbitrage(카테고리에서 가장 오래된)를 사용하여 영구 포트폴리오와 주식 지향 영구 포트폴리오를 비교합니다. 계약은 최소한의 말을 하는 것이 합리적입니다!

<노스크립트>

다른 자산 클래스는 참조용으로 포함되었습니다.

<노스크립트>

결론적으로 영구 포트폴리오는 탁월한 전천후 포트폴리오입니다. 투자자가 이것을 구현하면 간단한 연간 재조정으로 충분하지만 자본 손실보다 세금을 더 두려워하기 때문에 대부분은 그렇지 않습니다! 뮤추얼 펀드는 월별 재조정으로 이를 구현할 수 있지만 부채 펀드로 취급됩니다. 주식 지향 변형은 쉽게 구성할 수 있습니다.

핵심 결과는 그러한 포트폴리오가 상당히 낮은 불확실성으로 합리적인 수익을 낼 수 있다는 것입니다. 투자자는 "이러한 포트폴리오가 장기적으로 인플레이션을 이길 것인가?"라고 빠르게 비판할 수 있습니다. 슬프게도, 주식으로 채워진 전통적인 장기 포트폴리오조차도 이것을 하지 않습니다!

이 조합이 매력적이라고 생각하는 투자자는 미래 수익의 낮은 불확실성도 매력적이라고 생각합니다. 보수가 아니라 신중한 생각입니다. 멀티리스크 펀드는 모호한 "각 자산군에 대한 최소 10% 가중치" 대신 이와 같은 엄격한 자산 배분을 채택하면 더 좋을 것입니다.