Parag Parikh Flexi Cap Fund(이전의 Parag Parikh Long Term Equity Fund)의 AUM(관리 자산)은 2020년에 147% 성장했습니다. 이 기사에서는 이 펀드의 AUM 성장을 평가하고 이것이 우려의 원인인지 논의합니다.

이 기사는 한 독자가 제기한 질문에서 비롯되었습니다. “지난 6개월 동안 PPFAS 플렉시 캡 펀드의 AUM이 매우 빠르게 증가하고 있습니다. 안타깝게도 월별 정확한 데이터가 없습니다. 과거에 Kotak Multicap에서도 마찬가지였습니다. 갑자기 대규모 현금이 유입될 때 펀드 성과가 어떻게 영향을 받는지 정량적으로 분석할 수 있습니까? (일반적으로 액티브하게 운용되는 인기 펀드에서 발생합니다)”

현금의 갑작스러운 유입은 일반적으로 성과, 특히 펀드 매니저가 자유롭게 주식을 휘젓는 능력에 영향을 미칠 수 있습니다. 2009년 시장 회복 이후 HDFC Top 100 및 HDFC 주식의 운용자산(AUM)이 갑자기 증가한 것이 이 펀드의 실적이 저조한 이유일 가능성이 큽니다. 그러나 AUM과 성과를 정량적으로 연결하기는 어렵습니다(적어도 인도 펀드의 경우). 뮤추얼 펀드의 규모가 성과에 영향을 줍니까? 및 뮤추얼 펀드 규모 대 성과:사례 연구

투자자들은 말이 볼트를 풀고 나면 헛간 문을 닫는 것으로 알려져 있습니다. 즉, 그들은 실적을 보고, 펀드가 별 5개 등급을 받을 때까지 기다리고, 서둘러 매수하고, AUM이 급증하고, 평균의 법칙이 시작되고, 등급이 하락하고, 투자자들이 매수를 계속할 것입니다. 포트폴리오에 혼란을 더하는 차세대 펀드. 헹구고 반복합니다. Matix에서 Smith 요원이 한 말이 생각납니다:

성과 저하 없이 유입을 제한하지 않고 자금 유입을 관리할 수 있는 펀드는 거의 없습니다. ICICI Blue Chip 및 HDFC Midcap의 예(최소 몇 년 전까지).

따라서 Parag Parikh Flexi Cap Fund가 투자자들의 관심을 끈 것은 분명하지만 AUM 유입과 관련된 미래 성과를 예측하는 것은 불가능합니다. 우리가 확실히 말할 수 있는 것은 시장이 지난 몇 달 동안처럼 빠르게 움직이지 않는다면 유입이 줄어들 것이라는 것뿐입니다.

데이터를 보지 않고도 이렇게 말할 수 있습니다. 우리가 제어할 수 없는 것에 대해 걱정할 필요가 없습니다. 현재 6000-7000 crores의 AUM은 플렉시 캡 펀드의 문제가 되지 않을 것입니다. 언제 말하기 어려운 문제가 됩니다. AUM이 급증하는 펀드는 포트폴리오의 주식 수를 늘리는 경향이 있습니다. 대형주에 대한 할당을 늘립니다. 해지율 감소 – Prashant Jain의 펀드가 좋은 예입니다.

이러한 변화를 눈치채더라도 AUM의 탓으로 돌리기는 어렵다. 양적으로 말이다. 예를 들어, 펀드의 별 등급이 하락하는 경우(우연한 경우) Parag Parikh Flexi Cap Fund의 전체 성장이 반드시 더 나은 성과를 내는 펀드의 가용성을 의미할 수는 없습니다.

Parag Parikh Flexi Cap Fund의 벤치마크(또한 결국)의 저조한 성과는 AUM 증가가 아니라 지수의 포트폴리오와 다른 포트폴리오(초과 성과의 동일한 이유!)에서 발생할 수 있습니다.

상황은 고PER과 시장 조정과 매우 유사합니다. 시장은 PER이 높기 때문에 어느 날 아침에 일어나서 하락하기로 결정하지 않습니다. 데이터를 살펴보겠습니다.

Parag Parikh Flexi Cap Fund의 운용자산(AUM) 147% 증가는 399개 주식 펀드 중 36번째로 높은 증가율입니다. (1) 기본 AUM이 중요하고 (2) 포트폴리오의 시장 가치(자본 이익) 증가도 고려해야 하기 때문에 AUM의 백분율 증가만으로는 많은 것을 알 수 없습니다.

Rs.부터 2019년 12월 2585억은 Rs로 증가했습니다. 2020년 12월 6,393억(모든 수치는 근사치). 2019년 10월 – 12월 분기 동안 AAUM(Average Assets under Management) 펀드의 약 71.6%가 직접 계획에 포함되었습니다(기존 PMS 투자자는 게임에서 가장 큰 덩어리 + AMC 스킨 약 5%)

직접 지분은 2020년 10월~12월 분기 동안 AAUM(Average Assets under Management)의 69.5%로 약간 떨어졌습니다(출처 AMFI). 그래서 유통업자들은 2020년에 펀드를 추진하기 시작했습니다(모두가 승자를 좋아합니다!). 일반 AAUM은 147% 증가한 반면 직접 AAUM은 123% 증가했습니다.

PPFAS에는 은행이 없기 때문에(작성 당시!) 투자자들은 (일반) AUM의 급격한 증가를 두려워할 필요가 없지만, 펀드가 계속해서 좋은 성과를 내는 한 AUM의 강력한 증가는 기대됩니다.

위에서 언급한 바와 같이 운용자산의 증가는 자금(유입) 증가와 자본이득의 두 가지 이유 때문입니다. 유입량을 대략적으로 추정할 수 있습니다. Quant Small Cap Fund라는 극적인 예를 살펴보겠습니다.

2019년 12월에 펀드의 운용자산은 19억에 불과했습니다. 2020년 12월에는 941억이 되었습니다. 4783% 증가! 이 기간 동안 펀드는 75.1%의 수익을 올렸습니다(NAV의 절대값 변경).

해당 1.9 Croes AUM이 손상되지 않은 경우 75.1%의 자본 이득은 이 AUM을 3.4 Crores로 이동할 것입니다. 따라서 나머지 91.4 – 3.4 =90.7 Crores(모두 근사치 없음)가 유입될 가능성이 높습니다. 유입으로 인한 AUM의 예상 증가율은 90.7/1.9 또는 약 4708%입니다.

물론 이것은 투자자들이 개방형 펀드에 지속적으로 투자하고 상환할 것이기 때문에 조잡한 추정치이지만 그것이 할 수 있는 전부입니다. Parag Parikh Flexi Cap Fund의 AUM 증가율은 147%(2019년 12월 ~ 2020년 12월)이지만, 유입으로 인한 AUM 증가 예상 약 115% - 여전히 중요합니다.

Parag Parikh Tax Saver Fund의 유입으로 인한 AUM의 예상 증가율은 282%입니다. 그래서 더욱 주목받고 있습니다. 이 ELSS 펀드의 직접 AAUM이 250%(위와 같은 기간) 증가한 반면 일반 AAUM은 376%(고정 =더 많은 커미션) 증가했습니다. 물론, Tax Saver 펀드는 1억 AUM에 도달했습니다(이러한 투자자들이 AUM에 대해 걱정하는 데 몇 년이 더 걸릴 것임을 의미함).

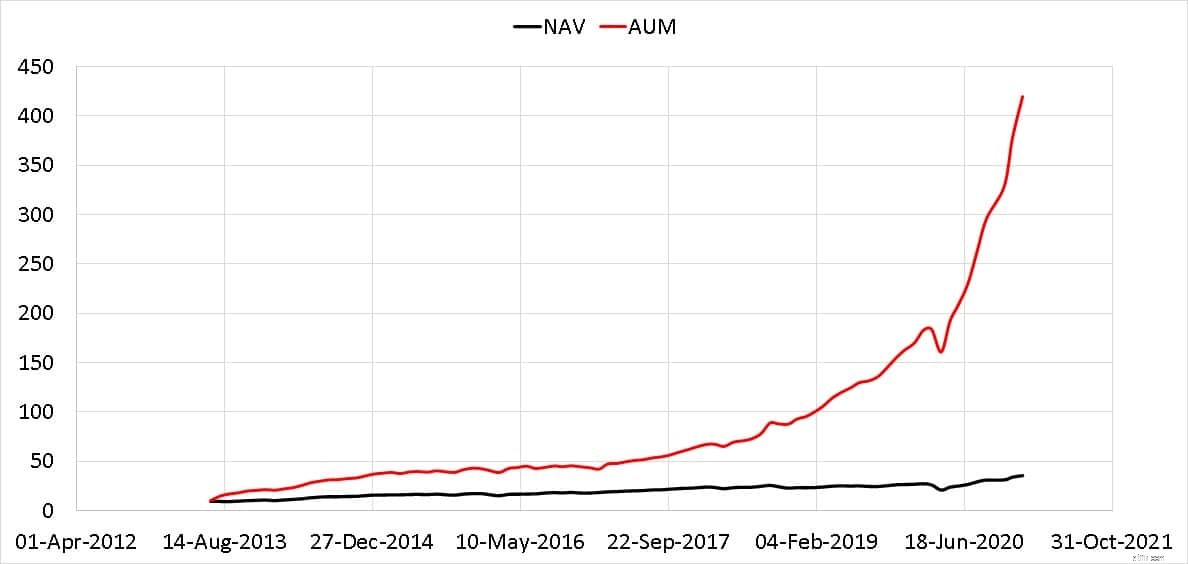

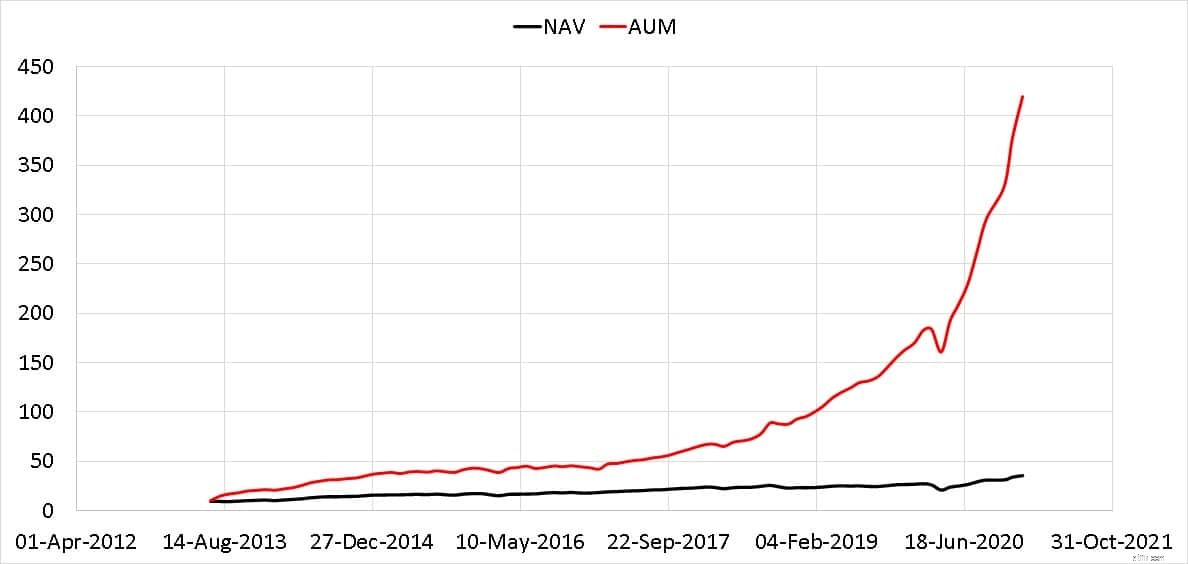

Flexicap 펀드의 AUM 및 NAV의 정규화된 진화는 다음과 같습니다. (저는 일부러 로그 스케일을 사용하지 않았습니다!)

<노스크립트>

2020년 3월 31일 이후로 NAV는 68% 증가한 반면 AUm은 161% 증가했습니다. 유입으로 인한 AUM의 예상 증가 약 93% - 유입으로 인해 AUM의 거의 두 배입니다.

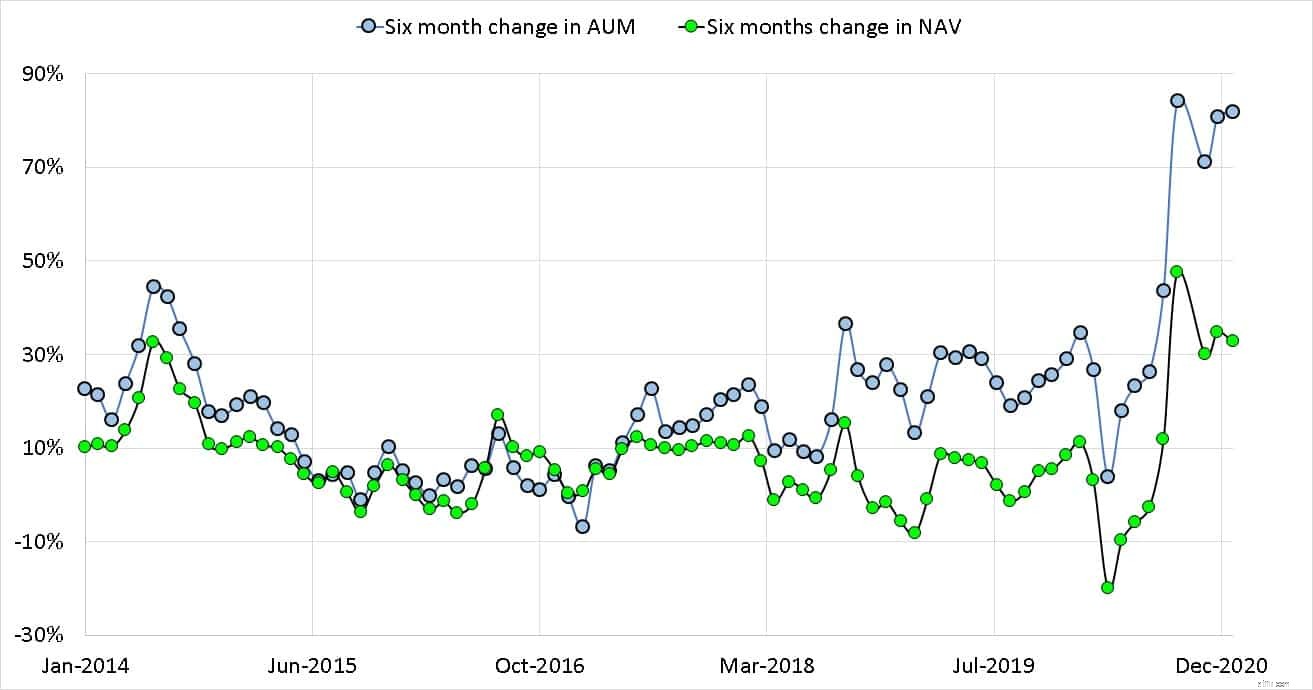

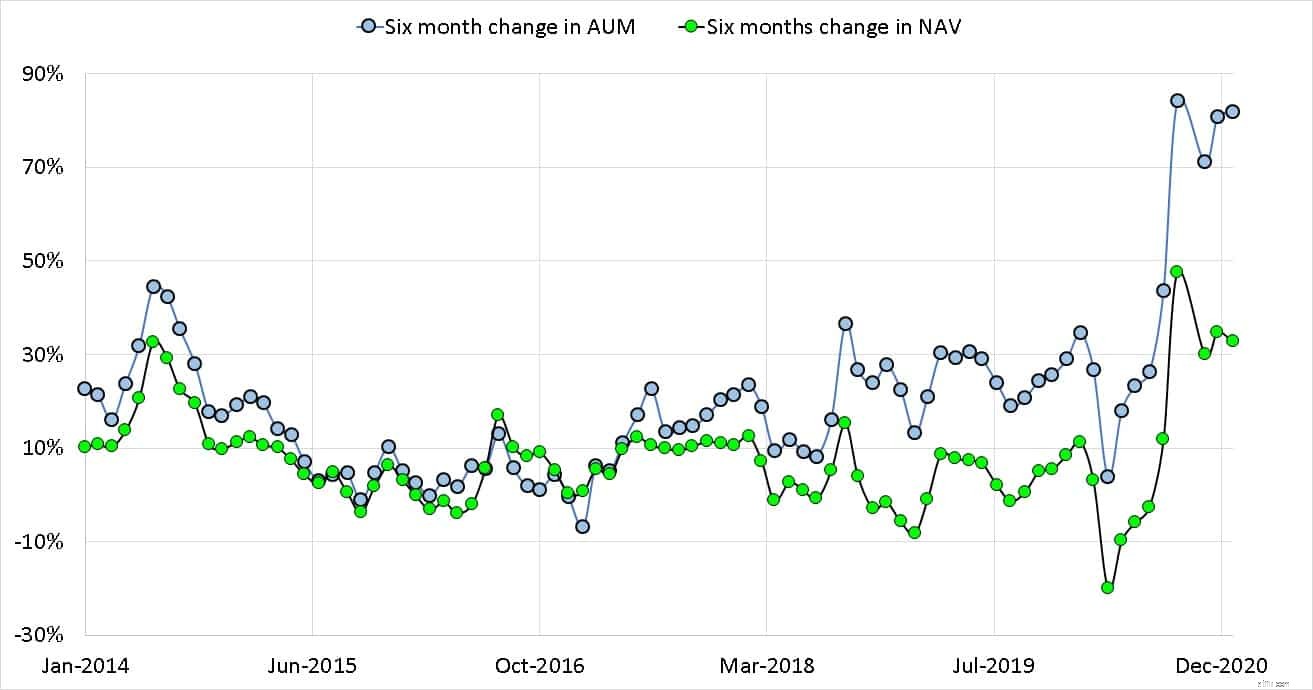

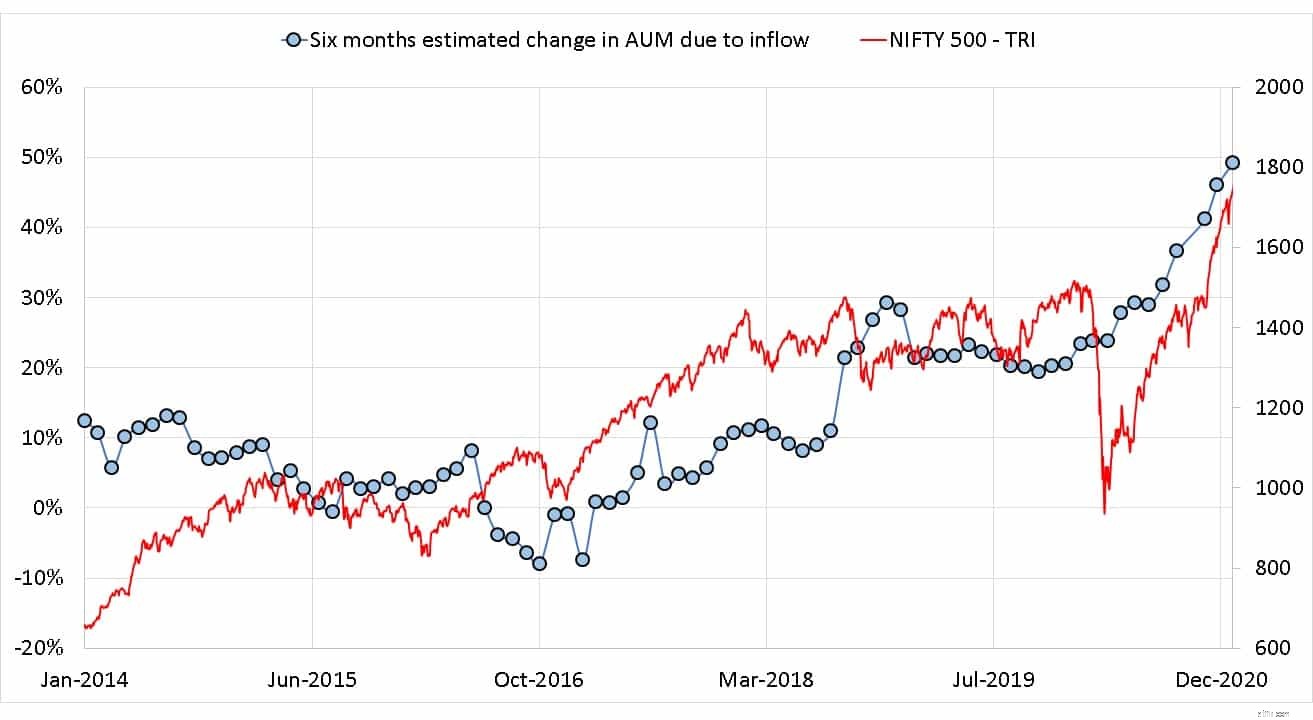

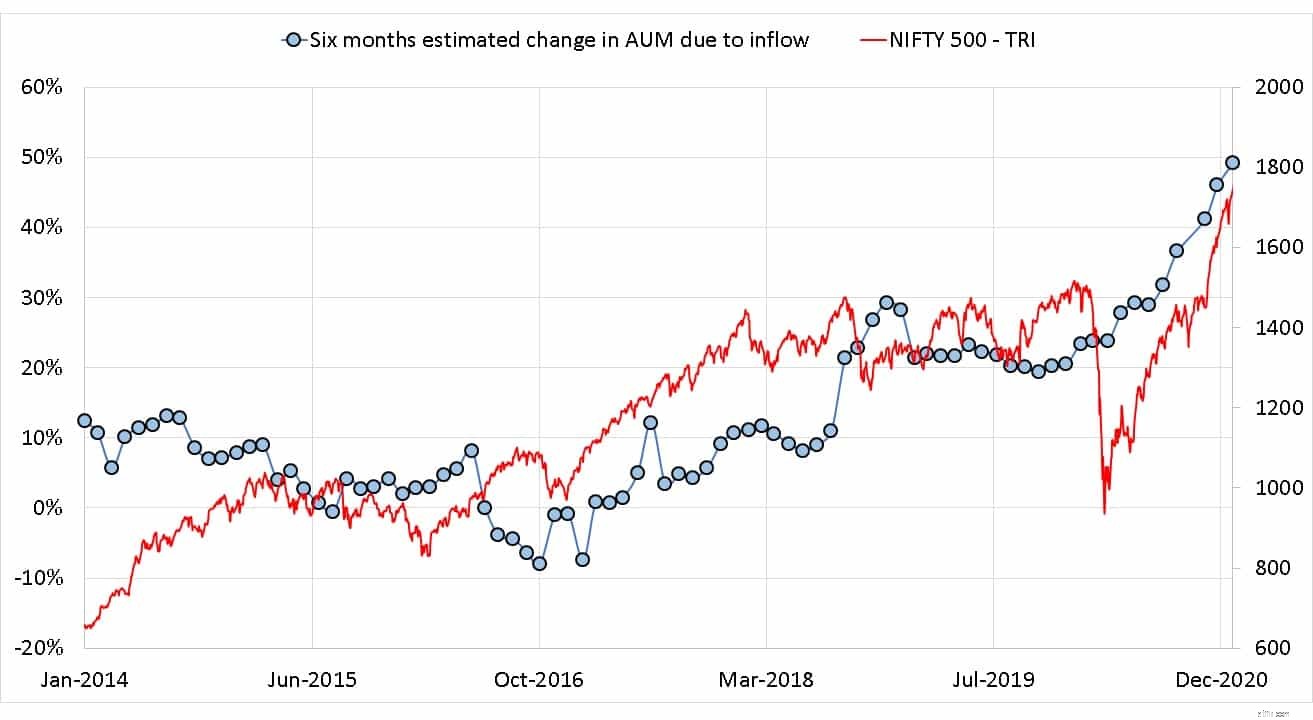

매월 롤오버된 AUM 및 NAV의 6개월 변화는 다음과 같습니다. 처음에는 2018년 초부터 AUM 및 NAV 움직임에 약간의 변화가 있습니다. AUM 라인은 NAV에서 멀어집니다. 베어 데이터의 출처는 ACE MF입니다.

<노스크립트>

위에서 언급한 바와 같이 유입과 자본 이득을 분리하려고 하면 2020년에 유입이 더 원활하게 증가합니다.

<노스크립트>

이 숫자는 AMC가 자신을 두드리고 보너스를 지급하기 위한 것입니다. 투자자에게는 독립된 정보일 뿐입니다. 위에서 언급했듯이 게으른 추측을 넘어서려고하면 AUM 움직임과 성능을 연관시키기가 어렵습니다.

Bulging AUM은 비용 비율에 더하여 초과 성과에 대해 지불해야 하는 대가입니다. AUM 인상이 걱정되는 분들에게는 인덱스 펀드를 추천하고 싶지만, 어떤 선택을 하든 투자자들은 고민거리를 찾고 혼란스러워합니다.