이것은 현재 NFO 기간(2021년 2월 9일~3월 5일)에 있는 두 개의 Motilal Oswal Asset Allocation Passive Fund of Funds – Aggressive &Conservative에 대한 리뷰입니다. 이러한 오퍼링이 "수동 자산 할당" 펀드가 아닌 이유를 설명합니다.

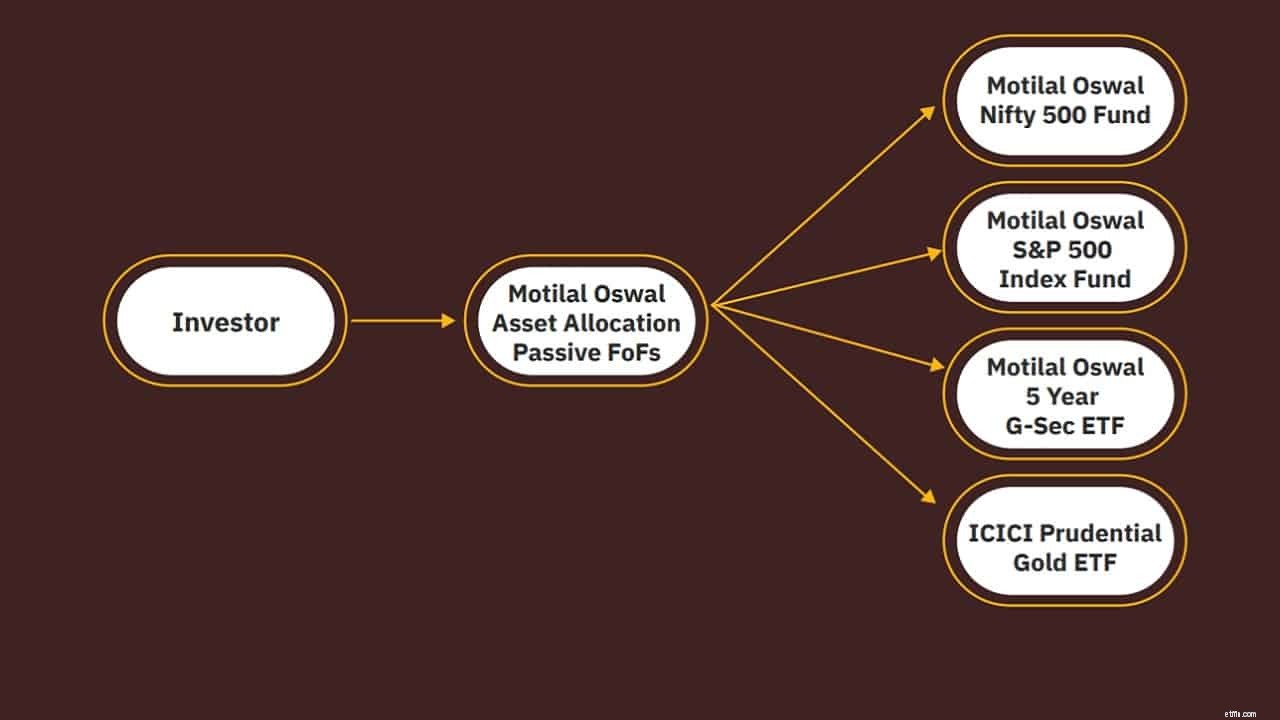

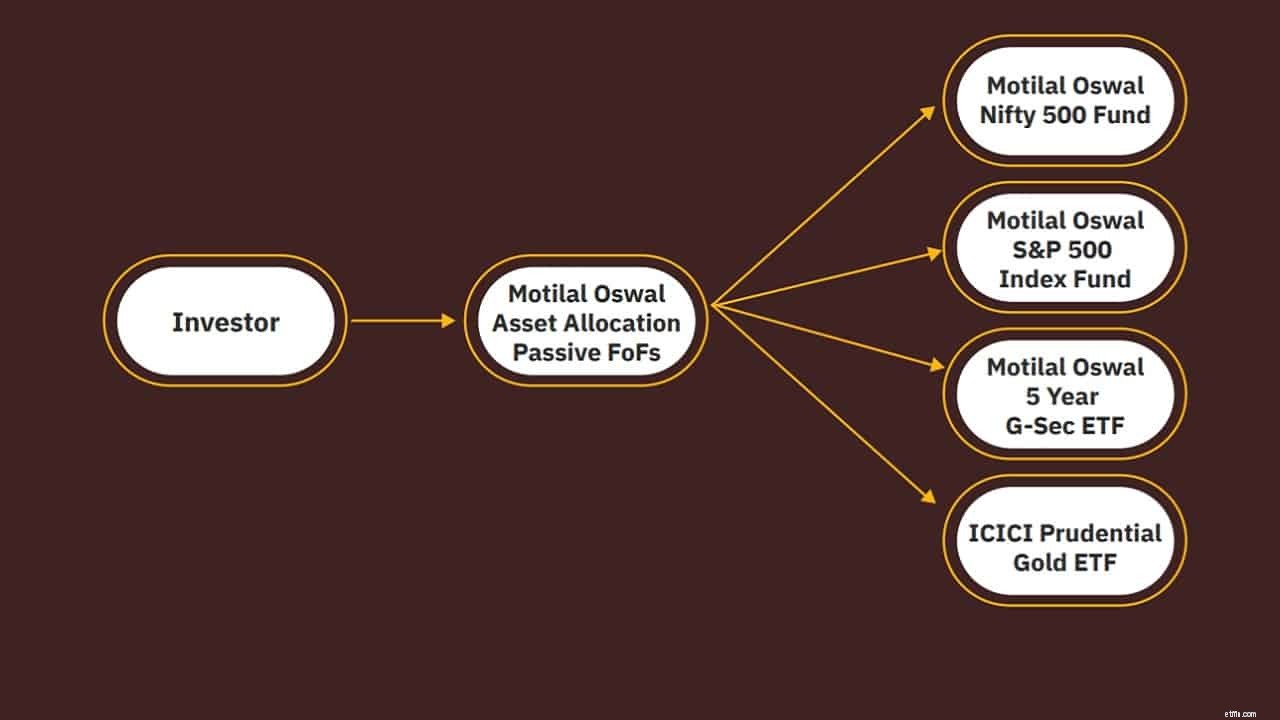

Motilal Oswal 자산 할당 수동 FoF란 무엇입니까? 그들은 인도 주식(Nifty 500), 미국 주식(S &P 500), Indian Gilts(Nifty 5Y 금도 지수) 및 Gold의 ETF 또는 인덱스 펀드에 투자하는 두 개의 개방형 뮤추얼 펀드입니다. 따라서 그들은 펀드의 펀드로 알려져 있습니다.

<노스크립트>

보수적이고 공격적인 것은 무엇을 의미합니까? 서로 다른 패시브 펀드에 투자하는 펀드에는 두 가지 펀드가 있습니다(위에서 언급한 대로). 다른 자산 할당으로 인해 공격적이고 보수적인 것으로 (다소 임의적으로) 레이블이 지정되었습니다. 아래 세부 정보를 참조하십시오.

소위 "보수적" 펀드의 위험 등급은 "높음"이고 공격적 펀드의 등급은 "매우 높음"입니다. 이것만으로도 투자자들이 "보수적" 옵션(위험 신호 1)을 거부하기에 충분해야 합니다.

이것이 수동적 자산 배분 펀드입니까? 아니요, 그들은 아닙니다! 그들은 자금의 자금(수표)입니다. 자산 할당(확인)이 있습니다. 패시브 상품에 투자합니다(체크). 그러나 이러한 FOF는 자산 할당을 수동적으로 따르지 않습니다. 그들은 광범위한 범위 내에서 자산 할당을 적극적으로 변경하여 활성 자금으로 만들 수 있습니다(위험 신호, 아래 계산)

이 두 자금의 세금은 어떻게 되나요? "비주식" 펀드(구어적으로 부채 펀드)

자기자본의 95%를 투자했는데 공격적인 펀드가 자기자본처럼 과세되는 이유는 무엇입니까? 두 가지 이유. 주식형 펀드처럼 과세되기 위해서는 뮤추얼 펀드가 자산의 65%를 ETF를 통해 직간접적으로 인도 주식에 투자해야 합니다. (1) 이 펀드 펀드는 인덱스 펀드 또는 ETF를 통해 인도 주식에 투자할 수 있습니다(ETF뿐만 아니라). (2) 인도 주식의 자산 배분은 65% 미만으로 떨어질 수 있습니다.

벤치마크의 자산 할당(이 펀드에 대해 생성됨)과 펀드의 자산 할당(빨간 깃발 2) 사이에는 큰 차이가 있습니다.

공격적인 FOF 벤치마크: 60% Nifty 500 TRI + 20% S&P 500

TRI(INR) + 5% 국내 금 가격 + 15% Nifty 5년 벤치마크 G-Sec 지수

백테스트된 수익률은 이 자산 할당에 대한 것입니다. 펀드가 이 자산 배분을 고수한다면 그것은 수동적으로 관리되는 자산 배분 펀드였을 것입니다. 안타깝게도 그렇지 않습니다.

펀드는 자산 배분을 변경할 수 있는 엄청난 자유를 가지고 있습니다(위험 신호 3)

자산 할당은 어떻게 달라지나요? 알 수 없음(적색 플래그 4)

벤치마크: 25% Nifty 500 TRI + 10% S&P 500 TRI(INR) + 5% 국내 금 가격 + 60% Nifty 5년 벤치마크 G-Sec 지수

자산 할당은 알 수 없는 방식으로 크게 다를 수 있습니다. (빨간 깃발 4)

벤치마크 할당 성과는 알려지지 않은 투자 전략과 지표 자산 할당의 상당한 이탈로 인해 펀드 펀드에 투자할지 여부를 확인하는 것과 관련이 없습니다. 따라서 이들의 성능은 이 검토에 포함되지 않습니다(그러나 독립적으로 논의되어야 함). 이러한 키치디 제공을 피하기에는 충분한 위험 신호가 있습니다. 음식 유튜버가 남은 음식으로 비디오를 만드는 것처럼 AMC는 일부 AUM을 기존 자금으로 끌어들이기 위해 멋진 문구로 제품을 만들었습니다. 이것은 펀드의 옷을 입은 또 다른 동적 자산 배분 펀드입니다.

이것은 패시브 펀드가 아닙니다. 패시브 펀드에 투자하는 액티브 펀드입니다. 이것은 엄청난 차이이며 이 두 가지 제안을 거부하기에 충분합니다. 위에서 언급한 바와 같이 투자자는 위험 신호를 찾아 몇 분 안에 그러한 오퍼링을 빠르게 떠날 수 있습니다.