인도 정부는 CPSE ETF의 추가 기금 제안(FFO)을 발표합니다. FFO는 2017년 1월 18일에 시작하여 2017년 1월 20일에 닫힙니다. 정부는 Rs 1,500 crores까지 초과 구독을 유지하는 옵션과 함께 Rs 4,500 crores를 모금할 계획입니다.

CPSE ETF 제안에 따라 투자해야 합니까? 다양한 측면에 대해 논의해 보겠습니다.

ETF는 인덱스 펀드와 유사합니다. ETF는 (인덱스 펀드처럼) 수동적으로 관리되며 벤치마크 지수의 성과를 복제하려고 합니다. 이를 위해 ETF는 기초 지수와 동일한 비율로 증권을 보유하려고 합니다.

주요 차이점은 인덱스 펀드 단위를 당일 마감 NAV에서만 매매할 수 있다는 것입니다(모든 뮤추얼 펀드와 마찬가지로). ETF 단위는 거래소에 상장되어 주식처럼 하루 종일 구매할 수 있습니다. 2차 시장에서 구매하기 때문에 해당 ETF의 유동성이 구매 또는 환매 가격에 영향을 미칠 수 있습니다. 낮은 유동성은 더 높은 영향 비용을 초래할 수 있습니다.

CPSE ETF는 Nifty CPSE Index에 대해 벤치마킹됩니다. 따라서 ETF는 Nifty CPSE Index의 구성을 복제하려고 합니다. ETF 비용, 현금 잔액 등으로 인해 추적 오류가 발생할 수 있습니다.

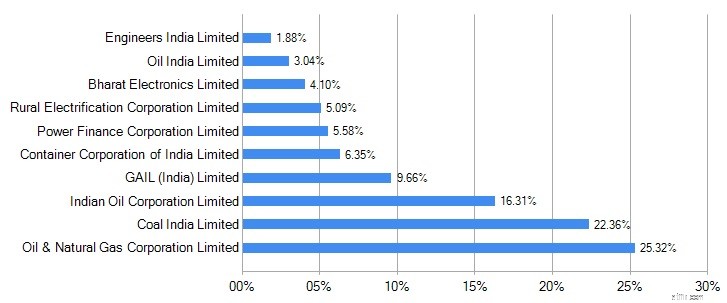

CPSE ETF를 통해 단일 상품을 통해 다음 10개 공공 부문 단위에 노출될 수 있습니다.

이 회사들이 CPSE ETF에 보유하고 있는 비율은 Nifty CPSE 지수의 구성을 기반으로 합니다.

구매 가격은 1월 18일과 1월 20일 동안 NSE에서 Nifty CPSE 지수 구성 요소의 하루 거래량 가중 평균 가격의 평균입니다. 혼란스럽습니까? 무시해. CPSE ETF 단위의 우세 가격(NAV) 주변이 될 것이라고 생각하십시오.

CPSE ETF는 2014년 3월에 출시되었습니다. 할당 가격은 단위당 Rs 17.45였습니다. 2016년 1월 12일 현재 NAV는 26.832입니다. 이는 연간 약 17%의 수익입니다.

이는 광범위한 벤치마크 지수(Nifty 및 Sensex)뿐만 아니라 일부 최고 실적의 대형 펀드보다 앞서 있습니다.

Nifty 또는 대형 펀드에 대한 이러한 우수한 성과가 계속될 것이라는 보장이 있습니까? 아니오, 없습니다.

사과와 오렌지를 비교하는 것과 같습니다.

CPSE ETF는 적극적으로 관리되는 뮤추얼 펀드와 상당히 다릅니다. 이 ETF에는 항상 동일한 주식 세트가 있습니다. 기본 Nifty CPSE 지수가 변경된 경우에만 구성이 변경됩니다.

활동적으로 관리되는 뮤추얼 펀드에서 귀하가 소유한 주식(계획의 투자자로서)이 펀드 매니저의 전망에 따라 변경됩니다.

많은 사람들이 액티브 펀드에 비해 CPSE ETF의 비용 비율이 상당히 낮다고 주장합니다. 그러나 적극적인 관리는 추가 비용을 가져오고 이는 더 높은 비용 비율을 반영합니다.

CPSE ETF는 2014년 3월에 처음 발행되었습니다. 당시 개인 투자자도 5% 할인을 받았습니다. 또한 1년 후 정부는 보유된 15단위당 1 ETF 단위의 보너스를 발표했습니다. 이 "충성" 보너스는 새로운 펀드 제안(NFO) 이후 CPSE ETF에 계속 투자한 사람들에게만 제공되었습니다.

보너스가 자본으로만 지급되는 MF 또는 주식 보너스와 달리(따라서 이름만 보너스) CPSE ETF는 실제로 보너스였습니다. 예를 들어, 15단위의 MF 계획을 보유하고 NAV가 Rs 100인 경우 투자 가치는 Rs 1,500입니다. AMC가 15:1의 보너스를 발표하면 보유한 15단위마다 추가 단위를 받게 됩니다. 따라서 16개의 단위를 갖게 됩니다. 그러나 계획의 NAV는 그에 따라 조정됩니다. 새 NAV는 Rs 93.75입니다. 실제로 귀하의 투자 가치는 1,500루피만 됩니다.

그러나 CPSE ETF의 경우 정부는 ETF를 통해 키티의 주식을 적격 투자자에게 양도했습니다. 따라서 각각 100루피로 15단위를 보유했다면 추가 단위를 얻게 되지만 ETF NAV는 변경되지 않습니다. 따라서 투자 가치는 Rs 1,600가 됩니다. 1,500루피가 실제로 1,600루피가 되었습니다.

이러한 정부의 확장에 다시 의지할 수 있습니까? 모르겠어요. 그것은 누구나 짐작할 수 있는 일입니다.

Reliance AMC 웹사이트에서 제공하는 CPSE ETF의 구성은 다음과 같습니다. Reliance Nippon Life Asset Management Limited는 ETF를 관리합니다.

숫자를 더하면 금속 및 에너지 주가 지수의 75% 이상을 차지합니다. 따라서 CPSE ETF 투자자의 재산은 상품 가격과 밀접하게 연관되어 있습니다. 여기에서 다양성을 많이 볼 수 없습니다.

과대 광고에 속지 마십시오.

기본 공공 부문 단위(CPSE ETF로 구성됨)가 미래에 좋은 성과를 낼 것이라고 믿는다면 CPSE ETF는 PSU 바구니. 귀하의 낙관론은 해당 부문/회사에 대한 긍정적인 전망이나 정부의 호의적인 정책 또는 기타 이유 때문일 수 있습니다.

주식 투자와 유사하다고 생각하십시오. 당신은 바로 이 주식이 미래에 잘해야 한다고 믿어야 합니다. 물론 이 ETF를 통해 여러 PSU에 투자하고 있다는 것은 베팅을 어느 정도 다양화합니다. 금속 및 에너지 주식에 대한 구성 편향을 고려하십시오.

소매 투자자는 5%의 선불 할인을 받을 수 있으며 이는 개인 투자자를 위한 거래입니다.

저는 주식 가치 평가 전문가가 아니므로 현재 가치 평가가 매력적인지에 대해서는 언급하지 않겠습니다.

투자할 계획이라면 전체 포트폴리오 중 적은 양만 투자하세요.

미래 실적에 대해 확신이 없으면 적극적으로 관리되는 대형 펀드를 이용하십시오.