풀을 먹는 사자를 본 적이 있습니까? 아니요?

사자는 풀을 먹지 않습니다.

마찬가지로 변동성이 없는(위험한) 주식 펀드는 없습니다. 모든 주식 투자는 변동성이 있습니다. 이것이 주식 투자의 본질입니다.

사자가 육식 동물을 멈출 수 없듯이 주식 투자도 불안정성을 멈추지 않을 것입니다.

사자를 길들일 수는 있지만 풀을 먹게 할 수는 없습니다. 마찬가지로 다양한 전략을 통해 포트폴리오의 손실을 줄일 수 있지만(최소한 백 테스트에서) 주식 상품의 손실 위험을 제거할 수는 없습니다.

나는 보통 안전하거나 덜 위험한 주식 펀드에 대한 질문을 접합니다. 저를 믿으십시오, 아무도 없습니다.

스몰 캡 펀드는 변동성이 크다(위험하다). 대형 펀드보다 변동성이 높습니다. 따라서 덜 위험한(덜 변동성이 있는) 주식을 찾고 있다면 대형 펀드나 멀티캡 펀드를 고수해야 합니다. 그러나 대형 펀드도 변동성이 있습니다. 그리고 시장이 급격히 조정되면 많은 돈을 잃을 수 있습니다.

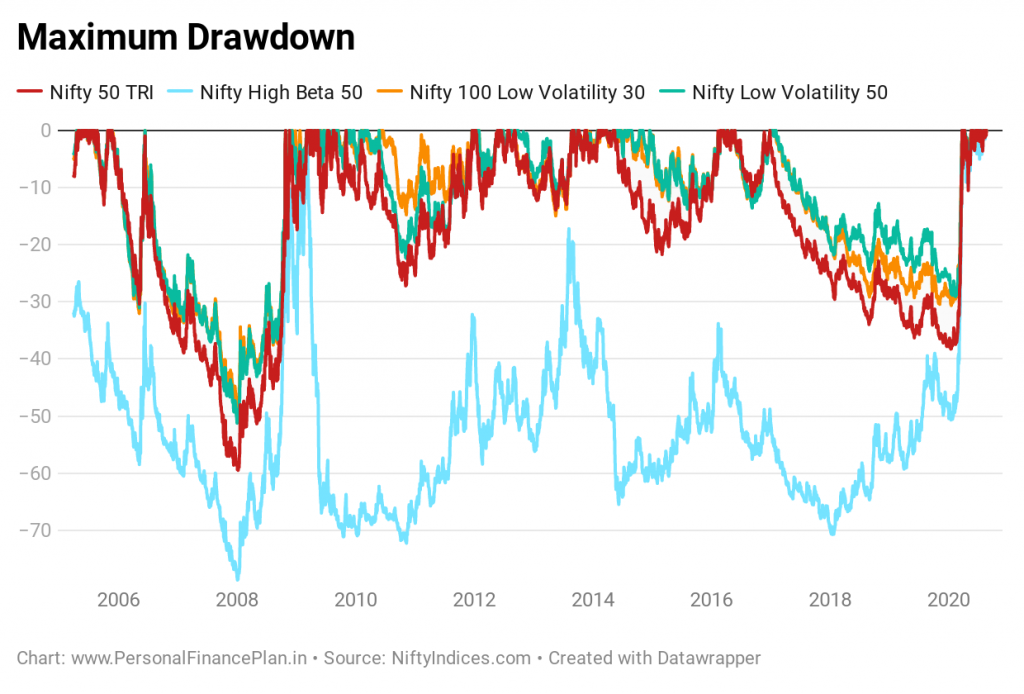

실제로 변동성이 가장 낮은 주식을 선택하는 낮은 변동성 지수가 있습니다(Nifty 100 Low Volatility 30 지수 및 Nifty Low Volatility 50). 이러한 지수의 변동성이 적을 것으로 예상할 수 있습니다. 예, 낮은 변동성 지수는 변동성이 낮지만 상대적입니다. Nifty는 2020년 3월에 38% 하락했습니다. 저변동성 지수는 30% 하락했습니다.

네, 하이브리드 펀드, 자산 배분 펀드 및 균형 이점 펀드(동적 자산 배분 펀드)가 있습니다. 그리고 그러한 펀드는 주식 펀드에 비해 덜 위험한 대안으로 판매됩니다. 일반적으로 "FD 수익보다 낫지만 주식형 펀드보다 덜 위험합니다"로 마케팅됩니다.

그러한 기금이 많은 성과를 거두었다고 말해야 합니다.

우리는 인기 있는 하이브리드 펀드와 인기 있는 균형 이익 펀드에 대해 논의했으며 결과는 호의적이었습니다.

그러나 이러한 펀드는 다른 종류의 주식을 선택하여 변동성을 줄이지 않습니다. 이러한 펀드는 단순히 주식에 덜 투자합니다.

대형주가 일주일에 30% 하락했다고 가정해 봅시다. 펀드는 대형주에 60%만 투자하고 나머지는 국고에 보관합니다. 분명히 이 펀드는 60%의 주식을 보유하고 있었기 때문에 18%만 하락할 것입니다.

또는

이 펀드는 상관관계가 낮은 다양한 종류의 자산을 가져옵니다(다양화 ). 따라서 인도 주식이 좋지 않을 때 국제 주식은 좋을 수 있습니다. 또는 금이 잘 될 수 있습니다. 그렇지 않으면 다른 자산은 인도 주식만큼 하락하지 않을 것입니다.

자산 배분 펀드 및 하이브리드 펀드에서 이를 기대하십시오.

이 포스트에서 포트폴리오 손실을 줄이는 방법에 대해 논의했습니다. 그러나 다각화를 해도 하락폭은 줄일 수 밖에 없다. 손실은 계속 발생합니다.

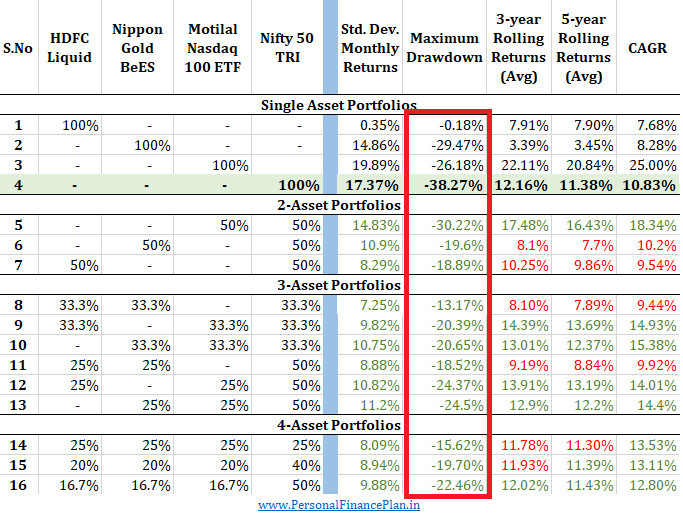

Nifty, Nasdaq 100, Gold ETF 및 유동 펀드를 혼합하여 포트폴리오의 성과를 재현합니다. 낮은 상관관계. Nifty 50에 비해 낮은 하락폭이지만 그럼에도 불구하고 상당한 하락폭입니다. 2011년 3월 30일부터 2020년 12월 31일까지 고려한 데이터입니다.

또는

자산 할당에 대해 적극적으로 문의하기 . 활성 통화는 일반적으로 독점 모델을 통해 이루어집니다. 의도는 증가입니다. 시장이 호황을 누리고 하락할 것으로 예상되는 경우 주식에 대한 노출 시장이 좋지 않을 것으로 예상되는 경우 주식에 대한 노출.

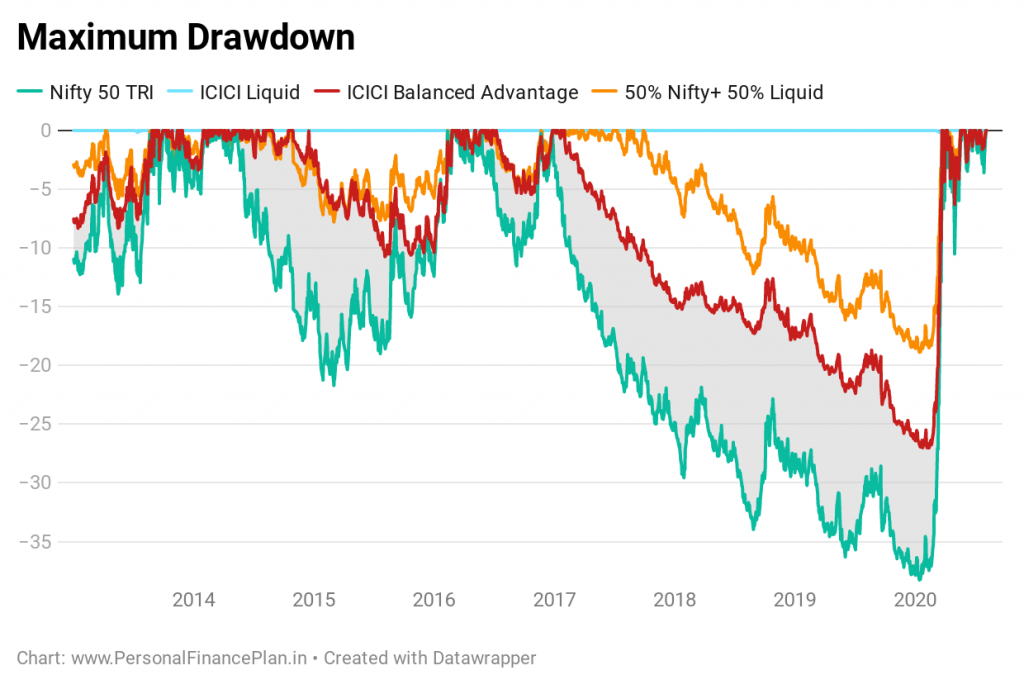

다시 말하지만, 그러한 자금은 손실 위험을 제거하지 않습니다. ICICI Prudential Balanced Advantage Fund는 2020년 3월에 25% 이상 손실을 입었습니다. 비주식 부문은 영향을 덜 받았지만 주식 부문은 똑같이 나쁜 성과를 냈을 것입니다.

대체로 3가지 접근 방식이 있습니다.

접근 방식 (1)만이 변동성을 완전히 제거합니다. 포트폴리오의 가치가 조금이라도 하락하는 것을 결코 볼 수 없습니다.

접근 방식 (2)와 (3)은 나쁜 시장 단계에서 불편함을 줄 수 있습니다. 따라서 다각화와 적극적인 투자 전략은 변동성을 어느 정도 감소시킬 수 있지만 변동성을 제거할 수는 없습니다.

투자자를 위한 포트폴리오를 구성할 때 펀드 선택은 모든 종류의 투자자에게 거의 동일합니다.

따라서 공격적인 투자자와 보수적인 투자자 모두 동일한 펀드를 추천합니다. 예를 들어 동일한 주식 펀드 E1과 E2가 있습니다. 그리고 동일한 부채 펀드 D1 및 D2 .

차이점은 자산 배분에 있습니다. 자산 배분은 위험 성향에 따라 다릅니다.

공격적인 투자자의 경우 , 지분 할당(E1 + E2)은 포트폴리오의 60%가 됩니다. D1 + D2는 40%입니다.

보수적인(또는 위험을 회피하는) 투자자의 경우 , 지분 할당(E1+ E2)은 포트폴리오의 30%가 됩니다. D1+ D2는 70%입니다.

따라서 제어할 수 있는 자산 할당과 같은 측면에 더 중점을 둡니다. 자산 배분은 귀하의 위험 선호도와 일치해야 합니다.

안전한 주식 펀드의 신기루를 쫓지 마십시오. 그러한 주식 펀드는 존재하지 않습니다.