2014년 이후 처음으로 IRS는 완전한 암호화폐 FAQ 형식으로 새로운 암호화폐 세금 지침을 발표했습니다. 및 공식 수익 결정:2019-24 . 이 새로운 지침은 업계의 선도적인 암호화폐 세무 회사와 세무 전문가가 이전에 했던 많은 가정을 정당화합니다. 이 지침은 또한 포크 및 에어드롭의 세금 처리, 허용 가능한 비용 기준 방법 및 암호화폐 전송에 대한 규정을 포함하여 암호화폐 세계의 회색 영역에 대한 명확성을 제공합니다.

참고 - 우리는 블로그 게시물:암호화폐 세금에 대한 전체 가이드에서 암호 화폐 과세에 대한 개요와 암호 화폐에 세금을 부과하는 방법을 제공합니다. . 계속하기 전에 이것을 읽는 것이 도움이 될 수 있습니다.

새로운 IRS 가이드라인의 주요 설명과 요약은 아래에 설명되어 있습니다.

보유하고 있는 특정 암호화폐가 하드포크를 거치면 "암호화폐가 프로토콜 변경을 거쳐 레거시 분산 원장에서 영구적으로 전환될 때 발생"하는 새로운 분기 암호 화폐는 소득으로 과세됩니다. 새로 받은 암호화폐의 비용 기준이 귀하가 인식한 소득이 됩니다.

예를 들어 - 2017년 7월에 2.5비트코인을 보유하고 비트코인 캐시 하드포크의 결과로 2.5비트코인 캐시를 받은 경우, 당시 비트코인 캐시의 공정 시장 가치에서 2.5비트코인 캐시를 소득으로 받은 것으로 인식합니다. 받았어요. 그날 비트코인 캐시가 $500에 거래되었다면 $1,250($500 * 2.5)의 수입을 인식하게 됩니다. 이 Bitcoin Cash의 비용 기준은 $1,250입니다.

수신하지 않는 경우 하드포크 이후의 새로운 암호화폐에는 과세 소득이 없습니다. 출처:A21, A22, A23, A24

암호화폐 소프트포크는 “새로운 암호화폐가 생성되지 않아 수익이 발생하지 않습니다.” 따라서 암호 화폐가 프로토콜 변경을 거치지만 새로운 암호 화폐를 생성하는 경우 소득을 인식하지 못합니다. 출처:A29

에어드랍(“여러 납세자의 분산 원장 주소로 암호화폐 분배”)을 통해 암호화폐를 받은 경우 수신한 날짜/시간에 이 수신된 암호화폐에 대한 소득을 인식합니다. 수익 인식 금액은 당시 암호화폐의 공정한 시장 가치를 사용하여 결정되어야 합니다.

하지 않은 경우 에어드롭 이벤트가 발생했을 때 암호화폐를 받았지만 수취하지 않았으므로 소득을 인식하지 못합니다. 속성.

이 새로운 지침 이전에는 납세자가 암호화폐 자산에 대한 비용 기준을 할당하는 방법이 불분명했습니다. IRS는 새로운 판결에서 이 주제를 공식적으로 명시했습니다.

특정 식별은 암호화 자산 거래를 위한 회계 방법으로 사용할 수 있습니다. 즉, 납세자는 구체적으로 식별할 수 있고 단위의 비용 기반을 지원할 수 있는 한 주어진 시간에 판매하는 암호화폐 단위와 로트를 선택할 수 있습니다.

암호화폐 단위를 구체적으로 식별하려면 다음 정보를 포함해야 합니다.

암호화폐를 구체적으로 식별할 수 없는 경우 기본적으로 FIFO(선입 선출) 방식을 사용합니다. 출처:A36, A38

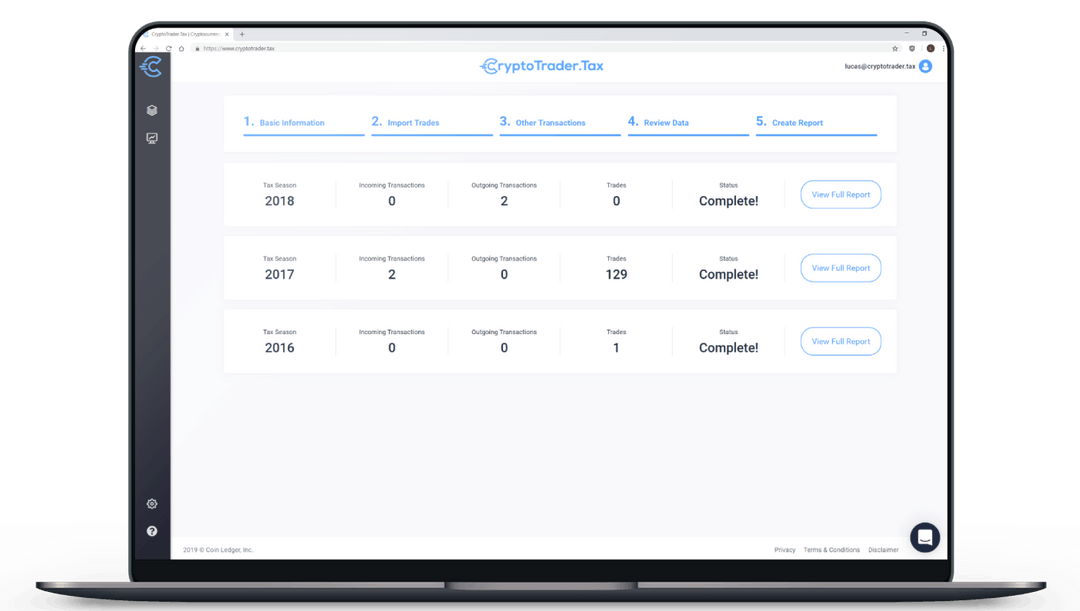

CryptoTrader.Tax를 사용할 수 있습니다. 암호화 손익을 계산하기 위한 LIFO와 같은 특정 식별 비용 계산 방법. 또한 CryptoTrader.Tax 보고 플랫폼 내에서 FIFO를 기본값으로 설정할 수 있습니다.

납세자는 세금 신고서에서 취한 입장을 확립하기에 충분한 기록을 유지해야 합니다. 따라서 가상 화폐의 영수증, 판매, 교환 또는 기타 처분과 가상 화폐의 공정한 시장 가치를 문서화하는 기록을 유지하는 것이 가장 좋습니다.

CryptoTrader.Tax 완전한 감사 추적 보고서와 함께 세금 신고서에서 취하는 입장을 적절하게 문서화하여 사용자를 돕습니다. 이 보고서는 발생한 모든 과세 이벤트 및 관련 거래 세부 정보를 문서화합니다. 이 감사 추적을 기록용으로 보관할 수 있습니다.

이것은 이미 이전에 명확히 되었지만 반복할 가치가 있으며 새로운 지침은 단순히 한 플랫폼이나 한 지갑에서 다른 지갑으로 암호화폐를 전송하는 것은 아닙니다는 것을 반복합니다. 과세 대상 이벤트.

“귀하의 지갑, 주소 또는 계정에서 귀하가 소유한 다른 지갑, 주소 또는 계정으로 가상 화폐를 이체하는 경우, 귀하가 정보 반환을 받더라도 양도는 비과세 이벤트입니다. 이전의 결과로 거래소 또는 플랫폼." 출처:A35

따라서 암호화폐 거래소에서 1099-K를 받더라도 귀하의 양도에 대해 자세히 설명하면 이러한 이벤트는 과세 대상이 아니며 자본 이득 또는 손실에 기여하지 않습니다. 이것은 통지 6174-A를 받은 모든 사람에게 희소식입니다. , 6173, CP2000 , 또는 기타 1099-K.

실제로 납세 의무가 극도로 부풀려진 것처럼 보이게 하는 것은 암호화폐 전송 및 관련 1099-K의 이 문제입니다. 여기 CryptoTrader.Tax에서 이를 암호화폐 세금 문제라고 명명했으며, Coinbase와 같은 거래소가 사용자에게 정확한 세금 정보를 제공할 수 없는 이유에 대해 자세히 알아볼 수 있습니다. 여기 .

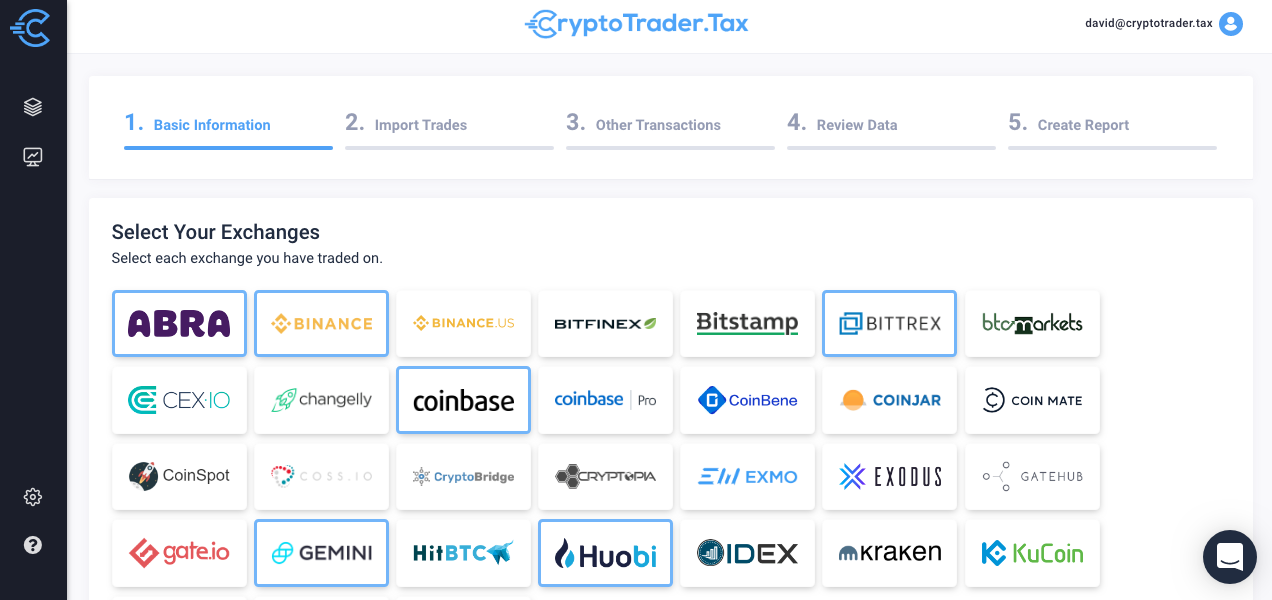

암호화폐 세금 소프트웨어 CryptoTrader.Tax는 전체 암호화 세금 보고 프로세스를 자동화하도록 구축되었으며 모든 새로운 IRS 지침은 이미 CryptoTrader.Tax 세금 보고 엔진에 구축되었습니다. 필요한 암호화폐 세금 양식을 생성할 수 있습니다. 버튼 클릭으로 거래소를 연결하고 거래를 가져오고 보고서를 생성하기만 하면 됩니다.

이 보고서를 TurboTax로 가져오기만 하면 됩니다. , 회계사에게 보내거나 직접 제출하십시오!

IRS가 암호 화폐 과세에 대한 명확성을 제공하여 성장하는 산업을 합법화하는 것을 보는 것은 좋습니다. 규제 기관의 명확한 지침은 의심할 여지 없이 시장 채택을 늘리는 데 도움이 될 것입니다. 규칙이 명확하면 모두가 더 편안하게 게임을 즐길 수 있습니다.

질문이나 의견이 있으십니까? @CryptoTraderTax로 메시지를 보내주세요.

면책 조항 - 이 게시물은 정보 제공만을 목적으로 하며 세금 또는 투자 조언으로 해석되어서는 안 됩니다. 자신에게 말하십시오 세금 전문가 , 디지털 통화에 대한 과세를 어떻게 처리해야 하는지에 대한 CPA 또는 세무 변호사