이전에는 관심 목록에 있는 3개의 기술 주식을 공유했습니다. 기술 주식의 최근 하락으로 인해 기술 주식에 더 큰 비중을 둘 경우 특히 포트폴리오 중 일부가 적자일 수 있습니다.

그럼에도 불구하고, 후퇴 또는 시장 붕괴조차도 훌륭한 비즈니스 펀더멘털을 갖춘 회사를 매수하기에 좋은 시기입니다. 따라서 기회주의적 투자자는 이러한 소폭 매도를 더 많은 주식을 확보할 수 있는 기회로 봐야 합니다.

현재 귀하의 레이더에 주식이 없는 경우 고려해야 할 3가지 주식이 있습니다.

시가 총액이 1조 6천억 달러인 아마존은 현재 시가 총액 기준으로 세계에서 4번째로 큰 기업입니다. Amazon은 초기에 서점으로 시작하여 오늘날 전자 상거래의 거물로 성장했습니다.

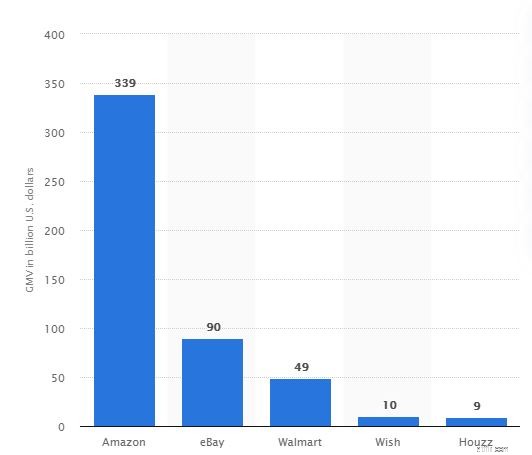

미국에서만 총 상품 가치가 eBay 및 Walmart와 같은 경쟁업체를 훨씬 능가합니다. Amazon은 글로벌 경쟁업체와 비교하여 현재 총 상품 가치 측면에서 Alibaba(NYSE:BABA)에 이어 세계 2위의 온라인 소매업체입니다.

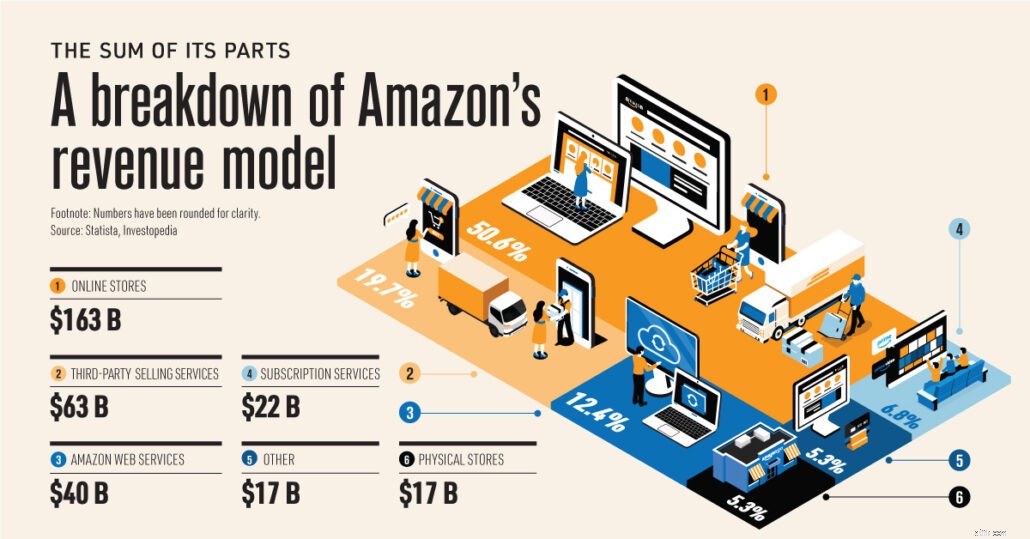

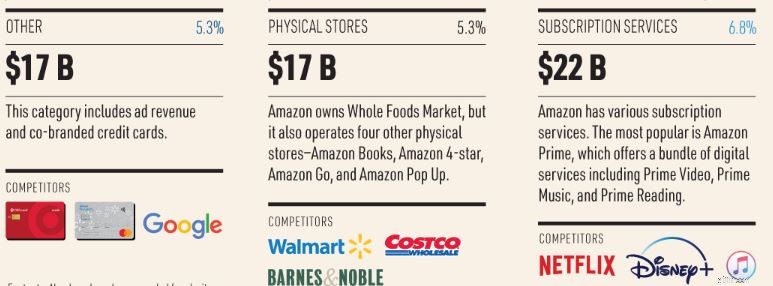

Amazon은 핵심 전자 상거래 비즈니스 외에도 인터넷을 통해 데이터 저장소 및 컴퓨팅 리소스를 임대하는 디지털 광고주이자 클라우드 서비스 제공업체이기도 합니다.

또한 Alexa 개인 비서, Kindle e-reader 및 구독 서비스인 Amazon Prime과 같은 다양한 하드웨어 제품을 판매합니다.

출처:Visualcapitalist.com

2020 회계연도에 Amazon 순이익률은 운영 효율성이 높아짐에 따라 개선되었습니다. 매출 증가와 이익 마진 개선으로 회사 순이익은 213억 달러로 FY2019보다 84.1%나 증가했습니다!

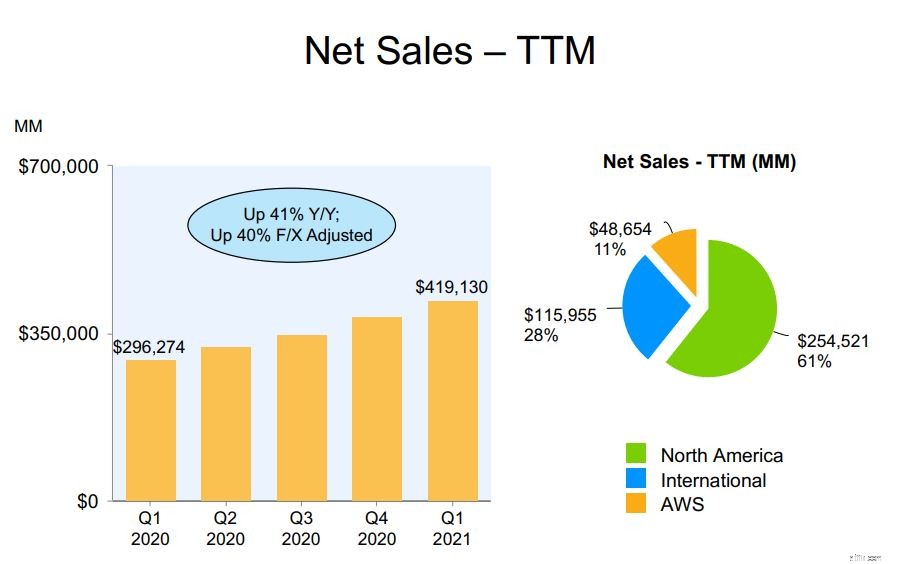

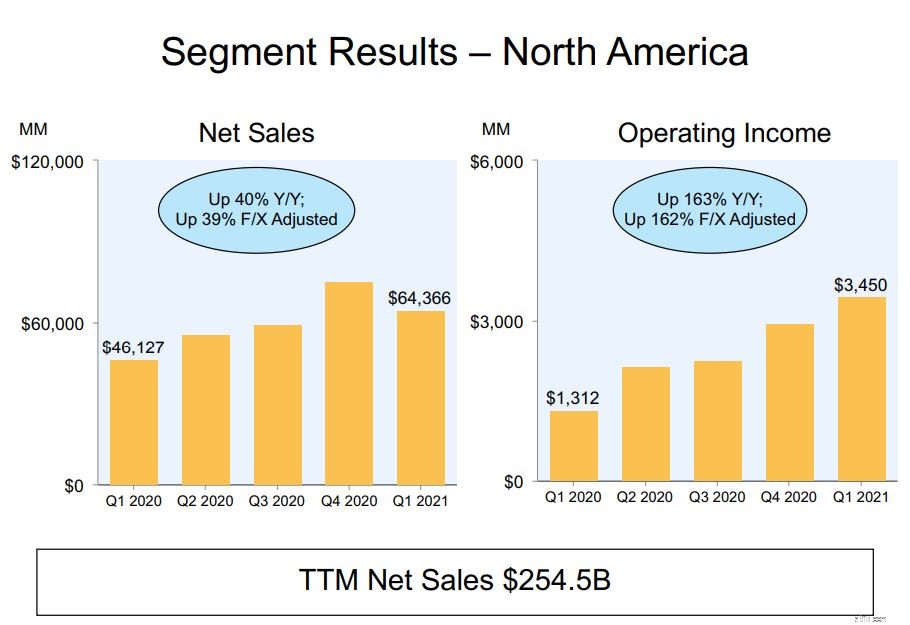

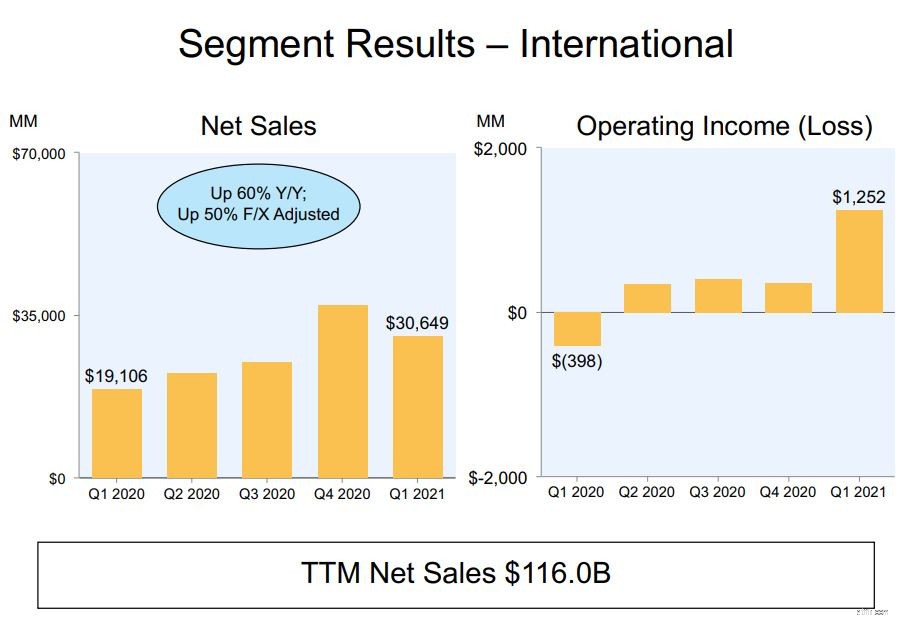

Amazon을 북미, 국제 및 AWS의 세 부분으로 나눌 수 있습니다. 처음 두 개는 Amazon 소매 비즈니스의 지리적 분류를 나타내고 세 번째는 Amazon의 클라우드 컴퓨팅 서비스입니다.

현재 아마존의 북미 사업은 여전히 매출의 주요 부분을 차지합니다. 2020 회계연도에 수익의 61%가 이 부문에서 발생했습니다.

Amazon의 북미 영업 이익은 아래와 같이 분기별로 증가하고 있습니다. 작년에만 전년 대비 성장률이 38%였습니다.

아마존의 국제 사업은 2020 회계연도에 아마존 매출의 27%를 차지합니다. 마찬가지로 이 부문의 영업 이익은 전년 동기 대비 40%의 성장률로 분기별로 성장하고 있습니다. FY2020 성장률은 13%였던 FY2019의 두 배 이상입니다.

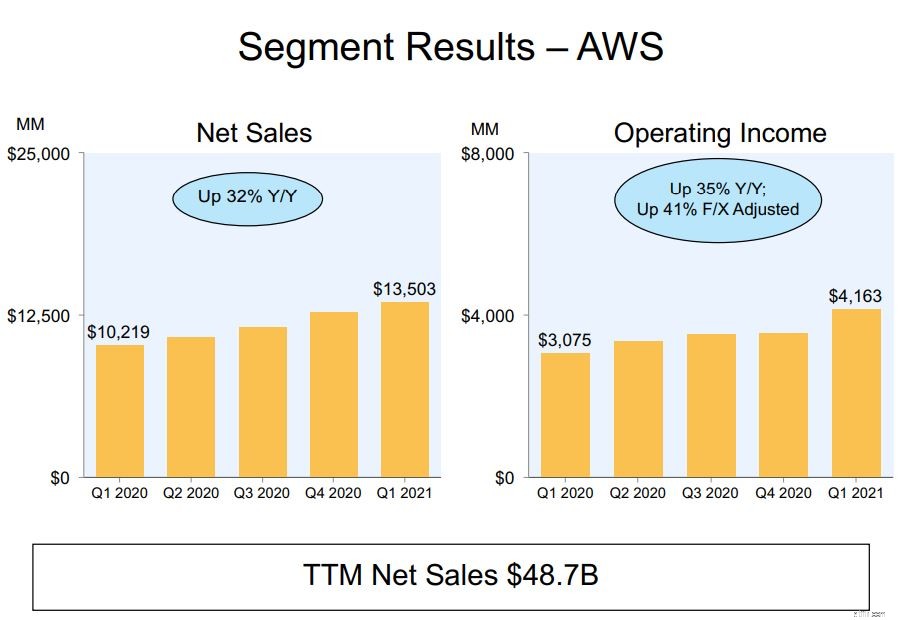

마지막 세그먼트는 Amazon의 떠오르는 수익 창출 시스템인 Amazon Web Services(AWS)입니다. AWS는 클라우드에서 기업을 위한 인프라 플랫폼을 제공하기 위해 2006년에 출시되었습니다.

FY2020에서 이 부문은 Amazon의 총 수익의 12%만 차지합니다.

그럼에도 불구하고 AWS의 이익 마진은 다른 부문에 비해 상당히 높습니다. 그 결과 AWS 부문은 아마존 영업이익의 약 59%를 차지했다.

오늘날 Amazon은 수익 측면에서 글로벌 클라우드 시장의 31%를 소유하고 있으며 가장 가까운 경쟁자인 Microsoft Azure는 20%를 차지합니다. 이는 AWS가 7년 동안 앞서서 출발한 결과이며 AWS가 앞으로 몇 년 동안 선두를 유지할 수 있게 해주는 것입니다.

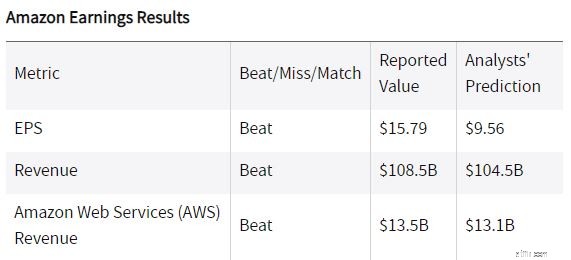

Amazon은 최근 2021년 1분기 실적을 보고하여 분석 예측을 크게 상회했습니다.

주당 순이익은 15.79달러로 애널리스트 예상치를 65.2% 상회했다. 매출도 1,085억 달러로 분석가의 예상보다 3.8% 더 높았습니다.

그 외에 Amazon의 잉여 현금 흐름은 1년 전의 243억 달러에서 12개월 후 264억 달러로 증가했습니다. 이는 미래에 더 많은 성장을 창출하기 위해 회사에 추가로 재투자할 수 있는 추가 현금입니다.

출처:Investopedia

앞으로 Amazon은 2021년 2분기 지침을 제공했습니다. 순매출은 2020년 2분기 대비 24~30% 증가할 것으로 예상합니다. (이 가이던스는 환율에서 약 200bp의 긍정적인 영향을 예상함)

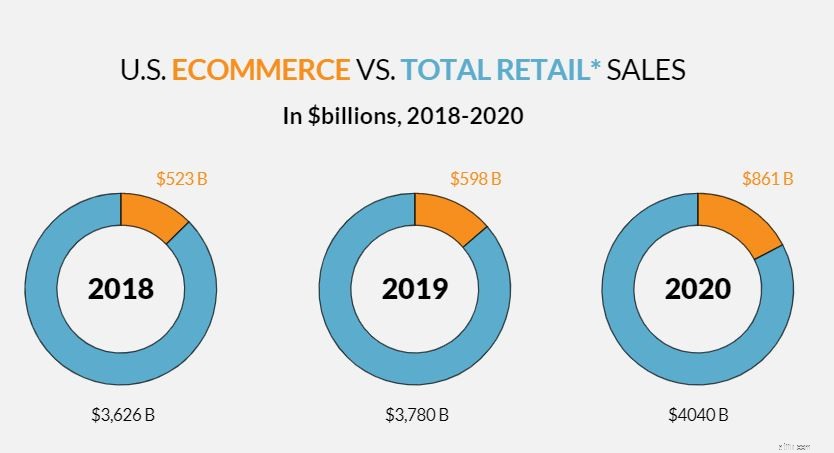

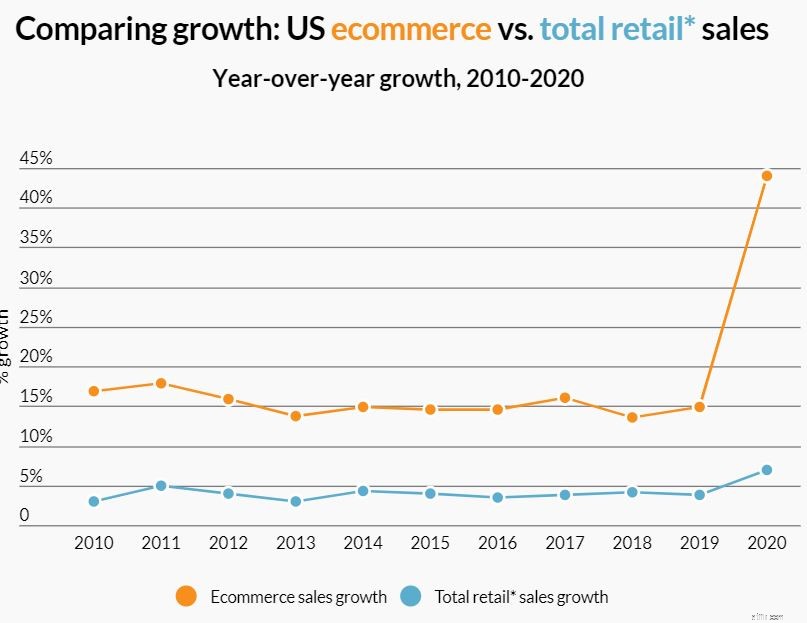

2020년 기준으로 온라인 판매가 미국 전체 판매에서 차지하는 비중은 적고 평균 전자 상거래 판매 성장률이 15%라는 점을 감안할 때 Amazon은 앞으로 몇 년 동안 계속 성장할 것으로 예상할 수 있습니다. 이것이 제가 아마존을 좋아하는 이유입니다.

AMZN은 비교 밸류에이션 측면에서 시장 대비 저평가되어 있다. $3190.49의 주가에서 AMZN도 저평가된 것으로 간주될 수 있으며 Finbox가 수행한 할인된 현금 흐름 모델에 따라 잠재적인 20% 상승 여력이 있습니다.

다음은 중국 최고의 전자 상거래 회사 중 하나인 JD.com입니다. JD.com은 둘 사이의 유사점을 감안할 때 중국의 아마존으로 볼 수 있습니다. 두 회사 모두 자사 전자상거래 판매자로 운영되며 타사 마켓플레이스를 운영합니다.

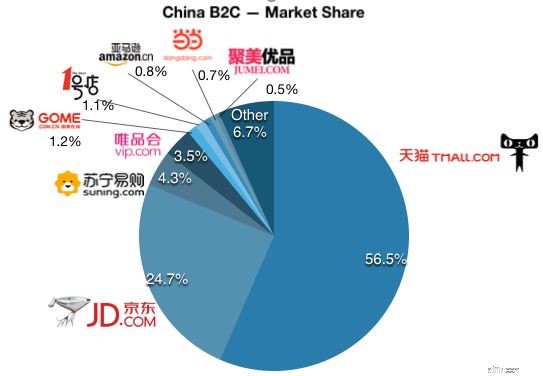

중국에서 JD의 직접적인 경쟁자는 JD의 2배 시장 점유율을 차지하는 Alibaba가 될 것입니다. 그러나 두 회사는 서로 다른 비즈니스 모델을 운영하고 있습니다. Alibaba는 재고를 가져오거나 자체 주문을 처리하지 않고 대신 Taobao 및 Tmall 플랫폼을 통해 판매자와 구매자를 연결하는 것을 목표로 합니다. 그런 다음 Alibaba의 주문 처리 비용을 담당하는 물류 계열사인 Cainiao에서 주문을 처리합니다. 그 외에도 Alibaba는 플랫폼의 상위 목록에 수수료를 부과하여 유료 광고에서 수익을 창출합니다.

반면 JD는 약 800개의 창고(아마존보다 주문 처리 공간이 더 큼)를 포함하는 물류 네트워크를 통해 재고를 접수하고 주문을 처리합니다. 이 모델을 통해 JD는 Alibaba에 비해 낮은 운영 마진을 희생하면서 제품 품질과 배송 속도를 더 엄격하게 제어할 수 있습니다.

중국의 주요 물류 사업자 중 하나인 JD의 운영은 중국의 거의 모든 카운티와 지역을 포괄합니다. JD의 네트워크는 방대하고 멈추지 않습니다. 실제로 물류 네트워크를 더욱 확장하기 위해 자동화 창고, 드론, 자율 배송 차량을 포함하는 차세대 배송 솔루션 개발에 투자하고 있습니다.

JD는 우수한 물류 서비스를 활용하기 위해 다른 회사에 이 서비스를 제공하여 더 높은 마진을 확보하기 시작했습니다. 제이디는 클라우드 사업, 제이디헬스(온라인 의료 상담 및 의약품 판매 전문 온라인 약국) 등 신규 사업에도 진출하고 있다.

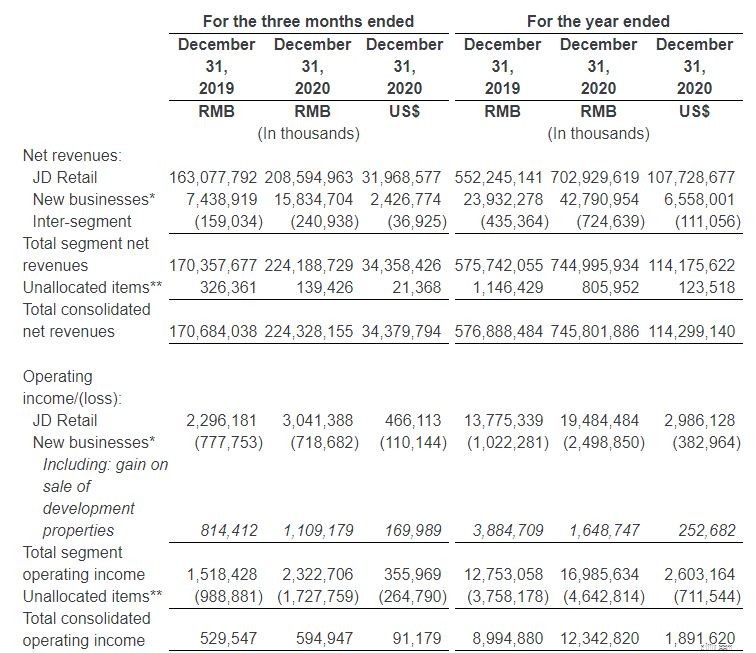

대체로 이러한 비즈니스 덕분에 JD는 지속적으로 수익을 늘릴 수 있었습니다. 2020년 말에는 전년 대비 30% 증가한 7,450억 위안의 매출을 기록했습니다.

다양한 부문으로 분류하면 JD의 소매는 2020 회계연도에 7,030억 위안을 벌어들였으며 이는 JD 매출의 94%를 차지하고 나머지는 신규 사업에서 발생했습니다. *

* 회사의 신규 사업에는 제3자에게 제공되는 물류 서비스, 해외 사업, 기술 이니셔티브는 물론 물류 자산 투자자에 대한 자산 관리 서비스 및 JD Property의 개발 자산 매각이 포함됩니다.

JD의 2020년 전체 운영 현금 흐름은 2019년 248억 위안에서 425억 위안(65억 달러)으로 증가했습니다. 2019년 전체 연도의 195억 위안에서 2020년 349억 위안(미화 54억 달러)으로 증가했습니다.

JD의 비GAAP 영업이익률도 1.5%에서 2.1%로 개선됐다. 이는 상대적으로 낮지만 비즈니스 모델로 인해 예상되는 수치입니다.

JD가 중국 비즈니스에 고유한 특정 위험을 수반하지만, 나는 이것이 가격에 반영되었다고 생각합니다. JD의 전자 상거래, 물류 및 원격 의료 부문을 포함하여 빠르게 성장하는 다양한 비즈니스와 함께 JD는 계속해서 성장할 것이라고 믿습니다. 앞으로 몇 년 동안.

JD의 가격과 이익을 경쟁사와 비교하면 15.7의 PER은 Alibaba의 25.8, Amazon의 60.7에 비해 상대적으로 낮습니다. 이것은 JD가 저평가되었다는 신호일 수 있으며 최근 고점에서 30% 조정되었으므로 살펴봐야 하는 주식일 수 있습니다.

마지막으로 생명 공학 및 제약 회사에 클라우드 서비스를 제공하는 데 전념하는 클라우드 컴퓨팅 회사인 Veeva Systems Inc가 있습니다.

Veeva 소프트웨어는 고객이 판매 및 운영을 관리하는 동시에 의료 산업 규정을 준수하도록 지원합니다. 평신도 용어로 Veeva의 애플리케이션은 데이터를 효과적으로 저장하고 사용할 수 있도록 데이터를 처리하는 방식에서 회사의 효율성을 개선하는 것을 목표로 합니다.

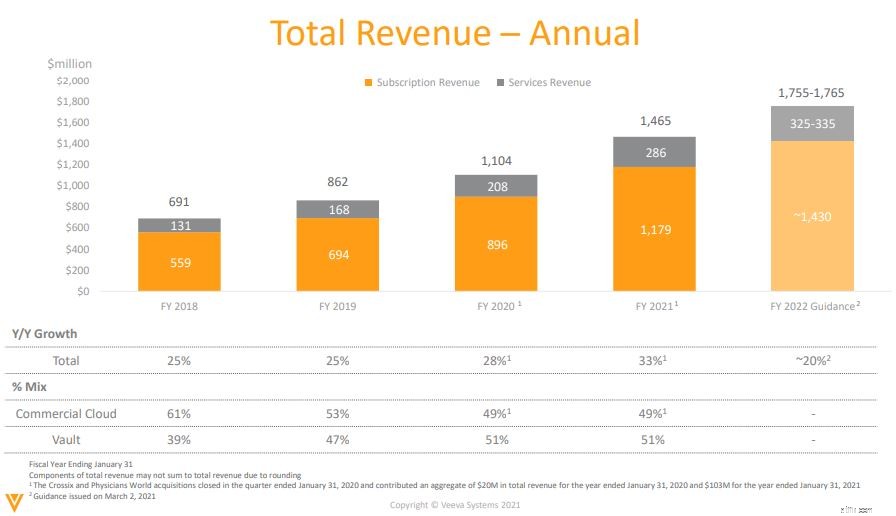

Veeva는 현재 Veeva Commercial Cloud와 Veeva Vault라는 두 가지 주요 제품을 고객에게 제공하고 있으며 두 제품 모두 2021년 상반기 Veeva 수익에 동일하게 기여했습니다.

Veeva Commercial Cloud는 고객에게 CRM(고객 관계 관리) 서비스, 데이터 분석 애플리케이션 및 기타 관련 서비스를 제공합니다. 반면 Veeva Vault는 콘텐츠와 데이터를 모두 관리할 수 있는 고유한 기능을 갖춘 콘텐츠 관리 플랫폼입니다. 이를 통해 기업은 상업, 의료, 임상, 규제, 품질 및 안전 전반에 걸쳐 종단 간 프로세스를 간소화할 수 있습니다. 현재 Veeva는 AstraZeneca 및 Merck와 같은 제약 대기업을 포함하여 900개 이상의 고객을 보유하고 있습니다.

SaaS(Software as a Service) 플랫폼이기 때문에 총 수익의 80%가 이 두 플랫폼의 구독에서 발생했습니다. 이러한 비즈니스 모델은 Veeva의 일관된 수입 흐름을 보장할 뿐만 아니라 일반적으로 매우 고정적이어서 제가 많이 좋아합니다. 지난 몇 년 동안 Veeva의 총 수익은 25%에서 28%의 비율로 증가했습니다.

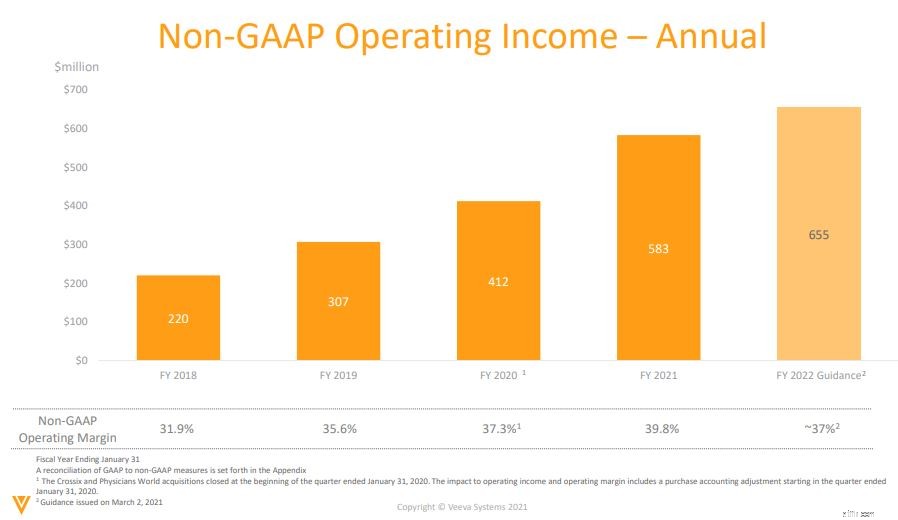

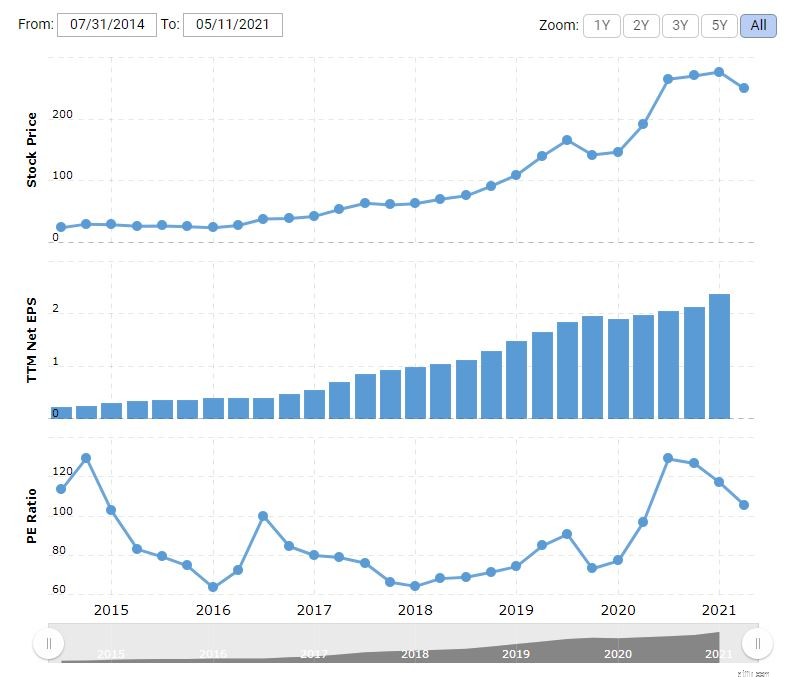

비GAAP 순이익도 아래와 같이 수년에 걸쳐 증가하고 있습니다.

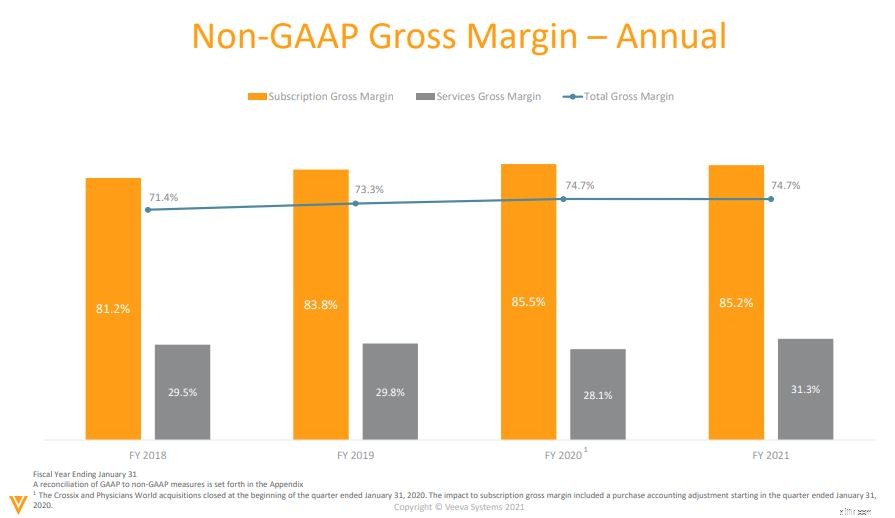

Veeva는 수년 동안 74.7%의 높은 총 마진을 유지해 왔으며 이는 비즈니스 모델의 확장성과 가격 결정력을 보여줍니다.

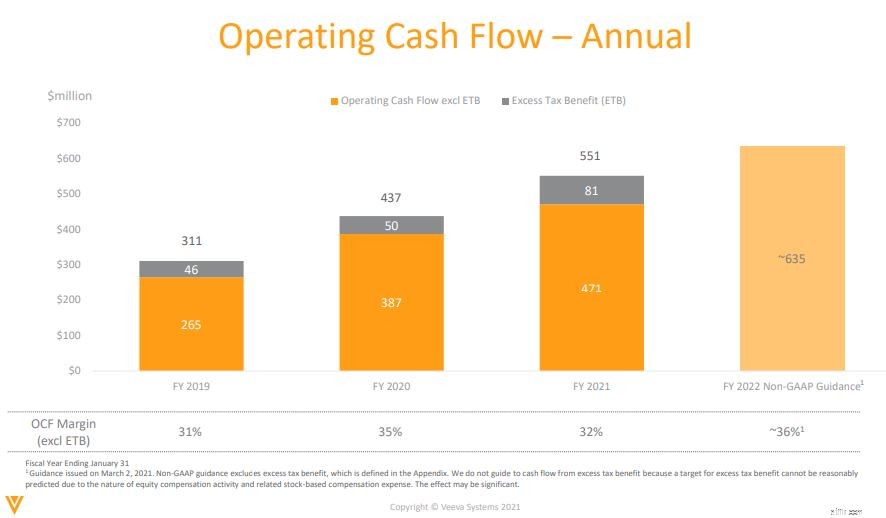

운영 현금 흐름이 증가함에 따라 Veeva의 비즈니스는 지속 가능해 보입니다. 부채를 완전히 갚는 데 필요한 것보다 더 많은 현금을 비즈니스에서 창출하고 있습니다.

앞으로 Veeva는 2025회계연도까지 연간 매출 30억 달러를 창출한다는 장기 목표를 유지했습니다(2021년 매출 약 14억 달러의 지침과 비교). Veeva는 향후 5년 동안 매년 20% 이상의 성장을 계속할 것으로 기대합니다.

Veeva는 앞으로 큰 전망을 가지고 있지만, 이것은 아마도 투자자들에 의해 가격이 책정되었을 것입니다. 이 주식은 현재 선행 수익의 100배 이상에서 거래되고 있습니다. Finbox의 5년 현금 흐름 할인 모델에 따르면 Veeva System의 공정 가치는 약 $215이며 현재 주가에서는 14% 고평가되어 있습니다. 그럼에도 불구하고 Veeva는 훌륭한 비즈니스이며 현재로서는 관심 목록에 포함시킬 수 있습니다.

공개:이 글을 쓰는 시점에서 저는 논의된 3가지 주식을 보유하고 있지 않습니다.

추신 할인된 가격으로 기술 주식에 투자할 기회를 찾고 있다면 Dr Wealth의 SaaS 투자 트레이너가 Value Investing 3.0 원칙을 사용하여 기술 성장 주식을 평가하는 방법을 공유합니다. 여기에서 그의 라이브 웨비나에 참여할 수 있습니다.