얼마 전, 내가 잘 아는 한 젊은 미국 여성이 파리로 휴가를 갔다가 그녀가 가장 좋아하는 명품 브랜드에 과시하기로 결정했습니다. 그녀는 Rue du Faubourg Saint-Honoré에 있는 Hermès 매장에 가서 파란색과 금색 블라우스와 검은색 치마를 샀습니다. 그런 다음 큰 구매를 위해 그녀는 핸드백을 사기 위해 1층으로 돌아갔습니다. Hermès 가방은 약 $4,000부터 6자리까지 다양합니다. 판매원은 그 여성에게 다음날 예약을 요청하는 문자를 보내야 한다고 말했습니다. 여자는 충실히 따랐다. 6시간 후, “많은 요청으로 인해 귀하의 요청을 받아들일 수 없습니다.”라는 문자(프랑스어)가 왔습니다. Hermès는 그녀에게 핸드백을 팔지 않을 것입니다!

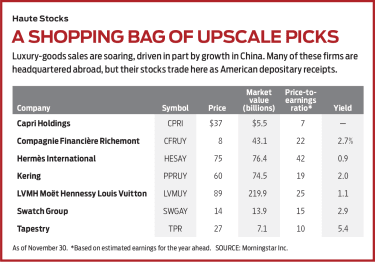

수요가 공급을 초과하는 사업보다 더 나은 사업이 있을 수 있습니까? 에르메스 인터내셔널 (기호 HESAY, $75)가 공식을 찾았습니다. 1837년에 설립된 마구 및 안장 제조업체인 이 회사는 현재 전 세계 310개 매장에서 드레스, 스카프, 보석, 가구 등 모든 종류의 가죽 제품을 판매하고 있습니다. 약 15,000명의 직원(그 중 9,000명이 프랑스에 있음)을 보유한 Hermès는 John Lobb 신발 및 Puiforcat 식기를 비롯한 다른 고급 브랜드 제품도 제조합니다. 순자산이 490억 달러인 세계 5위의 뒤마 가문이 에르메스를 지배하고 있지만 좋은 소식은 미국 거래소의 다른 주식처럼 거래되는 미국 예금 영수증을 통해 자신의 주식을 소유할 수 있다는 것입니다. (가격, 반품 및 기타 데이터는 11월 30일 기준입니다.)

사업이 급성장하고 있습니다. 2019년 6월 30일까지 6개월 동안 매출과 순이익은 모두 전년 동기 대비 15% 증가했습니다. Hermès는 매장의 41%가 위치한 아시아에 큰 투자를 했으며(북미는 13%에 불과함) 내기가 성과를 거두고 있습니다. 불행히도 성공은 비밀이 아닙니다. 주식은 지난 3년 반 동안 거의 두 배로 뛰었고, 싸지도 않다. 그러나 이러한 종류의 성장을 제공할 수 있는 다른 부문은 거의 없습니다.

돈이 문제가 아닌 경우. 사치품 기업들이 물결을 타고 있습니다. 크레딧 스위스(Credit Suisse)의 설문 조사에 따르면 전 세계 백만장자(미국 달러 기준)는 현재 4,700만 명으로 전 세계 부의 44%를 차지하지만 세계 인구의 0.1% 미만입니다. 이러한 불균등한 부의 분배를 비난할 수 있지만 그로부터 이익을 얻을 수도 있습니다. Bain &Co.에 따르면 2019년 사치품 매출은 약 3,000억 달러에 달했으며, 이는 중국 본토에서 전년 대비 18~20% 성장한 데 크게 기여했습니다. 중국은 경제 성장률 둔화에도 불구하고 미국을 제치고 가장 부유한 국가로 부상했습니다.

사치품 회사는 스타일과 품질의 냄새가 나지만 오래 지속되는 이름인 개별 브랜드의 힘으로부터 이익을 얻습니다. 투자자들은 종종 "해자", 즉 도난당한 고객과 낮은 가격으로 이어지는 치열한 경쟁에 대한 보호에 대해 이야기합니다. 특허는 해자를 제공하지만 강력한 브랜드 이름은 그대로 유지되기 때문에 실제로 더 나은 경우가 많습니다. 롤렉스가 호화로운 시계로 유명한 것처럼 에르메스 외에는 누구도 에르메스 핸드백을 만들 수 없습니다. 물론, 불법적으로 복제할 수 있지만 소매 구매자가 가장 감명을 주고 싶어 하는 청중인 다른 부자들은 진짜를 알고 있습니다.

가장 큰 명품 회사는 경이로움입니다. LVMH Moët Hennessy Louis Vuitton (LVMUY, $89) 에르메스와 개인 소유의 패션 대기업 샤넬과 마찬가지로 파리에 본사를 두고 있습니다. 설득력 있는 베르나르 아르노(Bernard Arnault)가 결합하여 세계 2위의 부자가 된 빌 게이츠(Bill Gates)의 재벌인 LVMH는 에르메스의 거의 3배인 시가총액(발행주식수와 주가)이 2,200억 달러에 달합니다.

LVMH는 지난 11월 유럽에 기반을 두지 않은 몇 안 되는 사치품 회사 중 하나인 183세의 보석상 Tiffany(TIF)를 인수하기로 합의했습니다. 인수(현금 160억 달러)로 Tiffany는 가죽 디자이너 Vuitton, 샴페인 제조업체 Moët &Chandon, 코냑 왕 Hennessy 외에도 보석상 Bulgari와 Chaumet를 포함하는 75개의 LVMH 회사 포트폴리오에 합류했습니다. 패션 하우스 Christian Dior, Fendi, Givenchy 및 Loro Piana; 또한 고급 호텔 체인인 Belmond, 비즈니스 신문 Les Echos 그리고 유명한 거품이 많은 Dom Pérignon. LVMH 주가는 지난 12개월 동안 59% 상승했지만 주식의 가치는 생각만큼 고가는 아닙니다. 향후 1년 동안의 컨센서스 이익 예측에 기반한 PER 24.5입니다.

LVMH가 인수를 목표로 할 때 주주(대부분 창립 가족 구성원)가 매각을 하도록 설득하는 방법은 무엇입니까? 첫째, 증손자가 현금화할 수 있는 유동성과 규모의 경제 및 경영 노하우를 제공합니다. 예를 들어, 분석가들은 Bulgari가 2011년 대기업에 인수된 이후 매출이 2배 이상 증가했다고 말합니다.

LVMH의 더 작은 버전도 번창하고 있습니다. 커링 (PPRUY, $60) 역시 파리에 기반을 두고 있으며 Gucci, Bottega Veneta, Yves Saint Laurent, Alexander McQueen 및 Brioni(트럼프 대통령이 선호하는 양복)와 같은 하이 패션 브랜드를 소유하고 있습니다. 9월 30일까지 9개월 동안 케어링의 수익은 17% 증가했습니다. 이 주식은 20 미만(LVMH보다 낮음)의 P/E에서 거래되고 2%(LVMH 수익률의 거의 두 배)를 산출합니다. Compagnie Financière Richemont (CFRUY, $8) 스위스 벨뷰에 기반을 둔 이 회사는 2014년 고점보다 훨씬 낮은 가격에 거래되고 있습니다. Richemont는 Cartier, Van Cleef &Arpels, Piaget, dunhill 및 Chloé와 같은 브랜드와 함께 보석과 시계에 의존합니다.

생각보다 고급스럽습니다. 스와치 그룹이라는 이름에 속지 마세요. (SWGAY, $14). 해리 윈스턴(Harry Winston), 오메가(Omega), 그리고 시계가 수만 달러에 달하는 261세의 스위스 워치메이커 자케-드로즈(Jacquet-Droz)를 비롯한 고급 브랜드의 또 다른 스위스 수집가입니다. 매출 부진으로 2018년 중반 이후 주가가 40% 하락했지만 문제는 일시적인 것으로 보이며 3%에 가까운 낮은 밸류에이션으로 거래되고 있습니다.

또 다른 소규모의 멀티 럭셔리 브랜드 주식은 런던에 본사를 둔 Capri Holdings입니다. (CPRI, $37), 시가총액은 거의 $60억입니다. 지미 추(Jimmy Choo), 마이클 코어스(Michael Kors), 베르사체(Versace)의 세 가지 소유주를 보유하고 있습니다. 그러나 최근 성장은 실망스러웠고, 주식은 2019년 8월 말까지 12개월 동안 약 65%의 가치를 잃었으며 큰 폭락을 겪었습니다. 7, 향후 12개월 동안의 컨센서스 수익 예측을 기반으로 합니다.

미국 회사를 원하십니까? 태피스트리 (TPR, $27) 뉴욕의 트렌디한 Hudson Yards에 기반을 두고 있습니다. 케이트 스페이드(Kate Spade), 코치(Coach), 스튜어트 와이츠만(Stuart Weitzman) 브랜드는 고품질이지만 사치품보다 한 단계 떨어집니다. 그러나 카프리와 같은 주식은 무시하기에는 너무 매력적일 수 있습니다. 주가는 2018년 4월 이후 약 절반으로 하락했으며 향후 12개월 동안의 컨센서스 예측에 따라 5% 이상의 수익률로 PER 10에 불과합니다.

에르메스를 제외하고 샤넬, 롤렉스, 보석상 그라프, 세계 최고의 남성복 디자이너인 이탈리아 기업 키톤과 같은 대부분의 훌륭한 개별 사치품 회사가 인수되었거나 비공개입니다.

사치품 뮤추얼 펀드는 필요하지 않습니다. LVMH, Kering 또는 Richemont 또는 세 가지 모두를 매수하고 개별 회사와 소규모 다중 회사 주식도 적극 고려하십시오. 세계 경제가 둔화되면 이들 기업이 어려움을 겪고 주가가 하락할 수 있습니다. 그럴 땐 더 사세요. 새로운 럭셔리 브랜드를 개발하는 것은 비용과 시간이 많이 소요되는 벤처입니다. 하지만 기존의 파트너가 될 수 있습니다.

James K. Glassman은 공익 컨설팅 회사인 Glassman Advisory의 의장입니다. 그는 고객에 대해 쓰지 않습니다. 그의 가장 최근 책은 안전망:격동의 시기에 투자 위험을 줄이는 전략. 그는 이 칼럼에 언급된 주식을 소유하고 있지 않습니다.