2020년 3월 23일 Nifty 50의 SIP는 10년 전에 시작되어 연간 수익률 2.3%로 추락했습니다. 그 SIP가 14년 전에 시작되었다면 4.91%의 수익을 올렸을 것이고 이것은 세전 및 펀드 운용 비율입니다!! Nifty 50 대신 Nifty 65%와 채권 35%의 하이브리드 지수를 사용했다면 이번 시장 붕괴에 도움이 되었을까요? 투자자들은 하이브리드 펀드에 대한 올바른 이해와 기대를 가지고 있습니까? 알아보도록 하겠습니다.

투자자들은 지금 무엇을 해야 합니까? 계속되는 충돌에 대해 (당연히) 걱정하는 경우 여기에 FAQ가 있습니다. 추가 손실을 방지하기 위해 지금 주식 뮤추얼 펀드에서 탈퇴해야 하나요? Sensex는 2008년 충돌보다 2배 빠른 속도로 30%를 잃었다고 이전에 보고했습니다! 자신감을 북돋아주는 시도를 찾고 있다면 시장 폭락이 걱정되나요? 감정을 사용하여 철수 비용을 이해하십시오. 또한 참조:잉여 현금을 주식에 투자하거나 지금 내 포트폴리오의 균형을 재조정하거나 기다릴 수 있나요?

일반 독자는 2019년 3월 시장 붕괴 후 장기 SIP가 어떻게 하락할지 시뮬레이션한 것을 기억할 것입니다. 뮤추얼 펀드 SIP는 위험을 줄이지 않습니다! 잘못된 정보를 조심하십시오. 이제 투자자들은 훨씬 더 가파른 실제 사례를 갖게 되었습니다!

하이브리드 인덱스 구성: ACEMF의 데이터를 사용하여 CRISIL 혼합 지수 를 구성합니다. 2가지 하이브리드 지수 사용:CRISIL 균형 지수(2006년 4월~2010년 12월) 및 CRISIL 하이브리드 35+65 공격적 지수(2010년 1월~2020년 3월)

이 패치워크는 CRISIL이 하이브리드 인덱스 방법론을 변경함에 따라 필요합니다. CRISIL Balanced는 65% Nifty 및 35% CRISIL 종합 채권 펀드 지수입니다. CRISIL 하이브리드 35+65 공격적 지수는 65% BSE 200 및 35% CRISIL 복합 채권 펀드 지수입니다. 복합 채권 지수는 현재 다음 가중치를 가집니다.

두 번째 방법은 일일 데이터를 기반으로 65% NIfty + 35% 위기 복합 채권을 구축하는 것입니다. 우리는 혼합 지수에 대한 일일 데이터를 생성하기 위해 Nifty 50 TRI 일일 수익률의 65%와 채권 지수 일일 수익률의 35%를 취합니다. 이 금액은 일일 재조정에 해당하며 현실적인 지수가 매월 재조정되기 때문에 과도합니다. 그럼에도 불구하고 성능을 보는 것은 유익할 것입니다.

<노스크립트>

인도에는 하이브리드 인덱스 펀드가 없습니다. 비교를 위해 활성 펀드를 선택하면 선택 편향이 발생합니다. 여기에 표시되는 수익은 세금 및 비용 전입니다. 혼합 지수의 경우 포트폴리오 재조정과 관련된 세금을 고려할 필요가 없습니다(하이브리드 뮤추얼 펀드의 경우와 같이)

65% Nifty + 35% CRISIL Bond Composite의 수익률은 우리가 다르게 구성했기 때문에 실제로 다를 수 있음을 명심하십시오.

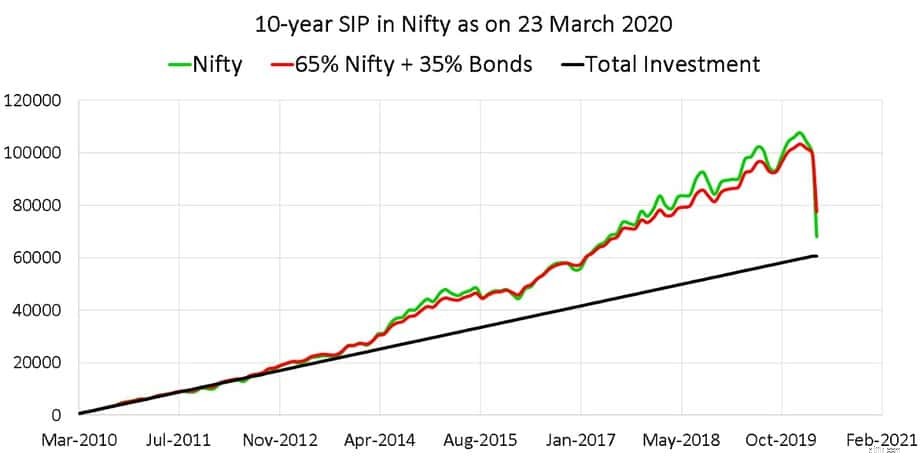

2010년 3월 2일부터 2020년 3월 23일까지

NIFty 50 TRI XIRR:2.33%

CRISIL 혼합 XIRR:4.09%

65% Nifty + 35% CRISIL Bond Composite XIRR:4.82%

<노스크립트>

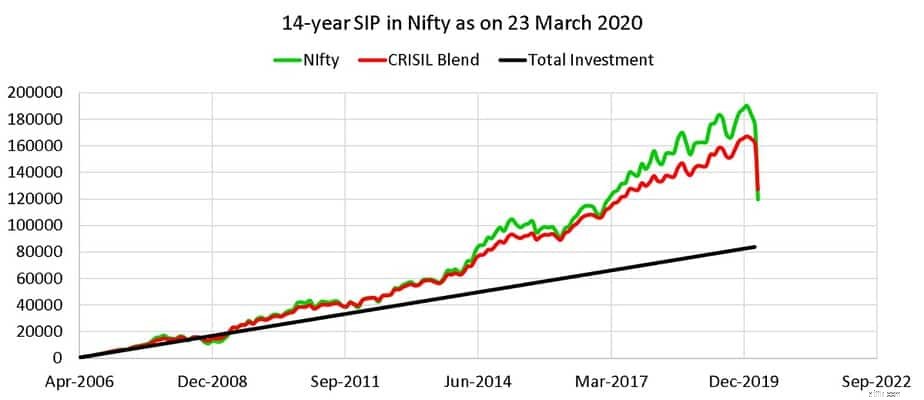

2006년 4월 3일부터 2020년 3월 23일까지

NIFty 50 TRI XIRR:4.91%

CRISIL 혼합 XIRR:5.71%

65% Nifty + 35% CRISIL Bond 합성 XIRR:6.45%

<노스크립트>

이 숫자는 무엇을 나타냅니까? 65% Nifty와의 혼합은 시장 붕괴로부터 당신을 보호하지 못할 것입니다. 덜 떨어질 것이지만 소위 "하향 보호"는 투자자들이 비현실적으로 기대하는 만큼은 아닐 것입니다.

Facebook 그룹 Asan Ideas For Wealth에서 실시한 기대 수익률에 대한 여론 조사에서 이 폭락 이후 14년 후에 주식 + 채권 포트폴리오가 주식보다 성과가 낮을 것이라고는 아무도 믿지 않았습니다! 이것이 충돌이 당신에게 하는 일입니다!

그러나 2019년 12월이나 2020년 1월에 이 질문을 했다면 대답은 상당히 달라졌을 것입니다. 사실 현실도 다르다! Nifty 포트폴리오는 충돌 직전에 하이브리드 포트폴리오보다 더 나은 성과를 거두었을 것입니다!

이 결과는 무엇을 나타냅니까? 귀하의 하이브리드 펀드는 시장 붕괴로부터 귀하를 보호하지 않습니다. 자기자본이 65%인 포트폴리오는 자기자본이 100%인 포트폴리오보다 위험이 약간 낮습니다. 우리는 이것을 이전에 여러 번 지적했으며 공격적인 하이브리드 포트폴리오를 주식으로 고려할 것을 제안합니다.

투자자들은 시장이 하락할 때 하이브리드 포트폴리오에서 비현실적인 수익과 위험 기대치를 가지고 있는 것 같습니다. 바라건대, 이러한 결과는 낮은 쪽에서 이러한 기대치를 확고하게 재설정하는 데 도움이 될 것입니다.

추신:적극적으로 관리되는 공격적인 하이브리드 펀드는 일반적으로 65% 이상의 주식을 보유하고 있습니다!!