무엇이든에 대한 전망이 어떻게 2021년에는 2020년에 개선되지 않습니까? 팬데믹과의 싸움, 회복 중인 경제, 강력한 기업 이익이 지속적인 수익을 올릴 수 있는 길을 열어줌에 따라 주식은 확실히 강력한 성과를 낼 준비가 되어 있습니다. 썩은 해였지만 결국 2020년은 투자자들에게 힘든 행동이 될 수 있습니다.

지난 투자 전망 이후 S&P 500 지수는 배당금을 포함하여 15% 또는 17% 상승했습니다. 2021년에는 높은 한 자릿수에서 낮은 두 자릿수 백분율 라인을 따라 더 많은 수익을 찾고 있습니다. 그러나 우리가 틀리면 우리가 너무 보수적이기 때문일 것입니다. (가격, 수익률 및 기타 데이터는 S&P 500이 3509에서 마감된 11월 6일까지입니다.)

새해는 여러 면에서 과도기가 될 것입니다. 포트폴리오와 관련하여 이는 기존 리더와 새로운 리더의 조합이 가장 잘 작동할 수 있음을 의미합니다. 아이러니하게도 전반적인 경제 및 이익 성장이 미약할 때 가장 좋은 성과를 내는 미국의 성장 지향 대형주는 경기 회복이 초기 단계이고 고르지 않은 동안 여전히 추천할 사항이 많습니다. 그리고 많은 사람들이 장기적으로 노출되기를 원하는 산업 분야에 있습니다. 그러나 2021년에는 특히 신흥 시장에서 경제적으로 민감한 주식, 중소 기업 주식, 해외 보유 주식으로 회복세에 베팅하는 것이 좋습니다.

인베스코(Invesco)의 수석 글로벌 시장 전략가 크리스티나 후퍼(Kristina Hooper)는 "2021년은 두 시장의 이야기가 될 것으로 기대한다"고 말했다. 하나에서 다른 것으로의 전환은 효과적인 백신의 광범위한 배포에 달려 있다고 그녀는 말합니다. 투자자들은 제약 대기업 화이자(Pfizer)와 생명 공학 회사인 BioNTech가 개발 중인 백신에 대한 최근 좋은 소식에 대해 확신을 갖게 된 변곡점이라고 말했습니다.

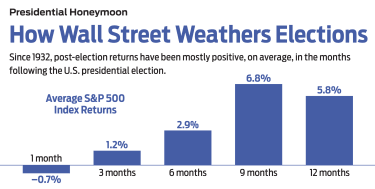

또한 민주당원 Joseph Biden이 대통령으로, 민주당 하원(다소 과반수를 차지하지만)과 상원에서 과반수를 유지하고 있는 상원과 같은 미국의 새로운 정치 체제를 인식하기 위해 포트폴리오를 조정하고 싶을 것입니다. 시간을 누르십시오. 좋은 소식은 1933년 Franklin Delano Roosevelt가 집권했을 때 주식에 대한 최상의 시나리오는 분단 정부였다는 것입니다. 투자 리서치 회사 Yardeni Research에 따르면. 그 이후로 7개의 분단 정부 기간 동안 Yardeni는 S&P 500이 평균적으로 60% 상승했다고 계산합니다. 조지아의 상원 결선 투표가 모두 민주당원에게 돌아간다면 주식은 그다지 좋지 않을 수 있습니다. 이 기간 동안 6번의 블루 웨이브 기간 동안 민주당원이 백악관과 양원을 모두 장악했을 때 S&P 500은 평균 56% 상승했습니다.

시민으로서 우리는 그 어느 때와도 비교할 수 없는 미국 선거 시즌에 매료되었습니다. 투자자로서 경제 궤적 및 기업 수익과 같은 시장 펀더멘털이 백악관에 누가 거주하는지보다 훨씬 더 중요하며 이러한 펀더멘털은 COVID의 과정과 떼려야 뗄 수 없이 얽혀 있다는 것을 기억하는 것이 중요합니다. 2021년에 가장 중요할 것으로 생각되는 주제는 다음과 같습니다.

경기 침체가 아직 공식적으로 종료된 것은 아니지만 성장은 확실하게 상승세에 있습니다. 실업률은 4월의 14.7%에서 최고 6.9%로 떨어졌습니다. 지난 보고서에서 제조업은 ISM 제조업 지수가 2년 만에 최고 수준을 기록하는 등 인상적인 반등을 보였습니다. 개인, 기업, 주 및 지방 정부에 대한 구제를 포함하여 엉클 샘의 더 많은 재정 지원이 진행 중입니다. 유일한 질문은 얼마입니다. UBS Global Wealth Management의 전략가들은 5천억 달러에서 1조 달러 또는 GDP의 최대 5%에 달하는 패키지를 예상합니다. 커먼웰스 파이낸셜 네트워크(Commonwealth Financial Network)의 최고투자책임자(CIO) 브래드 맥밀런(Brad McMillan)은 "연방 경기부양책을 생명 유지 수단으로 생각하라"고 말했다. "환자를 살려주고 일으켜 세우고 걸었지만 환자는 더 이상 힘을 들이지 않고 다시 쓰러질 것입니다."

한편, 연준은 2022년까지 거의 제로 금리를 약속하면서 금융 시장의 든든한 버팀목이 되었습니다. 성장과 금융 시장을 위한 더 많은 연료는 현재 경제의 70%를 차지하고 있으며 가처분 소득의 약 14%를 낭비하고 있습니다. Hightower Advisors의 수석 투자 전략가인 스테파니 링크(Stephanie Link)는 4조 달러가 넘는 머니 마켓 펀드에 투자하여 본질적으로 아무 수입도 얻지 못하는 상황에서 "부수적으로 많은 탄약이 있습니다"라고 말합니다. (Link에 대한 자세한 내용은 인터뷰를 참조하세요.)

Kiplinger는 2021년에 4.3%의 경제 성장을 예상합니다. Janus Henderson Funds의 연구 이사인 Matt Peron은 다음 해에 성장이 완만해질 것으로 보이지만 경제가 움직일 여지가 많다고 말합니다. “경제 사이클은 일반적으로 5~6년 지속됩니다. 우리는 이제 막 새로운 사이클을 시작했고, 꽤 강력한 사이클이 될 수 있습니다."

T. Rowe Price Global Industrials와 함께 세계 경제 회복에 베팅하십시오. (기호 RPGIX), 우리가 가장 좋아하는 산업 부문 펀드. 또는 Materials Select Sector SPDR ETF를 고려하십시오. (XLB, $68), 화학, 종이 및 금속 생산자를 포함한 상품 관련 제조업체를 보유하고 있습니다.

수익 추적업체 Refinitiv가 보고한 월스트리트 애널리스트의 추정에 따르면 2020년 장부가 마감되면 S&P 500 기업의 이익은 2019년 수준에서 16% 감소할 것이라고 합니다. 2021년에 애널리스트들은 23%의 성장률을 예상하고 있으며 Link와 다른 전략가들은 훨씬 더 낙관적입니다. 딥홀에서 빠져나오고 있는 에너지주를 제외하고 가장 큰 수익을 올릴 수 있는 업종은 경기가 좋을 때 호조를 보이는 이른바 순환 섹터입니다. 분석가들은 산업 기업의 이익이 78%, 비필수 소비재 또는 서비스를 제공하는 기업이 61%, 재료 기업이 29% 증가할 것으로 예상하고 있습니다.

해가 거듭될수록 그러한 눈부신 개선이 이루어지기가 더 어려워질 것이라는 위험이 있습니다. State Street Global Advisors의 수석 투자 전략가인 Michael Arone은 "2021년에는 기준이 크게 높아졌습니다. “우리는 그 수입에 대해 미리 지불했습니다. 우리가 그것들을 얻지 못한다면 시장 수익에 위험이 될 수 있습니다.”라고 그는 말합니다. 높은 밸류에이션은 실망할 여지가 거의 없습니다. 주식은 향후 12개월 동안 예상 수익의 22배에 판매되고 있으며, 이는 5년 평균 17.3과 10년 평균 15.5를 상회합니다.

COVID-19 위기 동안 가장 탄력적인 회사는 풍부한 보상을 받았습니다. 효과적인 백신에 대한 뉴스가 곧 발표됨에 따라 COVID-19 패배자들은 다시 한 번 살펴볼 가치가 있습니다. 투자 회사인 Jefferies의 글로벌 주식 전략가인 Sean Darby는 "서비스 부문과 은행은 성공적인 백신의 가장 큰 수혜자입니다."라고 말했습니다. Janus Henderson의 Peron은 억눌린 수요가 풀리기를 기다리는 일부 여행 관련 회사를 포함하여 고품질 소비자 주식을 좋아합니다. “밀레니얼 세대는 가고 싶어 집니다.”라고 그는 말합니다. 생명 공학 및 의료 기기 회사는 COVID 이외의 질병에 대한 임상 시험이 전면에 나오고 선택 절차의 속도가 빨라짐에 따라 이익을 얻을 것이라고 그는 말합니다.

이러한 주제에 맞는 탐색할 주식은 Booking Holdings입니다. (BKNG, $1,784) 온라인 여행 예약 및 관련 서비스를 제공하는 Booking.com 및 Kayak을 운영합니다. Deutsche Bank의 분석가들은 2021년 온라인 여행 부문을 "최고 실적"으로 전망합니다. 의료 기기 제조업체 Boston Scientific (BSX, $36) 주식을 "매수"로 평가하는 투자 회사 Stifel의 분석가는 "회사의 실적, 대차 대조표 및 관리 팀의 분명히 우수한 특성"에도 불구하고 COVID 우려로 압박을 받고 있다고 말합니다. 은행 중에서는 JPorgan Chase를 선호합니다. (JPM, $103). (2021년에 구매할 더 많은 주식을 확인하세요.)

일부 COVID-19 승자의 주가는 긍정적인 백신 뉴스로 인해 하락했습니다. 그러나 팬데믹에 의해 유발되거나 가속화된 일부 추세는 장기적으로 유효합니다. 여기에는 원격 근무, 재택 근무, 전반적인 비즈니스 디지털화 증가가 포함됩니다. 통신 회사 Twilio (TWLO, $292) 예를 들어 Canaccord Genuity Capital Markets의 연구에 따르면 "고객 디지털 혁신 계획의 핵심이며 새로운 세계 질서의 장기적 수혜자"로 남아 있어야 합니다. 리서치 회사 CFRA는 "staycation" 수혜자 Pool Corp.에 대해 약간 냉각되었습니다. (POOL, $382) 하지만 여전히 수영장을 건설하고 서비스하는 회사를 추천합니다.

조지아의 상원 결선 투표 이후 의회의 입법 견제와 균형이 유지된다면 시장은 2021년에 최적의 상태가 될 수 있습니다. 이는 민주당원이 원래 상상했던 것보다 더 겸손한 재정 지원 패키지를 가리킬 것입니다. 세율의 급등과 무역 정책에 대한 보다 전통적인 접근 방식—“Goldilocks” 환경(너무 덥지도 너무 춥지도 않은)을 생성할 수 있는 조합입니다.

핵심 질문은 바이든 행정부가 "녹색" 의제를 진전시킬 수 있는지 여부입니다. "블루 웨이브"가 쇠퇴하는 것처럼 보이면서 많은 대체 에너지 주식이 하락했습니다. 그러나 UBS Global Wealth Management의 전략가들은 여전히 낙관적입니다. 그들은 Biden이 온실 가스 배출 감소에 관한 파리 협정에 재가입하기로 약속했다는 점에 주목합니다. 태양광 및 풍력 발전원은 이미 지금 구축할 수 있는 가장 저렴한 발전원입니다. 국가 차원 및 기업 정책은 녹색 이니셔티브를 지원합니다. UBS는 미국 이외의 지역에서 유럽 연합은 녹색 회복에 초점을 맞추고 있으며 중국과 일본은 탄소 중립 목표를 설정했다고 말했습니다.

그러나 투자자들은 변동성이 큰 기후 주식에 대해 신중해야 합니다. Argus Research에서 권장하는 First Solar (FSLR, $88) 대차 대조표 및 미래 성장 전망의 강점. 이 주식은 최근 Argus의 2021년 예상 수익의 22배에 거래되었으며 역사적 범위인 16~36의 중간점 아래였습니다. Invesco WilderHill Clean Energy (PBW, $73)는 우리가 가장 좋아하는 상장지수펀드 목록인 Kiplinger ETF 20의 멤버입니다. 다양한 재생 가능 에너지원과 청정 에너지 기술을 사용하는 기업에 투자합니다. 또는 Etho Climate Leadership US ETF를 살펴보세요. (ETHO, $48), 자산 1억 달러에 도달하려는 펀드입니다(좋은 징조).

대부분의 투자자는 소수의 거대 기술 기업이 수년 동안 시장을 주도해 왔다는 것을 알고 있습니다. "우리는 그곳에 좋은 기업이 많이 있다고 생각합니다. 그들은 훌륭하고 우리가 소유하고 있습니다."라고 Peron은 말합니다. "그러나 사람들이 우리가 코로나바이러스의 숲에서 벗어나 회복되고 있다고 확신함에 따라 시장은 확장될 것입니다."라고 그는 말합니다. State Street Advisors의 Arone은 특히 이미 연방 소송에 직면해 있는 Facebook, Amazon.com, Apple, Netflix 및 Alphabet의 Google과 같은 이른바 FAANG 주식에 대한 독점 금지 조사가 강화된 점을 고려할 때 동의합니다. "우리는 고객들이 저자본 기업으로 전환하도록 권장하고 있습니다."라고 그는 말합니다. Invesco S&P SmallCap Information Technology ETF 포트폴리오 (PSCT, 99달러) 평균 시장 가치는 17억 달러에 불과하며 최근 대규모 기술 요금이 폭락하는 동안 비교적 잘 버텨왔습니다.

Arone은 무엇보다도 인공 지능, 로봇 공학, 사물 인터넷 및 기계 학습을 포함하여 성장 영역의 최첨단에 있는 회사를 좋아합니다. 이를 찾을 수 있는 한 곳은 2018년 State Street에서 도입한 ETF입니다. SPDR S&P Kensho New Economies Composite (KOMP, $48). 우리는 Kip ETF 20 멤버 ARK Innovation을 좋아합니다. (ARKK, $102), 유전체학, 자동화, 차세대 인터넷 및 금융 기술 분야의 리더를 보유하고 있습니다.

바이든 행정부 하의 보다 예측 가능한 무역 정책은 신흥 시장, 특히 중국이 지배하는 아시아 시장에 대한 부양책입니다. 그리고 전임 대통령 하에서 무역에 대한 보다 호전적인 입장이 달러를 더 높이 밀어붙이는 경향이 있었던 것처럼, 바이든의 접근 방식은 미국 금리를 낮추고 재정 적자를 늘리는 것과 마찬가지로 미 달러에 압력을 가할 수 있다고 전문가들은 말합니다. 이는 일반적으로 해외 시장, 특히 신흥 시장에 좋은 소식입니다. 강한 현지 통화는 상품 수출 국가, 해외 투자에 크게 의존하는 국가, 미국 달러로 표시된 부채가 많은 국가에 이익이 되는 경향이 있습니다.

투자 대기업 블랙록(BlackRock)의 수석 투자 전략가인 마이크 파일(Mike Pyle)은 아시아 시장이 바이러스를 통제하고 경제를 재가동하는 데 성공한 것으로도 유명하다고 말합니다. 그는 “향후 10년 동안 미국과 동아시아라는 두 가지 중요한 성장 동력이 있을 것”이라고 말했다. "대부분의 투자자들의 포트폴리오는 동아시아에 과소 노출되어 있습니다."

이러한 상황을 해결하려면 iShares Asia 50 을 고려하십시오. (AIA, $80), 중국(자산의 41%), 한국(23%), 대만(19%) 및 홍콩(14%)에 노출되어 있는 ETF입니다. 시에라 인베스트먼트 매니지먼트(Sierra Investment Management)의 최고 투자 책임자(CIO)인 테리 스파이(Terri Spath)는 경제, 정치, 건강 관리 위험을 통제하기 위한 "황금 표준"인 한국에 집중할 것입니다. 그녀가 추천하는 ETF는 iShares MSCI Korea입니다. (EWY, $70). 신흥 시장에 대한 폭넓은 이해를 원하시면 Baron Emerging Markets을 고려하십시오. (BEXFX), 우리가 가장 좋아하는 무부하 뮤추얼 펀드 목록인 Kiplinger 25의 회원입니다.

달러 약세 수혜자는 해외 매출의 상당 부분을 창출하는 미국 다국적 기업도 포함합니다. 화장품 회사 에스티 로더 (EL, $239) 매출의 3분의 2 이상을 해외에서 창출합니다. 중국 본토는 가장 최근 분기 보고서에 따르면 순매출이 1년 전 같은 기간보다 두 자릿수 증가한 것으로 나타났습니다. 주식을 "매수"로 평가하는 Stifel에 따르면 전자 상거래는 계속해서 회사의 글로벌 성장 동력입니다.

2021년에는 고정 수입 투자가 더 큰 틀에서 벗어나게 될 것입니다. 2021년에 장기 이자율이 조금씩 더 높아지기 시작하여 10년 만기 국채 수익률을 최근 0.08%에서 약간 끌어올릴 수 있습니다. - 긴 바이브는 그대로. Invesco의 Hooper는 "대부분의 투자자는 기존의 고정 수입 자산을 넘어서야 합니다. 그녀는 보다 다양한 포트폴리오가 배당금 지급 주식, 부동산 투자 신탁, 전환사채 및 신흥 시장 부채를 보유할 수 있다고 말합니다.

우리가 가장 좋아하는 배당금 지급 주식인 Kiplinger Dividend 15에서 일관된 지급자와 고수익자를 모두 찾을 수 있습니다. 회원에는 Air Products &Chemicals가 포함됩니다. (APD, $307), 38년 연속 인상, 수익률 1.7%; 및 Verizon Communications (VZ, $59), 최근 4.3%의 폭락을 기록했습니다. Fidelity 전환 증권 (FCVSX)는 저비용 전환사채 펀드입니다.

BlackRock의 Pyle는 고수익 부채에 대한 "강력한 선호"를 가지고 있습니다. "시장은 우리가 볼 수 있는 것보다 더 많은 디폴트 값을 책정하고 있습니다."라고 그는 말합니다. Kip 25 건실한 Vanguard High-Yield Corporate (VWEHX)는 신중한 접근 방식의 저비용 펀드입니다.