투자자들은 슈퍼맨이 크립토나이트 더미를 두려워하는 것과 마찬가지로 인플레이션을 두려워합니다. 신비한 물질이 맨 오브 스틸을 약화시킨 것처럼 지속적인 가격 상승은 투자 포트폴리오의 강도를 약화시킬 수 있습니다. 인플레이션은 수익을 잠식하고 401(k)와 같은 투자 계정에 있는 자산의 구매력을 감소시킵니다. Merk Investments의 사장 겸 최고 투자 책임자인 Axel Merk는 "인플레이션에는 무서운 의미가 있습니다."라고 말합니다.

물가 상승은 현금과 채권과 같은 저수익 자산을 더 많이 보유하고 있는 퇴직자에게 특히 무섭습니다. 예를 들어 인플레이션이 매년 3%씩 상승한다면 현재 저축을 하여 연간 50,000달러를 지출할 수 있는 퇴직자가 동일한 생활 방식을 유지하려면 2031년에는 67,000달러, 2041년에는 90,000달러 이상이 필요합니다. Kendall Capital 제공.

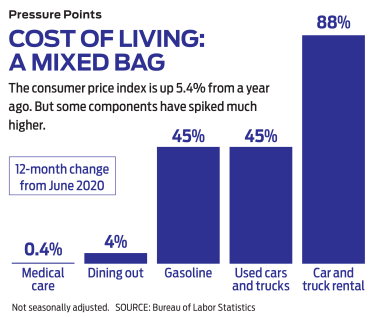

월가는 적어도 단기적으로는 인플레이션을 확실히 두려워하고 있습니다. 경제 재개는 팬데믹 역풍이 진정되면서 붐을 일으켰고, 정부의 경기 부양책으로 억눌린 소비자 수요가 부채질되고 있는 시기에 공급망 병목 현상과 제품 부족으로 인한 가격 인상이 이루어졌습니다. 인플레이션이 대부분 최대 절전 모드였던 40년이 지난 후, 미국은 휘발유, 식료품, 중고차와 같은 품목의 가격이 10년 이상 가장 큰 폭으로 치솟는 시대를 살고 있습니다.

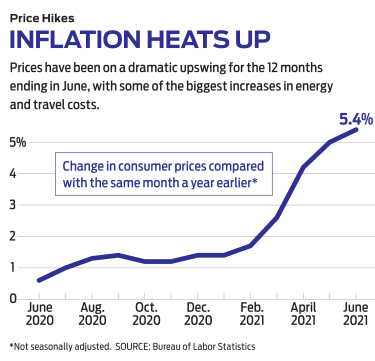

6월 정부의 주요 인플레이션 지표인 소비자물가지수는 전년 대비 5.4% 상승해 2008년 이후 최대 상승폭을 기록했다. 2010년 이후 가장 빠른 연간 속도로 진행되고 있으며, 고용주들은 노동 시장이 빡빡한 가운데 근로자 급여를 인상하고 있습니다. 펀드 매니저들은 이제 인플레이션이 가장 큰 시장 위험이라고 말합니다. Bank of America Securities의 조사에서 발견된 것입니다.

$64,000 질문(정부의 인플레이션 계산기에 따르면 1년 전 $60,726의 가치가 있었습니다):더 높은 인플레이션은 일시적입니까, 아니면 계속 유지될 것입니까? 제롬 파월 연방준비제도(Fed) 의장은 물가 상승 요인이 줄어들 것이며 2022년에는 인플레이션이 약 2%로 떨어질 것으로 내다봤다. 파월은 CPI가 13%를 넘었던 1970년대 스타일 인플레이션의 반복을 경시했다. , 매우 가능성이 낮습니다.” 대부분의 투자 전문가는 동의합니다. 그러나 Kiplinger는 인플레이션이 2020년 12월과 비교하여 12월까지 5.5%에 도달하고 2021년 전체에 대해 평균 4.3%에 이를 것으로 예상합니다.

주식 시장의 연평균 수익률 10%가 장기적으로 인플레이션을 앞질렀다는 점은 주목할 가치가 있습니다. 그러나 경계를 늦추지 마십시오. 비스포크 인베스트먼트 그룹(Bespoke Investment Group)에 따르면 역사적으로 CPI가 최소 3개월 연속 1개월 동안 0.5% 이상 상승하는 인플레이션 스파이크(예:현재 에피소드)는 주식에 역풍을 일으켰습니다. 1973년 이후 이러한 급등세를 보이는 이전 7번 중 5번은 S&P 500 지수가 하락했으며 중앙값은 7.8% 하락했습니다.

인플레이션의 일반적인 2차 효과인 금리 인상을 무시하지 마십시오. 가격 상승 압력은 결국 연준이 차입 비용을 늘리고 채권 매입 프로그램을 철회하여 자산 가격에 부담을 주고 변동성을 촉발할 수 있는 정책 변화를 과열된 경제를 식히도록 유도합니다. 6월에 연준은 3월에 예측한 2024년 시작일보다 빠른 내년에 금리 인상이 있을 수 있다고 밝혔습니다.

최고의 인플레이션 전략은 최선을 기대하되 최악을 대비하는 것입니다. 과거 인플레이션 기간으로 판단할 때 아래 투자는 지속적인 가격 상승에 대한 헤지 수단이 될 것입니다. (가격은 7월 9일 기준입니다.)

재무부 인플레이션 보호 증권을 구매하여 더 높은 인플레이션에 직접 맞서십시오. 모닝스타의 포트폴리오 전략가인 에이미 아노트(Amy Arnott)는 "인플레이션 기간에 TIPS가 더 많은 이자를 지불하고 가치를 높인다는 것이 TIPS의 매력"이라고 말했다. 원금(채권에 대해 지불하는 초기 가격)은 CPI로 측정되는 인플레이션이 증가할 때 더 높게 조정됩니다. 조정된 원금을 기준으로 하기 때문에 받는 이자도 증가합니다. www.treasurydirect.gov에서 Uncle Sam으로부터 직접 TIPS를 구매하거나 Schwab U.S. TIPS ETF에 투자할 수 있습니다. (기호 SCHP, $63), TIPS의 광범위한 바구니를 소유하는 저비용 방법(비용 비율은 0.05%)입니다.

금은 달러가 하락하거나 구매력을 잃을 때 가치를 유지하는 것으로 유명합니다. 귀금속이 인플레이션 헤지 수단으로 명성을 얻고 있지만 인플레이션 기간 동안의 성과는 엇갈립니다. 금은 유가가 급등했던 1970년대와 같이 극심한 인플레이션이 발생할 때 가장 좋은 성과를 내는 경향이 있습니다. 인플레가 덜한 기간에는 실적이 좋지 않습니다.

독립 리서치 회사인 스트라테가스(Strategas)의 전무 이사인 토마스 치주리스(Thomas Tzitzouris)는 "혼돈이 지배할 때 금은 더 나은 성과를 보이는 것 같다"고 말했다. 그리고 금의 성과는 "[연준의] 긴축 정책을 보자마자 거의 즉각적으로 나빠진다"고 Tzitzuris는 경고합니다. 하지만 인플레이션 드래곤이 다시 나타나고 연준이 이를 길들이기까지 너무 오래 기다릴 경우를 대비하여 포트폴리오의 작은 부분을 금에 배정하는 것이 보험 정책으로 의미가 있습니다.

금괴 자체에 대한 노출을 얻으려면 iShares Gold Trust를 고려하십시오. (IAU, $34), 노란색 금속의 일일 가격 움직임을 추적합니다. 또는 금광 주식에 투자할 수도 있다고 Merk는 말합니다. 그는 금 가격이 오르면 땅에서 금을 채굴하는 비용이 고정되어 있기 때문에 금 광부의 이익이 증가한다고 말합니다. 광산 회사 뉴몬트 (NEM, $64)는 BofA가 추천하는 인플레이션 지지 주식입니다.

비트코인은 금의 대안으로 제시되는 인플레이션 헤지로서 인기가 높아지고 있습니다. 그러나 투기 성향이 있고 엄청난 변동성을 견딜 수 있는 투자자에게 가장 적합하며 포트폴리오의 가장 작은 부분으로 제한되어야 합니다. 대부분의 증권사는 고객이 비트코인을 직접 구매하는 것을 허용하지 않지만 암호화폐 거래소인 Coinbase, Robinhood 거래 앱 또는 Grayscale Bitcoin Trust와 같은 제품을 통해 노출될 수 있습니다. (GBC, 28).

집주인이 부과하는 부동산 가격과 임대료는 일반적으로 인플레이션 기간에 오르므로 인플레이션을 앞지르고 싶다면 부동산을 인기 있는 투자처로 삼습니다. 펀드 회사인 Neuberger Berman의 데이터에 따르면 지난 30년 동안 미국 부동산 투자 신탁 지수는 인플레이션이 3% 이상이었던 6년 중 5년 동안 S&P 500보다 더 큰 상승률을 기록했습니다. 뱅가드 부동산 ETF 고려 (VNQ, $105). 기지국과 같은 통신 인프라를 임대하는 Crown Castle과 데이터 센터를 전문으로 하는 Equinix 등 상장된 REIT를 소유하고 있습니다.

Cornerstone Financial Services의 관리 파트너인 Dan Milan은 Simon Property Group에 대해 낙관적입니다. (SPG, $130). 그는 Simon의 고급 쇼핑몰이 저가 쇼핑몰보다 더 잘 버티고 더 높은 임대료를 요구할 수 있다고 말합니다. 투자 회사 Stifel은 CubeSmart와 같은 셀프 스토리지 REIT에 대해 낙관적입니다. (CUBE, $49) 및 추가 공간 저장 공간 (EXR, $173).

경제가 호황을 누리고 인플레이션이 자주 상승할 때 좋은 성과를 내는 경향이 있는 주식 부문에는 에너지(대형 석유 회사를 생각해 보십시오)가 포함됩니다. 산업재(중장비, 건축 제품 및 항공우주 회사); 및 자재 또는 기업에 상품 관련 자재를 제공하는 회사(예:화학, 철강 및 기타 금속 공급업체)

광범위한 원자재 생산자에 대한 노출을 얻으려면 Materials Select Sector SPDR을 고려하십시오. (XLB, $83). 최고 보유 종목으로는 화학 회사 Dow와 페인트 제조업체인 Sherwin-Williams가 있습니다. Permanent Portfolio의 사장 겸 포트폴리오 관리자인 Michael Cuggino는 구리 생산업체인 Freeport-McMoRan을 추천합니다. (FCX, $37). Goldman Sachs 분석가는 페인트 생산업체인 PPG Industries를 인용합니다. (PPG, $171) 및 Scotts Miracle-Gro (SMG, $183) 잔디, 정원 및 해충 방제 제품을 판매하는 회사는 가격 결정력과 수익의 상당 부분을 수익으로 전환한 역사를 가진 회사입니다.

Energy Select Sector SPDR ETF의 상위 보유 종목 (XLE, $53)에는 석유 대기업 ExxonMobil, 유전 서비스 제공업체 Schlumberger 및 에너지 탐사 회사 Pioneer Natural Resources가 포함됩니다. 산업 기업을 위한 좋은 옵션은 Fidelity MSCI Industrial Index ETF입니다. (FIDU, $55), Caterpillar 및 John Deere와 같은 중장비 제조업체를 소유하고 있습니다.

석유 및 가스, 금, 옥수수, 대두, 설탕, 밀, 구리와 같은 상품에 대한 수요 및 가격 상승을 이용하려면 Invesco Optimum Yield Diversified Commodity Strategy No K-1 ETF를 고려하십시오. (PDBC, $20). 동종 펀드 중 가장 크고 유동적인 펀드로 합리적인 비용 비율이 0.59%이며 세금 납부 시 번거로운 K-1 형식을 건너뛰고 올해 현재까지 동종 기업의 96%를 앞지르고 있습니다.

모든 부문에서 소유하기에 이상적인 회사는 제품에 대한 수요가 높기 때문에 고객에게 더 높은 비용을 전가할 수 있는 회사라고 Cornerstone의 Milan은 말합니다. 이는 "기업이 이익을 보호하는 데 도움이 됩니다"라고 그는 말합니다. Goldman Sachs 분석가가 해당 확인란을 선택한다고 말하는 주식에는 Advance Auto Parts가 포함됩니다. (AAP, $213), 자동차 부품 판매가 DIY 및 전문 정비공에게 판매되는 회사는 통근자들이 직장으로 복귀하고 미국인들이 다시 여행을 하기 위해 전국 도로를 나서는 혜택을 받을 것입니다. 엣시 (ETSY, $195)는 Goldman Sachs가 고유한 수제 제품을 판매하는 전자 상거래 사이트에서 전체 수익의 74%를 이익(Goldman의 "높은 가격 결정력" 화면에 나열된 임의 소비재의 가장 높은 총 마진)으로 전환한다고 말합니다. 빈티지 아이템; 및 프록터 앤 갬블 (PG, $137) Pampers 및 Tampax와 같은 브랜드를 소유하고 있으며 상승하는 원자재 비용을 상쇄하기 위해 일부 제품의 가격 인상을 이미 발표했습니다.

고정 이자 지급이 점점 구매력을 상실하고 인플레이션에 대응하여 금리가 상승함에 따라 채권 가격이 자주 하락하는 채권 투자자에게 인플레이션은 교활할 수 있습니다. 시장 금리가 상승하면 금리가 더 높게 재설정되는 기업 은행 대출에 투자하는 것은 이러한 역동성을 피하기 위한 좋은 전략입니다.

항상 동일한 이표(또는 소득)를 지불하는 고정 금리 대출과 달리 변동 금리 부채는 금리가 상승할 때 채권 보유자가 더 많은 수익을 올릴 수 있도록 합니다. 이러한 대출은 일반적으로 신용 상태가 불량한 기업에 이루어지며, 이는 채무 불이행 위험이 더 높다는 것을 의미합니다. 고려해야 할 몇 가지 선택은 Invesco Senior Loan ETF입니다. (BKLN, $22), Kiplinger ETF 20의 일원(ETF 20에 대한 자세한 내용 참조) 및 T. 행 가격 변동율 (PRFRX).

Wells Fargo Investment Institute에 따르면 2000년 이후 인플레이션이 상승하는 기간 동안 소규모 회사가 대형주보다 우수한 성과를 보였습니다. 중소기업은 지금처럼 경제가 급성장할 때 빛을 발하는 경향이 있습니다. 또한 투자 은행 UBS에 따르면 현재 그들은 더 나은 이익 성장 전망을 가지고 있으며 대형주에 비해 더 저렴한 밸류에이션으로 거래하고 있습니다. Kip ETF 20 멤버 iShares Core S&P Small-Cap ETF 고려 (IJR, $112).

주식이 제공하는 성장을 더 잘 활용하기 위해 Milan은 정기적으로 배당금 규모를 늘리는 회사를 홍보합니다. 시간이 지남에 따라 증가폭이 클수록 인플레이션을 앞지르게 될 가능성이 높아진다고 그는 말합니다. 그는 주택 개조 소매점 Home Depot을 좋아합니다. (HD, $322), 최근 배당금을 10% 인상했습니다. 그것은 우리가 가장 좋아하는 배당 주식의 Kiplinger Dividend 15 목록의 구성원입니다. 밀란은 또한 스낵과 탄산음료의 거대 기업인 PepsiCo를 선호합니다. (PEP, $149), 현재 수익률은 3.5%입니다.

마지막으로, 인플레이션이 해외보다 미국에서 더 큰 문제라는 점을 감안할 때 해외에서 다각화해야 합니다. Bloomberg Intelligence의 수석 주식 전략가인 Gina Martin Adams는 특히 브라질과 러시아와 같은 상품 생산 국가의 신흥 시장 주식에 대해 낙관적입니다. 그녀는 “상품에 민감한 신흥 시장은 숨길 수 있는 좋은 장소”라고 말했습니다. Baron 신흥 시장 (BEXFX)는 브라질과 러시아에 모두 노출되어 있습니다. 우리가 가장 좋아하는 액티브 무부하 뮤추얼 펀드 목록인 Kiplinger 25의 회원입니다.