*이 기사는 WeWorks가 IPO에서 철회하기 전에 작성되었습니다. WeWork의 전 CEO인 Adam Neumann은 이후 해임되고 의결권을 박탈당했습니다.

We Company는 14 에 S-1 서류를 제출했습니다. 8월 2019년 9월 중순에 상장할 계획입니다. 기업가와 기업을 위한 코워킹 스페이스를 설계하고 구축하는 것으로 잘 알려진 스타트업인 "WeWork"의 지주사로 설립되었습니다.

SoftBank의 지원을 받아 관리되는 사무실 회사는 초기 가치는 미화 470억 달러입니다(이에 대해서는 나중에 더 논의할 예정입니다). 이를 통해 WeWork의 IPO는 2019년 5월 IPO에 이어 824억 달러로 평가된 Uber에 이어 올해 두 번째로 큰 상품이 되는 것이 목표입니다.

"하늘 높은 평가는 어떻게 나왔나요?"

Commercial Observer에 따르면 WeWork의 가치는 다음과 같이 각 펀딩 라운드마다 급증했습니다.

기업 재무 데이터를 추적하는 웹사이트인 Craft에 따르면 2009년 시리즈 A로 9,700만 달러로 시작했으며 2011년 시리즈 C에서 투자자들은 공동 작업 거대 기업의 가치를 48억 달러로 평가했습니다.

2015년까지 WeWork의 가치는 160억 달러에 달했습니다. 작년에 Softbank에서 40억 달러를 투자하여 WeWork는 400억 달러 영역으로 성장했으며, 2019년 1월 자금 조달 라운드에서는 470억 달러로 성장했습니다.

WeWork의 가치가 치솟는 놀라운 속도는 투자자 커뮤니티에서 많은 반발을 불러일으켰습니다.

또한 WeWork IPO의 위험 신호에 대해 더 깊이 파고들었습니다. 먼저 수정된 문서에서 수정한 내용을 다룰 것입니다. 그런 다음 다른 중요한 사항에 대해 다룹니다. 알아야 합니다.

WeWork의 IPO 제출 변경

솔직히 말해서 이것은 꽤 놀라운 일이었습니다. WeWork는 다음을 고려하는 것으로 보고됩니다. 기업공개(IPO)에서 추구할 가치를 200억 달러(S$277억)를 약간 상회하는데, 이는 비공개 기금 마련에서 달성한 평가액 470억 달러의 절반 미만입니다. 1월 라운드

또한, 회사는 여성인 Frances Frei(전 Uber의 리더십 및 전략 담당 수석 부사장)를 남성으로만 구성된 이사회에 추가했습니다. 그들은 또한 CEO가 상표명 "We"를 사용한 대가로 미화 590만 달러를 반환할 것이라고 발표했습니다.

이러한 변화는 WeWork가 공동 작업 공간 스타트업과 그 지배주주인 CEO Adam Neumann 사이의 훨씬 광범위하고 이례적인 관계에 대해 비난을 받으면서 이루어졌습니다. 그들 중 하나는 그가 일부 부동산에 대한 회사의 집주인이 되는 것을 포함합니다.

이번 개정안은 최고 경영자들이 비판을 수용할 의향이 있다는 긍정적인 신호로 받아들일 수 있지만, 우리는 여전히 걱정할 점이 많다고 생각합니다.

다음은 귀하가 주의해야 할 3가지 주요 사항입니다.

사실, 설립자가 주도하는 회사는 설립자가 큰 지분을 가지고 있고 따라서 주주와 동일한 이해 관계를 갖기 때문에 일반적으로 좋은 회사로 간주됩니다. Mark Zuckerberg는 회사 설립 초기부터 Facebook을 비약적으로 성장시킨 훌륭한 비전 리더 중 한 명입니다.

그러나 반대로 한 사람이 회사를 망칠 수도 있습니다.

WeWork의 경우 사업 설명서는 WeWork의 카리스마 넘치는 얼굴로 WeWork 공동 창업자인 Adam Neumann에게 크게 초점이 맞춰져 있는 것 같습니다. 그는 투자 설명서에서 거의 170번을 언급했는데, 다른 유니콘 투자 설명서에서는 보통 20~30번을 언급했습니다. 예를 들어, Uber의 CEO인 Dara Khosrowshahi는 투자 설명서에 단 29번만 언급됩니다.

또한 Adam Neumann은 IPO 상장 전에 7억 달러 이상의 주식을 현금화했습니다. 보유 자산을 다양화하고 유동성을 확보하기 위해 일부 주식을 매각하는 것이 합리적이지만, 7억 달러는 너무 과도하다고 생각합니다.

그게 다가 아닙니다.

Wall Street Journal에 따르면 Neumann은 주식에 대해 차입하기 위해 JPorgan Chase와 협력했습니다. 뉴욕과 산호세에 있는 사무실 부동산을 사기 위해 그는 수백만 달러의 임대료를 받는 대신 그 중 4개를 WeWork에 다시 임대했습니다.

더 나빠진다.

Adam은 "We" 상표에 대한 권리를 소유했으며 회사는 상표 사용에 대해 설립자/CEO에게 미화 590만 달러를 지불해야 합니다. (업데이트:Adam은 반발을 받은 후 590만 달러를 WeWork에 반환할 예정입니다.)

각각 20표의 최고 의결권이 있는 주식에 대한 그의 소유권과 함께 CEO Adam Neumann은 공모 후 최소 50%의 의결권을 통제하게 됩니다.

대체로 나는 Adam이 개인적으로 자신의 이익을 위해 회사를 착취하려고 한다고 생각합니다.

WeWork는 오랫동안 가장 논란이 많은 IPO였습니다. 가장 최근의 개인 자금 조달 라운드에서 그들은 470억 달러로 평가되었습니다(이 평가로 진행된다면 두 번째로 큰 IPO가 될 것입니다).

그들이 이 글을 쓰는 시점에서 밸류에이션을 낮추려고 하지만 IWG와의 마진과 동료 비교에 대해 더 자세히 살펴보겠습니다.

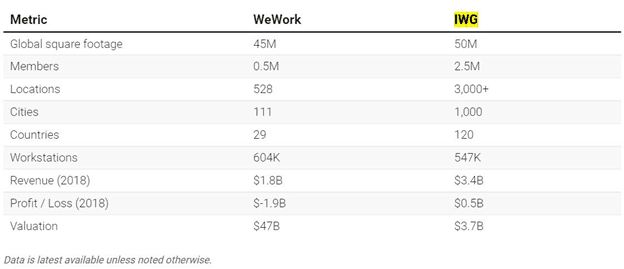

런던에 상장된 IWG plc(이전의 Regus)는 서비스 사무실, 가상 사무실, 회의실 및 화상 회의를 계약에 따라 고객에게 제공하는 다국적 기업입니다. 유사한 비즈니스 모델을 고려할 때 좋은 동료 비교 역할을 할 것입니다.

위의 표를 보면 극명한 비교가 있습니다.

IWG는 FY2018 기준으로 더 많은 평방 피트, 회원 및 위치 + 더 높은 매출 S$34억을 소유하고 있지만 WeWork보다 10배 낮은 가치로 거래됩니다(표의 마지막 행에서 볼 수 있듯이 US$37억 대 US$470억).

가장 중요한 것은 IWG가 FY2018에 미화 5억 달러의 이익을 내는 반면 WeWork는 미화 19억 달러 이상의 손실을 입었다는 것입니다.

마지막으로 WeWork는 기술 대기업 Amazon 또는 경쟁업체 IWG가 각각 4배 및 1배의 매출에 거래할 때 26.1배의 매출($47B / $18억)로 회사를 평가하고 있음을 알 수 있습니다.

여기서 마지막 요점은 WeWork의 의심스러운 비즈니스 모델에 관한 것입니다. 전문가들은 WeWork가 경제 위기에 많이 노출되어 있으며 그 이유를 다음과 같이 설명합니다.

경쟁사 IWG를 다시 예로 들면:IWG는 1,000개 이상의 도시에서 운영되는 반면 WeWork는 샌프란시스코, LA, NYC와 같은 고가 도시에서만 운영되고 있습니다. 및 런던 .

그 결과 제곱피트당 더 많은 비용을 지불하면서도 다각화 및 위험 완화가 심각하게 부족합니다. 기업이 사무실 공간과 인력을 축소 및 축소함에 따라 경기 침체에 심각한 문제를 야기합니다.

여기서 가장 큰 문제는 수익이 타격을 입었을 때 비용이 동일한 비율로 떨어지지 않는다는 것입니다. 이것은 그들의 임대 기간이 15년이기 때문입니다. 이는 470억 달러의 의무에 해당합니다(아, 다시 470억 달러라는 수치를 저주했습니다).

급격한 수익 감소와 함께 높은 부동산 가격에 갇히면 현금 흐름에 큰 지장을 줄 것입니다. 마이너스 영업 현금 흐름과 막대한 자본 지출이 마이너스 22억 달러의 마이너스 잉여 현금 흐름으로 이어지는 상황에서 우리는 금융 침체가 실제로 발생하는 경우 WeWork가 잠재적으로 혼란에서 벗어날 수 있는 가능성이 희박하다고 봅니다.

요컨대 WeWork는 큰 오류라고 생각합니다. 특히 SoftBank(그들의 가장 큰 후원자)가 WeWork에 IPO를 보류할 것을 촉구할 때 우리는 올바른 방향으로 가고 있는 것 같습니다.

요약하자면, 회사는 투자 설명서에서 주장하는 것과 같은 기술에 기반을 두지 않습니다. 설립자 아담 노이만(Adam Neumann)의 이름은 자기 실현의 강요된 의미에서 설명서 전체에 있습니다. IPO 전에 7억 달러를 현금화하기도 했습니다.

마지막으로, 회사는 이전에 한 푼도 이익을 본 적이 없으며 앞으로도 그렇게 할 수 없습니다. WeWork의 초기에 엄청난 차이 추가 470억 달러의 가치 평가와 IWG의 37억 달러 시가 총액을 고려할 때 이 IPO는 상장과 동시에 폭발하기를 기다리는 시한 폭탄과 같다고 생각합니다. 투자자들은 조심하십시오.

우리는 경영진이 주주와 이해관계를 일치시켜야 한다고 항상 강조했습니다. 사실 이것은 우리가 주식을 살 것인지 아니면 그냥 지나칠 것인지를 결정할 때 우리에게 중요한 기준 중 하나입니다. 기업의 불명예에 대해 예민한 사람이라면 Adam Neumann이 We 브랜드를 수백만 달러에 회사에 매각한 것, 7억 달러 상당의 주식을 매각한 것, 자신의 회사에 대해 차입한 것은 모두 거대한 위험 신호였습니다.

그것은 그들이 과대 평가되고, 과대 평가되고, 소득이 적었다는 사실을 계산하지도 않습니다.

투자자는 항상 그러한 회사를 경계해야 하며 과대 광고에 매수하는 것을 조심해야 합니다.

버핏이 말했듯이. "10년 동안 주식을 소유할 의향이 없다면 10분 동안 소유할 생각조차 하지 마십시오." .

우리가 하는 것처럼? 최신 정보를 유지하세요.

자세히 알아보시겠습니까? 여기에서 라이브 세션에 등록하여 불타는 질문을 할 수 있습니다.