제목은 세계 질서를 형성하는 최고의 힘이 있다는 음모론처럼 들립니다. 대담한 말이지만 현실은 그리 멀지 않습니다.

지수는 전체 성과를 보고할 목적으로 증권 바구니를 추적합니다. 예를 들어, 싱가포르에는 700개 이상의 주식이 상장되어 있으며 전체 시장이 상승했는지 하락했는지를 느끼기 위해 모든 종목을 추적하기는 어렵습니다. 여기서 지수는 일련의 규칙(보통 수학 공식)을 사용하여 바구니에 들어갈 증권을 결정하는 역할을 합니다. FTSE Straits Times Index(FTSE STI)는 싱가포르 주식 시장 전체 규모의 50% 이상을 차지하는 시가총액 상위 30개 종목을 바스켓으로 결정했습니다. 구성 요소 재고는 정기적으로 재계산, 재지정 및 수정됩니다. FTSE STI가 1% 상승하면 전체 싱가포르 주식 시장이 상승한 것으로 간주합니다.

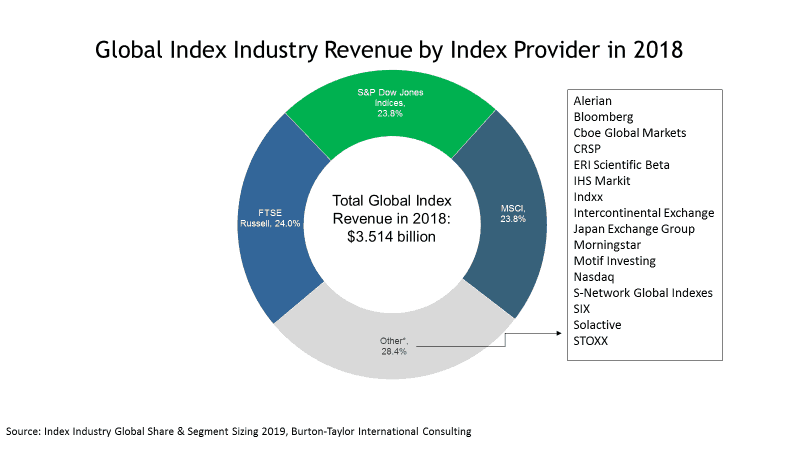

3개의 주요 인덱스 공급자가 있습니다. S&P 다우 존스, MSCI 및 FTSE 러셀. 그들의 결합된 시장 점유율은 2018년 글로벌 지수 수익의 71.6%를 나타냅니다. 이는 과점입니다.

그들의 영향력은 어디에나 있습니다. 누군가 미국 주식이 어떻게 하고 있는지 묻는다면 아마도 S&P 500을 확인할 것입니다. 액티브 펀드 매니저는 일반적으로 자신의 성과를 MSCI 지수와 비교합니다. 그리고 싱가포르에서는 FTSE STI와 같은 FTSE 지수를 사용합니다.

이 지수는 이미 투자자들의 마음을 사로잡고 강력한 해자를 형성했습니다. 이를 대체할 새로운 지수를 만드는 것은 쉽지 않습니다. S&P 500을 능가하는 무언가를 만들어 보세요. 행운을 빕니다.

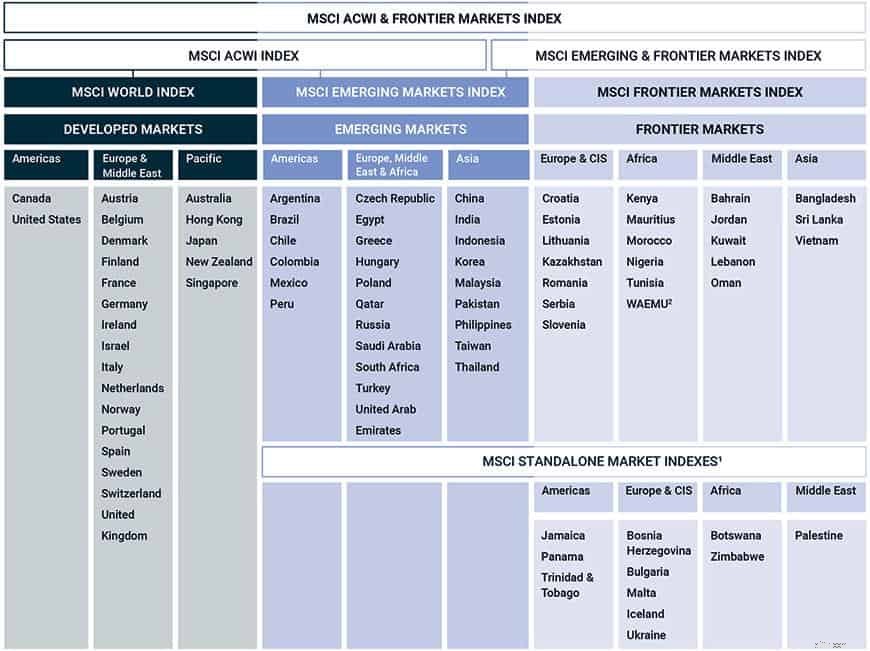

MSCI는 아래 이미지에 따라 자본 시장의 세계를 구성하기로 결정했습니다. 세계는 그 뒤를 따릅니다. S&P Dow Jones와 FTSE Russell에도 자체 버전이 있습니다.

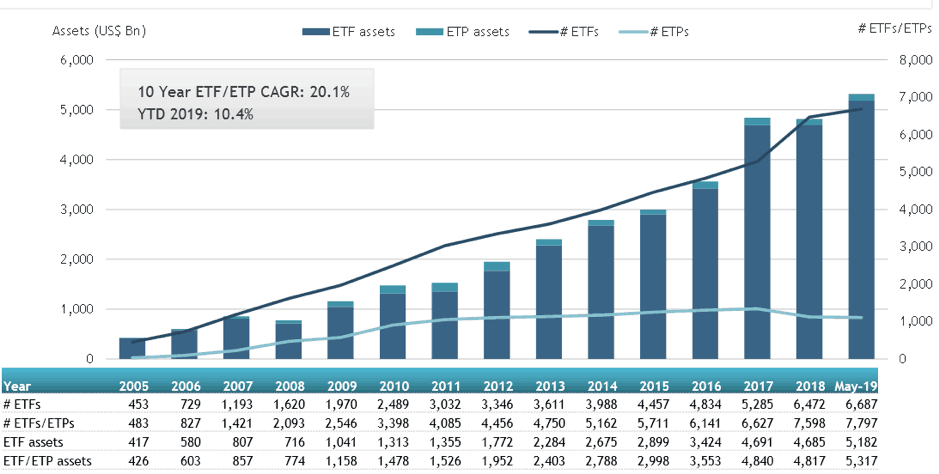

인덱스 제공자는 ETF(Exchange Traded Funds)와 같은 상품을 만들기 위해 투자 회사에 인덱스 라이선스를 부여함으로써 수익을 창출합니다. ETF는 지수에 의해 결정된 증권을 충실히 따르는 것을 제외하고는 펀드 매니저가 투자 대상을 결정하지 않기 때문에 수동적인 투자 수단입니다. ETF의 인기가 높아짐에 따라 자산 관리에서 지수가 그 어느 때보다 중요한 역할을 하고 있습니다. ETF의 운용자산(AUM, a.k.a. Fund size)은 20.1% 성장했으며 2019년 현재 거의 7조 달러에 달합니다. 대형 연기금조차도 ETF에 점점 더 많이 할당하고 있습니다.

규모와 영향력을 짐작할 수 있는 몇 가지 수치:

MSCI는 MSCI 지수(ETF 뿐만 아니라 활성 펀드 포함)를 벤치마킹한 12조 3천억 달러의 자산을 관리하고 있습니다. 1,200개 이상의 주식 ETF가 MSCI 지수를 기반으로 했습니다.

S&P Dow Jones는 벤치마킹되고 해당 지수에 색인된 11조 7천억 달러의 자산을 관리하고 있습니다.

관리 중인 15조 달러의 글로벌 자산이 FTSE Russell 지수를 벤치마킹합니다.

지수 제공자는 그들의 방법론이 지수에 포함될 종목과 가중치를 결정하기 때문에 엄청난 힘을 가지고 있습니다. 예를 들어, MSCI는 2018년에 중국 A 주식을 신흥 시장 지수에 추가할 것이라고 발표했습니다. 이는 ETF가 지수를 추적하는 한 따라야 하기 때문에 자본이 A주를 따라가기 시작한다는 것을 의미합니다.

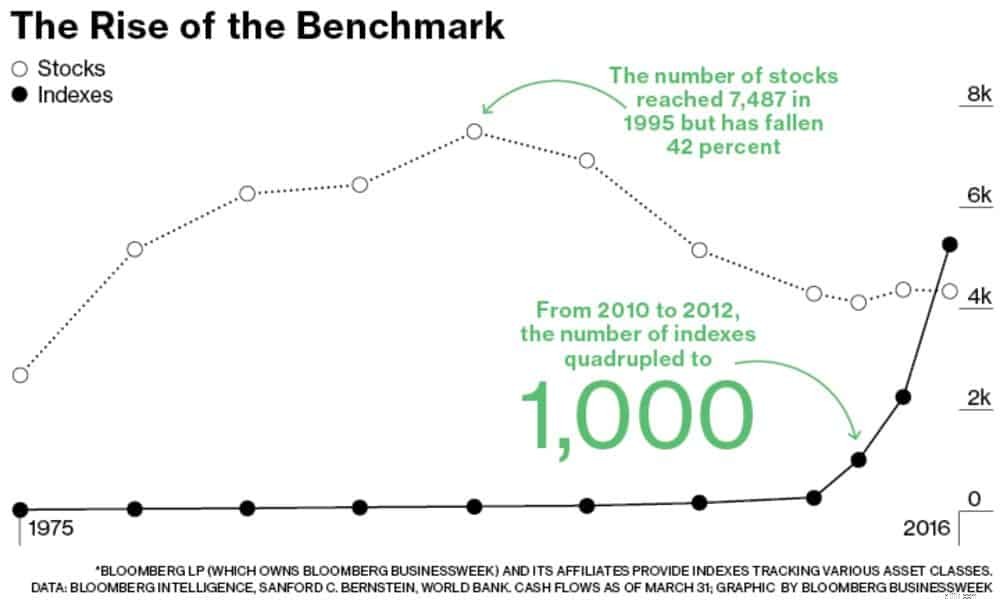

지수 구성은 골드 러시 활동이 되었고 2017년 블룸버그가 세계에 주식보다 지수가 더 많다고 보고했을 때 너무 터무니없게 만들었습니다.

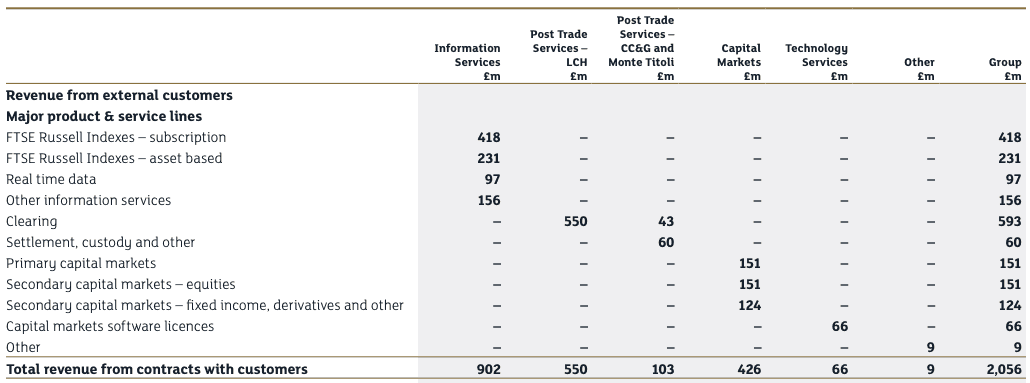

좋은 소식은 S&P Global, MSCI 및 LSE에 투자하여 지수 사업의 일부를 얻을 수 있다는 것입니다. 그러나 지수는 S&P Global 및 LSE의 주요 수익 기여자가 아닙니다. 전자는 무디스 및 피치와 경쟁하는 신용 평가 기관과 블룸버그, 레피니티브, 팩트셋과 경쟁하는 금융 데이터 서비스 S&P Capital IQ가 있습니다. LSE는 교환 사업을 하고 있습니다.

S&P Global은 수익의 26%를 지수 사업에서 창출했습니다(S&P Platts는 상품 시장을 지수화하기 때문에 S&P Platts를 추가했습니다).

LSE Group은 수익의 약 32%를 FTSE Russell에서 가져왔습니다.

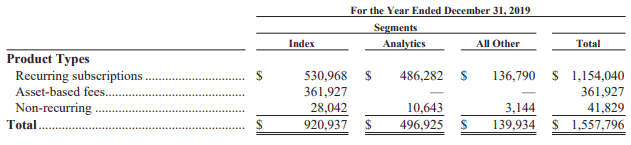

MSCI는 수익의 59%가 지수 사업에서 나오는 순수한 지수 플레이에 가깝습니다.

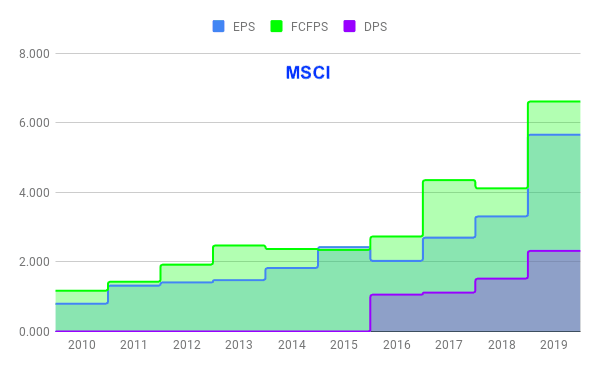

인덱싱은 2019년 MSCI의 36% 순이익 마진에서 분명히 알 수 있는 매우 수익성이 높은 사업입니다. 뿐만 아니라 MSCI는 지난 10년 동안 주당 순이익을 평균 26% 증가시켰습니다.

ETF 운용자산(AUM)이 여전히 강세를 보이고 있는 점을 감안하면 세 회사의 성장은 계속될 것이라고 본다. ETF가 이러한 회사에 로열티를 지불하는 대신 자체 지수를 생성한다는 이야기가 있습니다. 시장에서 점유율을 놓고 경쟁하려는 소규모 플레이어도 있습니다. 나는 그들의 해자가 꽤 강하고 어떤 회사도 그것을 대체할 새로운 지표를 내놓는 것이 쉽지 않다고 생각합니다.

사실, 저는 3개의 플레이어가 특히 소규모 플레이어의 인수를 통해 앞으로 몇 년 동안 더 많은 시장 점유율을 얻을 것이라고 믿습니다. 런던 증권 거래소(LSE)는 FTSE를 소유하고 있으며 2014년에 Russell을 인수했습니다. 그리고 2017년에 LSE는 Citi의 Yield Book and Fixed income Indexes를 인수하여 FTSE Russell에 더 많은 시장 영향력을 추가했습니다. S&P Dow Jones는 S&P Global과 다른 두 당사자 간의 합작 투자였습니다. 이 움직임은 더 큰 시장 점유율을 확보하기 위해 두 개의 잘 알려진 지수 제공자를 결합했습니다. 따라서 이 공간은 더 작은 플레이어가 빅 3에 인수됨에 따라 더욱 통합되어야 합니다.

지수는 금융 시장에서 구조를 제공하는 데 중요한 역할을 합니다. 금융 기관과 자산 관리 회사는 자금을 어디에 투자할지 결정하기 위해 지수를 살펴볼 것입니다. ETF는 이러한 지수에 크게 의존합니다. 이것은 우리가 말하는 수조 달러입니다. 지수 구성이 변경되면 특정 증권의 자본 유입 및 유출이 발생할 수 있습니다.

지수 시장은 S&P Dow Jones, MSCI 및 FTSE Russell이 주요 업체인 과점입니다. 인덱스는 마진이 높은 비즈니스이며 모회사가 나열되어 있으므로 일부를 얻을 수 있습니다. 또한 이 3개 회사가 앞으로 몇 년 안에 비즈니스를 성장시킬 것으로 기대합니다.

보고 어떻게 생각하는지 말해 주세요.