알리바바는 중국 전자상거래 기업이다. 최근 몇 년 동안 클라우드 컴퓨팅 및 핀테크 분야에서도 역량을 구축했습니다. 가장 눈에 띄는 것은 Ant Group입니다.

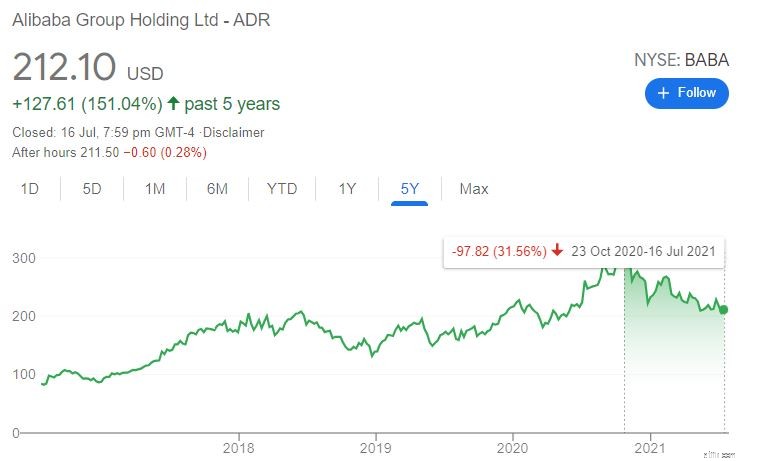

알리바바의 주가는 매출 증가와 유망한 미래 전망 덕분에 첫 공모 이후 꾸준히 상승했다.

그러나 2020년 10월 정부가 이러한 중국 기술 거물을 단속하면서 상황이 바뀌었습니다.

알리바바는 중국 정부의 단속으로 인해 수많은 처벌과 경고를 받았습니다. Ant Financial은 강제로 구조 조정을 받았고 Alibaba는 기록적인 28억 달러의 벌금을 받았습니다. 4월 독점 금지 당국으로부터.

그 이후로 Alibaba의 주가는 30% 이상 하락했습니다. 아직 회복되지 않았습니다:

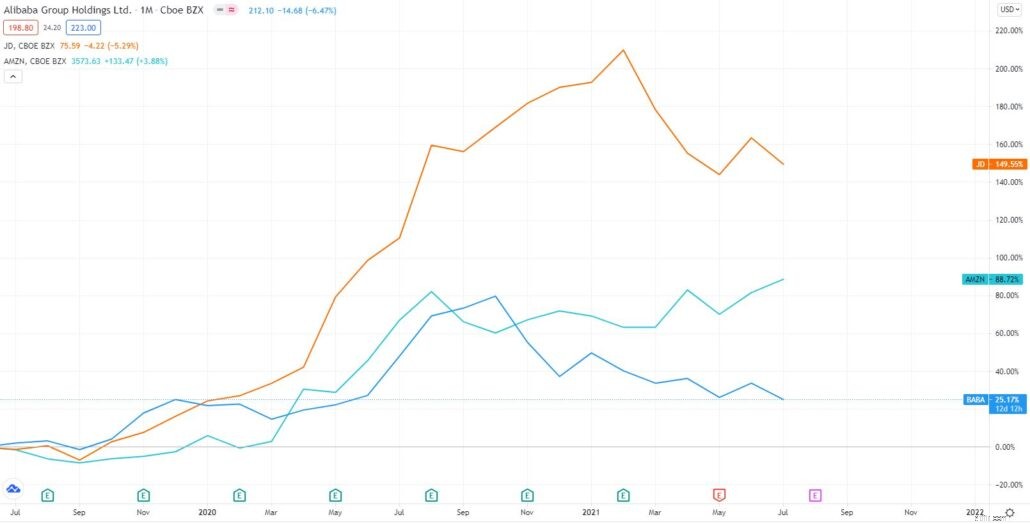

투자자들은 바로 지금 알리바바의 주가가 하락했을 뿐만 아니라 동종 기업이 주가를 뛰어넘었기 때문에 후회하고 있을 것입니다.

불리한 소식에도 불구하고 워렌 버핏의 오랜 파트너이자 버크셔 해서웨이의 찰리 멍거 부회장은 지난 4월 알리바바에 투자했다. 그의 행동은 시장이 과민 반응을 보이고 있으며 알리바바가 지금 매수하기에 좋다는 것을 나타낼 수 있습니다.

그럼에도 불구하고 알리바바의 문제는 아직 끝나지 않았으므로 결정을 내리기 전에 이 회사에 투자할 때의 위험과 보상을 고려해 보겠습니다.

주의:Alibaba는 거대 기업입니다. 이것은 긴 기사가 될 것입니다. 다음은 쉬운 탐색을 위한 목차입니다.

알리바바(NYSE:BABA):매수 또는 매도:Alibaba Group은 1999년 Jack Ma에 의해 설립되었습니다. 오늘날 이 회사는 중국 전자상거래 시장 점유율의 50% 이상을 차지하는 세계 최대 전자상거래 회사 중 하나입니다.

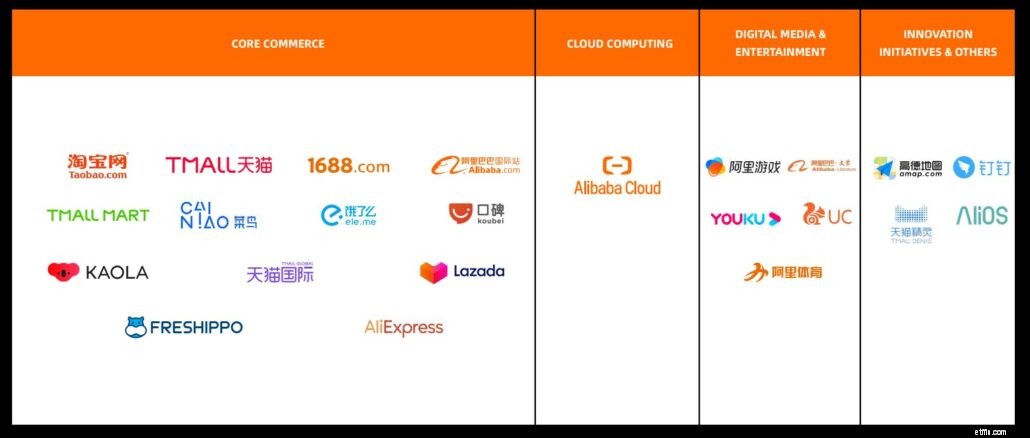

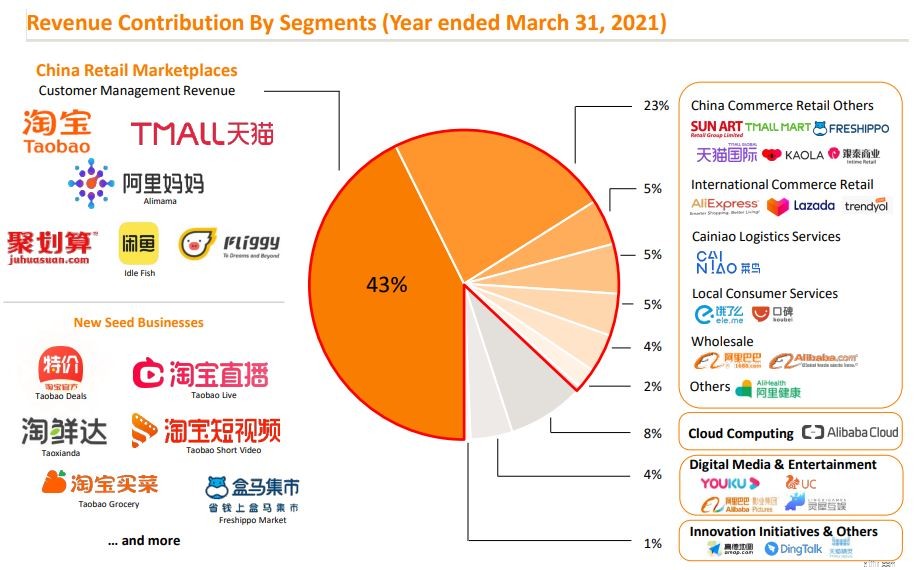

전체적으로 Alibaba의 핵심 상거래 비즈니스는 전체 회사 수익의 87%를 차지합니다. Taobao, Tmall, AliExpress, Lazada, Cainiao 등과 같은 하위 비즈니스 범위에서.

전자 상거래 외에도 Alibaba는 클라우드 컴퓨팅에 막대한 투자를 하고 있습니다. 사업. FY2021 기준으로 클라우드 컴퓨팅 부문은 회사 총 수익의 8%를 차지합니다. .

나머지 5%가 옵니다 보낸 사람:

각 세그먼트의 단계는 아래 다이어그램에 나와 있습니다. 이미지에 표시된 것처럼 트리의 크기가 클수록 세그먼트의 수익성이 높아집니다.

알리바바는 다양한 사업 부문을 보유한 거대한 회사라는 것을 알 수 있습니다. 전반적으로 4개의 사업 부문과 또 다른 2개의 투자 부문으로 분류할 수 있습니다. .

이를 세분화하여 각 세그먼트에 대해 자세히 알아보겠습니다.

Alibaba 수익과 이익의 대부분을 차지하는 것은 TaoBao, TMall, AliExpress 등으로 구성된 핵심 상거래입니다. 이 세그먼트에는 많은 하위 세그먼트가 있습니다.

TaoBao는 소기업 및 개인이 중국 본토, 홍콩, 마카오 및 대만의 소비자에게 제품을 판매할 수 있는 소비자 대 소비자 전자 상거래 플랫폼입니다.

Tmall은 Tmall China와 Tmall Global의 두 부분으로 구성됩니다.

Tmall China는 2008년 B2C(기업 대 소비자) 전자 상거래 플랫폼으로 출시되었습니다. 주로 중국에 오프라인으로 진출한 기업이 중국 소비자에게 제품을 판매할 수 있도록 합니다. Nike와 같이 인정받는 회사만 이곳에서 제품을 판매할 수 있다는 점에서 TaoBao와는 극명한 대조를 이룹니다.

반면 티몰글로벌은 2014년 런칭돼 티몰차이나와 같은 역할을 했다. 유일한 차이점은 중국에 물리적으로 존재하지 않는 외국 브랜드가 제품을 리스팅할 수 있다는 것입니다. 현재 시장 점유율의 1/3 이상을 차지하는 중국 최대의 국경 간 전자 상거래 플랫폼입니다.

2019년에 인수된 Kaola.com은 주로 중국 소비자가 수입 제품을 구매할 수 있는 온라인 마켓플레이스입니다. Kaola.com은 Tmall의 확장으로 볼 수 있습니다.

6개의 다른 중국 물류 회사와의 파트너십을 통해 2013년에 설립된 Cainiao는 주로 Alibaba의 물류 부문 역할을 합니다.

전 세계적으로 물류 인프라를 갖춘 Cainao는 다양한 전자 상거래 플랫폼 전반에 걸쳐 알리바바의 가맹점에 점점 더 많이 채택되고 있습니다. 2021 회계연도에 Cainiao는 전년 대비 68%의 매출 성장을 달성했으며 Alibaba의 총 매출의 5%를 차지했으며 올해 현금 흐름이 플러스로 전환되었습니다.

2018년에 인수된 ele.me는 소비자가 온라인으로 음식과 식료품을 주문할 수 있는 중국 주문형 배달 플랫폼입니다. 또한 Freshippo 및 Alibaba Health의 배송 서비스를 포함한 라스트 마일 물류 서비스도 제공합니다.

Meituan은 여전히 중국 시장 점유율의 65% 이상을 차지하는 음식 배달 서비스 시장의 선두 주자입니다. 그럼에도 불구하고 ele.me는 여전히 시장 점유율 27.4%로 압도적인 2위를 기록하고 있습니다.

반면 Kuobei는 매장 내 소비를 위한 중국 최고의 레스토랑 및 지역 서비스 안내 플랫폼 중 하나입니다.

중국어로 'Hema'로 알려진 이 소매점은 사람의 손이 닿지 않는 쇼핑 경험을 제공하는 자체 운영 소매점 체인입니다(Amazon Go와 유사). 2021년 3월 31일 현재 257개의 Freshippo 매장이 운영 중이며 주로 중국 전역의 1급 및 2급 도시에 있습니다.

2016년에 인수된 Lazada는 주로 동남아시아 시장에 서비스를 제공하고 있으며 현재 SEA에서 가장 큰 전자 상거래 업체 중 하나입니다. Lazada는 전년 대비 세 자릿수 주문 증가율을 기록했지만 최근에는 현지화된 마케팅 노력 덕분에 이례적으로 좋은 성과를 거둔 SEA 그룹의 Shoppee에 밀려났다는 점은 주목할 가치가 있습니다.

그럼에도 불구하고 Lazada는 월간 활성 사용자가 1억 명이 넘는 Tokopedia를 제치고 여전히 2위입니다.

2010년에 출시된 AliExpress는 소비자가 주로 중국의 제조업체 및 유통업체로부터 직접 구매할 수 있는 글로벌 시장입니다.

Alibaba Cloud는 전 세계 고객에게 클라우드 서비스 제품군을 제공합니다. 이러한 서비스에는 데이터 저장, 대규모 컴퓨팅, 보안, 빅 데이터 분석, 기계 학습 플랫폼 및 IoT 서비스가 포함됩니다.

시장 점유율 면에서 Alibaba Cloud는 6%의 시장 점유율로 Amazon, Microsoft, Google에 이어 4위입니다. 국내 시장에서는 Alibaba 클라우드가 39.8% 이상의 시장 점유율로 선두를 달리고 있습니다.

Alibaba Cloud의 매출은 FY2021에 9,176백만 달러로 전년 대비 50% 증가했으며 회사는 처음으로 현금 흐름이 플러스가 되었습니다. 이러한 증가는 코로나19 팬데믹과 일반적인 디지털화 경향에 기인할 수 있습니다. 앞으로 클라우드 컴퓨팅에 대한 중국 정부의 전략적 우선순위에 따라 Alibaba Cloud가 엄청나게 성장할 것이라고 믿습니다.

이 부문은 Alibaba 수익의 작은 부분을 차지합니다.

2016년에 인수한 Youku는 월간 활성 사용자가 5억 명이 넘는 세 번째로 큰 온라인 장편 동영상 플랫폼입니다. Youku는 사용자에게 디지털 미디어 및 엔터테인먼트 콘텐츠를 제공하는 것 외에도 멤버십 프로그램을 통해 Alibaba의 전자 상거래 비즈니스를 보완하고 11.11 글로벌 쇼핑 축제와 같은 핵심 상거래의 주요 이벤트를 라이브 스트리밍하는 매체로도 사용됩니다.

주요 경쟁자는 iQIYI와 Tencent Video입니다.

이 부문은 알리바바의 '스타트업' 부문과 같으며 대부분의 이니셔티브가 여전히 수익성이 없습니다. 그럼에도 불구하고 Alibaba가 1개 또는 2개의 보석을 찾을 수 있다면 잠재적으로 10배의 배거가 될 수 있습니다.

현재 Alibaba는 Amap 및 DingTalk와 같은 이니셔티브를 진행하고 있습니다. Amap은 중국의 내비게이션과 실시간 교통정보를 제공하는 모바일 디지털 지도입니다. 빅 데이터 기반 기술은 차량 호출 및 소셜 네트워킹을 비롯한 다양한 산업 분야의 주요 모바일 앱을 구동하는 데 도움이 됩니다.

DingTalk는 학교와 사무실에서 새로운 방식의 작업, 공유 및 협업을 제공하는 디지털 협업 작업 공간입니다. 이를 통해 사용자는 원격으로 작업하는 동안 연결 상태를 유지할 수 있으며, 이는 현재 대유행 상황에서 매우 중요합니다.

Ant Group은 전자상거래 플랫폼에 잘 통합된 결제 서비스인 Alipay와 같은 다양한 금융 서비스를 제공하는 핀테크 회사입니다. 규모를 고려하면 Ant 그룹의 활성 사용자는 Paypal의 약 2배이며 전 세계 연간 활성 사용자는 13억입니다.

규제 문제로 인해 Ant Group은 모회사에서 분리해야 했습니다. 이에 따라 현재 알리바바의 투자 부분을 구성하며 회사 지분 33%를 보유하고 있습니다.

그 외에도 Ant Group은 금융 기관과 협력하여 자산 관리 상품, 소액 금융 및 보험 상품을 제공합니다.

Ant Group은 IPO가 중단된 후 큰 타격을 입었지만 여전히 이 부문에서 많은 성장이 이루어지고 있습니다. 중산층의 성장과 블록체인의 상용 애플리케이션에 대한 투자로 AntGroup은 이를 위한 긴 활주로를 가지고 있습니다.

알리바바는 자체 사업 외에도 다른 회사에도 투자했으며 가장 주목할만한 두 회사는 Bilibili(지분율 8%)와 Didi Chuxing입니다.

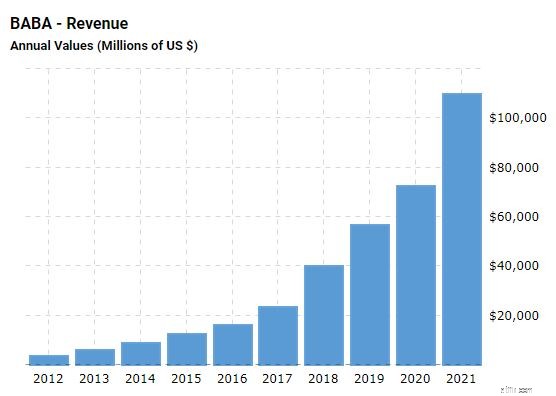

그렇다면 알리바바는 지난 몇 년 동안 어떤 성과를 냈습니까?

매우 인상적이라고 말하고 싶습니다. Alibaba의 수익은 지난 10년 동안 꾸준히 증가했습니다. .

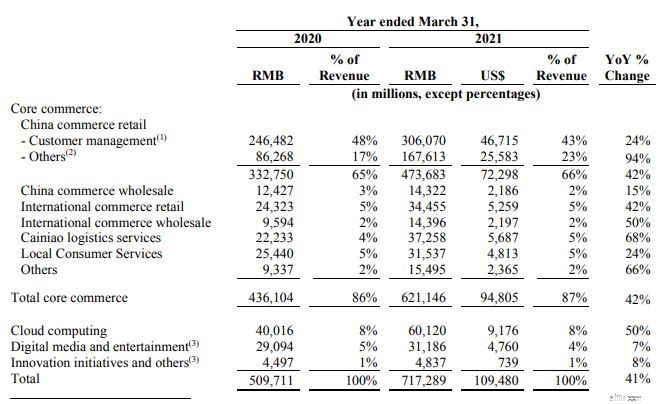

회사의 FY2021 수익은 7억 1728만 9000위안(미화 1억 9480만 달러)으로 41% 증가했습니다. FY2020의 RMB509,711백만에서.

높은 매출 성장은 주로 2020년 10월에 시작된 Sun Art의 통합과 클라우드 컴퓨팅 부문 및 Cainiao 물류 서비스 사업의 우수한 성과에 기인합니다.

Sun Art의 합병이 없었더라도 매출은 여전히 전년 대비 32% 증가했을 것입니다.

다음은 다양한 부문이 기여한 수익 분석입니다.

파이의 방대한 부분을 구성하는 것은 핵심 상거래 부문입니다. 전반적으로 Alibaba의 전자상거래 부문 2020년에는 아마도 대유행으로 인한 부양으로 잘 해냈습니다. 중국 상업 소매 사업, 중국 상업 도매 사업, 국제 상업 소매 사업 및 국제 상업 도매 사업에 대한 수익은 42%, 15%, 42% 및 50% 증가했습니다. , 각각

Cainiao, Alibaba 물류 부문 또한 회계연도 2020년 대비 수익이 68% 성장한 후 첫 해에 긍정적인 현금 흐름을 보였습니다. , 주로 전자 상거래 비즈니스의 주문량이 증가했기 때문입니다.

주문형 배달 플랫폼인 Ele.me를 포함한 지역 소비자 서비스도 수익이 24% 증가했습니다. 2020년 배송이 급증했습니다.

클라우드 컴퓨팅 부문 수익이 50% 증가하는 떠오르는 스타입니다. 전년도에 비해. Cainiao와 마찬가지로 Alibaba Cloud도 현금 흐름을 긍정적으로 전환하기 시작했으며 현재 Alibaba의 현금 젖소입니다.

디지털 미디어 및 엔터테인먼트, 혁신 이니셔티브 등 마지막 두 부문에 대해서는 자세히 설명하지 않겠지만 마찬가지로 FY2021에 수익이 증가했습니다.

따라서 알리바바의 매출은 엄청나게 좋은 성과를 거두었습니다. 결론은 어떻습니까?

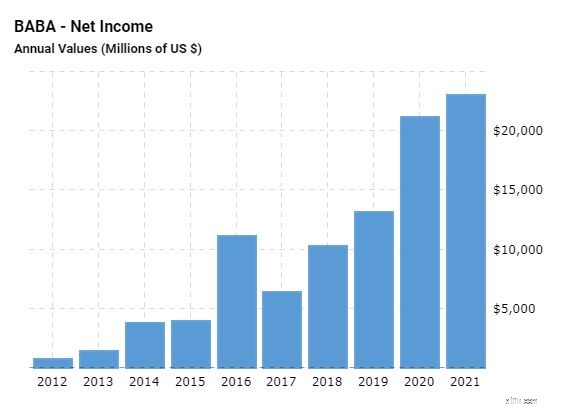

마찬가지로 지난 10년 동안 순이익은 증가했습니다 .

회사의 FY2021 순이익은 RMB 143,284백만(US$21,869백만)으로 FY2020의 RMB 140,350백만에서 2% 증가 .

네, 알리바바에 부과된 반독점 수수료로 인해 회사의 매출 성장에 비해 낮은 수준입니다. 이러한 일회성 손실과 이익을 모두 제외하면 Alibaba의 비GAAP 순이익은 FY2020의 RMB 132,479백만에서 30% 증가한 1억 7198만 8500만 위안(262억 5000만 달러)으로 증가했을 것입니다.

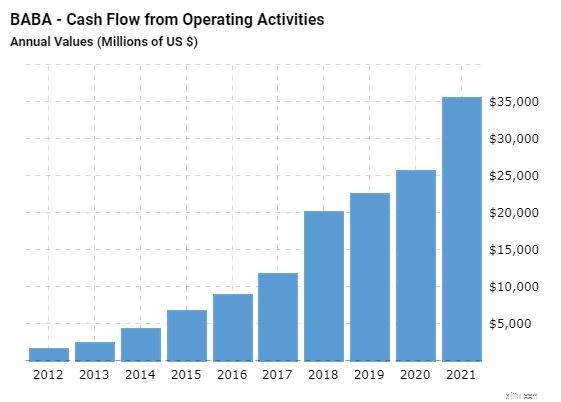

알리바바의 현금 및 현금 등가물은 2021년 3월 31일 현재 4억 73638만 위안(722억 9100만 달러)으로 1년 전 3억 5898만 1000위안(약 3000억 원)에 비해 2배 이상 늘었다.

이러한 증가는 주로 1억 7266만 위안(미화 263억 5300만 달러)의 영업 잉여 현금 흐름 때문입니다.

간단히 말해서, Alibaba는 이미 수익성이 있는 고성장 기업의 보기 드문 유형 중 하나입니다. 위의 차트에서 알 수 있듯이 Alibaba는 이미 캐쉬카우였습니다.

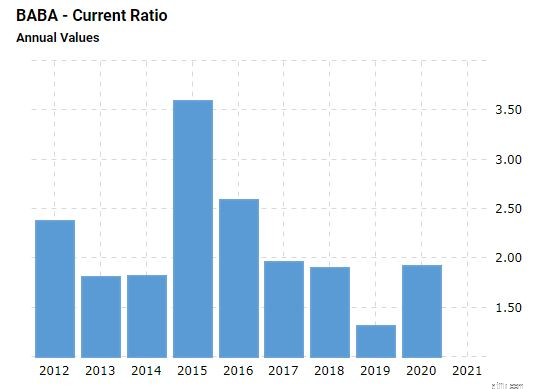

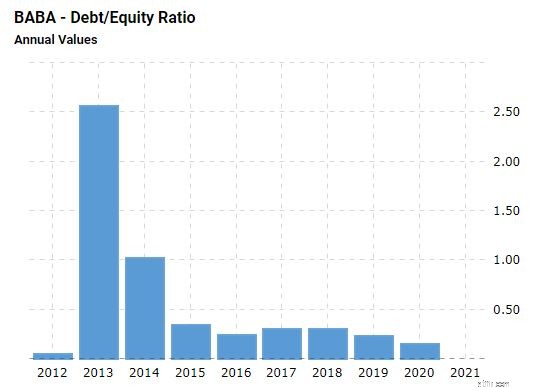

현재 비율 1.91 FY2021에는 알리바바가 문제 없이 단기 채무를 상환할 수 있는 수단이 있다고 해도 과언이 아닙니다.

낮은 부채비율 또한 Alibaba는 조만간 자금 조달 문제에 직면해서는 안 된다고 제안합니다.

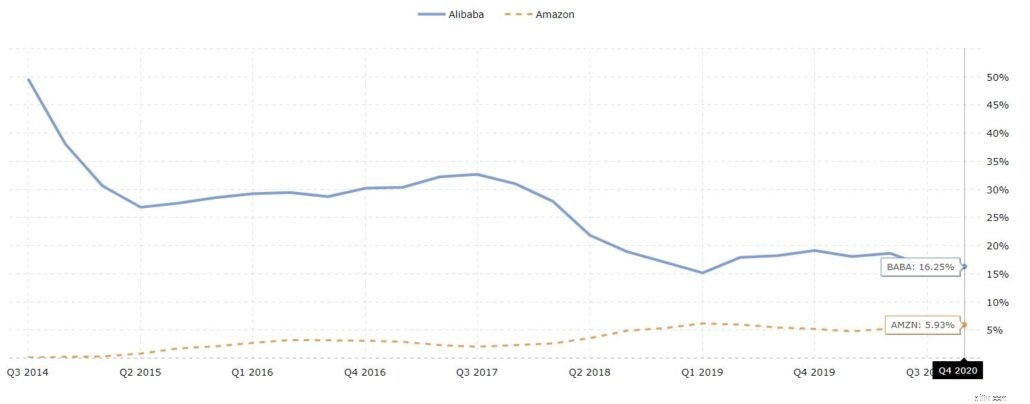

제품 및 보관 비용을 자체적으로 처리하는 Amazon이나 J.D.와 달리 Alibaba는 주로 플랫폼 공급자이며 소포를 직접 처리하지 않습니다.

이 비즈니스 모델의 결과로 알리바바의 영업이익률이 업계 평균보다 훨씬 높다는 것을 알 수 있습니다.

이는 순이익을 증가시킬 뿐만 아니라 회사의 탄력성을 높여줍니다. 장기적으로는.

전체 산업의 마진이 하락하는 경우(반독점 단속의 결과로 가능한 시나리오), 알리바바는 의심할 여지 없이 거의 수익성이 없는 J.D.와 같은 회사보다 더 잘 처리할 수 있습니다.

Alibaba의 중국 소매 시장은 2021년 3월 기준으로 연간 활성 소비자가 8억 1,100만 명이 넘고 연간 순이익이 8,500만 명에 달합니다.

전반적으로 회사의 전자 상거래 플랫폼은 소비자 1인당 연간 평균 지출이 더 높은 것으로 나타났습니다. (중국 소매 시장은 소비자 1인당 US$1,404 이상 도달) 그리고 더 높은 유지율은 미래에 대한 고무적인 신호입니다.

앞으로 비즈니스는 2022년에 9,300억 위안(미화 1,440억 달러) 이상의 수익을 창출할 것으로 예상합니다. 이는 FY2021 수익보다 30% 증가한 수치입니다.

글쎄, 30%는 그런 대기업에 많은 것 같으니 달성 가능한지 봅시다.

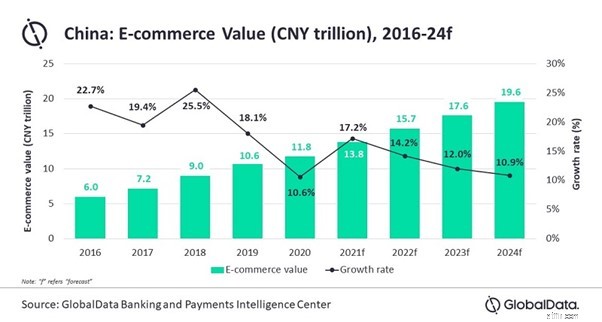

인구 규모가 미국의 3배인 중국의 전자상거래 시장은 전 세계적으로 가장 큰 시장으로 2019년 전 세계 온라인 판매의 56%를 차지합니다 .

흥미로운 점은 중국 소매 판매의 약 52.1%를 차지하는 온라인 판매가 미국의 15%에 불과한 반면 중국인은 온라인 쇼핑이 훨씬 편안하다는 점입니다.

중산층 증가와 함께 소비재에 더 많은 비용을 지출할 수 있고 농촌 도시의 신규 사용자가 증가함에 따라 Alibaba 핵심 상거래는 의심할 여지 없이 계속 성장할 것입니다.

이는 중국 전자상거래 시장이 12.4%의 CAGR로 확장할 것으로 예측하는 GlobalData의 데이터에 의해 뒷받침됩니다. 2021년 CNY13.8조(US$2.1조)에서 2024년 CNY19.6조(US$3.0조)로 증가합니다.

핵심 상거래 성장 외에도 전자 상거래 쇼핑과 연계된 인프라 및 서비스가 성장할 가능성이 높습니다. . Alibaba 전자 상거래 사이트에 결제 솔루션이 통합되고 편리해짐에 따라 Ant 그룹의 Alipay는 거래가 증가하고 수익이 증가할 것입니다.

'지금 구매'의 등장으로 결제 모델인 Alipay는 Huabei라는 유사한 서비스도 제공하고 있습니다. 현재 Alipay와 WeChat Pay는 모두 중국 최대의 결제 수단입니다.

알리바바 물류 부문은 전자 상거래 판매 증가의 혜택을 받을 또 다른 회사입니다.

팬데믹은 기업이 관련성을 유지하기 위한 디지털화의 중요성을 보여주었습니다. 이에 따라 전반적인 디지털화 추세에 따라 더 많은 데이터가 생성될 것입니다.

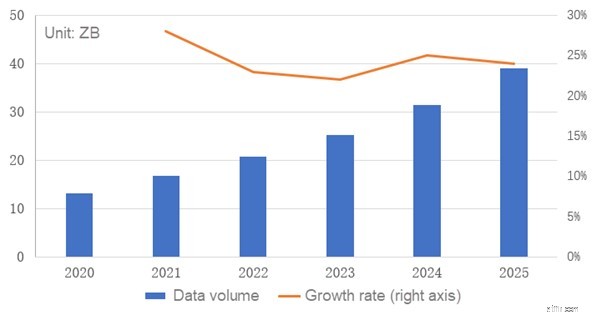

IDC 조사에 따르면 중국은 2020년에 13.1ZB의 데이터를 생성했으며 이는 전 세계 데이터의 21.4%를 차지합니다. 향후 5년 동안 이 데이터 볼륨은 CAGR 24.4%로 증가할 것입니다.

이러한 데이터는 어딘가에 처리되고 저장되어야 하기 때문에 Alibaba Cloud와 같은 클라우드 인프라는 필수적이며 많은 기업에서 필요할 것입니다.

중국의 클라우드 컴퓨팅 시장은 향후 몇 년 동안 성장할 것입니다. CAICT에 따르면 29.5%의 CAGR로 2023년까지 3,754억 2,000만 위안에 이를 것으로 예상됩니다.

알리바바를 위해 이렇게 장밋빛 그림을 그렸는데, 왜 알리바바가 저평가된 이유가 있겠죠? 다음은 Alibaba에 투자할 때 발생할 수 있는 몇 가지 위험입니다.

단속의 결과, 그들은 시장에 대한 두려움이 많았습니다. .

우리는 중국 정부가 다음에 알리바바를 무엇으로 때릴지 결코 알 수 없습니다. 또 다른 반독점 벌금이 부과됩니까? Alibaba는 투자의 일부를 매각해야 합니까? 우리는 알지 못하며 이것이 알리바바가 그렇게 낮은 가격에 거래되고 있는 이유일 수 있는 불확실성입니다.

듣지 못했다면 중국 규제 기관이 VIE 구조의 허점을 닫으려는 시도입니다.

가변 이익 법인(VIE)은 약어에 익숙하지 않은 사람들을 위해 투자자가 회사를 실제로 소유하지 않고도 회사의 경제 활동에서 이익을 얻을 수 있도록 하는 일종의 법인입니다.

이 구조는 민감한 지역에 대한 외국인 투자에 대한 중국 정부의 규제를 우회하여 중국 기업이 당국의 승인을 먼저 받지 않고도 자본을 얻을 수 있도록 하기 위해 만들어졌습니다.

앞서 VIE 구조를 통해 미국 시장에 상장된 Alibaba는 추가 자본이 필요한 경우 시장에서 추가 허가를 받아야 할 수 있으며 이는 번거로울 수 있습니다. .

상장폐지 논의는 오래전부터 있어왔다. 이는 미국과 중국의 긴장이 고조되면서 더욱 심화됐다. 지난 3월 미국 증권거래위원회(SEC)는 미국 거래소에 상장된 모든 기업은 미국 감시단체의 감사를 받아야 한다고 명시한 외국 기업 책임법(Holding Foreign Companies Accountable Act)을 채택했다. 이를 준수하지 않으면 회사가 상장에서 제외됩니다.

이 외에도 중국 정부는 자사 회사를 홈 거래소에 상장하도록 '넛지'하고 있습니다.

이것이 리스크이기는 하지만, 그러한 리스크는 미국 거래소 대신 홍콩 거래소에서 알리바바 주식을 구매함으로써 피할 수 있습니다. 그래서 나는 이것에 대해 많은 문제를 보지 않습니다. 또한 Alibaba 주식은 대체 가능합니다. 즉, BABA 주식을 9988로 쉽게 교환할 수 있습니다.

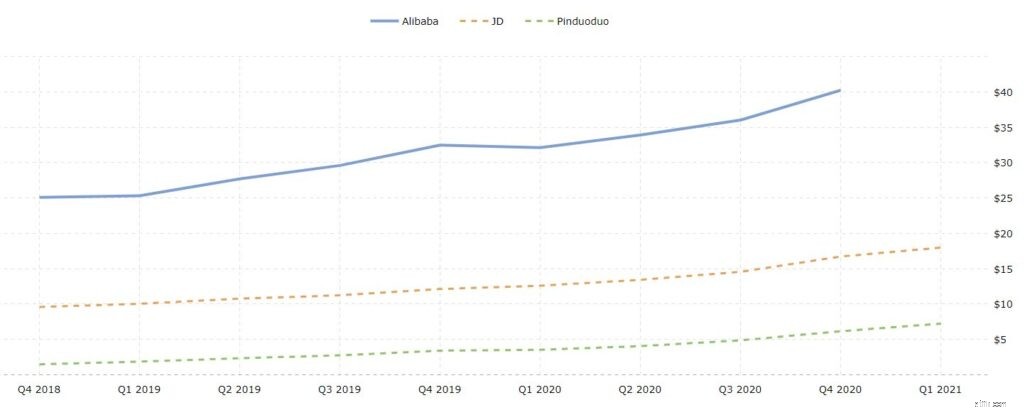

Alibaba는 온라인 소매 수익 측면에서 69%로 대부분의 시장 점유율을 차지하고 있지만 경쟁사인 J.D.와 Pinduoduo는 슬랙스를 줄이지 않고 있습니다.

JD.com은 현재 중국에서 두 번째로 큰 전자 상거래 소매업체로 시장 점유율이 약 12%입니다. 설상가상으로 Tencent는 J.D.의 주요 이해관계자이기도 하여 J.D. 제품이 메시징 플랫폼 WeChat에 표시될 수 있도록 합니다.

Pinduoduo는 또한 약 8%의 시장 점유율을 가진 중국의 또 다른 대형 전자 상거래 소매업체입니다. 이 전자 상거래 회사는 또한 고객이 동일한 제품에 관심이 있는 다른 사람들과 그룹을 형성하도록 초대되는 그룹 구매 비즈니스 모델로 인해 매우 빠르게 성장하고 있습니다.

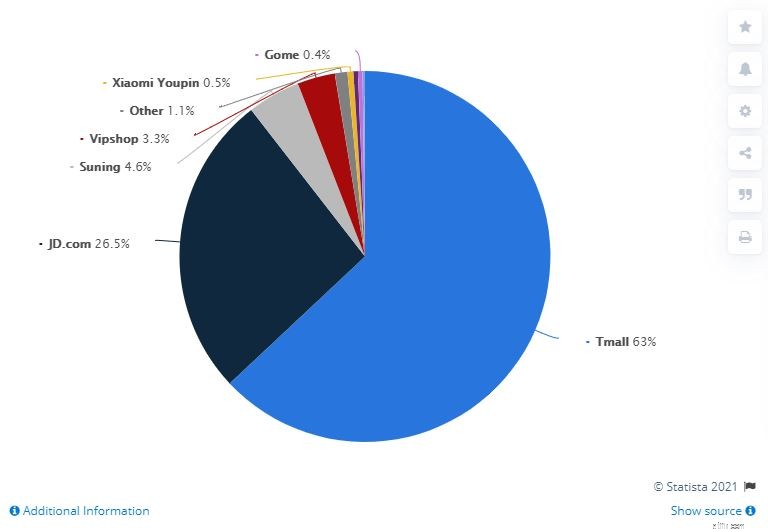

다음은 2021년 1분기 중국의 B2C 온라인 소매 시장 점유율 분석을 보여주는 또 다른 다이어그램입니다.

Tmall은 현재 모든 거래의 63%를 차지합니다. .

알리바바를 평가할 수 있는 방법에는 여러 가지가 있습니다. 이 기사에서는 Finbox의 DCF 모델과 해당 P/E 비율을 사용하겠습니다.

그럼에도 불구하고 사업 부문을 세분화하고 경쟁자 시가 총액을 기준으로 각 기반에 평가를 할당할 수도 있습니다. 거기에서 알리바바의 전반적인 잠재적 가치를 추정할 수 있습니다. 글쎄요, 주당 $250에서 $300 정도의 가치를 줄 수 있습니다. .

5년 CAGR 19.7%의 예상 수익을 가진 Finbox의 할인된 현금 흐름 방법을 기반으로 하면 공정 가치는 약 $276.55 USD로 28.8%의 상승 여력을 나타냅니다. 현재 가격에서.

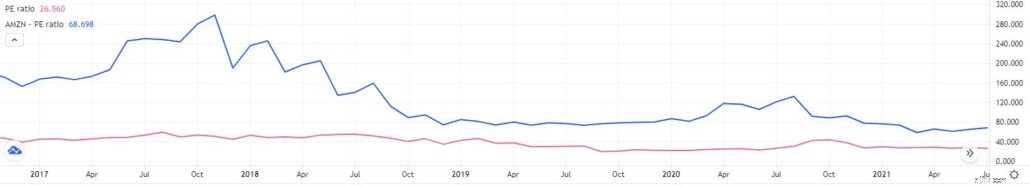

Alibaba의 과거 P/E를 기반으로 하여 현재 26의 P/E는 역사적 평균과 거의 비슷하며 이는 상당히 가치가 있음을 나타낼 수 있습니다. 이 시점에서.

하지만 PER이 68인 아마존과 비교하면 알리바바는 너무 저평가되어 있다. 물론 CCP와 관련된 리스크 때문에 아마존과 같은 P/E를 기록할 수는 없을 것이라고 생각합니다.

알리바바에 대한 조사를 할 때 투자자들로부터 많은 두려움과 불확실성을 느낄 수 있었습니다. 댓글 섹션을 보면 많은 사람들이 중국 공산당의 행동과 알리바바를 죽이려는 의도에 대해 회의적이었습니다.

즉, Alibaba는 확실히 나를 위한 구매입니다 . 많은 중국 주식과 마찬가지로 시장이 알리바바를 지나치게 할인하고 있다고 생각합니다. 실제로 중국 정부의 불확실성으로 인해 실제 위험이 있으며 시장은 이를 주가에서 할인해야 합니다. 그러나 이 할인이 너무 과했을 수 있습니다.

그럼에도 불구하고 알리바바는 전자 상거래 및 클라우드 컴퓨팅 부문에서 강력한 성장을 이어가며 계속 성장할 것이라고 믿습니다. Alibaba를 보유하고 있는 투자자의 경우 주가가 언제 오를지 보장할 수 없음 원하는 만큼 시장이 비합리적으로 남아 있을 수 있기 때문입니다.

그러나 이 고성장 회사는 장기적으로 많은 상승 잠재력을 가지고 있기 때문에 보상에 대한 위험이 너무 커서 놓쳐서는 안 됩니다.

알리바바에 대해 어떻게 생각하시나요?

공개:글을 쓰는 시점에 알리바바에서 근무하고 있습니다.