당신이 가치 투자자라면, 당신의 투자 철학은 가치 이하로 거래되는 낙후된 주식을 사는 것이어야 합니다. 그러나 모든 사람이 같은 생각을 하는 것은 아닙니다. 고군분투하는 주식에 대해 신경 쓰지 않는 또 다른 학파가 있습니다. 실제로는 정반대입니다.

모멘텀 투자의 세계에 오신 것을 환영합니다. . 모토: 비싸게 사서 비싸게 팔기 . 모멘텀 투자의 실무자들은 사상 최고치를 경신하며 상승한 주식을 매수합니다. 가치 투자자에게 이것은 신성 모독입니다. 그럴 수 있지. 모든 사람이 동의할 수 없고 모든 사람이 동의할 수 없습니다.

데이터는 무엇을 알려줍니까?

이 게시물에서는 Momentum 포트폴리오의 성과를 Nifty 50, Nifty Next 50 및 Nifty Midcap 150과 비교할 것입니다. 모멘텀 포트폴리오의 경우 S&P BSE Momentum Index TRI를 사용합니다. . 모멘텀 투자가 인도에서 효과가 있는지 이해하려고 노력합시다.

지난 몇 달 동안 우리는 다양한 투자 전략이나 아이디어를 테스트하고 Nifty 50 매수 및 보유 포트폴리오와 성과를 비교했습니다. 이전 게시물 중 일부에는 다음이 포함되어 있습니다.

모멘텀 투자의 기본은 상승하는 종목이 한동안 계속 상승한다는 것입니다. 그 반대. 의도는 그러한 주식이 계속 상승하거나 더 나은 모멘텀 주식을 찾을 수 있을 때까지 그러한 주식을 타는 것입니다. 이것이 우리 중 많은 사람들이 생각하는 것과 극명한 대조를 이룬다는 것을 이해합니다.

기존 투자 접근 방식은 저점매수 및 고점매도입니다.

모멘텀 투자 is:고가 매수 및 고가 매도

모멘텀 지수의 경우 S&P는 가장 최근 달을 제외한 지난 12개월의 가격 성과로 모멘텀 값을 계산합니다. 모멘텀 점수는 위험 조정 모멘텀 값에 도달하기 위해 주식의 변동성(표준 편차)으로 나뉩니다. 이렇게 하면 변동성이 큰 주식의 점수가 낮아집니다. 따라서 모멘텀 포트폴리오에서도 완만한 상승을 보인 주식을 선호합니다. 그 후 특정 통계 절차(Z-점수 계산 및 Winsorization)를 수행하여 특이치의 영향을 줄입니다.

방법론에 대한 자세한 내용은 S&P 웹사이트에서 읽을 수 있습니다.

지수는 6개월마다 재조정됩니다.

이제 중요한 질문입니다. 모멘텀 투자가 인도에서 효과가 있습니까?

성능 비교를 위해 다음 4가지 지표를 사용합니다.

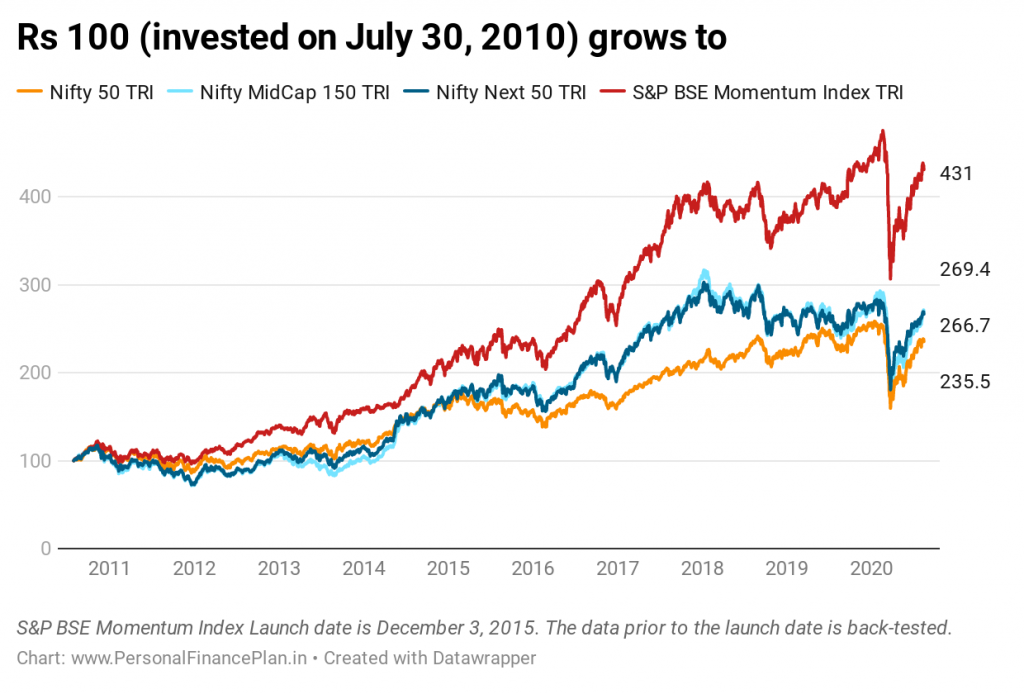

2010년 7월 30일 이후 지난 10년간의 실적을 비교합니다. .

S&P BSE Momentum Index는 2015년 12월에 출시되었습니다 . 이 포스트에서는 지난 10년간의 성과를 비교하고 있습니다. 따라서 2015년 12월 3일 이전의 데이터는 백테스트되었습니다.

S&P가 과거에 효과가 없었던 방법론을 기반으로 지수를 출시할 것이라고 기대할 수는 없습니다. 과거에 성공적이었던 전략을 중심으로 지수가 출시될 것입니다. 따라서 이 포스트에서는 2015년 12월 3일 이전의 실적을 약간의 소금으로 고려해야 합니다.

S&P 웹사이트에서 S&P BSE Momentum 지수에 대한 발췌문을 복사합니다.

지수 출시일은 2015년 12월 3일입니다. 출시일 이전의 지수에 대한 모든 정보는 출시일에 유효한 방법론을 기반으로 백테스트를 거쳤습니다. 실제 성과가 아닌 가상의 백테스트 성과는 사후에 지수 방법론의 적용과 지수 구성종목의 선택을 반영하기 때문에 고유한 한계가 있습니다. 어떠한 이론적 접근도 일반적으로 시장의 모든 요인과 지수의 실제 운용 중에 내려질 수 있는 결정의 영향을 고려할 수 없습니다. 실제 수익은 백 테스트된 수익과 다를 수 있으며 더 낮을 수 있습니다.

Momentum 지수는 우수한 성과, 더 나은 수익률 또는 낮은 변동성을 제공합니까?

알아보도록 하겠습니다.

S&P Momentum 지수가 가장 높은 성과를 낸 것을 볼 수 있습니다. 2010년 7월 30일 이후(2020년 8월 14일까지) 모멘텀 지수는 연간 15.66%의 CAGR을 달성했습니다.

Nifty 50 TRI:연 8.9%

Nifty Next 50 TRI:10.26% p.a.

Nifty Midcap 150 TRI:10.37% p.a.

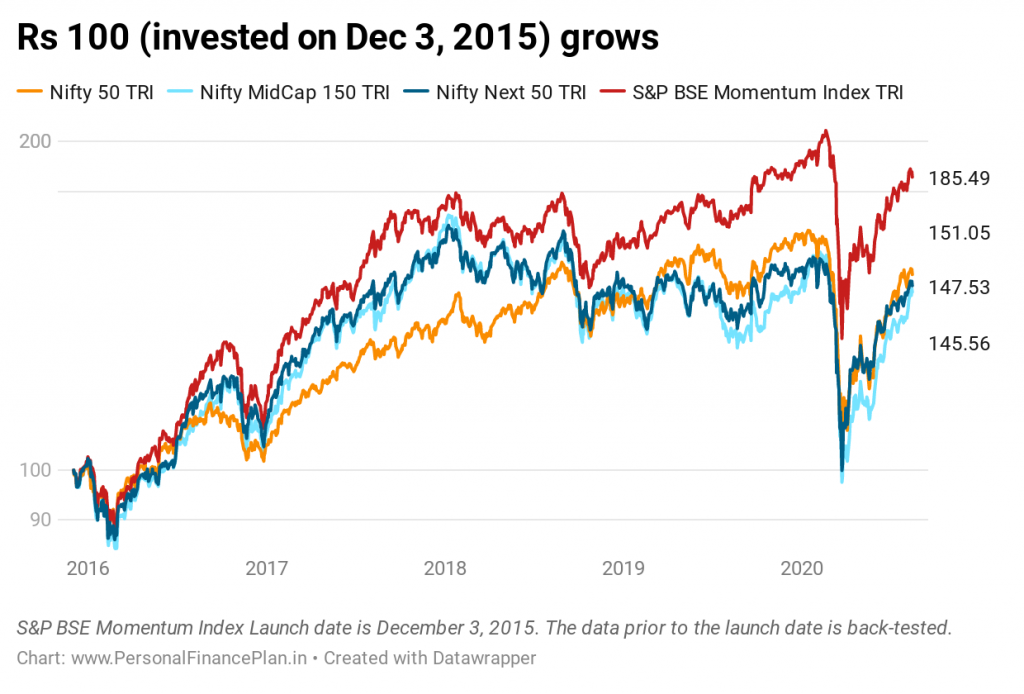

모멘텀 지수는 2015년 12월에야 출시되었으니 출시 이후의 성과를 비교해 보겠습니다.

모멘텀 지수가 다시 우승했습니다.

2015년 12월 3일 이후 S&P BSE Momentum 지수는 연 14.05%의 수익률을 기록했습니다.

Nifty 50 TRI:9.18% p.a.

Nifty Next 50 TRI:8.63% p.a.

Nifty Midcap 150 TRI:8.32% p.a.

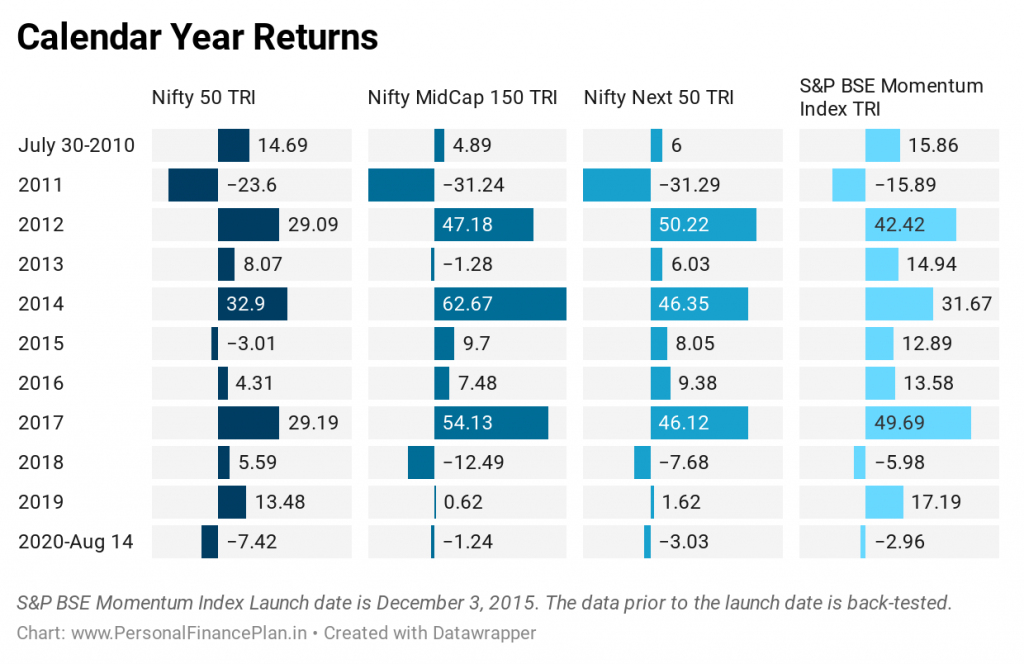

S&P BSE Momentum 지수는 11년 중 9년 동안 Nifty 50 TRI를 넘어섰습니다. 2014년(미미하게만)과 2018년에만 손실을 입었습니다.

Momentum 지수는 11년 중 9년 동안 Nifty Next 50 TRI를 넘어섰습니다. 2012년과 2014년에 졌습니다.

S&P Momentum 지수는 11년 중 8년 동안 Nifty Midcap 150 TRI를 넘어섰습니다. 2012년, 2014년 및 2017년에 뒤쳐졌습니다.

매우 일관적입니다.

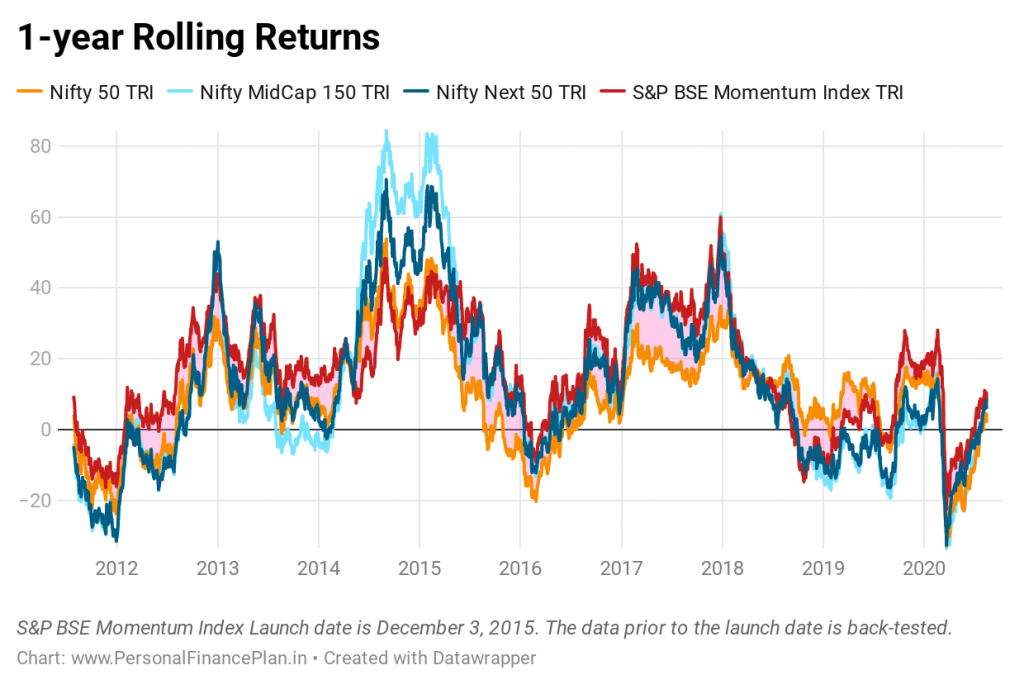

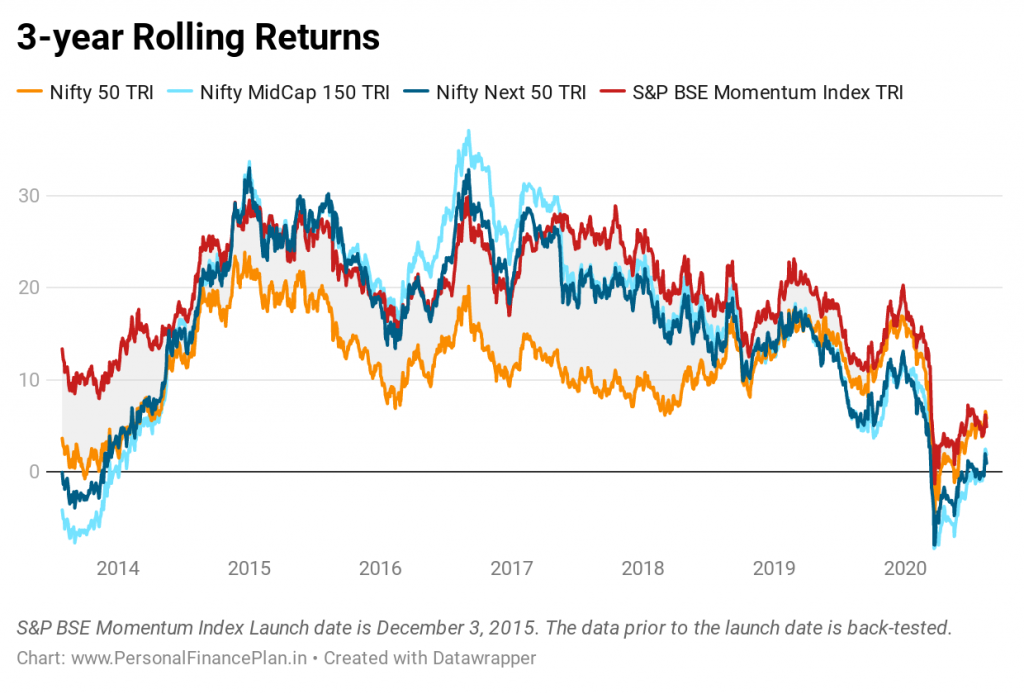

몇 년 동안 인상적인 성능을 발휘한 후 이를 기대할 수 있습니다. 3년 롤링 수익률을 보십시오. S&P BSE Momentum 지수는 거의 항상 상위권에 있습니다.

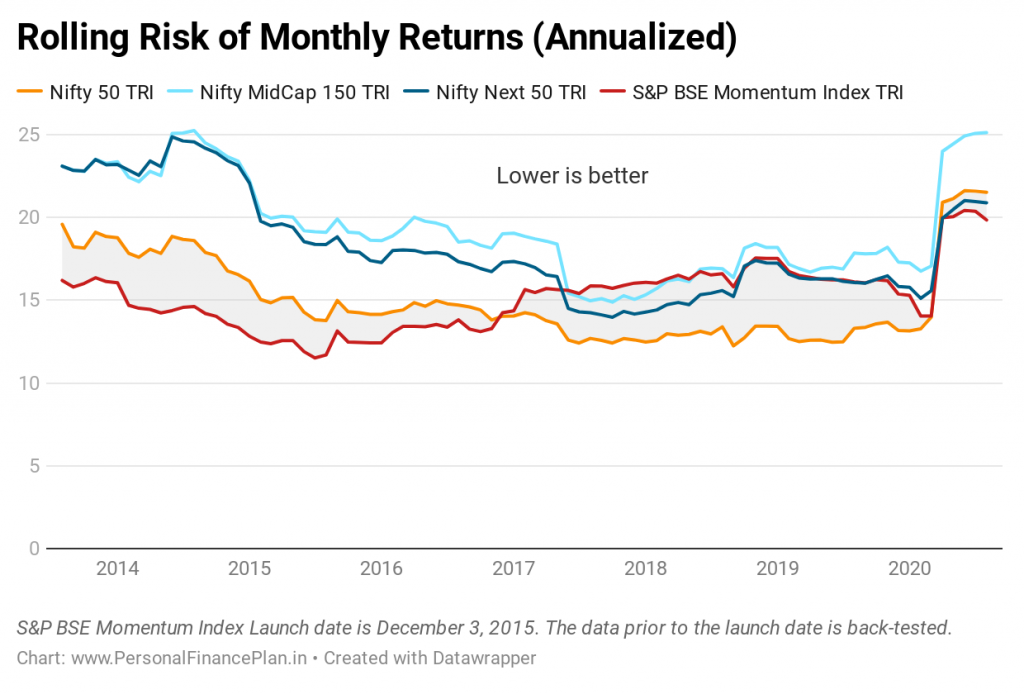

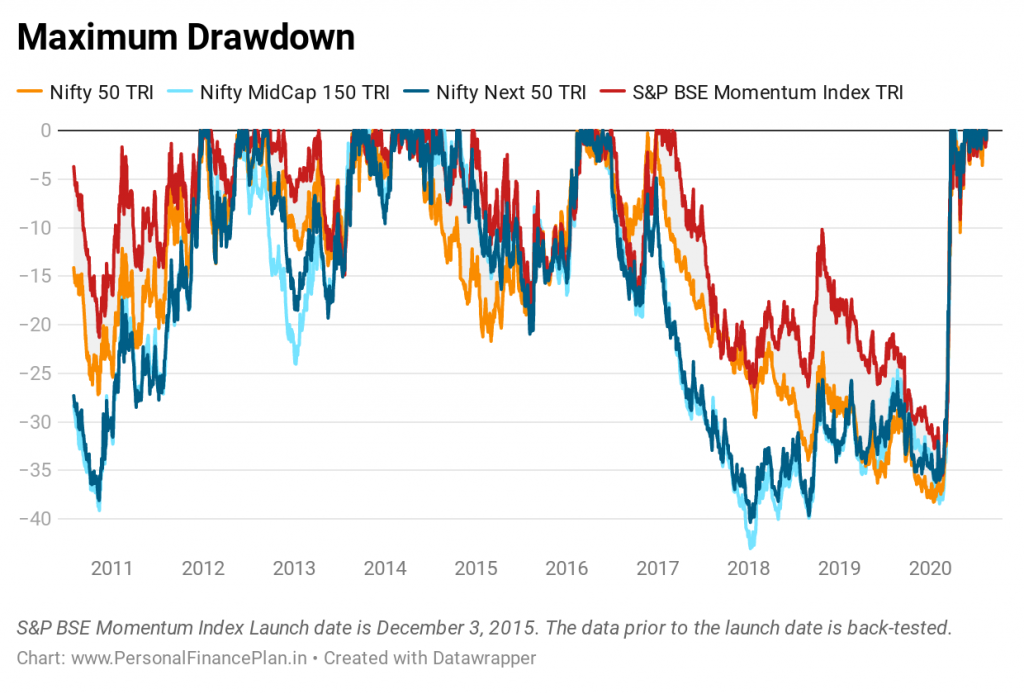

이것은 중요하다. 우리는 BSE Momentum 지수가 일반적인 시가총액 기반 지수보다 훨씬 우수한 수익률을 제공했음을 알 수 있습니다. 그러나 모멘텀 지수에서 주식이 선택되는 방식(가성비가 가장 좋은 주식이 선택됨)을 고려할 때 모멘텀 포트폴리오의 변동성이 더 커질 것으로 예상할 수 있습니다. 또한 더 높은 손실을 예상할 수 있습니다.

데이터가 알려주는 내용을 살펴보겠습니다.

정도는 맞습니다. 지수 출시(2015년 12월) 이후, 지수는 Nifty 50 TRI보다 변동성이 높지만 Nifty Next 50 및 Nifty Midcap 150 지수와 일치합니다.

동시에 Nifty 50 TRI와 비교하여 너무 휘발성이 아닙니다. S&P BSE Momentum Index 구성은 주식의 변동성을 고려합니다. 가격 변동성이 높으면 모멘텀 지수에 포함될 가능성이 줄어듭니다.

위의 차트에서 3년 동안의 데이터를 고려했습니다. 따라서 실제 실적을 기준으로 한 데이터의 경우 차트에서 2018년 이후의 데이터를 살펴봐야 합니다.

Momentum 포트폴리오는 패자에게 매달리지 않기 때문에 매우 잘 작동합니다.

전체 실적을 보면 S&P BSE Momentum이 지난 10년 동안 승자였습니다. 약간 더 높은 변동성에서 훨씬 우수한 수익률. 하락폭도 낮춥니다. 모멘텀 투자(S&P가 이를 실행한 방식과 고려한 기간 동안)는 인도에서 효과가 있는 것 같습니다.

제 생각에는 모멘텀 주식에 투자해야 하는 경우 위성 주식 포트폴리오의 일부로 만드십시오.

핵심 주식 포트폴리오가 대형 인덱스 펀드 또는 대형 액티브 펀드를 중심으로 구성되어 있고 핵심 포트폴리오가 주식 포트폴리오의 60%라고 가정해 보겠습니다. 나머지 40%는 위성 포트폴리오가 될 수 있습니다. 위성 포트폴리오에서 모멘텀 포트폴리오를 사용할 수 있습니다. 위성 포트폴리오의 일부 자금을 모멘텀 주식에 할당할 수 있습니다.

공개: 저는 모멘텀 주식 포트폴리오에 투자합니다.

S&P BSE 요인 지수 방법론

S&P BSE 모멘텀 지수(데이터 출처)

아시아 지수 Pvt. 주식회사 웹사이트

NiftyIndices

S&P Dow Jones Indices:단일 요인은 인도의 다양한 시장 체제에서 어떻게 수행됩니까?

양적 모멘텀(Wes Gray 및 Jack Vogel)

이중 모멘텀 투자(Gary Antonacci)

포트폴리오요가

캐피탈마인드