이 기사에서는 IDFC Bank 주식을 구매할 가치가 있는지 알아보겠습니다. 인도 프라이빗 뱅킹 공간 esp의 운명에 대한 우려가 제기되고 있습니다. 이름의 'Too big to fail' 목록을 제외하고 은행. 최근에 Lakshmi Vilas Bank, PMC Bank 및 Yes Bank와 같은 소수의 인도 프라이빗 뱅킹 이름이 주주들에게 좋은 평판을 얻지 못한 뉴스에 나왔습니다.

저자 정보: Ravi Kumar는 컴퓨터 공학 학위를 받았습니다. 관심분야와 취미는 행동 금융, 주식 시장, 인도 역사 및 신화 읽기 관심분야와 취미는 입니다. 면책 조항: 이 기사의 어떤 부분도 투자 조언으로 해석되어서는 안 됩니다. 동일 작성자:(1) Tata Motors 주식은 좋은 구매입니까? (2) ITC 배당금 분석 (3) 주식 분석:Reliance Industries Ltd는 구매할 가치가 있습니까? (4) 주식 분석:Tata 소비재 주식은 살 가치가 있습니까?

IDFC 제일은행의 주가는 은행이 출범한 이래로 큰 변화가 없었고 투자자들은 터널의 끝에서 빛을 보기 위해 끝없는 기다림을 겪었습니다. IDFC First Bank 주식 투자자의 큰 덩어리는 IDFC Limited로 알려진 모회사를 통해 은행을 알고 있으며 모회사가 2015년 7월 은행 라이센스를 취득하고 2015년 11월에 운영 은행을 설립하고 궁극적으로 은행 법인 주식을 분할할 때 주식을 받았습니다. .

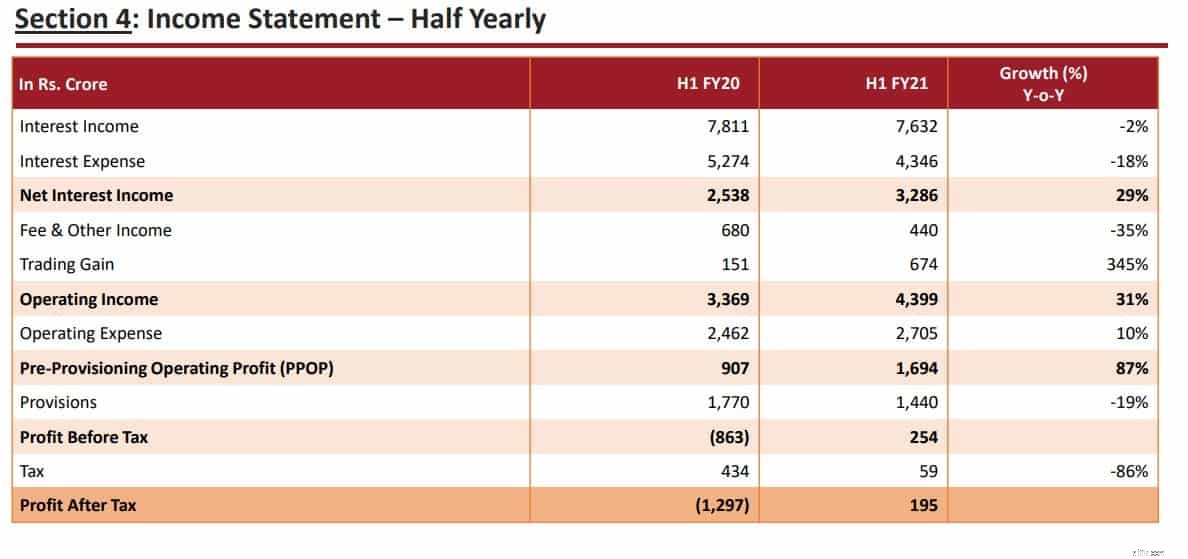

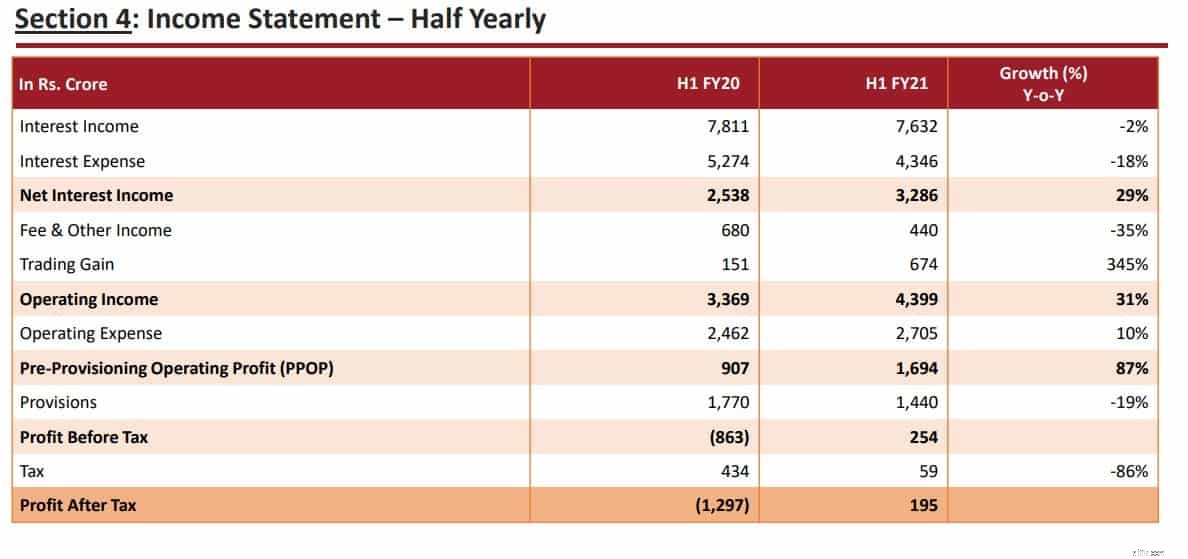

결론을 읽기 전에 데이터 포인트를 살펴봐야 합니다.

1. IDFC Limited는 2015년 7월에 은행 라이센스를 취득하고 2015년 11월에 운영 은행을 설립했습니다.

2. IDFC Bank shared가 상장되었습니다. 모기업에서 분할된 후 거래소에 상장되었으며 NSE의 상장 가격은 72/-였습니다.

3. 2018년 1월 Erstwhile IDFC Bank와 Erstwhile Capital First가 합병을 발표했습니다. Erstwhile Capital First의 주주들은 Erstwhile Capital First 주식 1주당 합병 법인의 13.9주를 발행해야 했습니다. 따라서 IDFC FIRST Bank는 2018년 12월 18일 Erstwhile IDFC Bank와 Erstwhile Capital First가 합병하여 새로운 법인으로 설립되었습니다.

순수한 비즈니스 관점에서, 인프라 프로젝트, 자산 관리 및 투자 은행을 위한 금융 및 자문 서비스의 기관 제공자로 시작한 것은 소매 금융 중심 기관에 기반을 얻었습니다. 소규모 기업가, MSME(Micro, Small and Medium Enterprises) 및 인도 소비자에게 부채 융자를 제공하는 은행 금융 기관. 이제 데이터를 파헤쳐 상황을 분석해 보겠습니다.

<노스크립트>

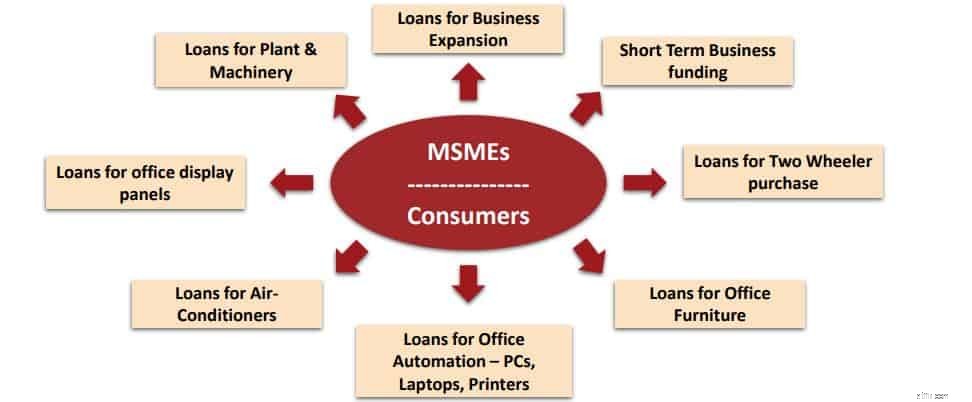

자본 우선 [합병 전]은 중소기업 및 소매 부문과 사업을 영위하는 NBFC[비은행 금융 회사]였습니다. 보이는 바와 같이, NBFC의 타겟 세그먼트는 주로 운영상의 이유로 은행 업계와 접촉할 수 없는 고객이었습니다.

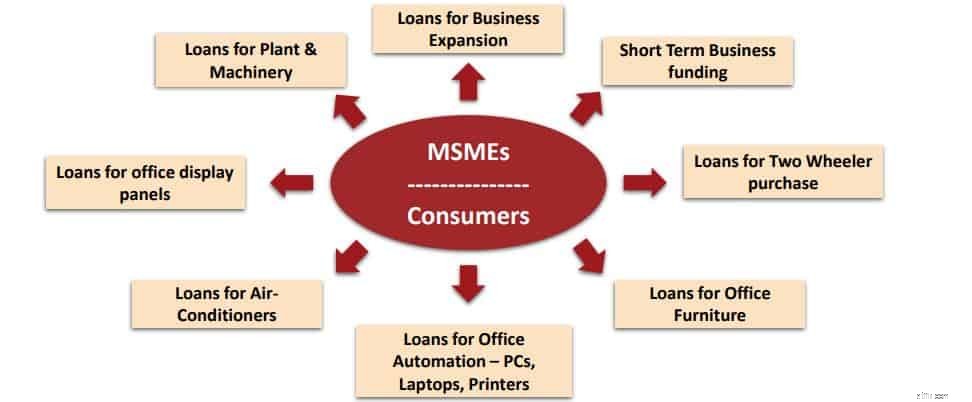

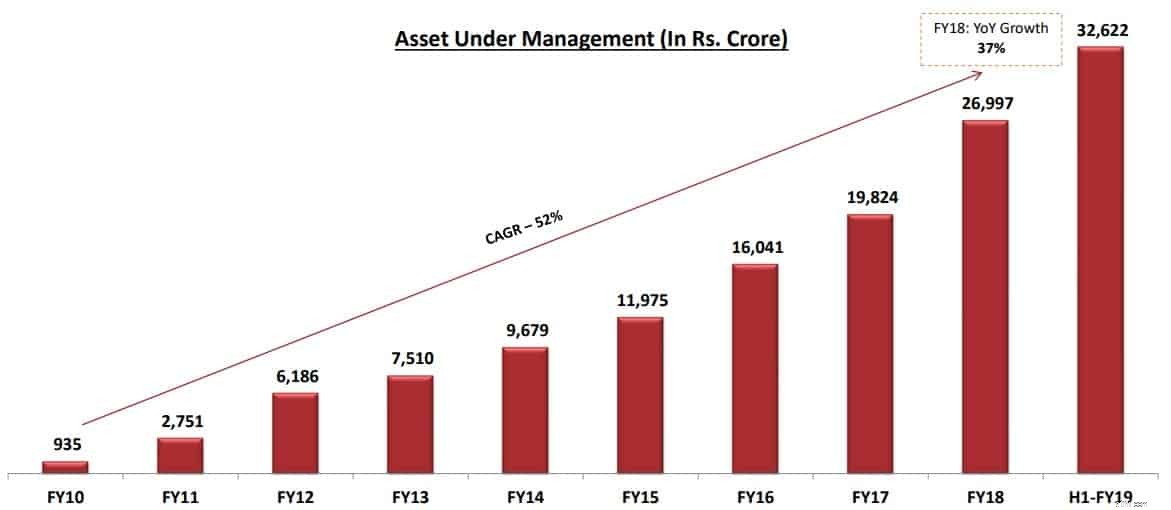

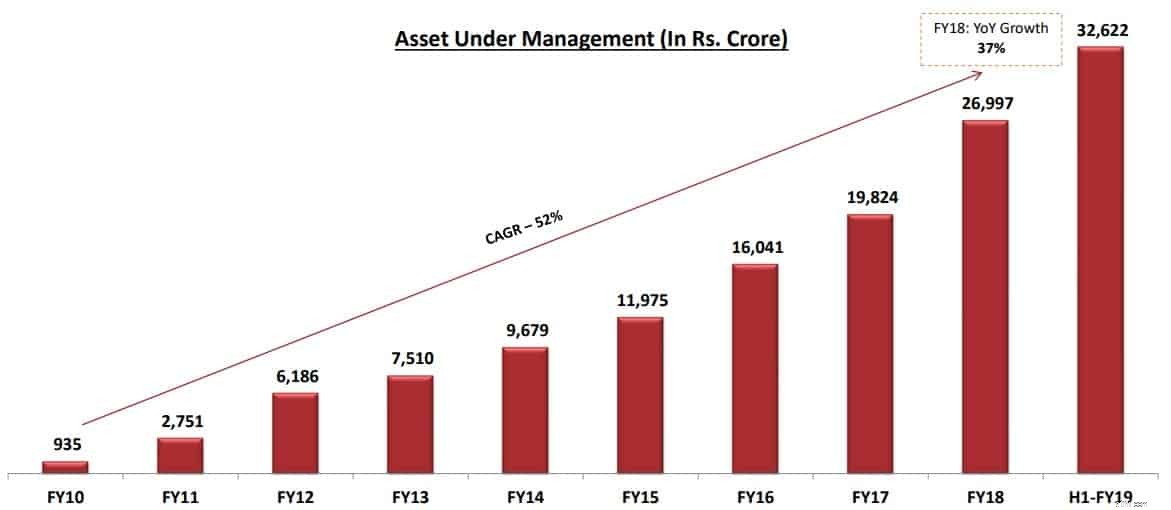

그럼 먼저 캐피탈이 합병 발표까지의 포트폴리오 운용자산(AUM) 성장률을 살펴보자.

<노스크립트>

회사는 IDFC Bank와의 합병이 발표되기 전 지난 10년 동안 52%의 건전한 성장률로 운용자산을 성장시켰습니다.

<노스크립트>

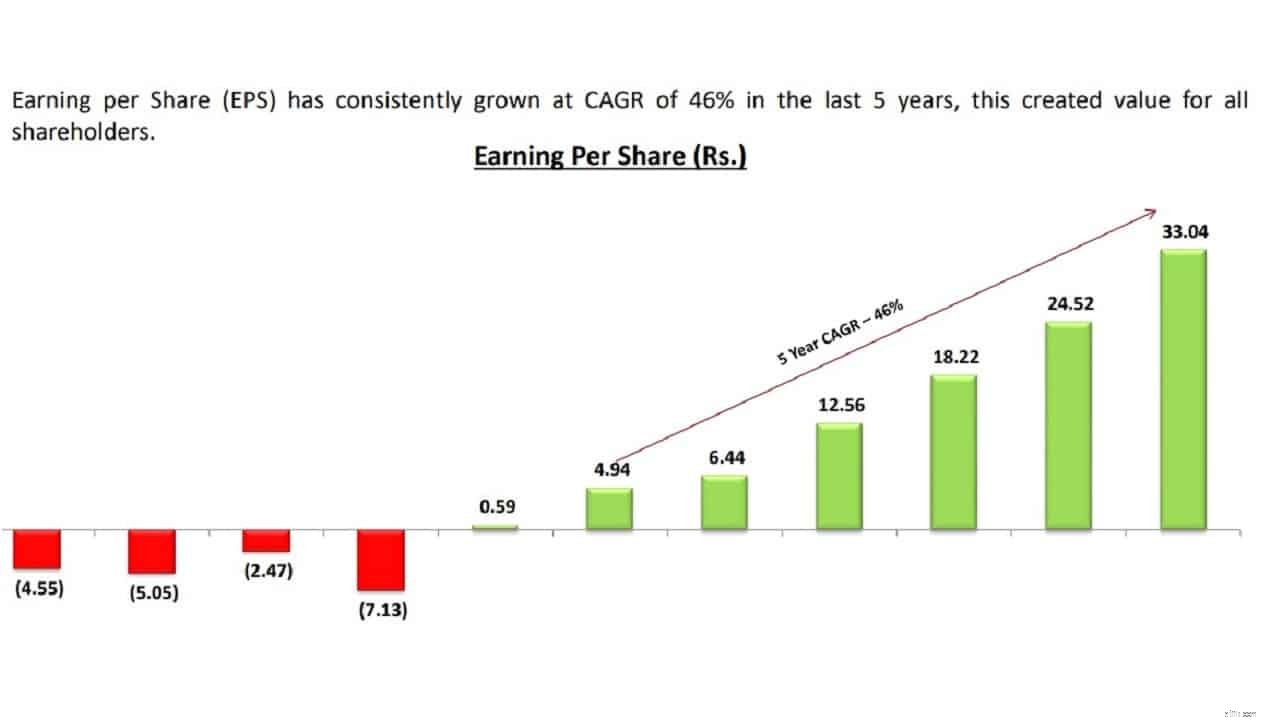

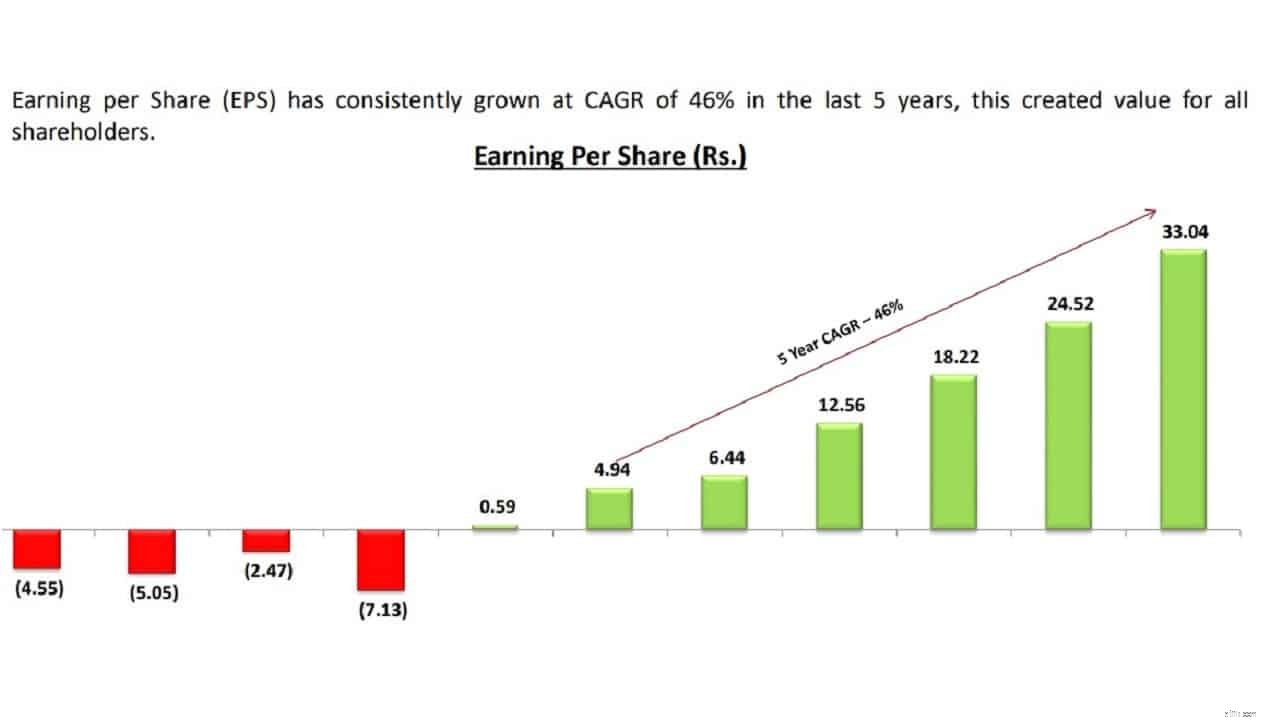

사업의 업사이클은 Capital First NBFC의 장부에도 반영되었으며, 회사의 수익은 [합병 전] 지난 5년 동안 46%의 건강한 비율로 성장했습니다.

회사는 IDFC 은행과의 합병을 발표했으며 Erstwhile Capital First의 주주들은 Erstwhile Capital First의 1주당 병합된 기업의 13.9주를 발행했습니다. 따라서 IDFC FIRST Bank는 2018년 12월 18일 Erstwhile IDFC Bank와 Erstwhile Capital First가 합병하여 새로운 법인으로 설립되었습니다.

Capital First와 합병하기 전에 IDFC 은행은 제도적 대형 은행이었고 과거에 누렸던 유산으로 인해 소매 및 SME 공간에서 최소한의 노출을 보였습니다. 이제 IDFC First Bank의 장부 실적과 합병 발효 후 장부에 미치는 영향을 살펴보겠습니다.

<노스크립트>

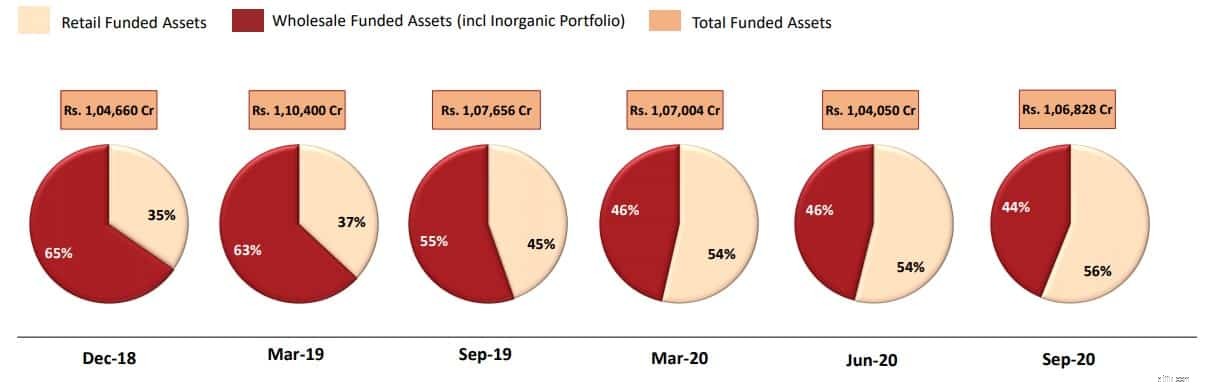

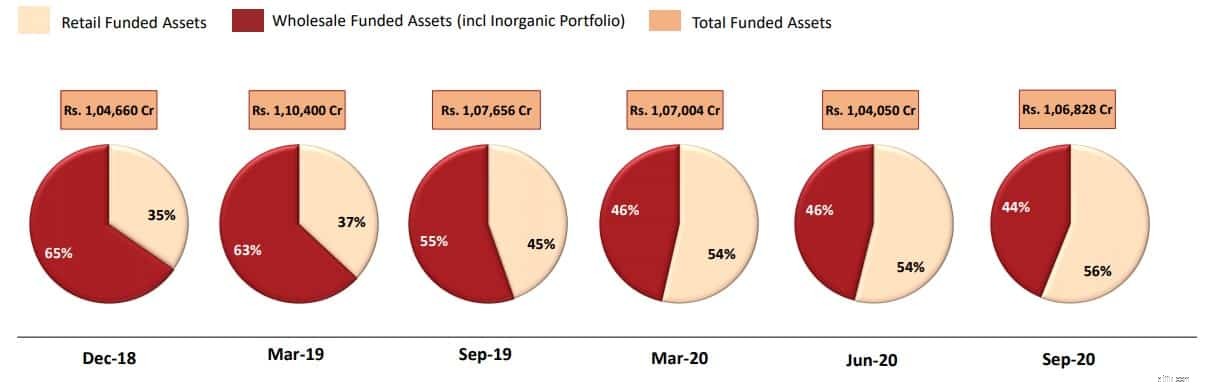

Capital first NBFC는 IDFC First Bank[결합 법인]의 장부에 소매의 풍미를 더했고 은행의 포트폴리오를 도매 또는 기관 무거운 포트폴리오에서 소매 무거운 포트폴리오로 다양화했습니다. 움직이는 부분의 이론을 믿는다면 이것은 책의 관점에서 포트폴리오의 위험을 분산하고 위험을 줄이는 데 필수적이었습니다. 2020년 9월 30일 현재 전체 대출 자산에 대한 소매 기여도는 63%입니다. .

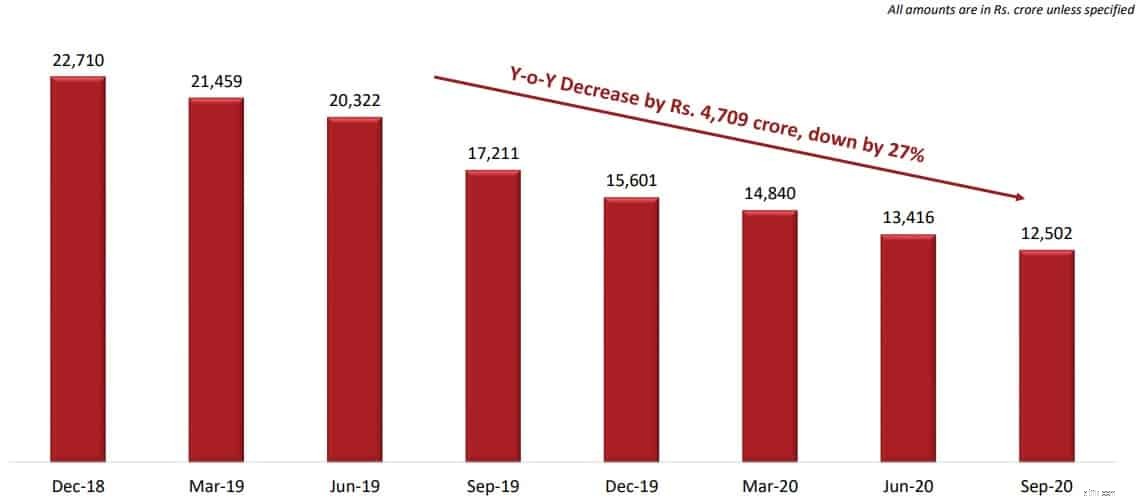

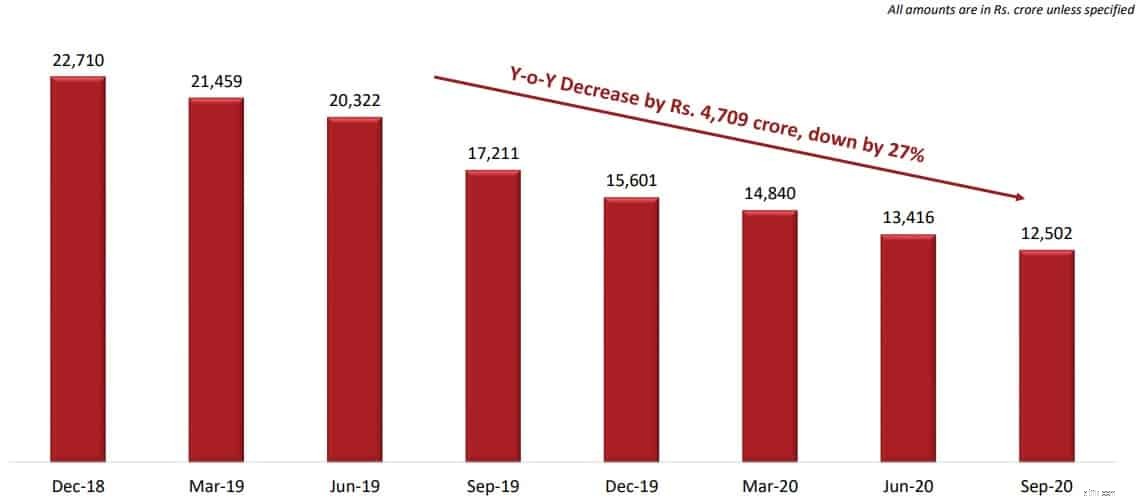

투자자들이 관심을 가질 또 다른 포인트는 NBFC와의 합병에 대해 언급된 이유 중 하나인 인프라 대출 장부의 연도 또는 연도 감소를 확인하는 것입니다.

<노스크립트>

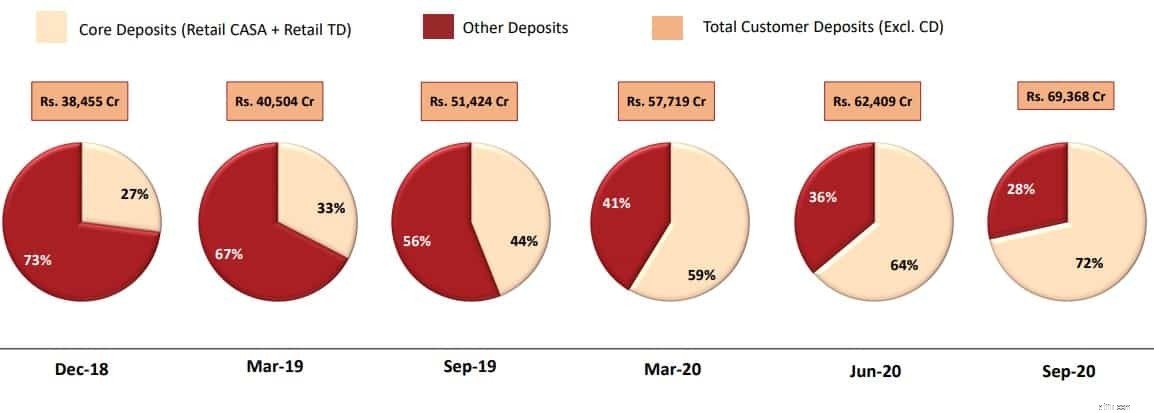

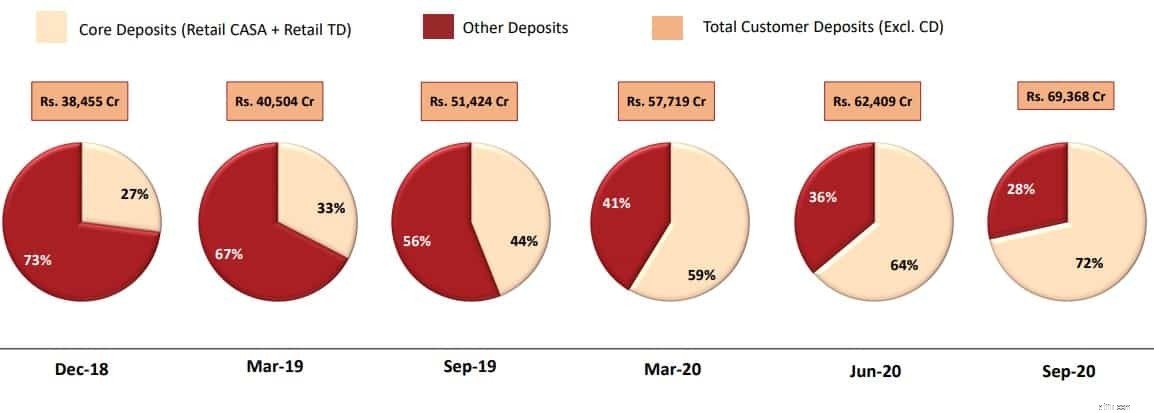

전체 예금 및 예금 범주 보기로 이동:“은행은 핵심 예금의 성장에 반영된 부채의 실현에 중점을 두고 있습니다. 이러한 예금은 기관 차입금과 비교하여 본질적으로 끈끈하고 지속 가능합니다. 2020년 9월 30일 현재 은행의 총 고객 예탁금 중 핵심 예금(소매 CASA + 소매 정기예금)은 2018년 12월 31일(합병 분기) 기준 27%에서 72%였습니다.”

이것은 은행이 최근 거래소에 제출한 서류에서 밝힌 내용입니다. 앞서 언급했듯이 은행의 초점은 단순한 기관 대출 기관이 아닌 소매업에 있으며, 이는 아래와 같이 '소매업'을 향한 진행 상황에도 반영됩니다.

<노스크립트>

은행은 도달 범위를 넓히기 위해 지점 네트워크를 확장하고 있으며 e-KYC 인증 채널을 활용하여 최종 고객에게 다가가고 있습니다.

<노스크립트>

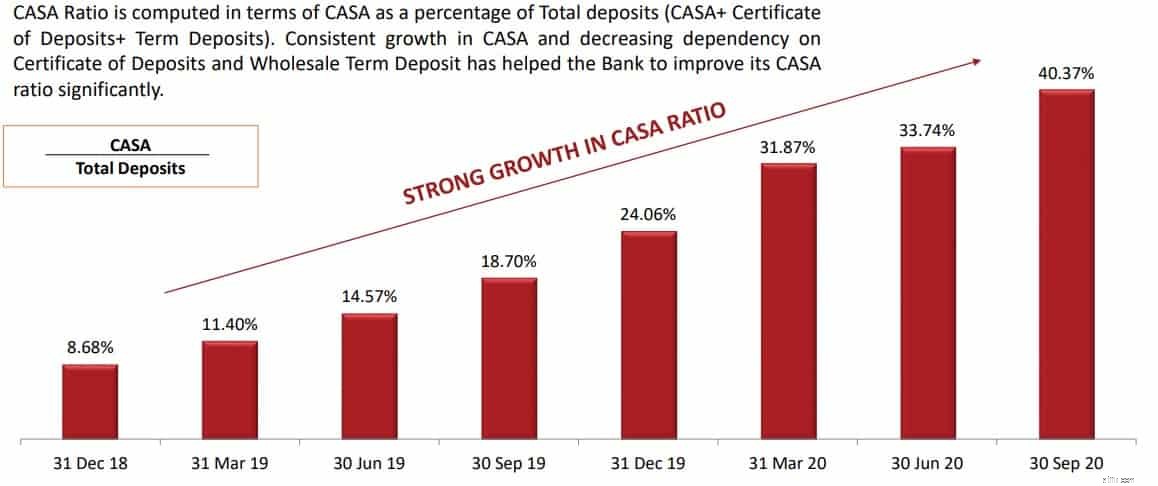

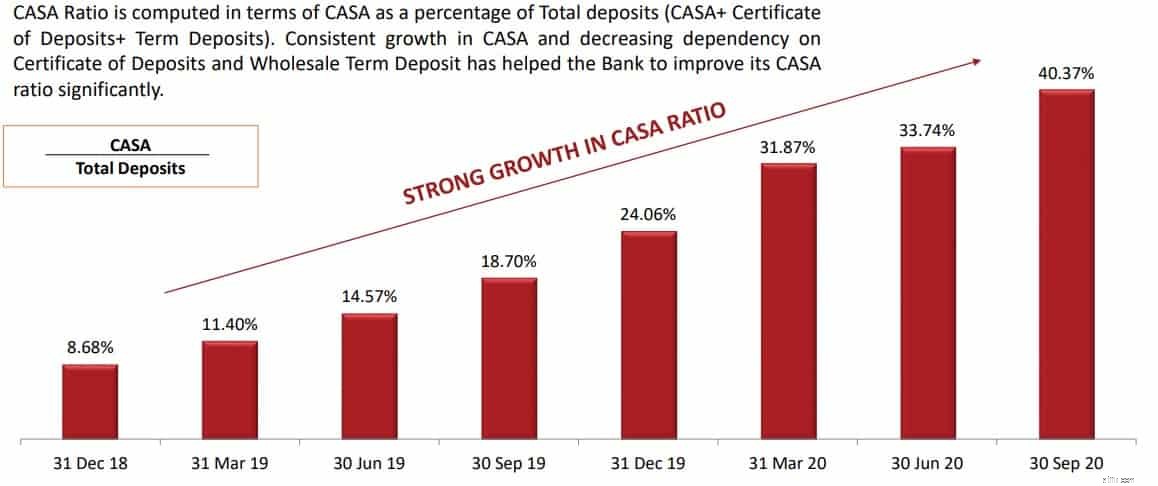

투자자 커뮤니티가 은행주의 성과를 측정하기 위해 중점을 두는 핵심 비율인 CASA 비율을 살펴보겠습니다. 이것은 은행 기관이 대출 비용을 줄이기 위해 더 낮은 자금 비용을 제공하는 비율입니다. 그 이유는 은행은 일반적으로 경상 계정에 대한 이자를 제공하지 않기 때문입니다. 이 특정 은행은 과거에 적금, 계좌에 대해 경쟁보다 더 높은 이자를 제공했지만 도달 범위를 확대하고 고객 기반을 구축하고 계좌를 유치하는 데 유리했습니다. 전반적으로 CASA 비율이 높을수록 자금 비용이 낮아집니다.

<노스크립트>

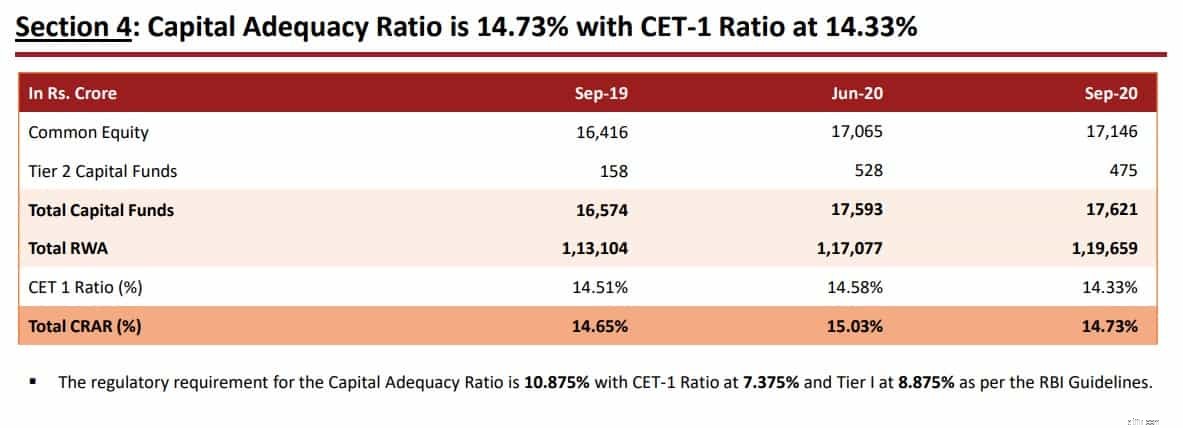

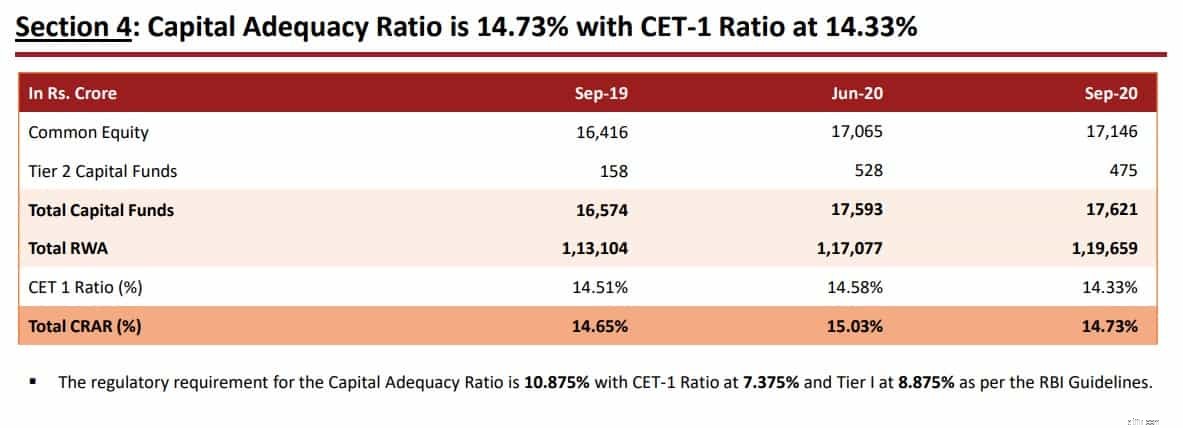

은행 투자자가 집중해야 하는 또 다른 중요한 항목은 자본적정성 비율입니다.

<노스크립트>

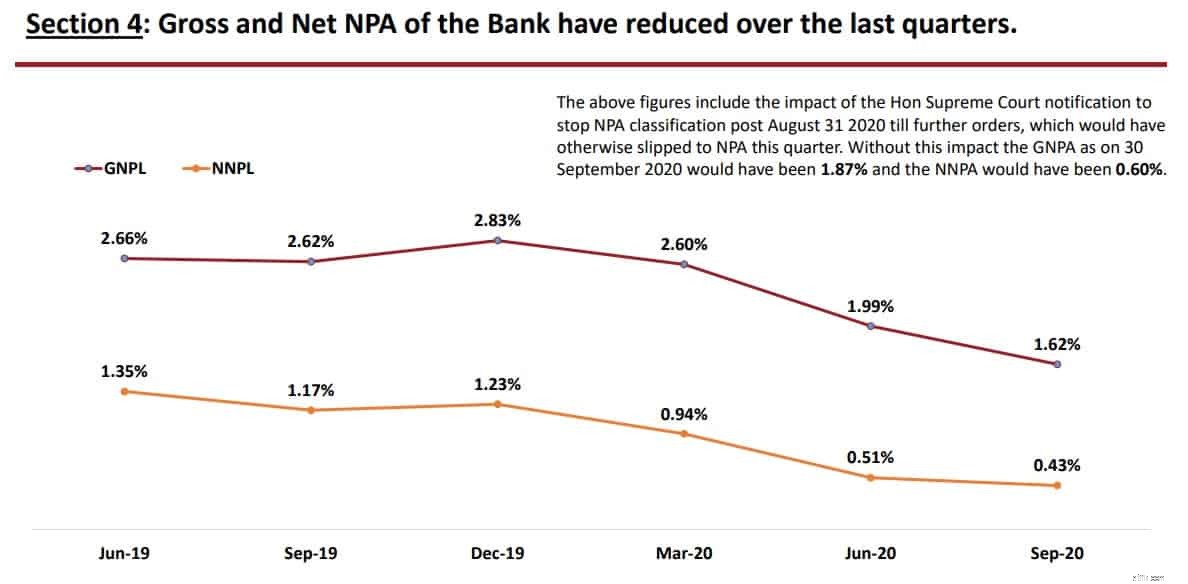

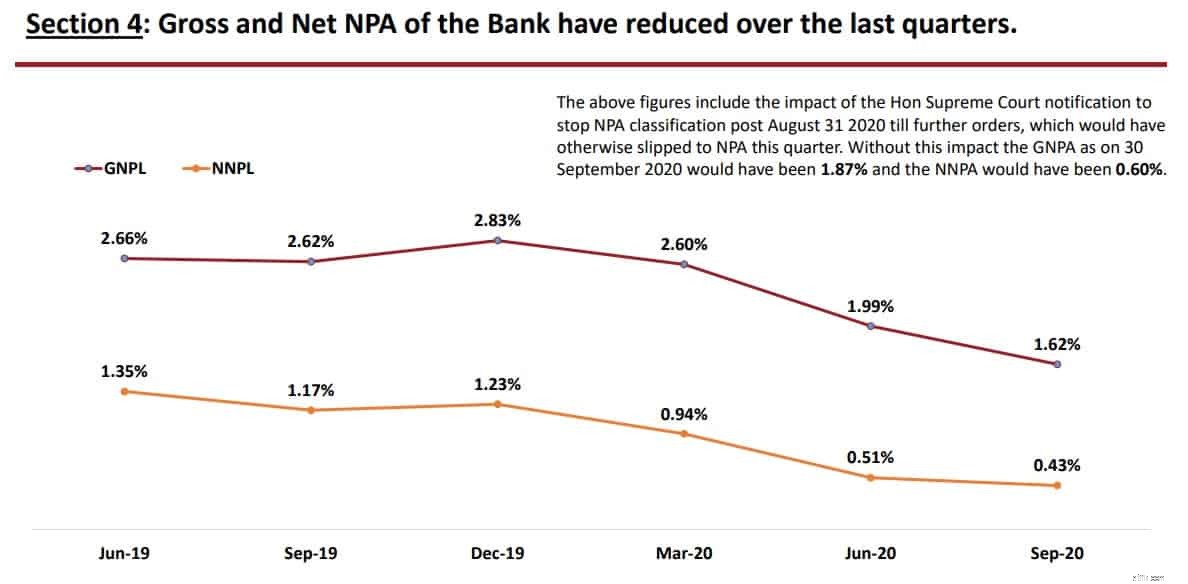

이것은 투자자들이 분기마다 초조하게 기다리며 자산 건전성 개선이 있는지 알고 싶어하는 또 다른 핵심 측면입니다.

<노스크립트>

눈에 띄게 은행은 NPA 비율을 순자산으로 관리할 수 있었고 총 전선도 자산 건전성을 개선했습니다.

장기 투자자에게 안도감을 줄 또 다른 소식은 다음과 같습니다.

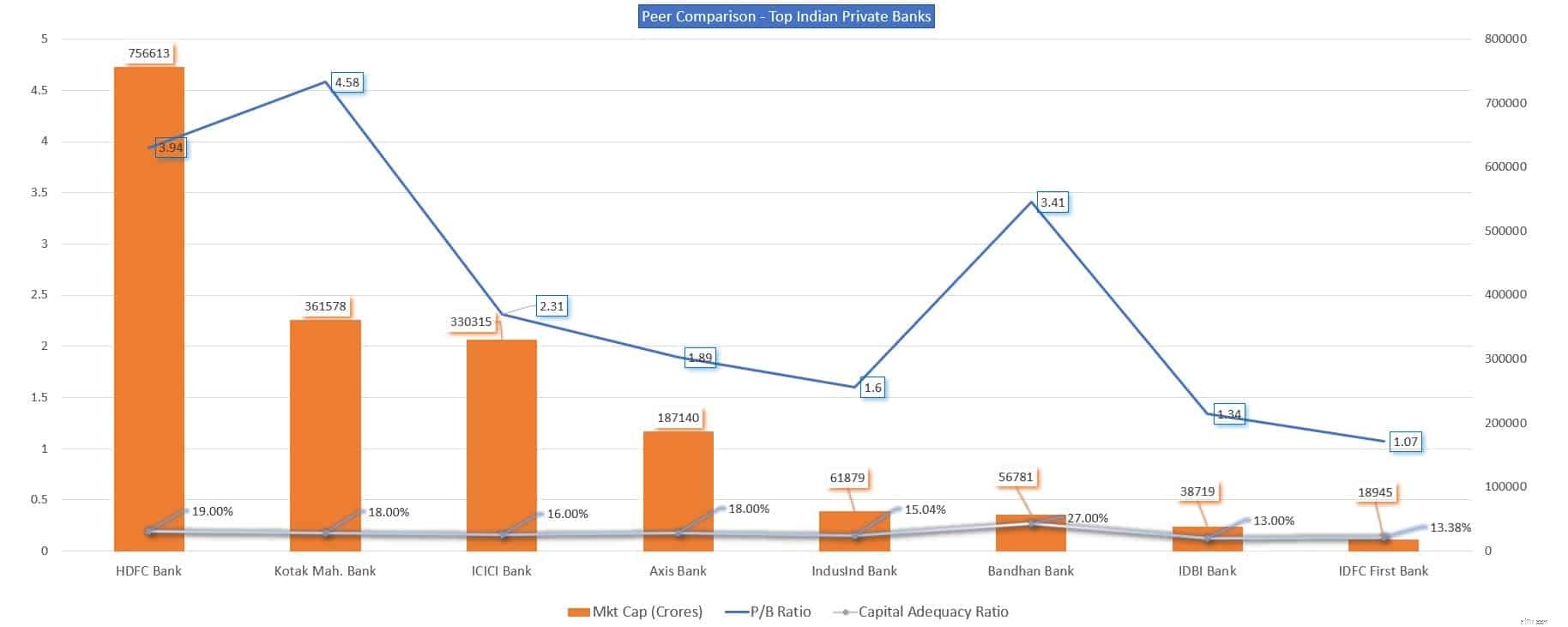

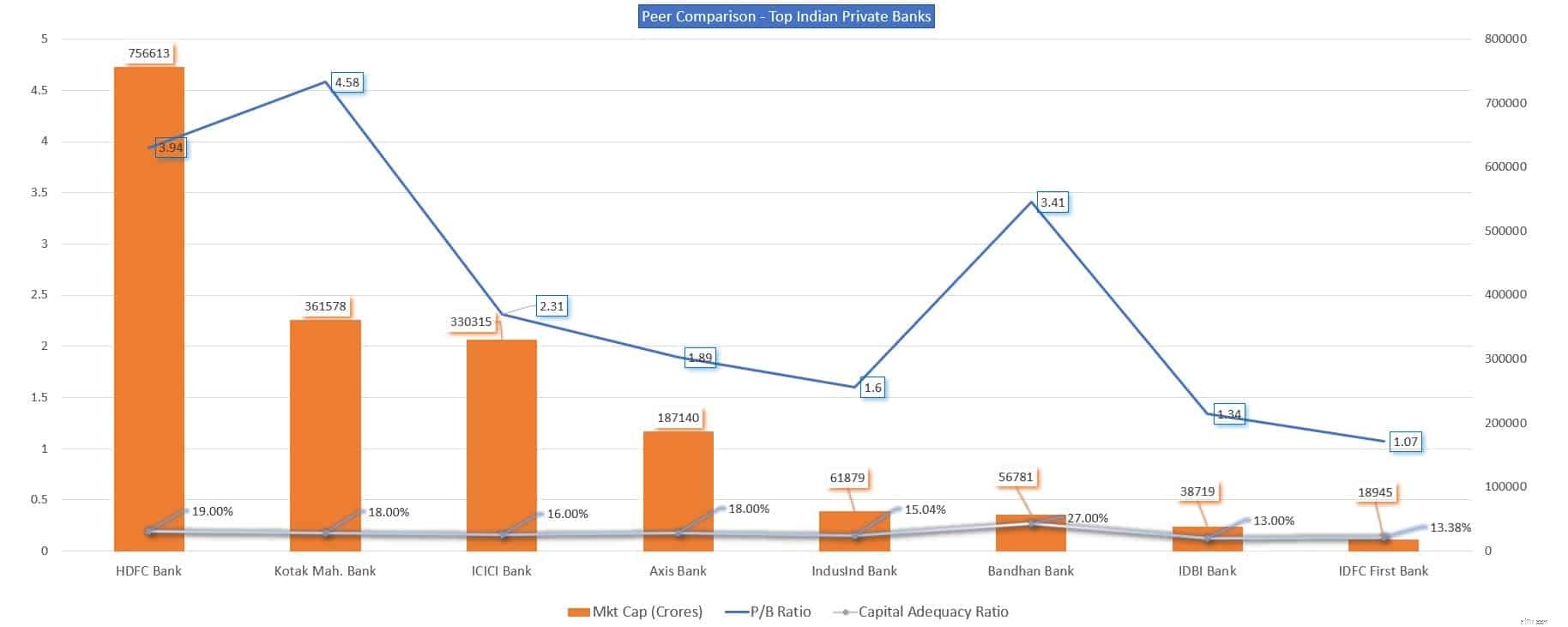

이제 인도 프라이빗 뱅킹 공간에서 IDFC First Bank를 비교하고 특정 주요 측면에서 공정한 방식을 살펴보겠습니다. 아래 인도 민간 은행을 비교하는 데 사용되는 핵심 성과 지표는 다음과 같습니다.

우리는 이러한 주요 비율에 대한 인도 프라이빗 뱅킹 공간을 비교하기 위해 데이터를 수집했습니다.

<노스크립트>

기관지분은 합병전과 합병후의 2가지 관점에서 바라볼 필요가 있다.

합병 후 주식보유 패턴에서 기관투자자의 비중은 크게 떨어지지 않았다. 국내 뮤추얼펀드, 국내 보험사/ETF가 은행 지분을 늘렸다. 이것은 이 주식을 보유한 소매 주주들에게 숨을 쉴 수 있게 해 줄 것입니다.

이제 요약하자면:

주식을 보유하고 있는 장기 투자자라면 대차대조표 정리와 COVID-19 규정의 영향으로 인해 은행 산업 전체가 역풍에 직면해 있으므로 은행이 결과를 보여줄 시간을 더 많이 주는 것이 좋습니다.