3년 간의 마이너스 금리 이후 스위스 은행 4곳 중 3곳은 대차대조표의 금리 위험을 제한적으로만 관리하고 있습니다.

딜로이트 스위스(Deloitte Switzerland)의 재무부 펄스 점검(Treasury pulse check)에 따르면 대출 사업에서 단기 테너 또는 변동 금리 상품을 조정하거나 부외 상품을 제공하여 금리 리스크를 고려하는 은행은 소수에 불과합니다. 예금 사업에 대한 마진.

구체적으로 은행은 대출만기 간 헤지비용에 따른 가격차별화를 통해 이자율 리스크를 크게 예상하지 않아 중장기 이자리스크를 체계적으로 관리하지 못하고 있다. 그렇게 하는 사람들은 더 짧은 대출 만기에 더 집중하고 대출 사업에서 시장 점유율을 기꺼이 포기합니다.

그러나 수익성이 낮고 예금 볼륨의 안정성이 다소 낮은(복제 포트폴리오에서) 고객 CHF 예금의 축적이 재융자 및 관련 이자율 위험에 영향을 미치기 때문에 자산 측면과 위험 헷지 비용을 대출 금리로 신중하게 바꾸는 것이 매우 중요합니다. 부채에서.

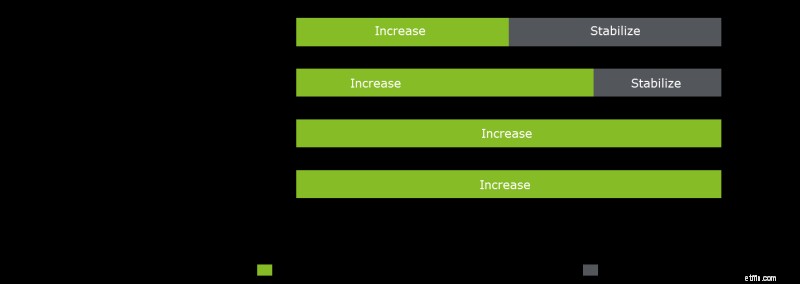

그림 1. 은행의 기대금리에 따른 변동금리 대출 규모 추이

전반적으로 은행이 대출 사업의 수익성을 안정시키기 위해 취한 관찰된 가격책정 조치는 일관성이 없고 비체계적으로 보입니다. 적용되는 가격책정의 다양성이 더 광범위하고 불특정해지면서 대출 포트폴리오의 규모가 커졌습니다. 이는 대차대조표에 위험에 대한 충당금이 충분하지 않음을 나타냅니다.

8개 은행 중 1개 은행만이 대출 사업의 부적절한 증가를 피하기 위해 대출 가격에 헤지 비용을 고려합니다. 단기 성장보다 장기 수익성에 가중치를 둡니다.

시장 추세에 비해 은행 가격 대출은 거의 없으며, 은행의 40%는 대출 금리에서 각 헤징 비용을 가격 책정하지 않음으로써 단기 이익을 실현하고 있습니다. 6개 은행 중 1개 은행만이 장기 금리 위험을 완화하기 위해 변동 금리 상품의 높은 비율을 통해 금리 위험을 관리합니다.

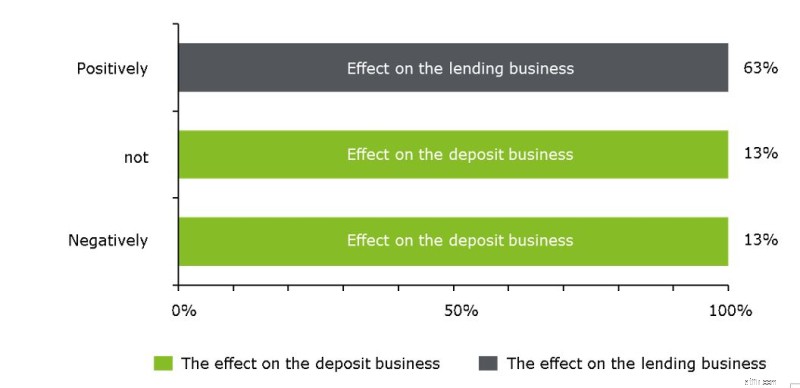

그러나 금리 인상이 대출 마진을 즉시 개선할 가능성은 낮아 대부분의 시장 참여자들의 견해와 다릅니다. 은행은 자산 및 부채 마진의 동일한 상향 움직임과 수익률 곡선을 따른 이자율 변화의 최소 차이를 예상하기 때문에 대출 사업에 미치는 영향을 과대 평가할 수 있습니다.

그럼에도 불구하고 각각의 스왑 비용(추가 마진으로 잘못 인식)을 헤징하여 대출 사업에서 발생하는 횡재수 이익이 먼저 사라지기 시작할 것입니다. 짧은 예금 소득에 대한 이익과 비교할 때 모기지 또는 대출 포트폴리오의 기간이 길수록 전체 대출 이익 증가가 약화되고 대출 소득은 예금보다 늦게 반응합니다. 이는 단기 금리 변동이 장기 수익률에 미치는 영향과 모순되지 않습니다(Grisse &Schumacher, 2017). 단기 금리의 영향은 잠재적으로 대출 비즈니스에 대한 마진 스트레스를 증가시킬 수 있습니다. 수익률 곡선의 기울기가 커지면 은행이 장기 스왑 금리를 적용할 때 실제 헤지 비용을 고객에게 전가할 수 있는 능력이 제한될 가능성이 더 높기 때문입니다. 이미 긍정적으로 반응하고 있으며 단기 금리는 여전히 상당히 부정적입니다. 따라서 대출 사업에 대한 적절한 가격 책정은 마이너스 금리 환경에서 금리 정상화에 시간이 더 오래 걸릴수록 더욱 중요합니다.

그림 2. 금리인상이 대출수익 대비 예금수익에 미치는 단기적 영향 및 방향

고객이 예금에 대해 마이너스 이자율로 부과될수록 대차대조표에서 수익성이 없는 예금이 더 많이 증가하는 것을 방지할 수 있습니다.

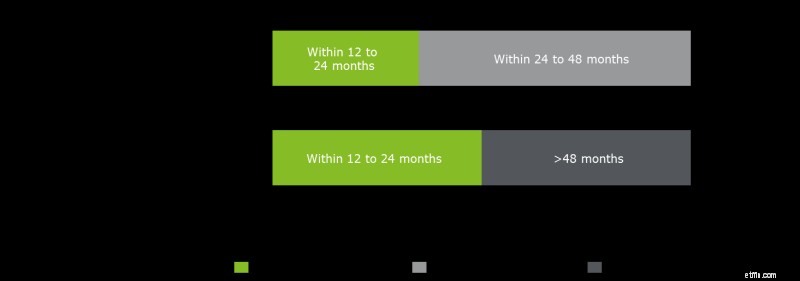

은행의 4분의 1은 2018년 말부터 75%의 은행이 금리 인상을 예상하면서도 복제 포트폴리오의 듀레이션 연장을 통해 예금 수익성 관리에 접근합니다. 그러나 Deloitte의 '2017 가을 CFO 설문조사'에 따르면 은행 CFO의 10%만이 2018년 말 이전에 더 높은 금리를 예상했습니다. 1

대부분의 스위스 소매 은행에서 마이너스 예금 금리를 부과하는 것은 아직 선택 사항이 아니기 때문에 마진 압박이 여전히 강하고 서비스 수수료 및 부외 거래는 수익성 영향을 줄일 수는 있지만 완전히 상쇄할 수는 없습니다. 은행에 대한 헤지 포지션.

설문 조사 참가자에 따르면, 금리가 더 떨어지면 소매 고객을 포함한 모든 고객 부문에 마이너스 예금 금리가 포괄적으로 확대될 것입니다. 지난 3년 동안 예금이 크게 증가한 은행은 이러한 상황에서 고객에게 마이너스 금리를 부과할 의사가 더 많을 것입니다.

그림 3:이자율 및 기간의 예상 변화 - 은행 전반에 걸쳐 예상되는 이자율의 단기 인상 없음

마이너스 금리 환경에서 관찰된 시장 메커니즘과 은행의 현재 가격 책정 관행은 다음 4가지 영역에서 개선의 여지가 있음을 나타냅니다.

요약하면, 이자 위험 관리는 4가지 구성 요소로 구성되어야 하며 은행의 특정 상품 및 이자율 노출에 맞게 조정되어야 합니다(Klein, 2017). 2

______________________________________________________________________________________

1 단기 금리 기대치에 대해서는 'Deloitte CFO 설문 조사 – 2017년 가을 결과' 참조:https://www2.deloitte.com/content/dam/Deloitte/ch/Documents/finance/ch-en-cfo- 설문조사-가을-2017.pdf

2 이자율 관리에 대한 자세한 내용은 '딜로이트 뱅킹 블로그 2017년 2월 20일 – 마이너스 금리를 올바르게 대처하는 방법'을 참조하십시오. http://blogs.deloitte.ch/banking/2017/02/negative- 이자율 현실 도전.html