리버스 모기지 시장은 지난 10년 동안 롤러코스터를 겪었습니다. 대출 건수는 200년대 중반에서 2009년 정점까지 100% 이상 증가했지만 그 이후로는 거의 50% 감소했습니다. 주택 자산의 가용성 감소에서 보다 제한적인 리버스 모기지 규칙에 이르기까지 모든 것이 감소의 원인이 되었지만 실제로 주요 요인은 단순히 "전통적인" 모기지 옵션을 사용할 수 없을 때 리버스 모기지가 더 인기가 있다는 사실인 것 같습니다( 예를 들어, 금융 위기의 깊이에서), 신용 상태가 개선됨에 따라 덜 매력적이게 됩니다.

따라서 이는 역 모기지가 곧 덜 줄어들 수 있음을 시사합니다. 새로운 규칙이 효력을 발휘하면서 인기가 높아져 가용성이 더욱 감소하고 2014년 초에 적용되기 시작하는 재정 평가와 FHA의 "일시적으로 인상된" 최대 자산 가치가 동시에 $625,500에서 $417,000로 감소하여 더욱 복잡해졌습니다. 최종 결과 - 전통적인 대출 옵션이 점점 더 완화되는 시기에 역모기지 자체의 "긴축 신용 조건"에 직면해 있습니다. 스탠바이 신용 한도 또는 포워드 모기지를 리버스로 재융자하는 것과 같은 리버스 모기지 전략은 여전히 유효합니다.

그러나 2014년에 적용되는 더 엄격한 한도가 적용됨에 따라 고객이 역 모기지론을 통해 할 수 있는 만큼 많이 빌릴 수 없게 되므로 장래의 역모기지에 관심이 있는 사람들에게는 지금 행동해야 할 때일 수 있습니다. 12월말. FHA 자산 한도 미만이고 내년에 발효되는 변경 사항의 영향을 받지 않는 사람들의 경우에도 역 모기지 대출 한도가 이자율이 100bp 인상될 때마다 약 20%씩 감소한다는 단순한 사실은 리버스 모기지 한도를 확보하기에 지금보다 더 좋은 시기는 없습니다. 그러나 장기적으로 리버스 모기지 산업이 이용 가능한 대안에 비해 상대적으로 덜 매력적이기 때문에 리버스 모기지 산업이 직면한 폭풍을 헤쳐나갈 수 있을지, 아니면 리버스 모기지론이 제한된 상황에서 단순히 대출로 사용될 것인지 여부는 불분명합니다. (여전히 가능한 한도 내에서) 최후의 수단으로, 또는 단순히 나이가 많은 고령 고객을 위해 더 유용한 더 높은 대출 한도를 허용합니다.

Michael Kitces는 수천 명의 독립 재무 고문을 지원하는 턴키 자산 관리 서비스 제공업체인 Buckingham Wealth Partners의 계획 전략 책임자입니다.

또한 그는 XY Planning Network, AdvicePay, fpPathfinder 및 New Planner Recruiting의 공동 창립자이며, Financial Advisor Success 호스트인 Journal of Financial Planning의 전 실무 편집자입니다. 팟캐스트 및 인기 있는 재무 계획 업계 블로그 Nerd's Eye View 발행인 재무 계획에 대한 지식 향상에 전념하는 웹사이트 Kitces.com을 통해 2010년 Michael은 직업 발전을 위한 헌신과 노력으로 FPA의 "재무 계획의 심장" 상 중 하나를 수상했습니다.

<시간 />리버스 모기지론은 수십 년 동안 어떤 형태로든 존재했지만 의회가 소위 "주택 자산 전환 모기지(HECM)"를 위한 연방 모기지 보험 프로그램을 수립한 1987년 주택 및 지역사회 개발법을 통과시킬 때까지 리버스 모기지 시장은 상당히 휴면 상태였습니다. . 초기의 성장은 느렸지만(원래 법률은 FHA가 2,500 HECM 대출을 보장하도록 승인했습니다만), 주택 자산의 증가, 더 많은 대출을 보장하기 위한 FHA의 확대된 승인의 조합을 통해 성장했습니다. 은퇴를 앞둔 베이비붐 세대와 2000년대 부동산 붐.

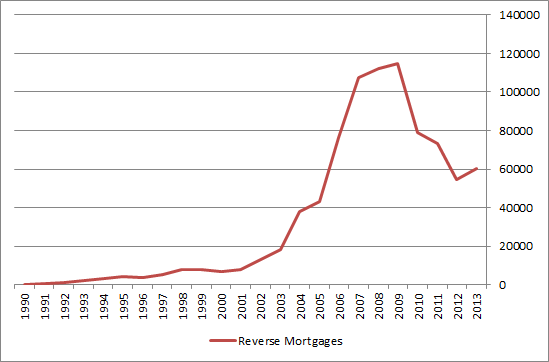

물론, 금융 위기의 한가운데서 전반적인 경제와 함께 부동산 붐이 불황으로 바뀌면서 역모기지 대출 규모가 급격히 감소했으며 그림과 같이 여전히 최고점의 50%에 불과합니다. 아래 차트에 있습니다.

출처:Michael Kitces; Computerized Homes Underwriting Reporting System의 데이터

감소하는 대출 규모에 대응하여 2010년에 FHA와 HUD는 "HECM Saver" 대출을 발표했습니다. 대출 한도는 10%-18% 낮았지만 초기 비용은 상당히 낮았습니다(초기 모기지 보험료 {MIP}를 2에서 2로 줄였습니다. % ~ 0.01%). 목표는 저비용 대출로 쇠퇴하고 있는 역 모기지 시장에 활력을 불어넣는 것이었습니다.

그러나 불행히도 HECM Saver 대출 규모는 실제로 증가하지 않았으며 그 동안 불안한 추세가 나타나기 시작했습니다. 기존 HECM 표준 대출, 특히 고정 이자율 전액 일시불로 수행되는 역 모기지 채무 불이행 속도가 증가하는 속도입니다. 대출이 마감되었을 때의 인출. 간단히 말해서, 사람들은 역모기지를 이용하여 추출된 일시금을 날려버리고 불과 1~2년 만에 재산세와 주택 소유자 보험을 지불하지 못하게 되어 채무 불이행이 증가했습니다.

출처:Reverse Review, "스포트라이트:고정 요율에 작별"

결과적으로 이러한 일련의 디폴트 증가는 많은 산업계의 반응으로 이어졌습니다. 첫째, 고정금리 HECM Standard 대출 자체가 부도가 가장 많이 발생하는 대출형태여서 폐지되었다. 그러나 그것만으로는 채무 불이행의 물결과 FHA의 보험 기금에 미치는 영향을 완전히 막을 수 없었고, 이에 따라 HUD와 FHA는 올 가을에 더 큰 변화를 일으키며 "대여금"에서 되돌리기 위해 노력했습니다. 최후의 수단"으로 심각한 불이행을 초래합니다. 조정에는 최근 HECM Saver 대출의 제거, 첫 해에 인출된 자금의 양에 따라 계층화된 선불 MIP를 사용하여 모든 역 모기지 유형을 단일 대출 유형으로 통합하는 것이 포함되었습니다. 또한 대출 한도가 조정되고 새로운 재정 평가가 도입되어(2014년 초부터 시행) 리버스 모기지 차용인이 특정 한도가 충족되지 않는 경우 리버스 모기지 수익에서 직접 재산세 및 주택 소유자 보험료를 예치하도록 할 수 있습니다. 만났습니다.

리버스 모기지 산업이 최근 몇 년 동안 부채 증가를 막고 2009년 정점 이후 감소하는 대출 규모를 되살리기 위해 몇 가지 조치를 취했지만, 문제는 다음과 같습니다. 은퇴를 앞둔 베이비 붐 세대가 점점 더 많아지고 있는데, 왜 그렇지 않은가요? 매년 증가하는 리버스 모기지? 결국 경제가 극적으로 회복되어 오늘날의 은퇴 위기가 해결된 것은 아닙니다. 반대로 가장 초기의 베이비 붐 세대는 2010년에 사회 보장 표준 퇴직 연령인 66세에 막 도달하기 시작하여 현재 일당 10,000명 정도의 퇴직 연령에 도달합니다. , 이론적으로 리버스 모기지 수가 폭발적으로 증가해야 합니다. 그러나 그들은 그렇지 않습니다.

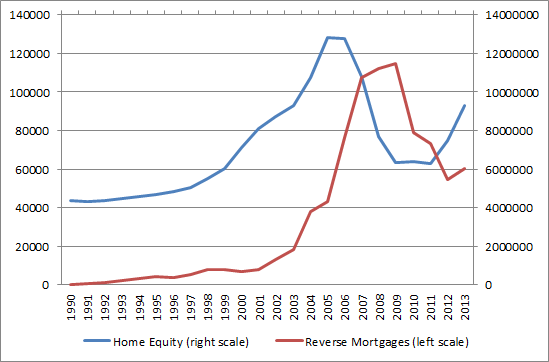

일반적으로 역 모기지 거래량 감소의 원인은 부동산 거품 붕괴로 인한 가용 주택 자산의 감소입니다. 그러나 이것은 유효한 설명으로 보이지 않습니다. 예를 들어, 아래 차트는 부동산 소유 자기자본에 대한 연준 데이터에 대한 연간 역 모기지 대출 규모를 그래프로 나타냅니다. 차트에서 알 수 있듯이 주택 자산 수준은 실제로 2006년에 정점을 찍었고 2008년까지 이미 하락하고 있었습니다(2009-2010년에 저점). 반면 역 모기지 대출 규모는 2006년에 폭발적으로 증가했고 주택 자산이 2009년에 정점을 찍었습니다. 최하점! 역 모기지 활동이 감소하기 시작한 것은 부동산이 바닥을 치고 나서야 2011년 이후 주택 자산이 반등했지만 거의 도움이 되지 않았습니다. 실제로, 주택 가격의 관련 상승에도 불구하고 역 모기지 거래량은 2011년 이후 20% 감소했습니다!

출처:Michael Kitces; 부동산 소유 자기자본에 대한 Computerized Homes Underwriting Reporting System 및 FRED 데이터베이스의 데이터

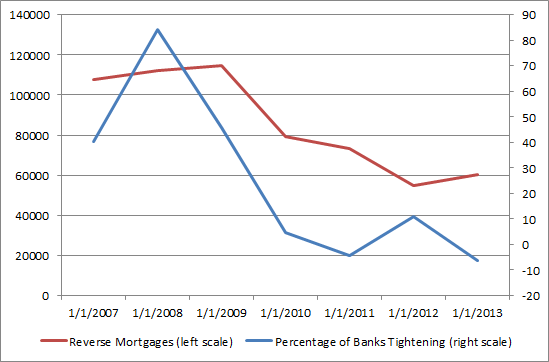

그 대신, 2007-2009년에 역모기지의 폭발적인 증가가 주택 자산의 변화에 따른 결과가 아닌 것이 현실인 것 같습니다. 그 대신, 서브프라임 및 비전통적 모기지론의 강화에 대한 대응이었습니다. 따라서 아래 차트는 2007년 이후 모기지 거래량을 비전통적 모기지론에 대한 기준을 강화하는 은행의 순 비율에 대해 역으로 나타낸 것입니다. 은행의 40%-80%가 비전통적인 모기지 대안에 대한 기준을 강화한 후 지난 몇 년 동안 수익률 조건이 중립으로 돌아오면서 평준화되면서 리버스 모기지 거래량이 증가하면서 활동이 거의 완벽하게 일치합니다.

출처:Michael Kitces; Computerized Homes Underwriting Reporting System 및 FRED 데이터베이스의 데이터는 비전통적 모기지 대출에 대한 기준을 강화하는 국내 은행의 순 비율에 관한 데이터입니다.

다시 말해서, 리버스 모기지론의 현실은 주택 자산 또는 기타 요인이 있는 만큼 대안적인 비전통적(또는 전통적 또는 프라임) 모기지론의 가용성에 의해 주도되는 것 같습니다. 주택 소유자가 주택 담보 대출 없이 주택 담보 대출을 받는 것이 쉽기 때문에 많은 사람들이 그 길을 선택하는 것 같습니다. 주택 자산을 활용하는 대체 방법이 고갈되면 역 모기지가 다시 대중화됩니다. 결과적으로 이는 고객이 잠재적인 역 모기지를 평가할 때 고려할 수 있는 주요 요소 중 하나가 다른 대출 대안(전통적 모기지, 이자만 또는 마이너스 상각 선지급 모기지, 은행의 주택 담보 대출 한도)에 비해 상대적인 비용 및 가용성임을 의미합니다. 등).

리버스 모기지가 사용 가능한 대안과 비교하여 상대적 비용과 리버스 모기지에 대한 대출 기준이 얼마나 엄격하거나 느슨한지에 의해 매우 큰 영향을 받는 것으로 보인다는 점을 감안할 때, FHA의 HECM 리버스 모기지에 방금 구현되고 곧 적용될 변경 사항은 극적이고 부정적인 영향을 미칠 수 있습니다. 역 모기지 사용.

이 블로그에서 이전에 논의한 바와 같이 방금 구현된 새로운 변경 사항은 "이전" HECM 표준 역 모기지와 비교하여 대출 한도를 크게 줄였습니다. PLF(원금 한도 계수) 임계값은 이전 규칙에서 새 규칙으로 약간만 감소했지만 새 규칙은 또한 차용인이 처음 12개월 동안 새 PLF 금액의 60%만 추출할 수 있다고 규정합니다. 주택 자산을 많이 활용하고자 하는 사람들에게 이는 즉각적인 대출을 위한 가용 주택 자산의 급격한 감소를 나타냅니다. 오늘날의 낮은 이자율에서도 65세 차용자는 역 모기지를 통해 주택 자산의 약 32.5% 이상을 활용할 수 없을 것입니다. 값의 95% 이상까지.

개인이 전통적인 모기지를 역 모기지로 재융자하려는 경우 - 틀림없이 은퇴 시 모기지 부채를 이월하는 더 효과적인 방법일 것입니다! - 대출 한도는 더 높지만 여전히 최대 약 54%에 불과하며 자산 가치에 따라 무려 2.5%의 모기지 보험료가 필요합니다. 대출 잔액!) 기타 마감 비용 외에. 결과적으로, 이미 더 높은 가치 대비 대출 비율을 갖고 있는 퇴직자들은 원하더라도 역 모기지로 재융자할 수 없었으며, 여전히 거의 5포인트에 달하는 상당한 선결제 마감 비용을 주저할 수 있습니다. 기존 대출보다(진행 중인 차입 이자율의 차이를 고려하기 전이라도).

다른 사람들의 경우 우선적인 전략은 Salter, Pfeiffer, Evensky가 연구한 바와 같이 대기 역 모기지를 사용하는 것일 수 있습니다. 이 전략은 시장 상황에 따라 지출을 위해 사용할 수 있는 HECM 보장 신용 한도를 가짐으로써 은퇴 지속 가능성을 향상시키는 것으로 나타났습니다. 하락(시장이 회복된 후 보충됨). 그러나 불행히도 HECM Saver가 제거되면서 이제 예비 역 모기지 전략을 구현하려는 사람들은 부동산 평가 가치의 0.5%(단 0.01% 대신)의 선불 MIP를 지불해야 합니다(추가로 기타 마감 비용으로); 업데이트된 버전의 Salter et. 알. 연구에 따르면 이 전략은 초기 마감 비용이 더 높더라도 여전히 "작동"하며, 실용적인 관점에서 보면 클라이언트가 기존 HELOC 대신 기존 HELOC를 여는 것을 주저하고 선택할 가능성이 더 높을 수 있습니다. 전통적인 HELOC가 계속 사용 가능하다는 보장도 없고 신용 한도 증가도 보장되지는 않지만(역 모기지 신용 한도 옵션의 두 가지 기능 모두) 이러한 HELOC를 종종 클로징 비용 없이 얻을 수 있다는 사실은 여전히 훨씬 더 매력적으로 만드십시오.

그리고 물론 이것은 일부 차용인의 경우 대기 역 모기지 전략이 불가능할 것이라는 점을 인정하기 전입니다. 차용인이 2014년 초에 시행되는 새로운 재무 평가 규칙을 충족하지 않는 경우(평가가 원래 1월 13일에 시작될 예정이었지만 지금은 일시적으로 연기되었기 때문에 정확한 시기는 불명확함), 리버스 모기지론의 일부 또는 전체 차용 한도는 미래의 재산세 및 주택 소유자 보험 지불을 위해 따로 설정되어 있습니다. 이러한 적립금이 퇴직자의 현금 흐름을 개선할 수 있지만 더 이상 현금 지급이 필요하지 않기 때문에 여전히 자금 사용에 대한 제한과 리버스 모기지 신용 기준의 강화를 나타냅니다.

문제를 더욱 복잡하게 하는 것은 공교롭게도 금융 위기 이후 몇 년 전 일시적으로 $625,500로 인상되었던 FHA의 최대 대출 한도가 2014년 말 연말에 $417,000로 다시 줄어들 예정이라는 점입니다. Mortgagee Letter 2013-43에 따라 또 다른 1년 연장을 받은 후. 이 임계값은 다양한 유형의 기존 FHA 대출뿐만 아니라 리버스 모기지 대출 한도를 계산하는 데 사용할 수 있는 최대 자산 가치를 결정하는 데에도 사용됩니다. 따라서 자산 가치가 $417,000 ~ $625,500 사이인 고객은 2014년 말 이후에 사용 가능한 역 모기지 금액이 감소한다는 것을 알게 될 것입니다. 자산이 이미 $625,500 임계값을 초과하고 차용 능력이 이미 제한되어 있는 고객은 자신이 훨씬 더 제한적임을 알게 됩니다. 예를 들어, 65세 차용인은 부동산 가치의 54.1%로 제한되어 있으며 한도는 $417,000이며 그 중 60%만 선불로 받을 수 있습니다. 부동산의 실제 가치가 $800,000인 경우 첫 해에 리버스 모기지로부터 초기 현금 서비스를 받을 수 있는 최대 금액은 $135,358에 불과하며 이는 자산 가치의 16.9%에 불과합니다(전통적인 모기지가 3-300원에 받을 수 있는 세계에서). 4배 이상)!

이러한 모든 잠재적인 변화의 핵심은 역모기지를 설정하는 데 관심이 있는 고객의 경우(전통적인 모기지를 재융자하거나 대기 역 모기지 한도를 설정하기 위해) 지금이 적기라는 것입니다. 연말, 대출을 제자리에 놓고 기다리는 사람들을 위해 다가오는 $417,000 임계값을 초과하는 가치를 가진 자산이 있는 경우 추가 압력이 적용될 것입니다(상한 한도가 다시 연장되지 않는 한!). 유감스럽게도 "이전" HECM Saver 규칙은 9월 말을 기준으로 이미 사라졌지만 더 낮은 FHA 최대 속성 값은 2014년 12월 31일까지 적용되지 않습니다.

그리고 특히 역 모기지 대출의 가용성은 단기간에 개선되지 않을 것입니다. 2014년 2015년에는 최대 자산 한도가 낮아질 뿐만 아니라 2014년 초의 새로운 재무 평가와 이미 적용된 모든 변경 사항이 적용될 뿐만 아니라 금리가 추가로 인상될 때 역 모기지 대출 한도가 더 축소될 것입니다. 5% 최소 임계값(LIBOR 또는 기타 이자율 지수와 대출 기관의 마진 포함)을 초과하면 이자율이 1% 증가할 때마다 약 20%의 차입 한도가 감소합니다. 평가에 포함된 최대 재산 가치를 포함한 전반적인 대출 한도와 의무적 의무를 제외하고 우선 대출 금액의 60% 한도인 한도를 감안할 때 이자율이 충분히 상승한다면 리버스 모기지는 다음과 같이 제한적일 수 있습니다. 대부분의 사람들에게 단순히 가치가 없습니다.

반면에 역 모기지가 더 빨리 설정되면 최대 대출 한도는 대출 시점에 고정되고 이자율이 상승하면 남은 신용 한도 차입 능력이 증가할 수 있습니다.>더 빠르게 . 따라서 현재 또는 미래에 리버스 모기지에 관심이 있는 사람들에게 인센티브는 나머지 규칙 변경 사항이 적용되고 잠재적으로 이자율이 잠재적으로 적용되기 전에 오늘의 대출 한도를 고정하기 위해 연말까지 대출을 설정하는 것입니다. 상승.

그러나 장기적으로 리버스 모기지가 얼마나 인기가 있을지는 여전히 불분명합니다. 최근의 변화로 인해 "최후의 대출"로서의 사용을 줄이려고 시도했지만 더 높은 비용, 낮은 대출 한도 및 신용 기준의 전반적인 강화로 인해 역 모기지 대출 규모는 2014년에 "단지"가 아니라 훨씬 더 많이 감소할 수 있음을 시사합니다. 대출은 더 제한적이지만 비용이 낮고 대출 한도가 높기 때문에 전통적인 모기지가 대안으로 더욱 매력적으로 보일 것입니다. 아이러니하게도 이것은 역모기지가 최후의 수단으로만 사용되는 것이 아니라 고령자가 더 짧은 예상 기간을 나타내므로 역모기지를 허용하는 더 높은 차입 한도를 제공하기 때문에 역모기지가 고령 고객에게만 사용된다는 것을 의미할 수 있습니다. 다른 대안에 대해 계속 매력적입니다. 하지만 그 동안 리버스 모기지가 더 긴 기간을 가진 고객에게 매력적이라면 지금보다 더 좋은 시기는 없을 것입니다.