우리가 ULIP(Unit Linked Insurance Plans)에 대해 이야기할 때 비방하는 사람들은 더 낮은 수익으로 이어지는 더 높은 요금을 지적합니다. 다른 한편, 지지자들은 2010년 IRDA가 Unit Linked Regulations를 개정한 후 존재하게 된 유리한 저비용 구조를 지적합니다.

둘 다 유효한 요점이 있는 것 같습니다. 더 높은 요금은 수익을 먹습니다. 반면에, 뉴에이지 ULIP는 금세기의 첫 10년 동안 그들의 사악한 아바타에 가깝지 않습니다.

누가 옳습니까?

제 생각에는 둘 다 어느 정도 그렇습니다. 그러나 투자와 보험 요구를 분리하는 것이 여전히 더 나은 선택입니다.

먼저 Unit Linked Insurance Plans의 요금을 살펴보겠습니다.

명명 및 양자는 다를 수 있지만 요금은 일반적으로 유사한 구조를 따릅니다.

다양한 보험 회사는 혁신을 수행하고 다양한 수준의 요금을 부과할 수 있습니다. 충분히 공정합니다.

이 게시물의 의도는 ULIP의 요금 성격과 수준, 그리고 이것이 반품에 미치는 영향을 알아보는 것이 아닙니다. 이전 게시물에서 이 부분에 대해 자세히 논의했습니다.

이 게시물에서는 ULIP에서 생명 보장을 받기 위해 지불하는 비용에 초점을 맞추고 싶습니다. . 또한 순수 정기 보험 플랜에 대해 지불할 동일한 생명 보장에 대한 가격을 비교하는 것도 유용할 것입니다.

정기 생명 보험의 보험료는 순수한 사망 비용으로 해석될 수 있습니다. 투자 요소가 없기 때문입니다.

ULIP의 경우 계산이 조금 더 미묘합니다.

사망률은 위험 합계에 따라 다릅니다.

Sum at Risk는 보험 계약자가 사망한 경우 보험 회사가 주머니에서 지불해야 하는 금액입니다.

유형 I ULIP에서 , 후보자는 높은 (보증 금액, 펀드 가치)를 얻습니다. . 따라서 펀드 가치가 증가함에 따라 위험 합계는 감소합니다.

유형 II ULIP에서 , 후보자는 합계(보증 금액, 펀드 가치)를 얻습니다. . 따라서 Sum at Risk는 Sum Assured에서 일정하게 유지됩니다.

Type-I 및 Type-II ULIP에 대한 자세한 내용은 이 게시물을 참조하세요.

게다가 정기 생명 보험의 보험료는 보험 기간 동안 일정하게 유지되지만 ULIP에서는 사망률이 매년 인상됩니다.

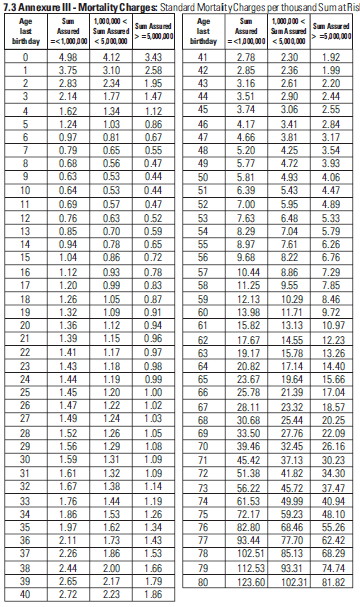

ULIP의 경우 사망률 테이블이 있습니다. 표에서 사망 비용은 연간 위험 합계 1000당으로 표시됩니다.

사망률 표의 예가 아래에 나와 있습니다.

따라서 사망률 표에 따라 항목이 연령에 대해 3이고 위험 합계가 Rs 10 lacs인 경우 Rs 3 X(Rs 10 lacs)의 사망률을 지불해야 합니다. /루피 1,000) =해당 연도의 루피 3,000

그리고 사망률은 나이가 들면서 증가합니다. 따라서 Sum at Risk가 일정하다고 가정하면(II형 ULIP의 경우) 사망률은 나이가 들수록 증가합니다. 사망 비용은 일반적으로 기금 단위 취소를 통해 월별/분기별로 회수됩니다.

위의 예에서 계속해서 Rs 250(Rs 3,000/12) 가치가 있는 단위는 매월 귀하의 계정에서 취소(사용)됩니다. 나는 아직 GST의 영향을 고려하지 않았다는 점에 유의하십시오. GST는 사망 요금에 부과됩니다.

읽기 :GST가 귀하의 생명 보험료에 어떤 영향을 미치나요?

기간 플랜과 ULIP에 따라 동일한 금액으로 생명 보장을 받기 위해 얼마를 지불하는지 알아보겠습니다.

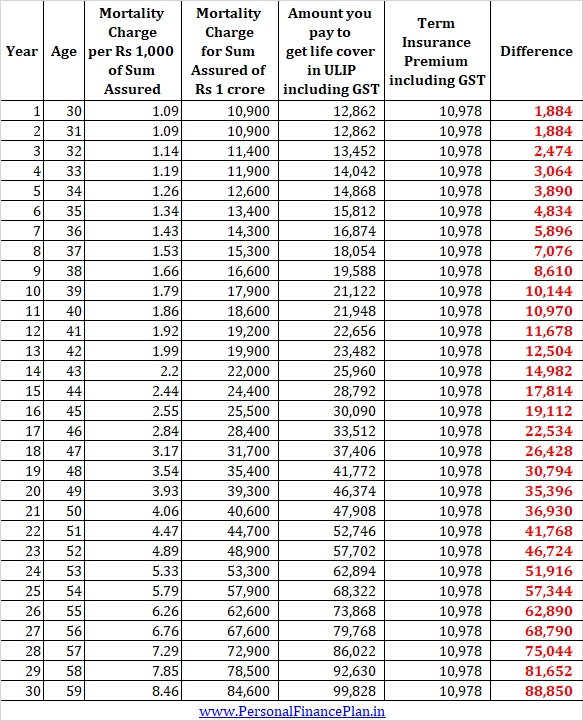

비교용. 나는 같은 보험 회사에서 순수 정기 보험 플랜과 ULIP를 선택했습니다. ICICI Prudential iProtect Smart 플랜(기간 플랜)을 선택했습니다. 및 ICICI Prudential Wealth Builder II(유형 II ULIP).

저희는 30년 동안 100억 루피의 생명 보장 보험을 구입하려는 30세 남성을 고려합니다.

기간 계획의 보험료는 연간 Rs 10,978입니다. 프리미엄은 향후 30년 동안 일정하게 유지됩니다.

이제 이것을 ULIP의 사망률 요금과 비교해 보겠습니다. 나는 사망률 표 ICICI Prudential Wealth Builder II 계획을 사용할 것입니다.

동일한 기능(동일한 생명 보장 수준)에 대해 해당 ULIP의 경우 훨씬 더 많은 금액을 지불하고 있음을 알 수 있습니다.

읽기:기존 계획 및 ULIP에서는 연령이 수익에 영향을 미칩니다.

ULIP의 경우 보장 총액(사망 수당)은 일반적으로 지불한 연간 보험료의 배수입니다.

따라서 연간 보험료가 Rs 50,000인 경우 Rs의 생명 보장을 받게 됩니다. 5락(연간 프리미엄의 10배). 일반적으로 Sum Assured는 연간 보험료의 10배 이상이며, 이 경우 보험료 납부에 대한 세금 혜택이 영향을 받을 수 있습니다. 또한 만기 수익금은 면세되지 않습니다.

Sum Assured가 더 높은 배수(10보다 큼)인 경우 많은 돈이 사망률에 영향을 미치고 수익에 영향을 미칩니다. 따라서 대부분의 회사는 청년 보험료의 10배에 달하는 연간 보험료로 결제합니다.

따라서 ULIP에서 100만 루피의 생명 보장을 구입하려면 연간 보험료 10락을 지불해야 합니다. 대부분의 사람들에게 한계가 없는 것 같습니다.

정기 플랜을 피하는 것에 대해 너무 단호하고 그렇게 높은 보험료를 감당할 수 없다면 결국 보험이 부족할 수 있습니다.

또한 ULIP에서 사망 요금이 보장된 금액에 따라 달라지는 것을 볼 수 있습니다. 보험금이 낮은 경우 사망률이 훨씬 높습니다. 나는 이 극명한 차이 뒤에 있는 이유를 이해하지 못합니다.

분석을 위해 Type-II ULIP를 고려했습니다. 따라서 보험사의 Sum-at-risk는 일정하게 유지됩니다.

I형 ULIP를 고려했다면 펀드 가치 상승으로 인해 Sum-at-risk가 지속적으로 감소했을 것입니다. 실제로 펀드 가치가 피보험자 총액을 위반하면 보험 회사에 위험 총액이 없으므로 사망 비용이 적용되지 않습니다. 이제 Type-I ULIP가 Type-II ULIP보다 더 나은 수익을 제공하는 방법을 알고 있습니다. 그러나 Type-I ULIP에서는 적용 범위가 더 낮습니다.

ULIP에서 동일한 수준의 생명 보장을 받기 위해 지불하는 가격과 정기 생명 보험 플랜 사이에는 분명히 큰 차이가 있습니다.

내가 알기로는 ULIP(단위 연결 보험 플랜)의 인수 기준은 정기 보험 플랜에 비해 상대적으로 느슨합니다. 그 이유의 일부는 보험 회사가 감수하는 위험 수준이 높지 않을 수 있기 때문입니다. 결국, 보장 총액은 연간 보험료의 배수입니다(위에서 논의한 바와 같이).

정기 생활 계획의 경우 Rs 10,000-15,000의 보험료만 지불하면 Rs 1 crore의 커버를 얻을 수 있습니다.

이러한 인수 기준으로 인해 정기 생명 보험에 비해 ULIP를 구매하는 것이 더 쉬울 수 있습니다. 정기 플랜에 따라 보장이 거부될 수 있는 많은 사람들이 같은 생명 보험 회사에서 ULIP에 따라 생명 보장을 제공받을 수 있습니다.

하지만 정기 생활 계획에 대한 자격이 있다면 ULIP에 따라 더 높은 사망률을 지불하는 것이 합리적입니까?