1회 정기예금이 100만원이 넘는다는 사실 알고 계셨나요? 인도 국영 은행 1,000,000,000, 제안 이자율은 얼마입니까?

3.75%만.

네, 맞습니다.

이를 맥락에서 설명하면, 같은 은행의 일반 저축 은행 계좌는 4%의 이자를 지급합니다. 왜 정기예금을 하시겠습니까?

하지만 FD는 가장 좋은 투자 중 하나입니다.

하지만 알아야 할 것이 있습니다. FD에 투자했다면 손실을 입을 각오가 되어 있어야 합니다. 특히 세금이 가장 높은 계층에 속한 경우 마이너스 실질 이자율을 제공합니다.

방법을 알아보겠습니다. 예치금에 대해 6%의 이자율을 받고 있다고 가정해 보겠습니다. 세금 30% 감면 후 남은 세금은 4.2%에 불과합니다.

이자율이 5%이면 세금 보고 후 3.5% 미만이 남게 됩니다.

여태까지는 그런대로 잘됐다. 인플레이션을 보면 문제가 발생합니다. 정부 부처에서 발행한 인플레이션이 아닌 개인 인플레이션입니다.

인플레이션을 연간 약 10%로 가정하는 것이 안전합니다.

따라서 세금 신고 후 소득이 3.5~4%이고 인플레이션이 10%라면 6% 마이너스입니다. 투자 가치가 감소하는 비율입니다.

당신은 볼 수 있습니다. 인플레이션에 보조를 맞추려면 돈을 더 열심히 사용해야 합니다.

대안을 평가할 때입니다.

이러한 대안 중 하나는 부채 뮤추얼 펀드입니다. 그러나 이러한 펀드에 투자하기 전에 부채 뮤추얼 펀드에 대한 몇 가지 사실을 아는 것이 좋습니다.

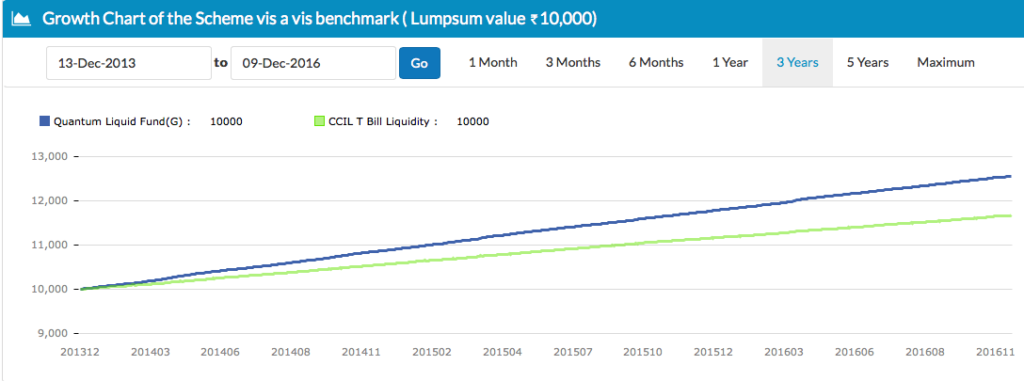

위에서 유동형 펀드는 매우 단기적인 상품에 투자하면서 꾸준한 성장을 보여줍니다. 이자율 위험은 제한적이거나 존재하지 않습니다. 이러한 펀드는 금리 변동을 예상하거나 투자하려고 하지 않습니다.

<노스크립트>

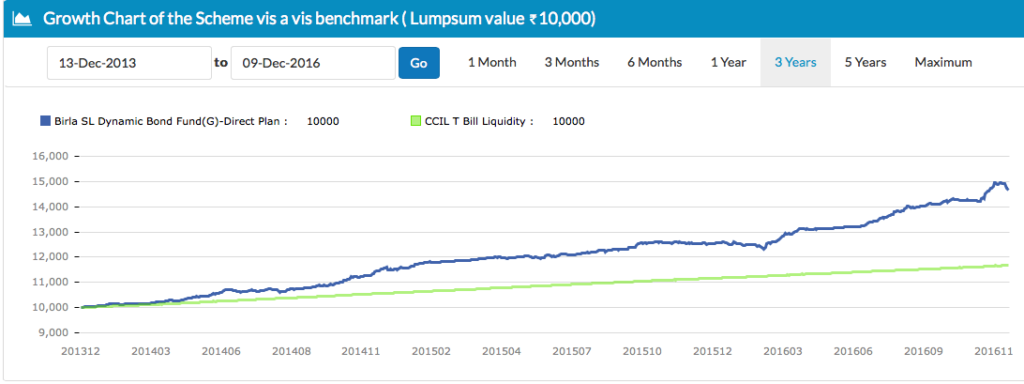

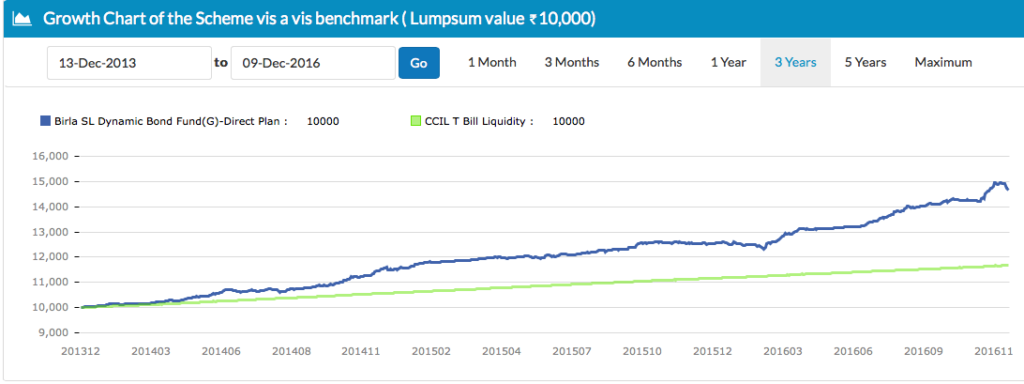

다이내믹 채권 펀드는 금리 변동을 예측하고 그에 따라 투자를 관리합니다. 이는 투자에 위험을 추가하고 가치 변동으로 이어질 수 있습니다. 지난 3년 동안 다양한 지점에서 오르락내리락하는 곡선을 보십시오.

세금이 낮거나 0인 상태이고 자본과 수익의 확실성을 선호하는 경우 FD는 여전히 귀하를 위한 옵션입니다. 인플레이션이 투자를 잠식하고 있다는 사실을 기억하십시오.

그러나 더 높은 세금 범위에 속하는 사람들의 경우 자산 배분을 위해 부채 뮤추얼 펀드를 살펴보는 것이 합리적일 수 있습니다.

투자 기간이 1년 미만인 경우 유동 뮤추얼 펀드를 고려하십시오.

1년 이상은 초단기 펀드를 고려해보세요. 여기에서 더 많은 것을 읽을 수 있습니다.

하지만 5년 이내에 필요한 자금은 FD나 채무 뮤추얼 펀드에 투자하는 것이 좋습니다.

Unovest에서 권장하는 포트폴리오 중 하나를 사용하여 위험 프로필에 따라 1년 미만 또는 1~5년 동안 자금을 보관하세요. 지금 Unovest에 로그인하고 MF 포트폴리오로 이동하십시오.

<시간 />참고 :위의 부채 뮤추얼 펀드 이름은 예시 목적으로만 사용되었으며 어떠한 방식으로도 권장 사항이나 조언을 구성하지 않습니다. 귀하의 포트폴리오에 어떤 부채 뮤추얼 펀드가 적합한지 알아보려면 투자 고문에게 문의하십시오.