이 기사에서는 다중 자산 뮤추얼 펀드의 성과를 분석하고 언제 어떻게 선택하는지 논의합니다. SEBI 뮤추얼 펀드 분류 규칙이 시행될 때 도입된 새로운 MF 카테고리입니다.

따라서 이 범주의 기존 펀드는 Axis Triple Advantage Fund 또는 NAV 3 in 1 펀드(이전에는 Essel 3 in 1 펀드) 또는 Quantum Multi-asset Fund of Funds와 같은 예외를 제외하고 약 3년 또는 그 이하입니다.

이 범주의 자금에 대한 유일한 요구 사항은 항상 자본의 10%, 채권의 10%, 금의 10%를 보유하는 것입니다. 국제 주식은 별도의 자산 클래스로 간주되지 않습니다.

따라서 다중 자산 펀드는 자산 배분에 따라 주식형 펀드나 비주식형 펀드처럼 과세될 수 있습니다. 투자자는 펀드 하우스의 의도를 결정하기 위해 계획 문서와 프레젠테이션 브로셔를 읽어야 합니다.

고려할 수 있는 기간은 3년뿐이므로 롤링 수익률을 사용하는 것은 의미가 없습니다. 또한 이 펀드는 3가지 자산군을 가진 하이브리드 벤치마크를 사용하며 이러한 데이터를 얻는 것이 쉽지 않습니다.

복합 자산 펀드는 누가 사용해야 하나요? 이상적으로는 단일 펀드 포트폴리오 역할을 합니다. 즉, 이 중 하나에 투자하고 자본, 부채 및 금의 전체 포트폴리오를 갖게 됩니다. 불행히도 아래에서 볼 수 있듯이 이 범주의 많은 펀드는 상당한 위험을 감수하며 주식 펀드로 간주되어야 합니다.

하나 또는 두 개의 펀드(아래 참조)를 제외하고 나머지는 "하락을 보호"할 수 있는 "자산 배분 펀드"의 직무 설명에 맞습니다(주가지수보다 현저히 낮음). 다중 자산 펀드를 선택하는 방법을 이해하려면 관련된 위험을 이해해야 합니다.

표준 편차 또는 변동성부터 시작하겠습니다. 즉, NAV가 3년 평균에서 얼마나 벗어났습니까? 숫자가 높을수록 펀드의 변동성이 커집니다.

HDFC Sensex 인덱스 펀드는 변동성 벤치마크로 사용됩니다. 우리는 Motilal Oswal, Tata 및 Nippon India의 이 범주에서 새로운 펀드를 고려하지 않았습니다.

구성표 이름 표준 편차 2018년 11월 8일 ~ 2021년 11월 8일Quant 다중 자산 펀드(G)-직접 계획6.29HDFC 인덱스 펀드-Sensex(G)-직접 계획 6.20 ICICI Pru 멀티에셋펀드(G)-다이렉트플랜5.40Navi 3 in 1펀드(G)-다이렉트플랜4.72HDFC멀티에셋펀드(G)-다이렉트플랜4.51Axis Triple Advantage Fund(G)-다이렉트플랜4.44UTI 멀티 -자산 펀드(G)-직접 계획3.80SBI 다중 자산 배분 기금(G)-직접 계획2.89퀀텀 다중 자산 FOF(G)-직접 계획2.18하위 3개 펀드만이 Sensex 펀드 변동성의 60% 이하의 변동성을 갖습니다.

다음으로 지난 3년 동안의 최대 손실액을 살펴보겠습니다. 이것은 고점에서 최대 하락입니다. 고려한 기간 동안 가을은 2020년 3월 충돌에 해당합니다.

기금 최대 드로다운 NIFTY 50 – TRI(가치)38.30%HDFC 인덱스 펀드-Sensex(G)-다이렉트 플랜(가치)38.10%Quant 멀티에셋 펀드(G)-다이렉트 플랜(가치)32.60%ICICI Pru 멀티에셋 펀드(G) -다이렉트플랜(밸류)30.60%내비 쓰리인원펀드(G)-다이렉트플랜(밸류)30.50%Axis 트리플 어드밴티지펀드(G)-다이렉트플랜(밸류)27.40%HDFC멀티에셋펀드(G)-다이렉트플랜 (값)27.10%UTI 멀티에셋펀드(G)-다이렉트플랜(값)25%SBI 멀티에셋배분펀드(G)-다이렉트플랜(값)17.60%퀀텀멀티에셋FOF(G)-다이렉트플랜14.20 %마지막 두 펀드만 Nifty와 비교하여 50% 미만의 손실을 관리했습니다.

이 범주의 벤치마크는 다양할 수 있습니다! 예를 들어, SBI 다중 자산은 "45% CRISIL 10년 금트 지수 + 40% Nifty 50 + 15% 금 가격"을 벤치마크로 사용합니다. Quant 펀드는 벤치마크가 "1/3의 Nifty 50 Index, 1/3의 CRISIL Composite Bond Fund Index 및 1/3의 INR 가격으로 구성된 MCX의 금 선물 근월 가격"이라고 밝혔습니다.

UTI 펀드는 벤치마크에서 비율 분할을 언급하지 않습니다. 계획 문서에도 "S&P BSE 200은 포트폴리오의 주식 부분에 대한 벤치마크 지수이고, CRISIL 채권 펀드 지수는 부채 및 단기 금융 상품에 대한 투자와 관련된 포트폴리오 부분에 대한 벤치마크입니다. 인도의 금 ETF에 대한 SEBI 규정에 따른 금 가격은 지금까지 금 ETF 투자와 관련된 벤치마크입니다.

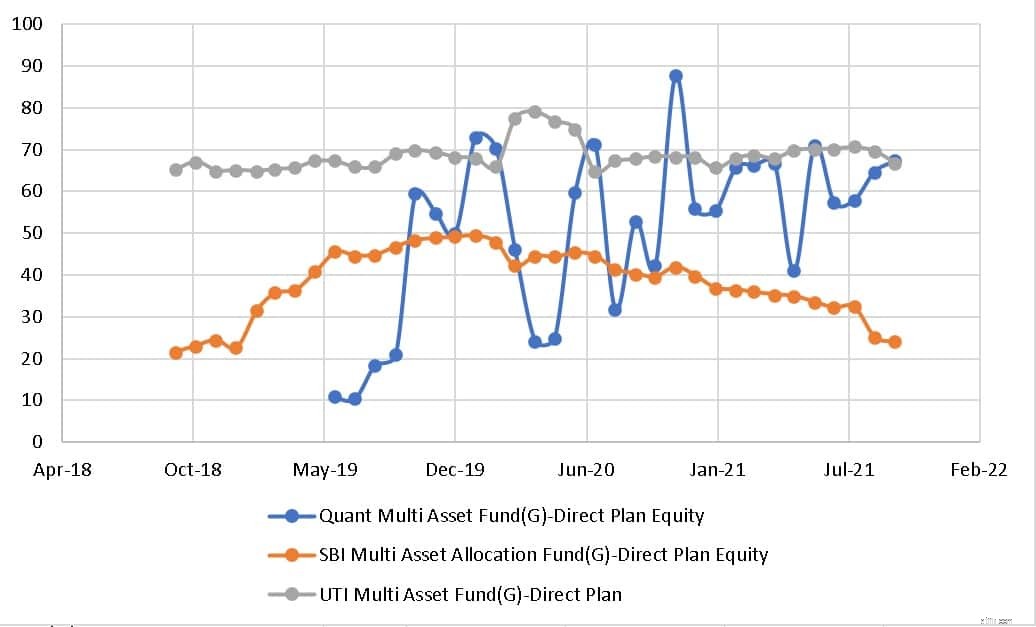

UTI, SBI 및 Quant의 다중 자산 펀드의 역사적 자산 배분은 아래와 같습니다.

<노스크립트>

UTI 펀드는 (상대적으로) 거의 일정한 주식 익스포저를 가지고 있지만 Quant 펀드는 주식 익스포저를 변경하는 데 너무 적극적인 것 같습니다. SBI 펀드는 훨씬 더 조용합니다.

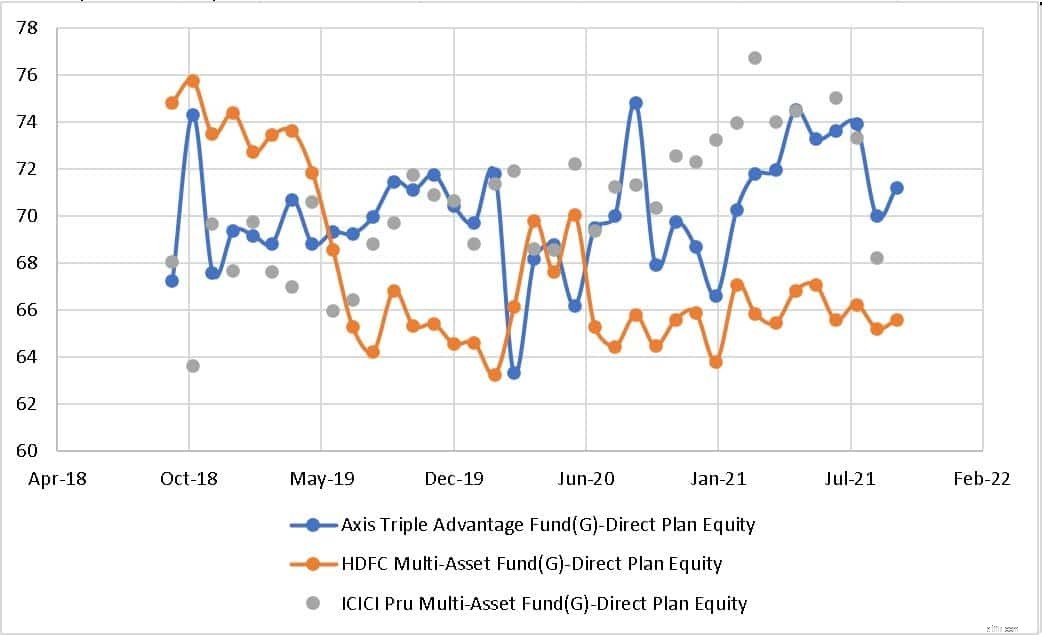

Axis, HDFC 및 ICICI AMC의 다중 자산 펀드의 역사적 자산 배분은 아래와 같습니다. 이 펀드에 대한 지분 할당 변동도 (상대적으로) 적습니다.

<노스크립트>

지금까지 SBI, UTI 및 Quantum(펀드 펀드)의 펀드만이 낮은 변동성과 낮은 드로다운(하락 보호) 측면에서 깊은 인상을 받았습니다. HDFC와 Axis의 자금도 잘 되었습니다. 다른 펀드는 접근 방식이 더 공격적이므로 주의해서 사용해야 합니다.

같은 범주 내에서 위험의 편차가 너무 많습니다. ICICI Multi-asset과 같은 펀드는 공격적인 하이브리드 펀드처럼 작동합니다(역사상). 이러한 기금은 장기 목표로 고려할 수 있습니다. SBI Multi-asset과 같은 펀드는 변동성이 현저히 낮아 단일 펀드 포트폴리오에 적합하고 중기 목표에 적합합니다.

요약하면, 투자자들은 다중 자산 펀드 지분 익스포저의 변동을 이해하기 위해 과거 팩트시트를 연구해야 합니다. 낮은 변동성을 중시하고 적당한 수익을 기대하는 투자자는 7-10년 후 목표를 위해 낮은 주식 익스포저와 변동성을 가진 다중 자산 펀드를 고려할 수 있습니다. 이러한 펀드는 시장 붕괴 중에도 여전히 타격을 입을 수 있습니다. 따라서 목표 기한 몇 년 전에 노출을 줄여야 합니다.