Motilal Oswal 5년 G-Sec ETF는 Nifty 5년 Benchmark G-Sec 지수를 복제/추적하는 개방형 계획입니다. 그것은 "안전한" 그리고 "FD에 대한 저비용 대안"으로 마케팅되고 있습니다. 이 검토에서 우리는 이것이 사실이 아니며 투자자들이 이 ETF에 대해 알아야 할 사항을 보여줍니다.

NSEgoBid와 비교하여 5년 만기 G-sec 채권을 매수한다고 가정합니다. 방법은 여기를 참조하십시오. LIC 연금 대신 GOI 채권을 사용하여 연금을 받을 수 있습니까? 만기까지 보유하면 사실상 위험이 없습니다.

그것을 중간에 팔려고 하면 시장 변동성에 직면하게 될 것입니다. 때로는 엄청난 이익을 얻거나 큰 손실을 입을 수 있습니다. 개방형 뮤추얼 펀드나 ETF를 구매하면 NAV에 일일 시장 가격이 반영되므로 투자에 대한 수요와 공급 위험이 따릅니다.

또한 ETF에서는 AMC(일반 MF처럼)가 아니라 동료 투자자의 개인 풀에서 사고팔아야 합니다. 따라서 NFO를 정해진 가격에 매수할 수 있지만 ETF가 상장되면 ETF의 NAV는 중요하지 않습니다. 가격만 중요합니다.

특정 시점의 가격은 ETF 투자자의 수요와 공급에 따라 NAV와 크게 다를 수 있습니다. 따라서 시장 변동성 외에도 ETF에는 변동성 또는 불확실성의 추가 계층이 있으며 이는 ETF가 얼마나 활발하게 거래되는지에 달려 있습니다.

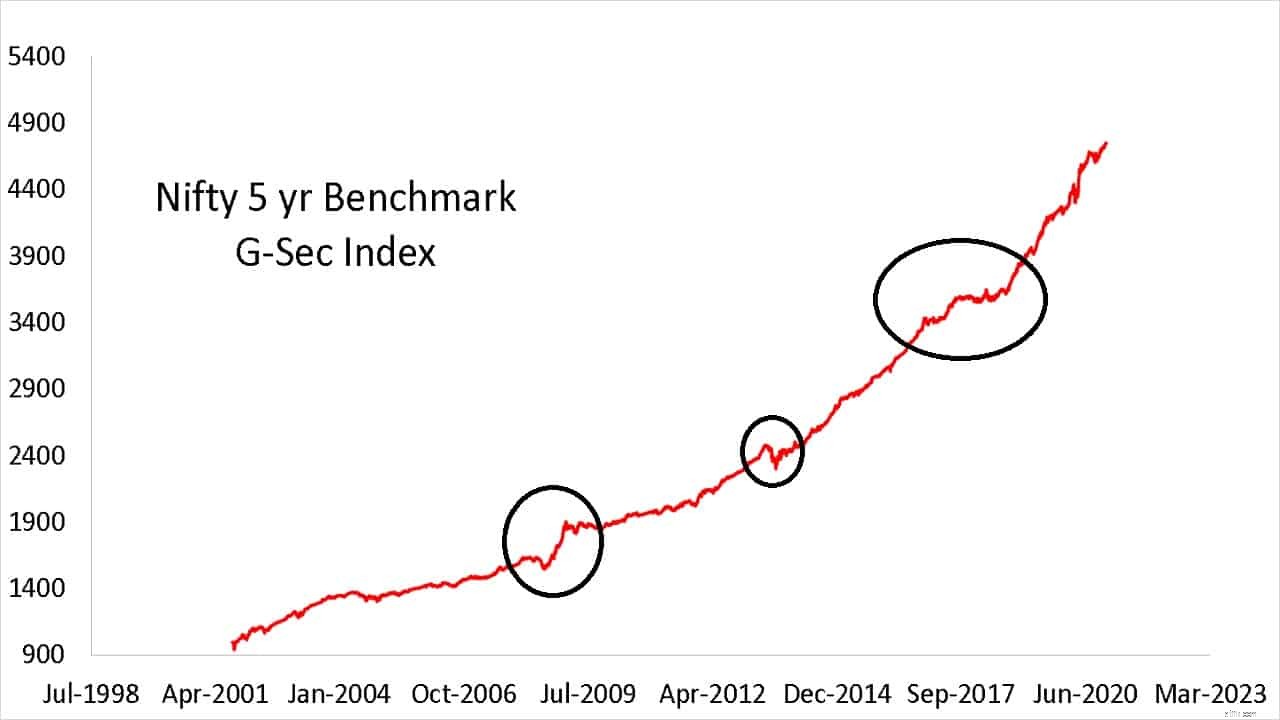

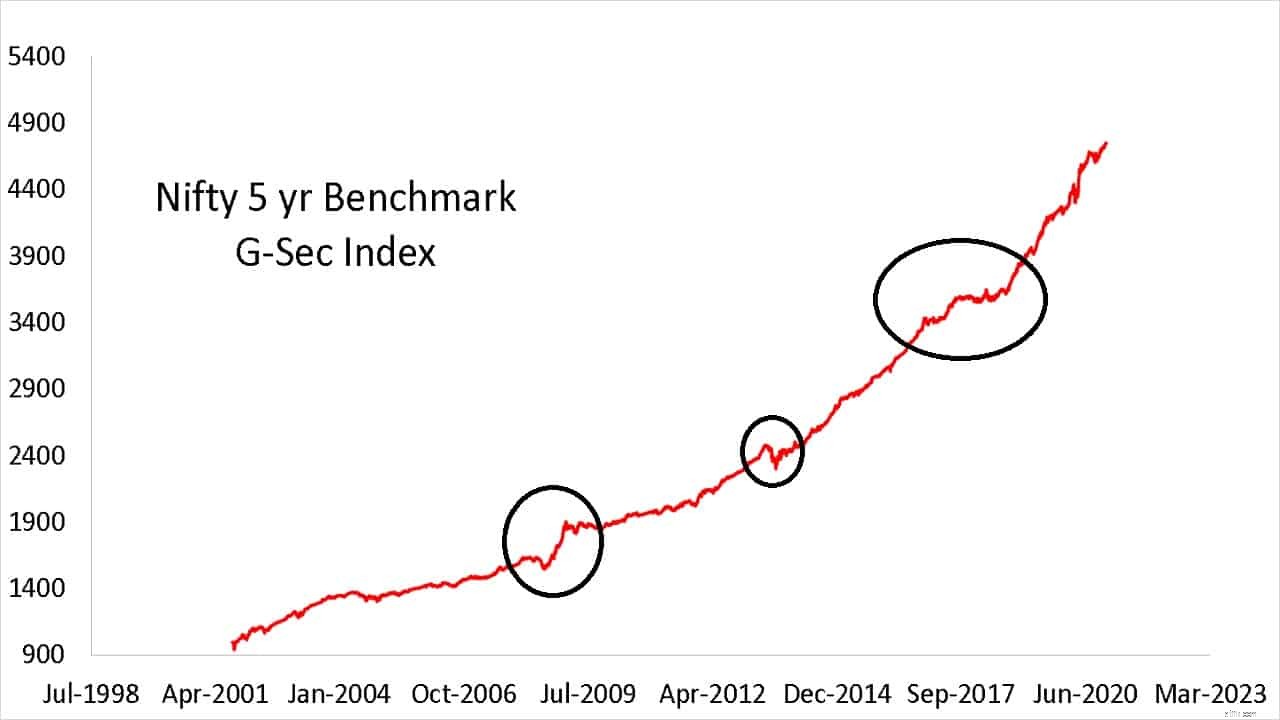

단순히 벤치마크 Nifty 5년 Benchmark G-Sec Index를 추적한다고 가정합니다. 2001년 9월부터 가격이 이렇게 변했습니다.

<노스크립트>

2008년 금융 위기 이후 지수가 급등한 후 급격히 감소한 모습을 주목하세요. 2013년 7월 루피가 달러에 대해 폭락했을 때 금리가 인상되자 지수는 하락했습니다. 2017-18년의 또 다른 정체 기간도 표시됩니다. 이것은 Motilal Oswal 5년 G-Sec ETF가 안전하지 않다는 충분한 증거입니다!

진실, 아무도 모릅니다. 때로는 최고의 주식 MF를 능가할 수도 있고 때로는 유동 펀드나 FD보다 낮을 수도 있습니다. 이들은 위 지수의 3596 5년 롤링 수익률 데이터입니다(비용 전, 가격-NAV 변동 전, 즉 임팩트 비용 전, 세금 전).

<노스크립트>

평균을 취하면 7.8%가 됩니다. 정말 대단하지 않나요? 이것은 수익률이 다소 크게 변동할 수 있다는 사실을 숨깁니다. 단순한 현실은 아무도 당신이 어떤 보상을 받을지 모른다는 것입니다. 따라서 Motilal Oswal 5년 G-Sec ETF는 안전하지도 않고 정기 예금 대안도 아닙니다!

펀드 하우스는 5년이 "단기 및 장기 사이의 스위트 스폿에 속한다"고 주장합니다. 그것은 수학적으로 사실입니다. 5는 1보다 크고 10보다 작습니다. 그것은 그것에 관한 것입니다. 투자자가 금트와 관련된 시장 위험에 대해 잘 알고 있지 않다면 조만간 이 ETF에 실망할 것입니다.

네, 5년 만기 채권 지수는 10년 채권 지수보다 변동성이 훨씬 적지만 그렇다고 해서 "단기 또는 중기"에 투자할 수 있는 것은 아닙니다! 물론 5년 금화 지수는 장기 투자 포트폴리오의 부채 구성 요소로 사용될 수 있습니다.

불행히도 이것은 ETF입니다. 이 ETF로 장기적으로 단위를 점진적으로 축적한다고 가정해 보겠습니다. 주식과 마찬가지로 목표에 가까운 변동성이 해로울 수 있으므로 이에 대한 노출을 줄여야 합니다. ETF 유동성이 좋지 않아 대량 매도에 어려움을 겪을 수 있습니다.

위의 사항을 고려하고 대부분의 개인 투자자가 금트의 변동성에 대해 잘 이해하지 못한다는 점을 고려하면 Motilal Oswal 5년 G-Sec ETF를 놓치는 것이 가장 좋습니다.