100루피를 투자합니다.

다음과 같은 반환 순서를 살펴보겠습니다.

사례 1 :첫해에 -50%를 벌거나 50%를 잃습니다. 두 번째 해에는 +50%의 수익을 올릴 수 있습니다.

사례 2 :첫해에 -25%를 벌거나 25%를 잃습니다. 두 번째 해에는 +25%의 수익을 올릴 수 있습니다.

사례 3 :첫해에 -15%를 벌거나 15%를 잃습니다. 두 번째 해에는 +15%의 수익을 올릴 수 있습니다.

사례 4 :첫해에 -5%를 벌거나 5%를 잃습니다. 두 번째 해에는 +5%의 수익을 올릴 수 있습니다.

순서를 반대로 합시다.

사례 5 :첫해에 +50%를 받습니다. 두 번째 해에 -50%를 벌거나 50%를 잃습니다.

사례 6 :첫해에 +25%를 얻습니다. 두 번째 해에는 -25%를 벌거나 25%를 잃게 됩니다.

어떤 경우에 가장 운이 좋을 것 같습니까, 아니면 두 번째 해 말에 가장 높은 금액으로 끝낼 것 같습니까?

첫해에 잃었던 것을 (백분율로) 되찾았기 때문에 두 번째 해 말에 Rs 100을 갖게 됩니까? 아니면 그 반대의 경우도 마찬가지입니다.

봅시다.

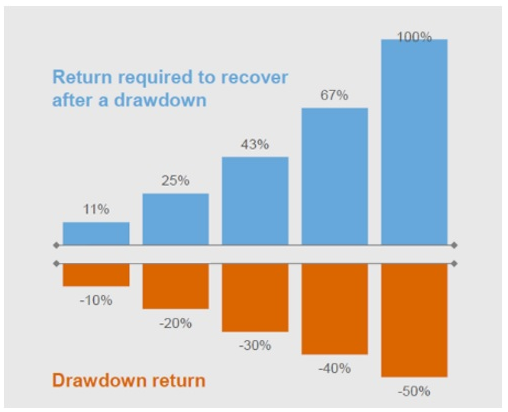

사례 1 :당신은 100루피로 시작합니다. 첫 해가 끝나면 당신은 50루피(50% 손실)를 갖게 됩니다. 두 번째 해가 끝나면 Rs 75를 받게 됩니다. (루피 50 이상 50% 이득). 보시다시피 아직 손익분기점을 넘지 않았습니다. 50%의 손실을 본 후에는 손익분기점을 맞추기 위해 100%를 만들어야 합니다.

사례 2 :-25%, +25%:Rs 93.75

사례 3: -15%. +15%. 결국 Rs 97.75

사례 4: -5%, +5%:Rs 99.75

사례 5: 50%, -50%:Rs 75로 끝납니다.

사례 6: 25%, -25%:Rs 93.75

모든 경우에 우리는 결국 원금 손실을 보게 됩니다.

5번과 6번 사례의 경우 반환 순서가 반대로 되어도 최종 결과에는 차이가 없다는 점에 유의하세요. 그러나 이것은 우리가 일시불로 투자했기 때문입니다. 투자가 일정 기간에 걸쳐 분할된 경우 수익의 순서가 결과에 영향을 미칩니다. 이 경우 나중에 좋은 수익을 얻는 것이 좋습니다.

좋은 수익을 내는 것도 중요하지만 큰 손실을 피하는 것도 장기적인 투자 성과만큼 중요합니다. 계속 큰 손실을 입는다면 투자 성공 확률은 당신에게 유리하지 않을 것입니다.

사례 1(-50%, 50%)에서 볼 수 있듯이 수익률의 산술 평균이 0이더라도 두 번째 해 말에는 여전히 25% 하락한 상태입니다. 손익분기점을 맞추려면 순서가 (-50%, 100%)여야 합니다. 쉽지 않습니다.

거의 모든 포트폴리오는 시장이 상승할 때 잘 작동합니다. 장기적인 성과를 위해서는 시장이 좋지 않을 때 포트폴리오가 어떻게 성과를 내는가가 중요합니다. 제 생각에는 일관된 하방 보호가 포트폴리오 관리자에게 알파(초과 수익)의 주요 원천입니다.

많은 투자자들은 투자를 선택하는 동안 단기 성과에 중점을 둡니다. 전년도에 정말 나쁜 실적을 낸 뒤에 단기 실적이 나왔다면 어떻게 될까요? 따라서 단기 성과(좋든 나쁘든)는 오해의 소지가 있습니다. 투자를 선택하는 동안 장기적인 성과에 집중해야 합니다. 뮤추얼 펀드 투자를 선택하는 동안 롤링 수익률과 하방 보호를 확인할 수도 있습니다.

그건 그렇고, 덜 잃는 것이 투자 성과에만 도움이 되는 것은 아닙니다. 투자 원칙에도 도움이 될 수 있습니다. 당신은 신경을 너무 자주 테스트하지 않는 투자 전략을 고수할 가능성이 더 큽니다. 투자와 관련하여 투자 원칙은 올바른 투자를 선택하는 기술 못지않게 중요한 역할을 합니다. 돈을 잃을 때 희망을 잃고 투자를 종료하기 쉽습니다(아마도 잘못된 시기에). 이것은 (당신과 나 같은) 많은 개인 투자자에게 항상 발생합니다.

가장 간단한 방법은 안전한 투자를 하지 않는 것이지만 그 선택을 하지 맙시다. 더 나은 수익을 찾아 변동성을 수용하고 싶다고 가정합니다.

큰 손실을 피하는 이국적인 방법이 많이 있습니다. 풋옵션을 매수할 수 있습니다. 많은 금융 기관은 정기적으로 하방 보호를 위해 멋진 상품을 내놓고 있습니다. 그러나 포트폴리오 다양화라는 상식적인 접근을 통해 포트폴리오의 주요 손실을 줄일 수 있습니다.

다각화는 손실(손실)을 제거할 수 없습니다. 영향을 줄일 수 있을 뿐입니다.

내가 직접 주식에 투자하지 말라고 요구하는 것은 아니지만 매우 집중된 포트폴리오는 피해야 합니다. 3-4개의 주식에 모든 부를 보유하는 것은 대부분의 투자자에게 까다로울 수 있습니다. 포트폴리오에 더 많은 주식을 보유하십시오(너무 많지는 않음).

이를 달성하는 한 가지 간단한 방법은 뮤추얼 펀드를 통해 주식에 투자하는 것입니다. 뮤추얼 펀드가 작동하는 방식에 따라 보다 다양한 투자 포트폴리오를 갖게 됩니다.

사실, 당신은 당신의 주식 포트폴리오에서 직접 주식과 뮤추얼 펀드를 모두 소유할 수 있습니다. 주식 포트폴리오의 50%가 주식에 있고 나머지가 뮤추얼 펀드에 있다고 가정해 보겠습니다.

우리는 이전 지점에서 주식 투자의 분산에 대해 이야기했습니다. 그러나 그것은 진정한 다각화가 아닙니다. 모든 돈이 주식 또는 분산 주식 뮤추얼 펀드에 있는 경우 시장이 더 급격하게 하락하면 여전히 큰 손실을 입을 것입니다. 5개의 스몰캡 펀드를 보유하는 것은 분산투자가 아닙니다.

상관관계가 없는 자산 또는 상관관계가 낮은 자산으로 투자를 분할해야 합니다. 예를 들어, 자산(국내/국제), 부채, 금 및 부동산으로 자산을 나눌 수 있습니다. 정확한 할당은 자산, 변동성 및 투자 목표에 대한 귀하의 편안함에 따라 달라집니다.

많은 투자자들이 투자할 최고의 뮤추얼 펀드를 찾는 데 많은 시간을 할애합니다. 접근 방식에는 문제가 없지만 최고의 펀드(역사적 성과)의 배턴은 계속 지나갑니다. 제 생각에는 좋은 펀드를 유지하고(최고가 아닐 수도 있음) 자산 배분을 주시하고 포트폴리오를 정기적으로 재조정하는 것이 좋습니다. . 최고의 뮤추얼 펀드를 찾는 것보다 훨씬 쉽고 안정적인 접근 방식입니다.

주식 시장이 급격히 하락한다면 어디가 더 좋을 것이라고 생각하십니까?

대부분의 경우 두 번째 옵션을 사용하면 더 나은 결과를 얻을 수 있습니다.

자산군에 걸친 분산은 큰 포트폴리오 손실을 방지하는 가장 간단하고 가장 좋은 방법입니다. 시간이 좋을 때는 다각화의 가치를 찾지 못할 수도 있습니다. 귀하의 지분 투자가 1년에 +20%의 수익을 올릴 때 분산 투자의 장점을 찾지 못할 것입니다. 귀하의 지분 투자가 연도에 -20%의 수익을 낼 때 장점을 발견하게 될 것입니다. 장기적으로 다각화는 결국 그 가치를 입증할 것입니다. 분산투자는 포트폴리오의 변동성을 줄이는 것만은 아닙니다. 정기적인 재조정과 효과적으로 결합하면 더 높은 수익을 얻을 수도 있습니다.