이전 게시물에서 NRI가 뮤추얼 펀드에 투자할 수 있는 방법과 인도에 투자하는 동안 직면하는 문제에 대해 논의했습니다. 이번 포스트에서는 NRI(비거주자)에 대한 뮤추얼펀드 과세에 대해 알아보겠습니다.

몇 가지 사소한 차이점이 있습니다.

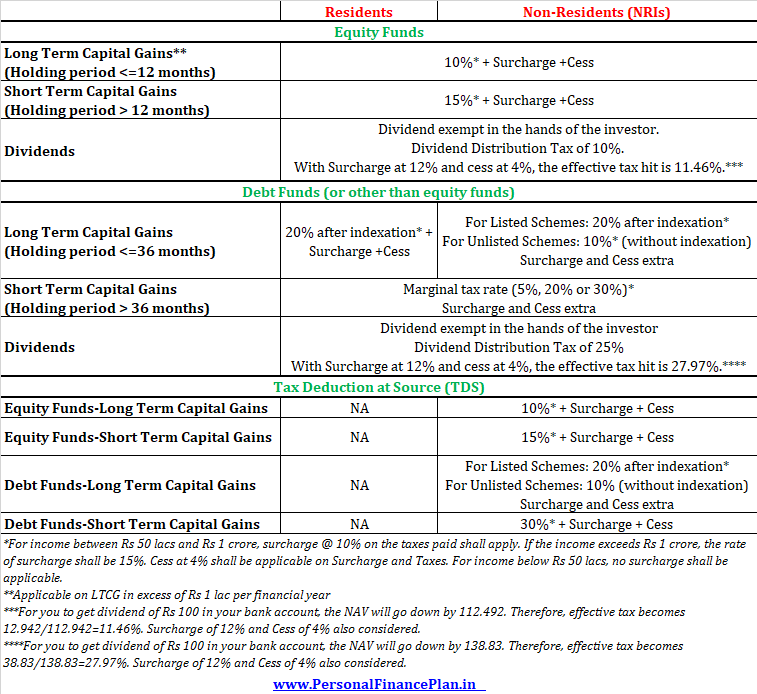

주민의 경우 LTCG(보유 기간> 3년)는 색인 생성 후 20%의 세금이 부과됩니다.

비거주자의 경우 세금 처리는 뮤추얼 펀드의 상장 여부에 따라 다릅니다.

목록에 있는 단위(폐쇄형 펀드, FMP 등)에 대해 LTCG는 색인 생성 후 20%의 세금이 부과됩니다. 비공개 단위의 경우 LTCG에 균일 10%의 세금이 부과됩니다(인덱싱을 허용하지 않음) . 이제 우리가 투자하는 대부분의 펀드는 개방형 펀드이며 이러한 펀드는 상장되어 있지 않습니다. 따라서 개방형 부채 펀드의 경우 NRI에 대한 연동 혜택이 없습니다.

한 거주자가 HDFC Liquid Fund 단위를 판매하고 LTCG가 Rs 40,000인 경우, 그는 연동 후 LTCG를 20%로 지불해야 합니다. 반면에 NRI는 그러한 이익에 대해 10%(Rs 4,000)의 LTCG 세금을 납부해야 합니다.

이에 대한 자세한 내용은 소득세법 섹션 112를 참조하세요.

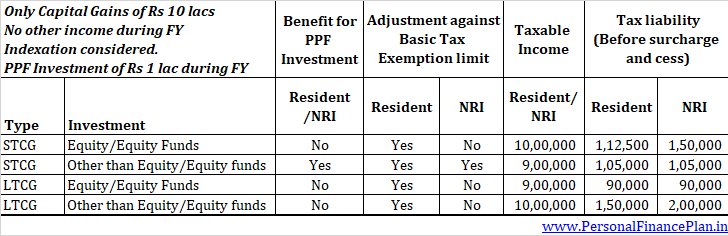

거주자의 경우 총소득(자본이득 포함 전)이 면세 최소 한도 미만인 경우 해당 부족액만큼 장단기 자본이득을 감액할 수 있다. .

비거주자의 경우 비주식 펀드(채무 펀드, 금 펀드 등)에 대한 단기 이익에 대해서만 위의 작업을 수행할 수 있습니다. 총 소득이 최소 면세 한도에 미달하더라도 주식/채권 펀드 판매에 대한 장기 자본 이득 또는 주식 펀드 판매에 대한 STCG는 하향 조정될 수 없습니다.

그런데 비거주자에 대한 최소 면세 한도는 연령에 관계없이 Rs 2.5 lacs입니다.

예를 들어 설명하면 더 쉽습니다.

이 부분은 이 게시물에서 자세히 설명합니다.

주민의 경우 AMC(뮤추얼 펀드 하우스)는 원천징수 세금을 공제하지 않습니다. 주민을 위한 자본 이득에 대한 TDS 없음.

NRI의 경우 상환(및 그에 따른 자본 이득)에는 TDS가 적용됩니다.

주식형 펀드에 대한 STCG의 경우(보유 기간 <=1년) , 그러한 이익에 대한 TDS는 15%에서 공제됩니다.

주식 펀드에 대한 LTCG의 경우(보유 기간> 1년) , 그러한 이익에 대한 TDS는 10%에서 공제됩니다. 그러한 LTCG가 연간 Rs 1lac의 조정에서 면제되더라도 이러한 이익에 대한 TDS는 여전히 10%입니다. 그 이유는 AMC가 다른 LTCG에 대해 알지 못하기 때문입니다.

부채 펀드에 대한 STCG의 경우(주식 펀드 제외, 보유 기간 <=3년) , 그러한 이익에 대한 TDS는 30%에서 공제됩니다. 이러한 이득은 한계 세율로 과세되고 한계 세율이 30%보다 낮을 수 있지만 TDS는 여전히 30%에서 공제됩니다. AMC는 귀하의 한계 소득세율을 모릅니다.

채무 펀드에 대한 LTCG의 경우(주식 펀드 제외, 보유 기간> 3년) , 이러한 이익에 대한 TDS는 연동 후 10% 또는 20%에서 공제됩니다.

TDS를 통해 초과 세금이 공제된 경우 소득세 신고서를 제출할 때 다시 청구할 수 있습니다.

NRI의 자본 이득에 대한 TDS에 대한 자세한 내용은 이 게시물을 참조하십시오.

<시간 />배당에 대한 세금 처리는 거주자와 비거주자 모두에게 동일합니다.

뮤추얼 펀드에서 지급된 배당금은 거주자 및 비거주자 모두에게 세금이 면제됩니다.

AMC는 투자자에게 배당금을 지급하기 전에 배당금 분배세(DDT)를 공제합니다.

DDT는 주식 펀드의 경우 10%, 부채 펀드의 경우 25%입니다. DDT에는 12%의 추가 요금과 4%의 Cess(FY2019)가 적용됩니다.

DDT는 총액을 기준으로 계산되기 때문에 실효 세율은 상기 세율보다 약간 높습니다.

DDT가 계산되는 방식과 MF 방식의 배당 옵션에 투자하는 것이 합리적인지 여부에 대한 자세한 내용은 이 게시물을 참조하세요.

이 게시물에서 저는 인도의 과세에 대해 언급했습니다. 거주 국가의 세법에 따라 인도에 대한 MF 투자로 인한 자본 이득 및 배당금에도 세금이 부과될 수 있습니다. 인도에 거주 국가와 DTAA가 있는 경우 인도에서 납부한 세금에 대한 공제를 받을 수 있습니다.

면책조항 :저는 세무 전문가가 아닙니다. 게시물에 제공된 정보에 따라 행동하기 전에 공인 회계사와 상담하는 것이 좋습니다.