이전 게시물 중 하나에서 뮤추얼 펀드 계획의 직접 계획에 투자하여 분배 비용을 피하는 방법에 대해 논의했습니다. 나는 또한 MF 계획의 직접 계획에 투자하여 얻을 수 있는 장기 저축의 양을 설정했습니다. 직접 계획에 대해 자세히 알아보려면 여기에서 뮤추얼 펀드의 직접 계획에 대한 Business Standard의 기사를 읽으십시오.

이 게시물에서는 뮤추얼 펀드 계획의 직접적인 계획과 관련하여 투자자들이 일반적으로 의심하는 몇 가지 사항에 대해 설명하겠습니다.

읽기 :성과 비교:직접 뮤추얼 펀드 대. 일반 뮤추얼 펀드

예, NAV가 더 높기 때문에 더 적은 수의 직접 계획 단위를 받습니다.

그리고 직접 계획의 NAV는 더 나은 수익을 제공하기 때문에 일반 계획의 NAV보다 높습니다.

일부 투자자는 더 많은 단위를 받기 때문에 일반 계획에서 더 나은 거래를 얻을 수 있다고 생각할 수 있습니다. . 진실에서 멀어질 수는 없습니다.

이러한 접근 방식은 NAV가 낮거나 시장 가격이 낮기 때문에 주식에 투자하는 것과 유사합니다. <강하다>. NAV가 낮다고 해서 펀드가 더 저렴하거나 더 나은 것은 아닙니다. 사실 그 반대의 의미일 수도 있다. 많은 투자자들이 같은 이유로 NFO에 투자하는 것을 선호했습니다. 다행히 규제 개입과 투자자 인식으로 인해 대부분의 투자자는 이 접근 방식을 기피했습니다.

두 투자 상품을 비교할 때 관련 위험 및 수익 수준을 비교해야 합니다.

위험이 동일하기 때문에 직접 계획과 일반 계획에서 수익 수준을 비교해야 합니다.

2+2=4인 한 직접 계획은 계속해서 일반 계획을 능가합니다.

모든(포트폴리오, 펀드매니저 등)은 분배 비용을 제외하고는 다이렉트 및 일반 플랜에서 동일합니다. 직접 계획에는 중개자가 없기 때문에 유통 비용이 발생하지 않고 더 나은 수익에 반영됩니다.

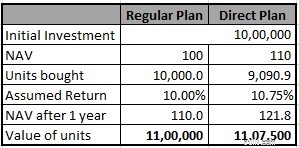

예를 들어 보겠습니다. 우리는 동일한 계획의 직접 및 정기 계획에 각각 Rs 10 lacs의 투자를 고려할 것입니다. 우리는 일반 계획에서 10%, 직접 계획에서 10.75%의 연간 수익률을 가정했습니다.

직접 계획에서 더 적은 수의 단위를 얻었지만 연말에 여전히 더 많은 말뭉치를 갖게 되었음을 알 수 있습니다. NAV의 차이가 커졌기 때문입니다.

이전에는 10루피였습니다. 1년 후에는 11.8루피입니다. NAV의 차이는 계속 커질 것입니다.

따라서 직접 계획은 일반 계획보다 더 나은 수익을 제공합니다. 사실입니다.

그래 넌 할수있어. 유통업체를 통해 투자하고 있고 이미 MF 하우스와 함께 포트폴리오를 가지고 있는 경우 계획의 직접 계획에 대한 투자를 동일한 폴리오로 유지할 수 있습니다.

따라서 동일한 Folio에서 MF 계획의 직접 및 정기 계획을 가질 수 있습니다. Folio 번호는 특정 뮤추얼 펀드 하우스에 대한 투자에 대한 고유 식별자입니다. 펀드 하우스에 대한 모든 투자는 고유한 Folio 번호로 식별할 수 있습니다.

뮤추얼 펀드 계획의 직접 계획을 온라인으로 투자하는 방법에는 여러 가지가 있습니다. 직접 뮤추얼 펀드 웹사이트 목록은 이 게시물을 참조하십시오.

온라인으로 뮤추얼 펀드에 투자하는 것이 불편하다면. 오프라인에서도 직접 뮤추얼 펀드에 투자할 수 있습니다. AMC 지점과 RTA 지점(CAMS, Karvy, Franklin)을 방문해야 합니다.

혼동을 방지하기 위해 스킴 이름 앞에 "직접 플랜"을 작성하십시오(실제/오프라인 구매의 경우). 또는 온라인으로 투자하는 경우 계획 이름 앞에 "직접"이 추가된 것을 찾을 수 있습니다.

몇몇 사람들은 직접 계획에 투자하기 위해 은행에 갔다가 일반 계획에 투자했다고 불평했습니다. 은행은 뮤추얼 펀드 하우스의 유통/중개 역할을 하고 다른 유통 업체와 마찬가지로 수수료를 받는다는 것을 이해해야 합니다. 뮤추얼 펀드에 투자하기 위해 은행에 가면 항상 뮤추얼 펀드 계획의 일반 계획에 투자하게 됩니다.

따라서 Axis Bank에 가서 Axis MF의 MF 계획에 투자하면 항상 일반 계획에 투자하게 됩니다. 직접 투자를 원하시면 가까운 뮤추얼 펀드 하우스 지점을 방문하십시오.

제게는 온라인이 항상 더 편리합니다.

직접 뮤추얼 펀드는 항상 동일한 MF 계획의 일반 계획을 능가합니다. 그러나 MF 방식의 다이렉트 플랜에 투자하기 전에 투자할 좋은(올바른) 뮤추얼 펀드를 찾아야 합니다.

직접 계획은 스스로 뮤추얼 펀드를 연구하는 데 기꺼이 시간과 에너지를 투자하려는 DIY 투자자에게 가장 적합합니다. 이러한 투자자는 직접 계획에 투자하여 비용을 절감할 수 있습니다.

스스로 적합한 펀드를 고를 수 없는 경우 SEBI 등록 투자 고문 또는 수수료 전용 재무 설계사에게 연락할 수 있습니다. 그/그녀에게 투자 조언을 구하십시오. 그러한 조언자들은 포트폴리오를 구성하는 데 도움을 줍니다. 이후에 직접 뮤추얼 펀드에 투자할 수 있습니다.

또한 귀하의 고문은 일반 계획의 기존 뮤추얼 펀드 투자를 직접 계획으로 전환하는 데 도움을 줄 수 있습니다.

스스로에게 적합한 펀드를 선택할 수 없고 SEBI RIA 수수료도 지불하고 싶지 않다면 MF 대리점에 문의하여 조언을 구할 수 있습니다. 디스트리뷰터가 정기적인 계획에 투자하도록 하지만 MF 투자에 대해 안내할 수 있습니다. 나는 평범한(부적절한) 펀드의 직접 계획보다 우수한(오른쪽) 펀드의 일반 계획에 투자하고 싶습니다.

어디에 투자하시겠습니까? 직접 뮤추얼 펀드 또는 일반 뮤추얼 펀드?

이미지 제공:Simon Cunningham/LendingMemo[dot]com, 2013. 원본 이미지 및 사용 권한에 대한 정보는 Flickr에서 다운로드할 수 있습니다.

이 게시물은 2015년 8월 13일에 처음 게시되었으며 이후 업데이트되었습니다.