부채 펀드가 다시 뉴스에 등장했습니다.

2019년 6월 4일에 DHFL은 채권 중 하나에 대해 이자를 지불할 수 없었습니다. 다음주에 지급한다고 합니다. 상관 없다. 약간의 지연도 기본값으로 간주됩니다. 현행 규정에 따라 DHFL(펀드 계획이 보유하지 않은 유가증권)의 한 증권에서 채무 불이행이 발생하더라도 펀드 계획이 보유하고 있는 DHFL의 모든 채권 가치를 기록해야 합니다. 그리고 그 일이 일어났습니다. 6월 5일 일 , CRISIL 및 ICRA도 DHFL을 D(기본값)로 하향 조정했습니다. 많은 부채 뮤추얼 펀드 제도가 심각한 피해를 입었습니다.

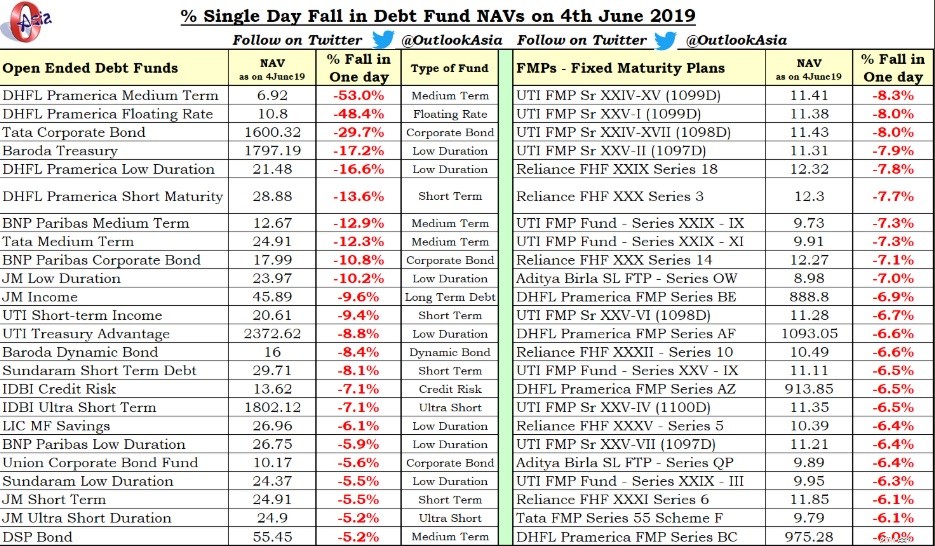

다음은 몇 가지 부채 뮤추얼 펀드 계획의 NAV가 하루 하락한 것입니다.

일부 계획의 떨어지는 NAV는 단순히 놀라울 정도입니다.

그건 그렇고, 전체 노출을 상각하고 계획에 대한 추가 투자 수락을 중단하는 것이 현명합니다. 왜요? 이 게시물에서 자세히 논의했습니다. 사이드포켓팅이 더 나은 선택이지만 (하나를 제외하고) 펀드 중 누구도 그것을 실행하지 않았습니다. 이전 게시물에서 저는 부채 뮤추얼 펀드 투자와 관련된 다양한 위험을 강조했습니다. 이 DHFL 엉망은 신용 위험이 현실화되고 있습니다.

이 신용 이벤트가 많은 펀드에 영향을 미친 이유는 DHFL이 몇 달 전에 AAA 등급(최고 등급) 회사였기 때문입니다. 이러한 이유로 많은 자금이 방심했습니다. DHFL은 신용 펀드뿐만 아니라 겉보기에 더 안전한 초단기 듀레이션 및 로우 듀레이션 펀드에서도 자리를 잡았습니다.

이러한 펀드 계획이 어떻게 단일 회사에서 그렇게 집중된 익스포저를 유지할 수 있는지 물어볼 수 있습니다. 글쎄, 항상 이런 것은 아니었다. 이러한 계획은 한도 내에서 노출이 있어야 합니다. 그러나 작년에 IL&FS와 DHFL 문제가 발생한 이후로 이 펀드는 자금이 유출되었습니다.

2억 루피의 DHFL 부채를 보유하고 있는 루피 5,000억의 펀드 A가 있다고 가정해 보겠습니다. . 따라서 DHFL 노출은 4%입니다. 그러나 투자자(똑똑한 사람들)는 문제가 발생하면 돈을 꺼내기 시작합니다. 투자자들이 펀드 계획에서 Rs 4,000 crores를 인출한다고 가정해 봅시다. 상환액을 충족하기 위해 펀드 계획은 보유 자산을 매각해야 하지만 DHFL은 매각할 수 없습니다. 왜요? 아무도 그것을 사거나 펀드 매니저가 팔고 싶어하는 가격으로 사고 싶어하지 않기 때문입니다. (이는 인도 채권 시장의 깊이 부족에 대한 논평이기도 합니다.) 펀드 규모는 1000억원대로 축소됐다. 이 펀드는 여전히 200억원의 부채를 보유하고 있다. 4% 노출이 이제 20% 노출이 되었습니다. 지금 기본값이 있으면 NAV가 최대 20%까지 내려갈 수 있습니다.

타타 회사채는 하루만에 29.7% 하락했다. 2019년 6월 4일 현재 펀드 규모는 Rs 184 crores입니다(2018년 8월 Rs 536 crores). 나는 이 돈의 거의 대부분이 개인 투자자들로부터 나온다고 자신있게 말할 수 있습니다. 이러한 투자자가 고문과 협력했다면 고문을 해고해야 합니다. . 기본값은 갑자기 발생하지 않았습니다. 몇 달 동안 DHFL에 대한 우려가 있었습니다. 만약 당신의 조언자가 이것을 깨닫지 못했다면 당신은 문제가 있는 것입니다. 기억 기관 투자자/기업 재무부는 채무 뮤추얼 펀드의 주요 투자자입니다. 그들은 약간의 위험을 무릅쓰고 돈을 꺼낼 것입니다.

위에서 언급한 계획 중 일부는 고정 만기 계획(FMP)입니다. FMP는 폐쇄형 부채 펀드입니다. FMP 투자자들은 상황이 더욱 악화됩니다. 포트폴리오 보유 중 하나에 문제가 있음을 인지하더라도 포지션을 벗어날 수 없습니다. 최근 HDFC와 Kotak AMC는 FMP 만기가 에셀 그룹으로부터 지급을 받지 못하여 지급을 유예하였다. 이에 대한 자세한 내용은 Mint의 이 기사를 참조하세요.

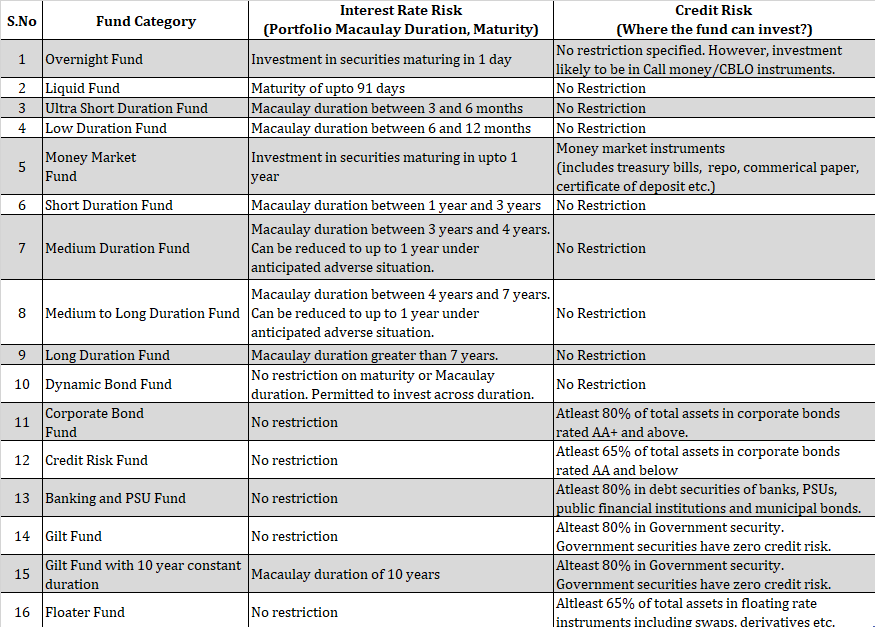

부채 뮤추얼 펀드 투자에서 위험을 제거할 수 있는 방법은 없습니다. 포트폴리오에 적합한 펀드 종류를 선택해야 합니다. SEBI 분류에 따라 16가지 유형의 부채 뮤추얼 펀드 제도가 있습니다.

보시다시피 정부 증권 펀드(Gilt Funds)도 비정부 증권을 최대 20%까지 보유할 수 있습니다. 정부 증권에는 신용 위험이 없습니다. 단기 금트 펀드에 대한 카테고리가 없기 때문에 금트 펀드는 상당한 이자율 위험을 수반할 수 있습니다.

DHFL이 채무 불이행 채권에 대한 이자를 곧 지불할 수도 있습니다. 이러한 특정 채권을 보유하고 있던 펀드 계획은 NAV에 이자를 상환합니다. 원금 지급이나 DHFL의 다른 채권을 보유하는 계획에는 그런 행운이 없습니다.

일부 부채 펀드는 가까운 장래에 익스포저가 만기됩니다. 운이 좋으면 돈을 돌려받을 수 있으며 전체 금액(이자 및 원금 모두)을 NAV에 다시 쓸 것이고 그러한 투자자는 아무 것도 잃지 않았을 것입니다(상환을 하지 않고 뮤추얼 펀드가 새로운 구매를 중단한 경우). , 큰 "만약에"가 있습니다.

DHFL이 비용을 지불하지 않으면 어떻게 됩니까?

해시 된 모든 것이 역사입니다. 변경할 수 없습니다. 앞으로 이러한 혼란을 피하기 위해 무엇을 할 수 있는지 기대하고 이해합시다.

IL&FS 및 DHFL은 AAA 등급 회사였습니다(신용 평가 기관을 신뢰할 수 없음). 그러한 회사가 하룻밤 사이에 파산하기 시작하면 (채무 펀드 투자자로서) 잡히는 것은 시간 문제입니다. 채권 시장의 깊이가 부족하면 펀드 매니저가 일반적인 문제를 알면서도 포지션을 조정하지 못할 수 있습니다. 그런데 펀드매니저도 완전히 면책될 수는 없다. 은행 정기 예금을 대체하기 전에 부채 자금과 관련된 위험을 이해하십시오.

Andyes, DHFL에서 NCD에 투자한 사람들을 위해 생각을 아끼십시오.

Myclients와 저는 DHFL 기본값으로 인해 약간의 영향을 받았습니다. 우리는 훨씬 더 일찍 펀드의 빅포지션(DHFL 익스포저가 높은 곳)에서 벗어났습니다. 우리는 세금 문제 또는 자금 할당이 매우 작았기 때문에 일부 포지션에서 제외했습니다. 따라서 전반적인 영향은 매우 제한적이었습니다.