오랫동안 뮤추얼 펀드 하우스는 주식의 상승여력과 주식이 부족한 포트폴리오에 대형, 중형, 소형 또는 멀티캡 펀드가 얼마나 중요한지를 판매하는 데 바빴습니다. 할당에 대해서는 옳았지만 시장이 이러한 포트폴리오에 미친 충격을 짐작할 수 없었고 투자자들은 주식에 투자했어야 했는지 의아해했습니다.

우리는 이익을 사랑하지만 손실을 두 배나 싫어합니다.

마침내, 뮤추얼 펀드 회사는 투자자의 이러한 진정한 문제를 파악했습니다. 제안된 솔루션은 다중 자산 펀드입니다.

아주 간단합니다. 다중 자산 펀드는 포트폴리오의 손실 기회/금액을 줄이는 방식으로 다양한 투자 유형에 투자합니다. 그렇게 하는 동시에 상당한 수익을 내는 것도 목표입니다.

목표는 전체 주식 노출보다 투자자에게 덜 무서운 경험을 제공하는 것입니다.

메뉴의 자산/투자는 다음과 같습니다.

펀드는 위의 각각에 대한 목표 할당 범위를 결정하고 해당 할당을 유지하기 위해 작동합니다. 이렇게 하면 포트폴리오에서 자산 클래스가 너무 적게 표시되거나 너무 많이 표시되지 않도록 합니다.

이것을 두 부분으로 더 세분화해야 합니다.

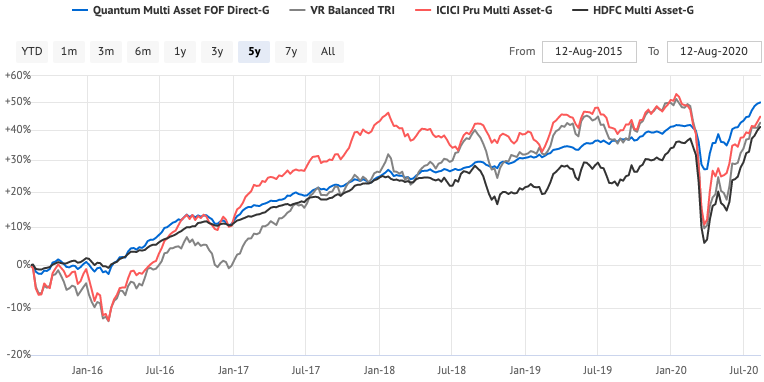

다중 자산 펀드가 손실을 줄입니까? 네, 그렇습니다. 사실, 기존 펀드 중 몇 개는 한 해 동안 손실을 본 적이 없습니다.

그들은 상당한 수익을 제공합니까? 그것은 큰 논쟁이 될 것입니다. 손실로부터 당신을 보호하는 기업은 그 목표를 달성하기 위해 잠재적인 수익을 포기해야 합니다. 더 많은 것을 목표로 삼기 시작하는 즉시 투자에 대한 단기적 일시적 손실을 감수해야 합니다.

3년에 걸쳐 긍정적인 수익을 낼 수 있는 위치에 있습니다.

<노스크립트>

Motilal Oswal Multi Asset Fund는 최근 초기 제안을 마쳤습니다. 최신 NFO는 Nippon India Multi Asset Fund입니다.

기존의 다른 멀티 에셋 펀드와 비교하여 2개의 펀드에는 국제 주식이라는 추가 기능이 있습니다.

International Stocks는 지난 몇 년 동안 매우 좋은 성과를 거두어 기회가 얼마나 수익성이 있는지를 보여주는 백테스트를 실행하는 모든 포트폴리오가 승자로 드러날 것입니다.

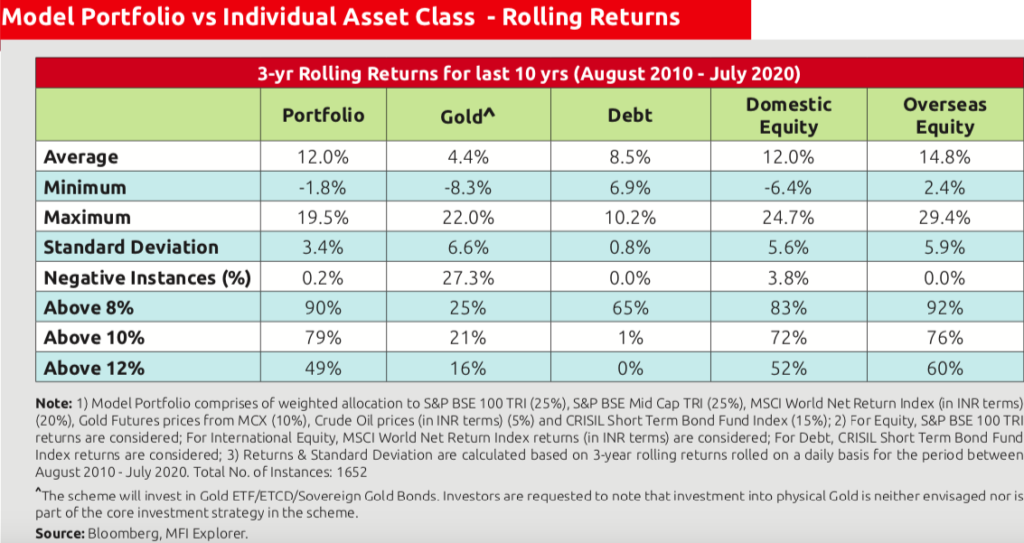

Nippon은 펀드 프레젠테이션에서 평균 수익률이 12%인 3년 롤링 수익률(할당에 따라 투자했다고 가정)을 보여줍니다. 이를 통해 손실 측면에서 포트폴리오 위험을 크게 줄일 수 있습니다.

아래 이미지를 보시면 무슨 말인지 아실 겁니다.

<노스크립트>

마지막 열인 Overseas Equity를 보십시오. 모델의 모든 반품을 책임지는 것 같습니다. 향후 10년의 현실은 다를 수 있습니다.

Dynamic Asset Allocation Funds는 포트폴리오에 주식, 차익 거래 및 고정 수입만을 사용합니다. 주식은 일반적으로 국내 또는 인도 주식으로 제한됩니다. 동적 특성은 대부분 레이더에 있는 여러 요소를 기반으로 적절한 수준의 지분 할당을 결정하는 기능입니다.

대조적으로, 멀티에셋 펀드는 함께 일할 수 있는 선택의 폭이 더 넓습니다. 그들은 또한 금, 기타 상품 및 국제 주식을 사용할 수 있습니다.

다중 자산 펀드는 일반적으로 펀드의 펀드로 구성됩니다. 즉, 펀드는 펀드 하우스의 주식, 부채 또는 금 계획에 투자합니다. 멀티에셋펀드의 주 업무는 자산배분입니다. 기초펀드가 실제 투자운용을 합니다.

이 구조는 자금을 부채 기반 과세 대상으로 만듭니다. 구입 후 3년이 되기 전에 매도하면 소득에 대해 한계 소득세율에 따라 과세됩니다. 3년 후 매도하면 원가연계 이익에 대해 20%의 장기 양도소득세를 내야 하며 원가지수가 적용됩니다.

다중 자산 펀드는 준비된 다양한 포트폴리오와 같습니다.

멀티 자산 펀드에 투자하는 가장 큰 이점 중 하나는 투자자에게 가장 중요한 역할을 하는 자산 배분을 유지한다는 것입니다.

그러나 이것은 비용 - 펀드의 비용 비율로 발생합니다.

그들이 청구하는 모든 재조정 비용과 세금을 절약하는 데 도움이 되며 가장 중요한 것은 그렇게 하는 것이라고 주장할 수 있습니다. 편향이 행동을 지시하고 최적이 아닌 결과를 초래할 수 있는 투자자와 달리.

기본적으로 비용과 함께 작업을 아웃소싱합니다.

내 생각에 이 투자 범주는 자산 배분이 진정으로 중요하다는 것을 이해하고 저렴한 비용으로 제공할 수 있는 펀드를 원하는 엄격한 Do it Yourself 또는 DIY 투자자에게 적합합니다. 그녀는 최고의 성과를 내는 펀드를 비교하는 데 관심이 없습니다.

글쎄요, 그것은 많은 것에 달려 있습니다.

간단하게 유지하기 위해 투자 의무 및 실적에 따라 몇 가지를 선택할 수 있습니다. 자산 할당 작업을 완료해야 함을 기억하십시오. 반환은 뒤에 옵니다.

선택한 펀드가 펀드 펀드인 경우 비용/비용 비율에도 집중할 수 있습니다.

Nippon India Multi Asset Fund의 NFO에 관심이 있으시면 여기 내 의견이 있습니다.

지금은 피하라고 합니다. 펀드가 다음 3년을 계산하고 그 성과를 보여주도록 하십시오. 그 후에 결정을 내릴 수 있습니다.