SEBI 재분류 후 뮤추얼 펀드 벤치마크 목록을 작성하려고 했을 때 이상한 점이 눈에 들어왔습니다. Value Research는 NAV 성장 차트에 새로운 벤치마크를 포함했습니다. Nifty 100 Midcap(N100M)은 인기 있는 중형주 벤치마크이며 많은 펀드가 장기적으로 이를 능가하는 데 어려움을 겪고 있음을 알았습니다. 그래서 여기 Midcap 및 Smallcap 뮤추얼 펀드와 Nifty 100 Midcap 및 우리가 가장 좋아하는 Nifty Next 50(NN50)의 성능 비교가 있습니다. 이 연구는 최근 발표된 2018년 7월 주식 뮤추얼 펀드 실적 스크리너를 기반으로 합니다.

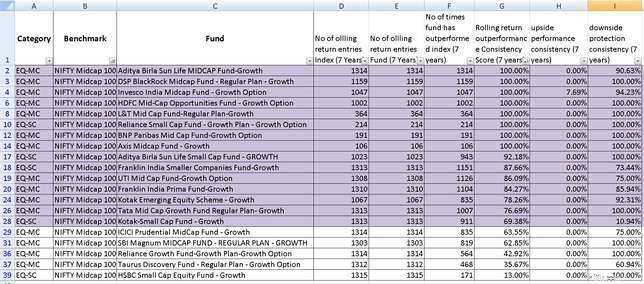

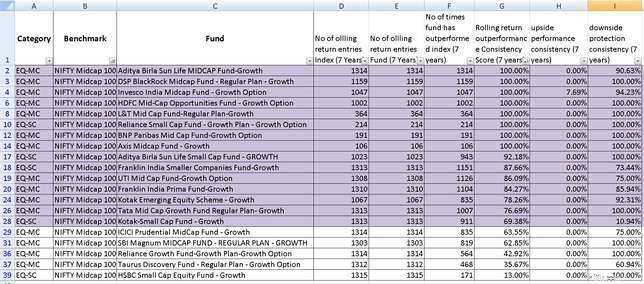

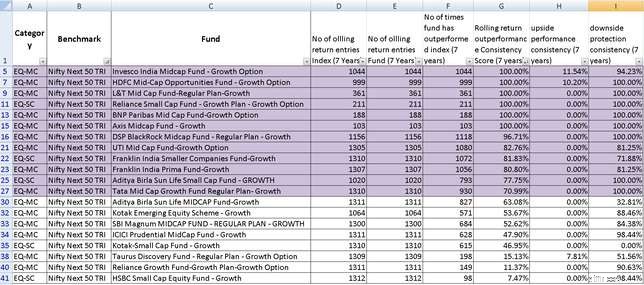

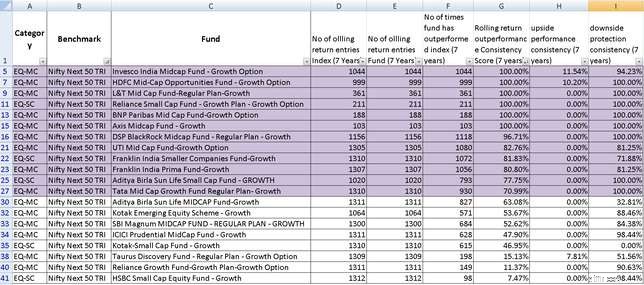

중형 펀드 부문의 28개 펀드가 Nifty Midcap 100 TRI(배당금이 재투자되는 총 수익률 지수)를 사용합니다. 다음으로 인기 있는 지수는 7개의 펀드가 있는 BSE Midcap입니다. 스몰캡 부문에서 BSE 스몰캡은 21개 펀드가 사용하는 가장 인기 있는 지수입니다. 그러나 많은 스몰캡 펀드에는 순수한 스몰캡 이력이 없습니다. 따라서 이 연구에서는 중형주와 소형주를 하나의 범주로 간주하고 N100M과 NN50(둘 다 TRI)을 사용합니다.

틀림없이 많은 중형 펀드가 평생 동안 순수한 중형주도 아니었습니다. 이것이 중형주 소형주 공간의 주요 문제입니다. 히스토리는 너무 짧아서 어떤 분석에도 사용할 수 없습니다. 벤치마크 공간에서도 NSE와 BSE는 지수 계산 방식을 변경했습니다. 글쎄, 그것이 무엇인지.

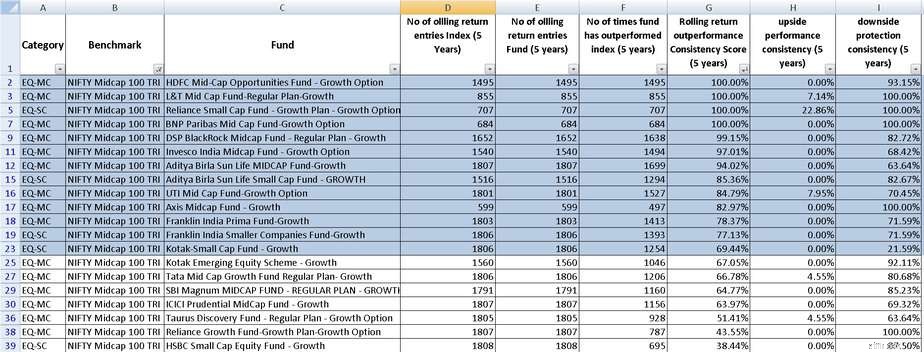

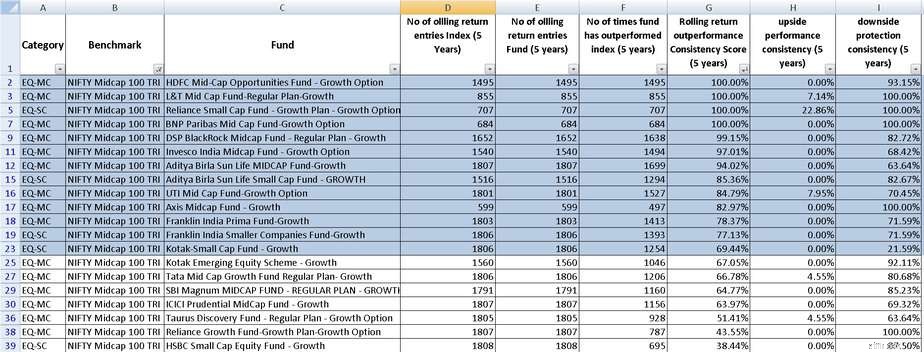

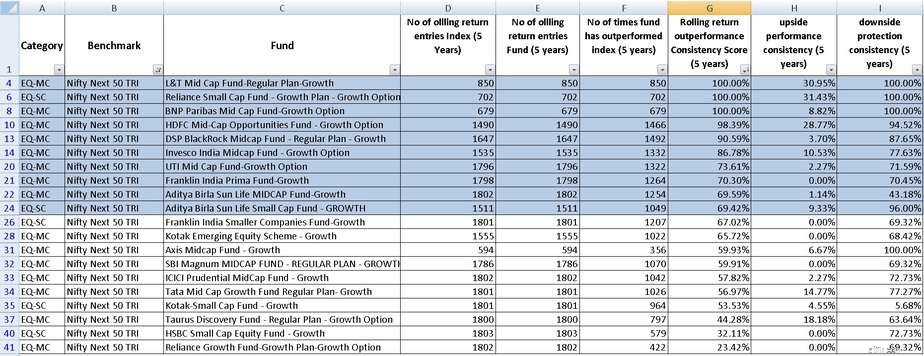

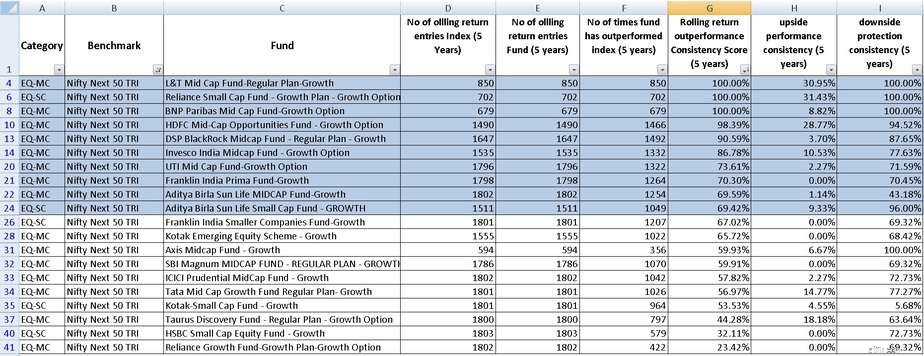

이 연구를 위해 18개의 중형 펀드와 8개의 소형 펀드가 고려되었습니다. 그들은 현재 별 등급(VR 기준)을 보유하고 있는 유일한 펀드입니다. 즉, (VR 기준) SEBI 레지그 이후에 크게 변경되지 않았습니다. 그래서 우리는 12Y, 10Y, 7Y 및 5Y에 대한 N100M 및 NN50의 성능을 비교할 것입니다. 계산을 더 잘 이해하려면 먼저 이 동영상을 보는 것이 좋습니다.

그럼 여기로 가시면 됩니다.

이제 결과를 살펴보겠습니다.

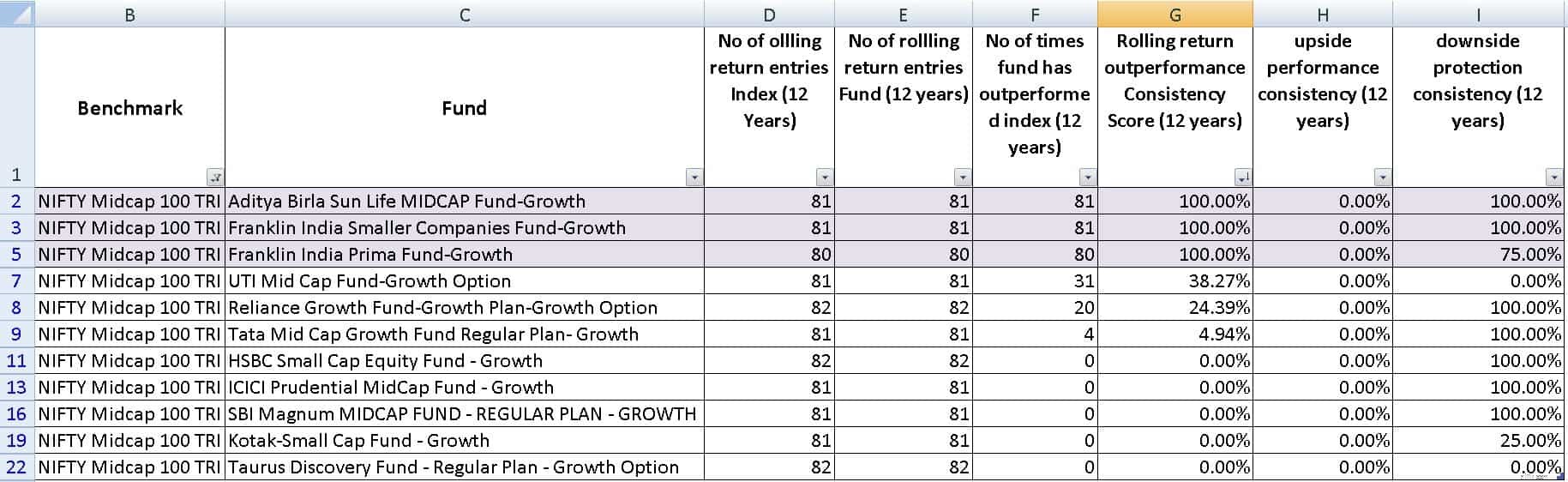

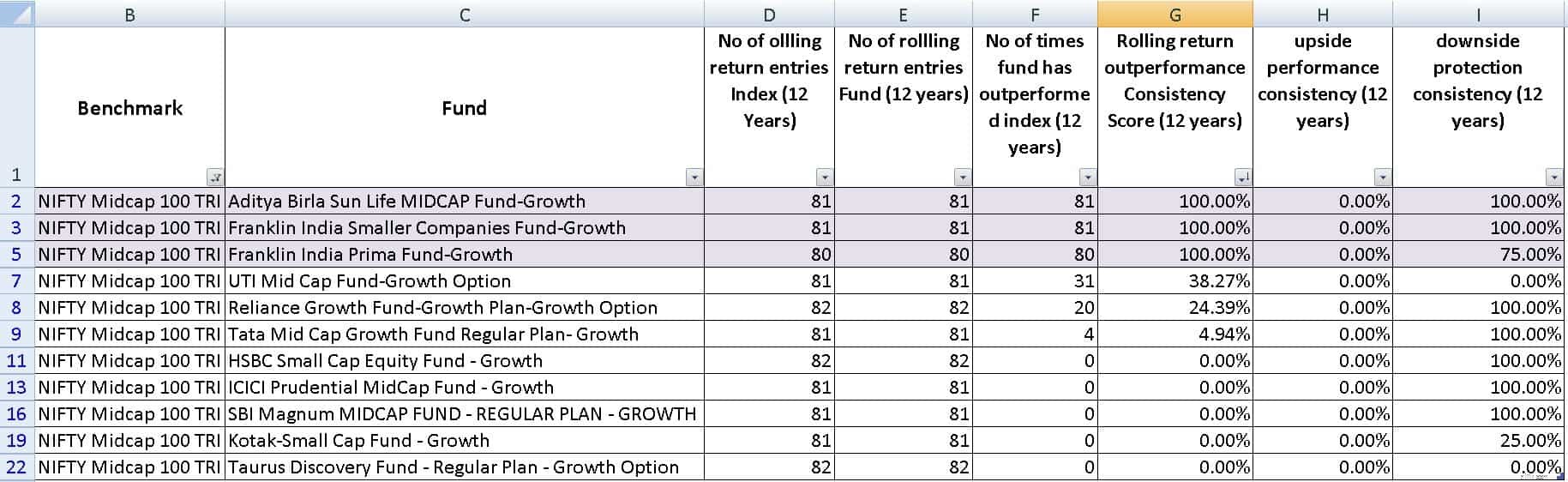

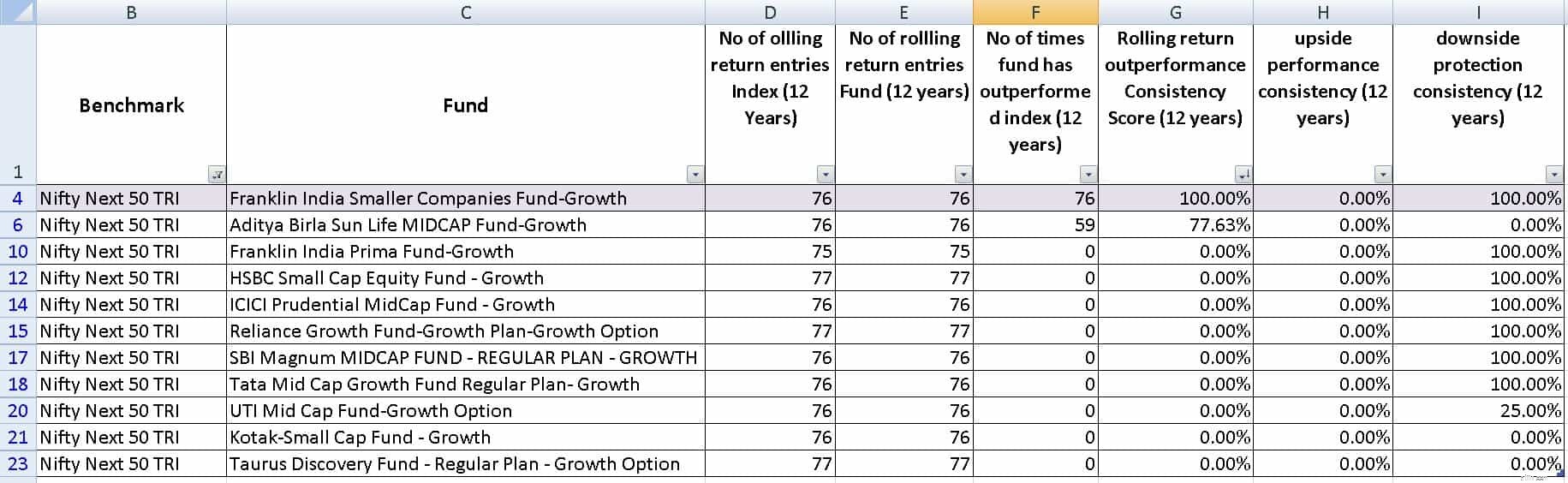

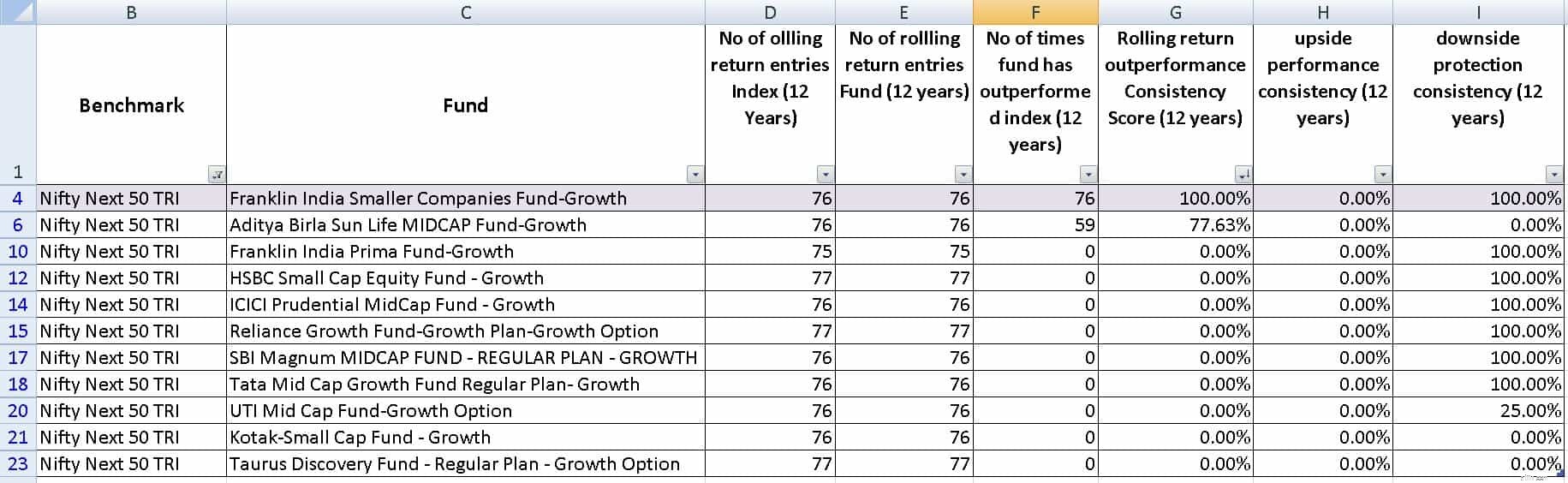

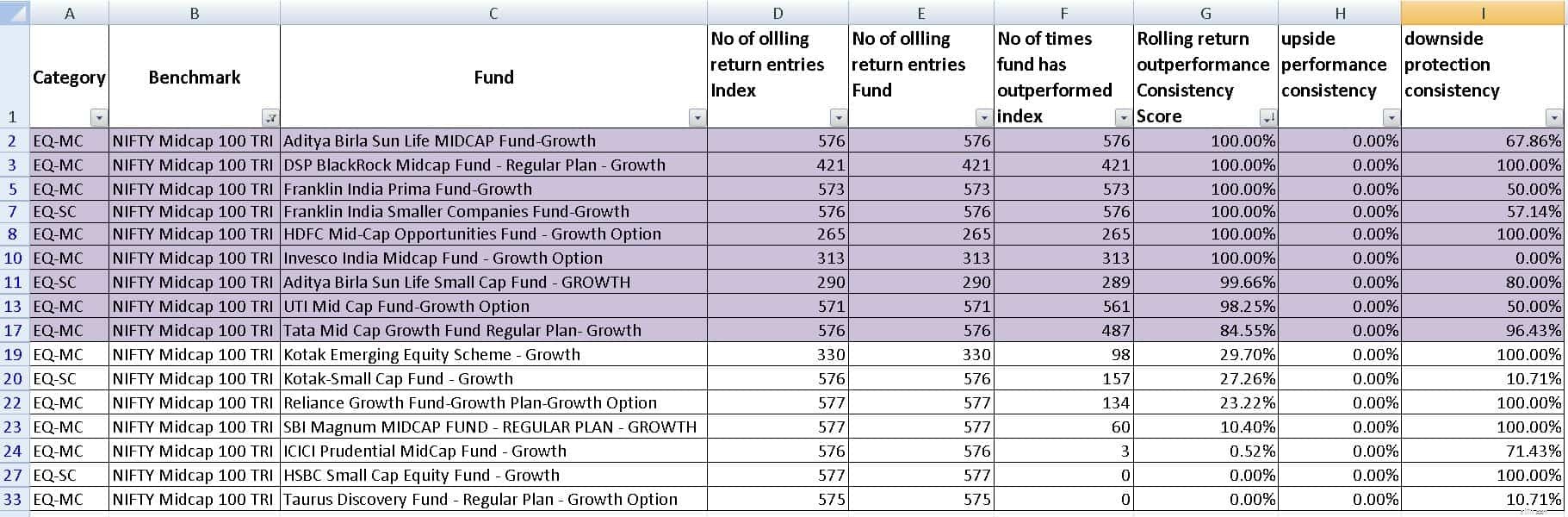

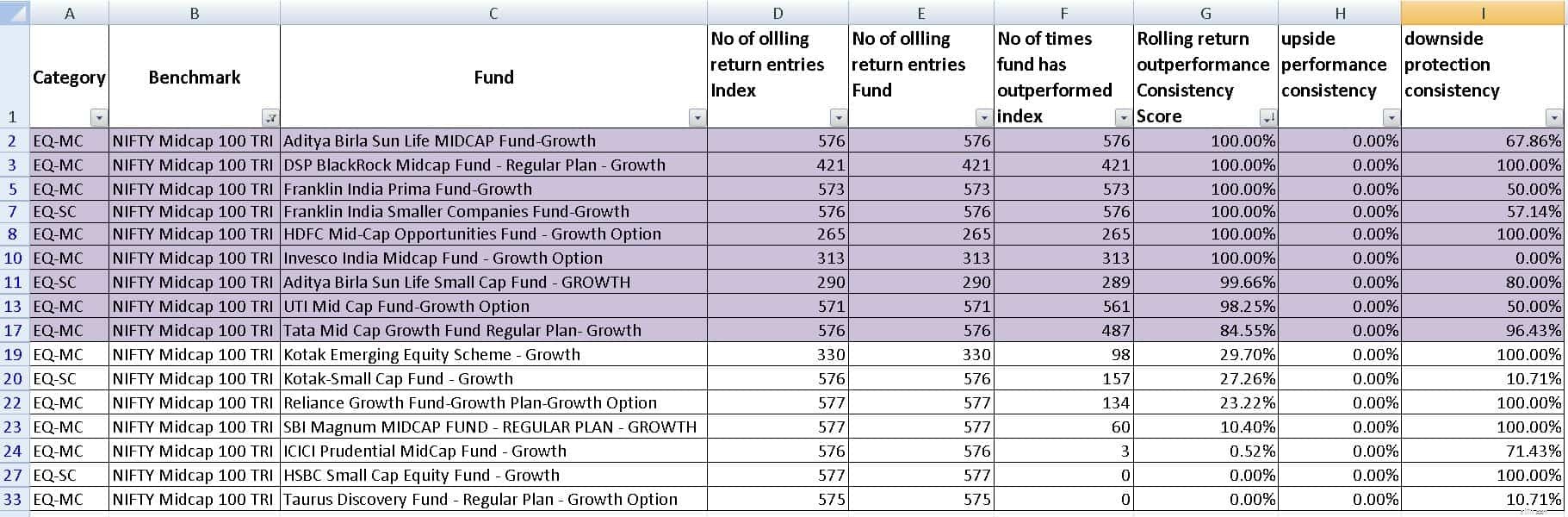

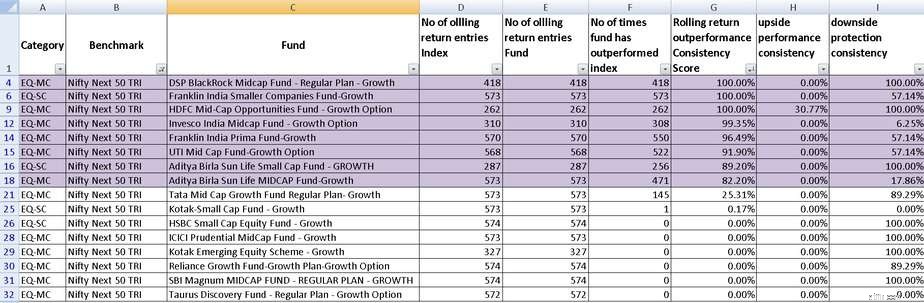

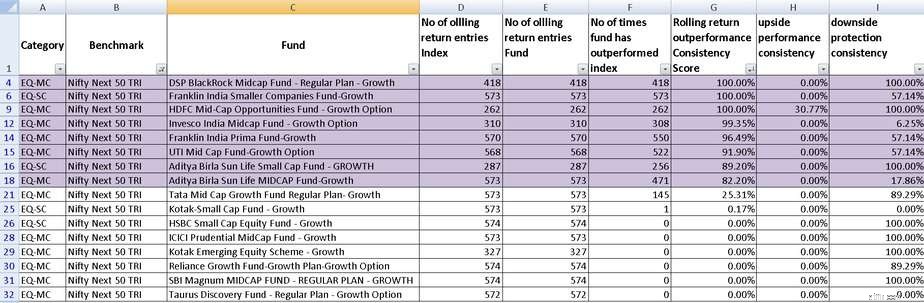

롤링 리턴 아웃퍼포먼스 일관성: 펀드가 지수 수익률을 능가한 횟수/(총 수익률)

단점 보호 일관성: 지수 월별 수익률이 하락했을 때 평균 펀드 월별 수익률이 지수보다 나은 횟수(음수)/(전체 샘플 포인트 수)

상방 보호 일관성: 지수 월별 수익률이 양수일 때 평균 펀드 월별 수익률이 지수보다 나은 횟수/(총 샘플 포인트 수)

<노스크립트>

수익률 열을 주목하십시오. 3/11 펀드만이 NM00을 지속적으로 이겼습니다. 펀드가 100%의 하방 보호와 약 60%의 수익률 아웃퍼포먼스 일관성을 가지고 있다면 한 가지입니다. 좋은 펀드라고 할 수 있습니다. 그러나 수익률이 거의 없는 100% 단점 보호 성능은 좋지 않습니다! 11개 펀드 중 8개 펀드가 N100Midcap에 맞서 고군분투했습니다.

Nifty Next 50과 달리 여기에서 관련 없는 지수를 선택했다고 비난할 수는 없습니다! 이 데이터만으로도 제목을 정당화하기에 충분합니다. 이것이 우리에게 중형 및 소형 펀드가 절실히 필요한 이유입니다. Principal에서 하나가 있었는데 가져오지 않았기 때문에 다른 인덱스로 병합되었습니다. 현재 미드캡 etfs는 두 개뿐입니다.

자주 거래되지 않으므로 가격에서 NAV까지 상당한 변동이 있으므로 둘 다 멀리하십시오. 더 읽어보기:ETF와 뮤추얼 펀드의 차이점:초보자 가이드 및

인도의 인덱스 뮤추얼 펀드 및 ETF 목록:무엇을 선택하고 무엇을 피해야 합니까? 인도의 내 토크 이온 인덱스 투자 옵션도 시청할 수 있습니다.

당분간은 안 됩니다. ETF나 인덱스 펀드는 수수료가 충분하지 않기 때문에 인기가 없습니다. 왜요? AMC가 활성 자금에서 더 많은 수익을 올리기 때문입니다. 펀드 하우스가 중형 및 소형 펀드(특히 폐쇄형 펀드)를 판매하고 AUM을 모아 수익을 늘리는 것은 쉽습니다. 나는 이 옴의 좋은 부분이 '미성숙'이라고 생각하고 싶다. 그것은 사람들이 지난 1년 동안 엄청난 수익을 보고 돈을 약정하거나 그러한 펀드가 "장기적으로" 다른 유형의 펀드보다 "우승"할 것이라고 가정하는 것입니다. 따라서 펀드 하우스의 이익은 않습니다. 중소형 인덱스 펀드를 만드십시오.

글쎄, 그게 다야. 하지만 잠깐만요, 저는 제 자신보다 앞서갔습니다. 이제 나머지 결과를 살펴보겠습니다.

<노스크립트>

또 같은 짜증나는 패턴

우리가 더 짧은 기간으로 이동함에 따라 상황이 점진적으로 좋아집니다. 10년이 넘는 기간 동안 N100M은 여전히 펀드의 거의 절반을 이길 수 없습니다.

<노스크립트>

NN50의 기능은 이기기 힘든 지수였습니다. 그러나 앞으로 NN50 주식의 시가 총액은 점진적으로 증가할 수 있으며 이는 향후 15,20Y년 동안 수익률을 낮출 수 있습니다. 그냥 추측입니다. NN50의 과거 실적에 현혹되지 말라고 지적한 것뿐입니다.

<노스크립트>

<노스크립트>

이제 훨씬 나아졌습니다! 좋은 수익률과 낮은 수익률을 가진 펀드를 쉽게 게시할 수 있습니다.

NN50을 사용하면 성능이 강력하지는 않지만 합리적입니다.

<노스크립트>

<노스크립트>

<노스크립트>

다시 NN50은 이기기가 조금 더 어렵습니다.

N100M 및 NN50 모두에 대해 5년 및 7년 실적이 좋은 펀드를 찾으십시오. 일관된 하방 보호와 합리적인 수익률을 추구하십시오. 중형 및 소형 펀드(구독 가능!)를 찾고 있다면 멋진(짧은) 쇼핑 목록을 찾으세요! 중형 및 소형 펀드와 N100M, NN50 스크리너 비교 다운로드

앞으로 중형 또는 소형주 카테고리의 펀드 중 적어도 절반이 대표적인 카테고리 벤치마크보다 (수익률 측면에서) 성과를 내지 못할 가능성이 매우 높아 보입니다. 중형이나 소형 인덱스 펀드가 없어서 고민입니다!! 대안이 없다! 인덱스 펀드를 좋아한다면 ICICI Nifty Next 50 Direct Plan Growth Option을 고수하십시오. 액티브 펀드를 좋아한다면, 좋은 하방 보호와 합리적인 수익률을 가진 펀드를 찾으십시오. 어느 쪽이든, 그것이 사람이 할 수 있는 전부입니다. 한숨!