현재 미국의 연방 학자금 대출 부채가 1조 5천억 달러를 초과하는 상황에서 (잠재적으로 매우 큰) 부채 관리에 대한 조언을 필요로 하는 차용인의 거대한 시장이 있습니다. 특히 학자금 대출 부채가 가장 큰 사람들도 종종 대학원 졸업 후 가장 높은 수입(예:의사, 변호사 등), 학자금 상환에 대한 결정을 내리는 가장 큰 문제. 그리고 학자금 대출의 복잡성으로 인해 많은 대출자들이 잘못된 길로 가는 것을 방지할 수 있는 올바른 전문 지식을 갖춘 전문가를 찾고 있습니다. 차용인에게 영향을 미치는 수많은 연방 학자금 대출 프로그램에 내재된 많은 유동적인 부분이 있는 반면 차용인 자신은 종종 다른 삶의 변화(예:결혼, 직업 변경 또는 다른 주에서의 생활)가 어떻게 더 큰 영향을 미칠지 확신하지 못합니다. 학자금 대출 계획은 재정적 미래에 영향을 미칠 것입니다.

이 게스트 포스트에서 루이지애나주 뉴올리언스에 있는 Deliberate Finances의 설립자인 Ryan Frailich는 재정 고문이 올바른 전문 지식을 습득하고 체계적인 학자금 대출 계획 프로세스를 설계하고 제공되는 서비스 메뉴에 학자금 대출 계획을 통합하는 비즈니스 모델입니다. 결국, 현실은 철저한 학자금 대출 계획이 잠재적으로 차용인이 수만 또는 수십만 달러를 절약하는 데 도움이 될 수 있으므로 고문이 제공하는 가치에 대해 상당한 수수료를 벌 수 있는 충분한 여지를 남겨두는 것입니다(여전히 잠재적 부채 절감액의 아주 작은 부분임). 고객이 이용할 수 있는 다양한 옵션, 고객의 선택이 학자금 대출 상환 계획에 미치는 영향, 직업 및 삶의 결정이 전체 학자금 대출 부채에 미치는 영향을 이해하도록 돕는 이점은 말할 것도 없습니다.

고객에게 가장 효과적인 학자금 대출 조언을 제공하기 위해 고문은 에 대한 적절한 깊이의 지식을 습득해야 합니다. 다양한 학자금 대출 프로그램 및 규칙. 자습은 재정 고문이 심층 학자금 대출 계획 서비스를 제공하는 데 필요한 주제 전문 지식을 얻을 수 있는 한 가지 옵션이지만 다른 사람들은 공인 학자금 대출 전문가(CSLP® ) 프로그램. CSLP는 고객이 학자금 대출을 탐색하고 학자금 대출 유형, 공공 서비스 대출 탕감, 다양한 학자금 대출 프로그램 분석 및 학생 대출 방법을 포함한 필수 계획 주제를 다루는 과정을 통해 고문을 안내하도록 설계된 최초의 학자금 대출 계획 지정입니다. 대출 계획은 더 광범위한 재무 계획 주제와 관련됩니다. 고문이 필수 핵심 지식을 습득하면 반복 가능한 프로세스를 설계하여 고객을 선별 및 만나고, 고객 데이터를 수집 및 분석하고, 심층 학자금 대출 계획을 개발할 수 있습니다.

회사 구조에 따라 고문은 학자금 대출 계획을 회사 자체 서비스 모델에 구축하거나, 진행 중인 종합 재무 계획의 구성 요소로 학자금 대출 계획을 개발하거나, 단기 계획 프로젝트로 독립형 학자금 대출 계획을 제공하도록 선택할 수 있습니다. 이는 종종 밀레니얼 고객 기반을 구축하기 위해 노력하는 초기 단계의 기업에 가치가 있을 수 있는 고소득, 고부채 젊은 전문직 종사자들에게 매우 매력적입니다.

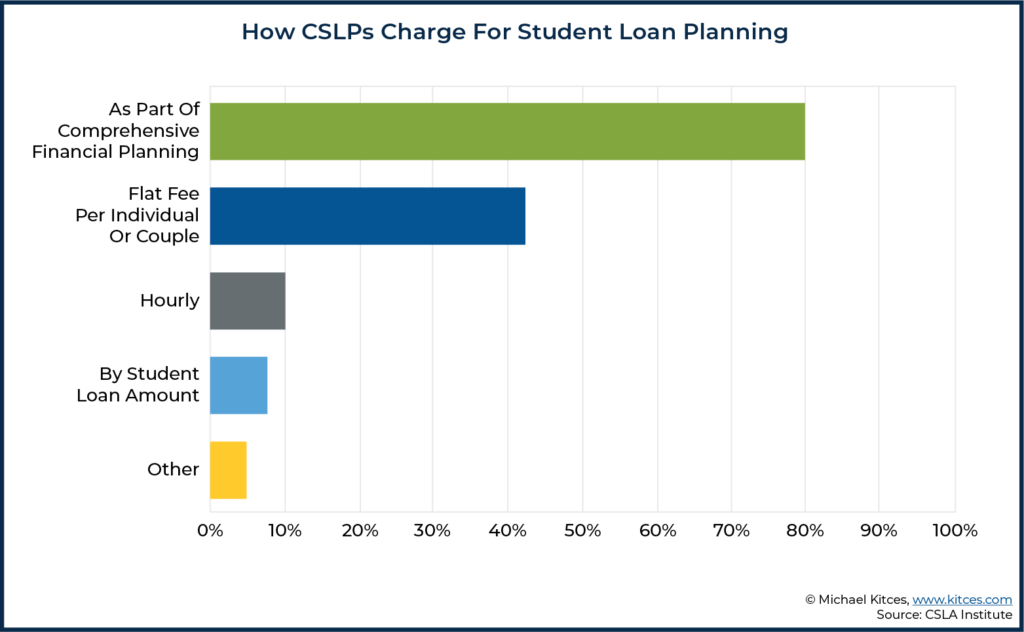

어드바이저가 고려할 수 있는 다양한 수수료 모델이 있으며 각각의 장단점이 있습니다. 학자금 대출 플래너가 사용하는 일부 일반적으로 사용되는 수수료 모델에는 일회성 프로젝트에 대한 고정 수수료, 학자금 대출 부채 금액에 따른 수수료(보다 부유한 고객을 위한 업계에서 인기 있는 관리 중인 자산 접근 방식과 유사한 "관리 중인 부채" 접근 방식)이 포함됩니다. , 시간당 요금 및 추가 비용으로 요금이 종합 재정 계획의 일부로 포함됩니다. 따라서 일부 자문 회사는 학자금 대출 계획을 다음 구축할 것입니다. 수익성 있는 서비스 라인은 그 자체로 수익성 있는 서비스 라인이지만 다른 사람들은 현재 젊은 고객에게 수익성 있는 서비스를 제공하는 동시에 나중에 회사 성장을 위한 씨앗을 심을 수 있는 방법으로 집중할 수 있습니다(처음에 일회성 프로젝트 기반 계획을 찾는 일부 고객은 장기간에 걸쳐 돌아올 수 있기 때문에 기간 종합 계획 고객 및/또는 학자금 대출 부채가 상환되고 자산 축적자가 됨에 따라 AUM 고객이 되며 특히 부채가 많은 고소득 고객의 경우).

궁극적으로 요점은 학자금 대출 계획이 재정 고문에게 단기 또는 장기 계약을 위한 광범위한 비즈니스 기회를 제공한다는 것입니다. 많은 기업에서 학자금 대출 조언을 제공하는 것은 고소득의 상향 이동 차세대 고객을 유치하는 중요한 차별화 요소가 될 수 있습니다. 장기 클라이언트 잠재력)입니다. 또한 해당 주제에 대한 전문 지식을 구축하면 고객 추천(학생 대출 계획의 틈새 시장에서 알려짐으로써)과 학자금 대출 계획 전문 지식이 필요한 다른 재정 고문과 협력할 수 있는 기회를 얻을 수 있습니다. - 지속적인 관계!

Ryan Frailich는 30대 커플, 교육자 및 비영리 단체 직원과 함께 일하는 것을 전문으로 하는 유료 재무 계획 업체인 Deliberate Finances의 설립자인 CFP입니다. 플래너가 되기 전에 Ryan은 교사로 일한 후 Talent &Human Resources의 이사로 차터 스쿨 조직을 성장시키기 위해 일했습니다. 나이와 직업을 감안할 때 학자금 대출은 대부분의 고객에게 우선 순위이므로 고객에게 학자금 대출 옵션에 대한 정보를 제공하는 올바른 방법을 찾는 데 많은 시간을 할애했습니다. Twitter에서 그를 찾거나 ryan@deliberatefinances.com으로 이메일을 보내거나 기본적으로 맛있는 음식과 음료를 제공하는 모든 뉴올리언스 축제에서 그를 찾을 수 있습니다.

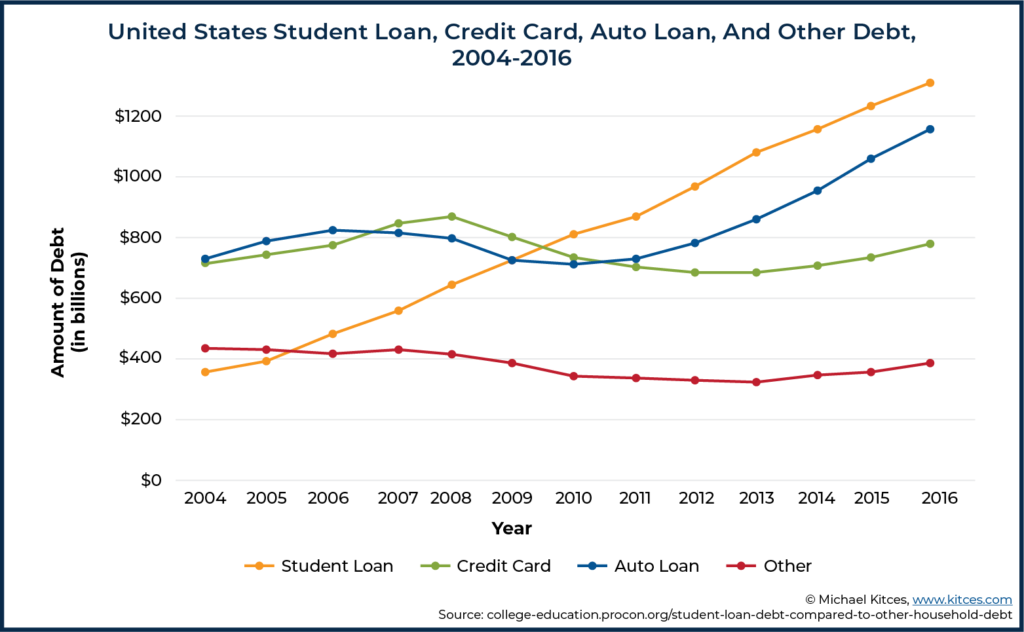

미국의 연방 학자금 대출 부채는 1조 5000억 달러가 넘고 개인 대출 기관이 보유한 학자금 대출은 1,200억 달러에 달합니다. 학자금 대출 부채는 모기지론을 제외하고 다른 어떤 형태의 부채보다 많으며 그 격차는 지난 10년 동안 증가해 왔습니다. 4천만 명 이상의 미국인이 학자금 대출 부채를 갖고 있기 때문에 부채 관리에 도움이 되는 좋은 조언이 필요한 개인이 많이 있습니다.

재무 고문에게 학자금 대출은 젊은 고객( 대학을 졸업하기 위해 차용인이 됨), 이는 관리 를 돕는 데 유용한 조언 수수료 흐름을 생성할 수 있습니다. 미래의 회사 성장을 위한 씨앗을 심는 동안 그 부채를 갚습니다. 그러나 이 전문 지식을 효과적으로 개발하기 위해 고문은 학자금 대출에 대해 배우고 워크플로와 시스템을 구축한 다음 기존 자산 기반 방식과 달리 독특한 종류의 부채 조언에 대해 프로세스를 지속적으로 더 효율적으로 만들기 위해 확장해야 합니다. 조언 모델.

재무 고문에게 학자금 대출은 젊은 고객( 대학을 졸업하기 위해 차용인이 됨), 이는 관리 를 돕는 데 유용한 조언 수수료 흐름을 생성할 수 있습니다. 미래의 회사 성장을 위한 씨앗을 심는 동안 그 부채를 갚습니다. 그러나 이 전문 지식을 효과적으로 개발하기 위해 고문은 학자금 대출에 대해 배우고 워크플로와 시스템을 구축한 다음 기존 자산 기반 방식과 달리 독특한 종류의 부채 조언에 대해 프로세스를 지속적으로 더 효율적으로 만들기 위해 확장해야 합니다. 조언 모델.

학자금 대출 부채의 규모와 범위를 고려할 때 재정 고문을 위한 잠재적인 학자금 대출 계획 고객이 수백만 명에 달합니다. 모든 차용인이 학자금 대출 지원 비용을 지불할 능력이나 의향이 있는 것은 아니지만, 학자금 대출 부채가 가장 높은 많은 차용인도 소득이 높고 재정 조언을 위해 지불할 자금이 상당합니다.

실제로 Urban Institute의 연구에 따르면 미지급 학자금 대출 부채의 34%가 소득이 가장 높은 4분위의 사람들이 보유하고 있습니다. 또한 대출 부채의 48%는 대학원 수준의 교육을 위한 것이며, 이는 종종 높은 소득 수준과 밀접한 상관관계가 있는 학위(예:MD, JD 및 MBA)와 관련이 있습니다. 각 개인의 재정 상황에 대한 세부 사항은 다르지만 이러한 차용인 중 많은 사람들이 학자금 대출뿐만 아니라 대출이 재정의 다른 측면에서 어떻게 역할을 하는지(예:집, 결혼, 가정, 사업 시작 및 기타 재정 계획 문제).

예를 들어, 2016년 10월에 시작된 Student Loan Planner는 현재 4,400개 이상의 학자금 대출 계획을 제공하여 11억 달러 이상의 학자금 대출 부채에 대해 조언합니다. 그들의 서비스는 전적으로 학자금 대출에만 초점을 맞추고 포괄적인 재정 계획은 포함하지 않지만, 단 한 회사가 지난 4년 동안 새로운 고객에게 다가가는 데 성공했을 때 학자금 대출 조언에 대한 수요가 분명히 높습니다!

제 회사인 Deliberate Finances에서 저는 51개 가구에 걸쳐 540만 달러 이상의 학자금 대출 부채에 대해 조언했습니다(일부는 두 명의 구성원이 둘 다 상당한 학자금 대출 부채가 있음). 2018년 초에 이 분야에 집중하기 시작한 이후로 거의 모든 고객이 왔습니다. 지원 직원이 없는 솔로 어드바이저로서 의도적으로 작은 생활 습관을 구축하려고 노력하고 학생에 대한 지식을 심화함으로써 고객 기반을 성공적으로 관리했습니다. 대출 및 체계적인 학자금 대출 계획 시스템을 구축합니다. 간단히 말해서 직원이 많은 대기업(Student Loan Planner와 같이)이든 1인 상점이든 학자금 대출 상담은 수익성 있는 사업이 될 수 있습니다.

학자금 대출이 있는 차용자는 학자금 대출이 다른 형태의 부채에 대한 조언과 완전히 다르기 때문에 조언을 위해 기꺼이 비용을 지불합니다. 연방 학자금 대출의 복잡성과 특히 소득 기반 상환 계획에 대한 다양한 규칙을 고려할 때 "지출을 줄이고 부채를 0달러로 만드는 것"만큼 간단하지는 않습니다. 어떤 경우에는 학자금 대출 탕감 효과를 극대화하기 위해 가능한 한 적은 금액을 지불하는 것이 합리적일 수 있지만, 이는 차용인(및 많은 기획자에게도 해당)에 반직관적입니다.

이상적인 세상에서 학자금 대출 관련 질문은 연방 학자금 대출 관리를 담당하는 대출 기관에서 모두 무료로 답변해 드립니다. 실제로, 대출 서비스 제공자들은 함께 일하기가 매우 어렵기로 악명이 높습니다. 주정부와 연방 차원에서 서비스 제공자들이 지불을 잘못 적용하고 차용인에게 값비싼 상환 계획을 세우거나 지불 내역 및 용서 프로그램에 관한 기록을 부적절하게 보관하고 있다고 비난하는 다양한 소송이 있었습니다.

학자금 대출 옹호자이자 CSLP®의 공동 설립자인 Heather Jarvis 문제를 다음과 같이 요약했습니다.

재정 고문이 학자금 대출 계획을 비즈니스에 적용하려면 회사의 누군가가 학자금 대출 시스템을 안팎으로 이해해야 합니다. 이것은 자습을 통해 그리고 미국 교육부(USED) 웹사이트를 읽어서 수행할 수 있지만, 저는 고문들이 학자금 대출에 대한 전체적인 교육을 받을 것을 강력히 권장합니다. 학자금 대출에 대한 철저한 지식 없이는 무의식적으로 비용이 될 수 있는 조언을 제공할 수 있기 때문입니다. 잠재적으로 사용할 수 있는 다른 옵션에 비해 수천 명의 차용인이 있습니다.

CSLP(Certified Student Loan Professional) 자격은 학자금 대출 계획 문제를 구체적으로 다루는 최초의 FINRA 공인 교육 프로그램입니다. 이 회사는 위에서 언급한 Heather Jarvis와 10년 이상 학자금 대출에 관해 차용인에게 조언을 해 온 고문인 Jantz Hoffman에 의해 설립되었습니다. 이 프로그램은 California State University 시스템의 일부인 Humboldt State University와 협력하여 제공됩니다. 이 프로그램은 CFP와 CPA 모두에 대한 CE 학점으로 승인되었으며 실제로 등록한 사람들은 CFP, CPA, ChFC, CFA 또는 EA와 같은 지정을 이미 갖고 있고 2년 이상의 클라이언트.

CSLP 프로그램은 학자금 대출 관리 및 상환의 모든 측면을 다루는 모듈이 있는 자기 주도형 온라인 학습 커리큘럼으로 구성되어 있습니다. 각 모듈은 "학자금 통합 및 재융자", "공공 서비스 대출 용서" 및 "학자금 불이행"과 같은 특정 학자금 대출 계획 주제에 중점을 둡니다. 각 모듈은 주제에 대한 짧은 퀴즈로 끝납니다.

학습 모듈을 완료한 후 고문은 매우 기본적인 케이스로 시작하여 두 가구 구성원 모두 수십만 학자금 대출 빚을 지고 있는 매우 복잡한 케이스로 넘어가는 6개의 케이스 스터디 모듈을 통과해야 합니다. 사례 연구에는 요구되는 상환 금액, 이자 보조금, 최종 요구되는 학자금 대출 상환에 대한 기타 재정적 결정의 영향 계산이 포함됩니다. 모든 모듈과 사례 연구를 완료한 후 고문은 2시간 이내에 완료해야 하는 테스트에서 70% 이상의 점수를 받아야 합니다. 고문은 또한 지정을 유지하기 위해 매년 짧은 시험을 통과해야 합니다. 이 글을 쓰는 현재, 103명이 지정을 받았고, 현재 약 100명이 더 진행 중입니다.

저는 CSLP 지정이 학자금 대출에 대해 배우고 잠재적인 학자금 대출 조언 실수를 피하기 위한 가장 강력하고 효율적인 방법이라고 생각합니다. CSLP 커리큘럼은 기초부터 고도로 복잡한 구성까지 조직화된 프로세스를 교육함으로써 정확한 조언을 제공할 수 있도록 어드바이저를 준비시킵니다. 이 분야에서 스스로 학습할 수는 있지만 학자금 대출 계획을 비즈니스의 핵심 부분으로 만들고자 하는 사람은 누구나 교육을 받도록 권장합니다. 이중 부채 가구와 같이 계획하기 어려울 수 있는 고유한 상황을 의도적으로 강조합니다.

저는 처음에 Heather Jarvis와 Adam Minsky와 함께하는 8시간의 대면 워크숍을 통해 학자금 대출 교육을 시작했습니다. 그들의 워크숍은 훌륭한 시작이었지만, 이것을 내 사업의 초점으로 삼기로 결정하자 부적절하다는 것을 알게 되었습니다. 하지만 CSLP 커리큘럼이 고객에게 학자금 대출에 관해 자신 있게 조언하는 데 필요한 기초를 제공한다는 것을 알게 되었습니다.

학자금 대출에 대한 다양한 규칙과 차용인의 결정이 삶의 세금, 투자 및 현금 흐름 측면과 상호 작용하는 방식을 이해하는 고문은 고문이 조언 수수료로 청구할 수 있는 것보다 훨씬 더 많은 차용인을 절약할 수 있는 고유한 위치에 있습니다.

저는 6자리 학자금 대출 부채가 있고 연간 수입이 약 $60,000 - $70,000인 고객이 있습니다. 그녀의 부채 잔고에 비해 상대적으로 낮은 수입을 기반으로, 나는 그녀가 부채를 완전히 갚는 것보다 Revised Pay as You (REPAYE) 계획을 유지하는 것이 더 적은 비용이 들 것이라고 예상했습니다. 이 계획은 그녀의 지불금을 매년 임의 소득의 10%로 제한하고 25년 동안 지불한 후 나머지 잔액을 탕감받을 것을 요구합니다. 탕감된 부채 금액에 대해 예상되는 소득세를 포함하더라도(현행 법률에 따라) 그녀는 표준 지불 계획보다 총액을 적게 지불하게 됩니다.

이 계획에 따라 그녀는 학자금 대출에 대해 월 750달러에서 280달러로, 추가로 300달러를 투자 계좌에 넣어 탕감 받을 수 있는 잠재적 세금을 준비했습니다. 그래서 우리는 그녀의 전반적인 학자금 부채 부담을 줄였을 뿐만 아니라 그녀가 빚을 갚는 데만 돈을 사용하지 않고 투자 계좌에 돈의 일부를 저축하게 했습니다.

이 경우 학자금 대출 계획은 고객의 포괄적인 계획 서비스의 일부로 포함되었으며 이러한 학자금 상환 지불을 재구성함으로써 고객의 연간 유지비를 만회할 수 있었습니다!

그리고 이 클라이언트의 시나리오는 독특하지 않습니다. 나는 정기적으로 다양한 상환 옵션에 따른 총 상환 의무가 크게, 때로는 수십만 달러까지 차이가 나는 차용인을 봅니다. 차용인이 어떤 경로를 택하느냐는 막대한 재정적 영향을 미칩니다.

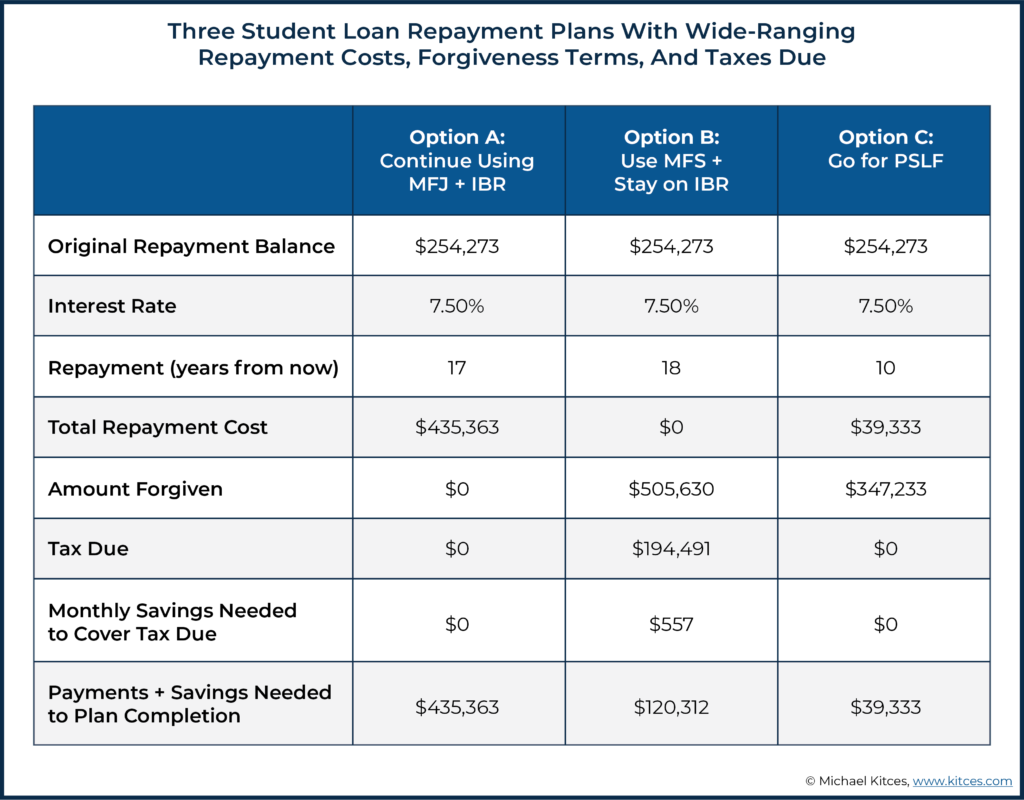

예를 들어, 2019년에는 $254,000 이상의 학자금 대출 부채가 있는 변호사를 위해 학자금 대출 계획 프로젝트를 수행했습니다. 그녀는 기혼이지만 소득이 너무 낮아 MFS(Married Filing Separately)로 세금을 신고하고 소득 기반 상환(IBR) 계획을 선택하면 소득만 기준으로 필요한 학자금 대출 상환액이 0달러가 됩니다. 그녀의 소득은 배우자 소득의 작은 부분이기 때문에 MFS 세금 신고를 사용하여 그녀의 조정 총 소득(AGI)을 크게 낮추고 지불 의무를 $0로 줄였습니다.

그녀의 재정 계획은 궁극적으로 아래와 같은 세 가지 옵션으로 이어졌습니다.

상환 비용, 잠재적 탕감 금액 및 납부해야 할 세금과 관련된 결과의 범위는 엄청납니다. 특히 그녀가 계획 수립을 돕기 위해 청구한 $750 수수료와 비교하면 더욱 그렇습니다!

차용인이 MFS 세금 신고 상태를 사용할 수 있는 상환 계획과 그렇지 않은 상환 계획과 같이 다양한 옵션 간의 겉보기에 작은 차이에 대해 아는 것은 차용인이 쉽게 놓치는 부분이지만 클라이언트의 재정 계획에 전반적으로 큰 영향을 미칠 수 있습니다!

학자금 대출 부채 자체의 균형을 계획하는 것 외에도 차용인은 종종 학자금 대출이 상황에 어떤 영향을 미칠지 염두에 두고 취직 여부, 결혼 시기와 같은 주요 삶의 선택을 해야 합니다. 좋은 학자금 대출 계획의 일부는 차용인이 이러한 '가정' 질문을 통해 미래에 기대하는 것과 자신의 선택이 미칠 수 있는 영향을 생각할 수 있도록 합니다.

앞의 예에서 차용인은 이전에 공공 서비스 직업을 고려한 적이 없지만 PSLF(Public Service Loan Forgiveness) 계획이 제공할 저축을 보고 나서 그것에 대해 생각하기 시작했습니다. 모든 비용을 지불하십시오.

다른 전문 계획 영역과 마찬가지로 고문은 먼저 주제 자료를 배우고 조언을 제공하는 프로세스를 구축한 다음 해당 영역의 전문가로서 브랜드를 구축하기 위해 조언 프로세스를 확장해야 합니다.

학자금 대출 프로젝트가 어떻게 진행되는지 보여주기 위해 학자금 대출에 중점을 둔 일회성 계획에 대한 시스템을 살펴보겠습니다. 저는 진행 중인 종합적인 계획 내에서 학자금 대출 계획에 대해 유사한 프로세스를 따르지만, 초점을 맞춘 독립형 모듈이 아니라 초기 계획 프로세스를 통해 클라이언트를 안내할 때 종종 몇 개월에 걸쳐 더 작은 부분으로 발생합니다.

저는 더 큰 종합 계획의 일부로 학자금 대출 계획을 하는 것을 선호하지만 일부 고객은 재정적 약속을 할 준비가 되지 않고 대출에 대한 조언만 원합니다. 독립형 학자금 대출 계획을 하지 않는 계획자들이 많이 있지만, 재정적 조언을 할 여유가 없는 사람들이 가장 시급한 재정 문제에 대한 도움을 받을 수 있도록 돕기 때문에 이를 옵션으로 제공하기로 결정했습니다. .

잠재 고객이 저에게 연락하면 무료 소개 전화를 예약하도록 요청합니다. 제 마케팅은 주로 입소문을 타게 됩니다. 왜냐하면 저는 웹사이트가 많지 않기 때문입니다. 내가 구축하는 것의 작은 특성을 감안할 때, 저는 현재 또는 이전 고객, 다른 기획자, XYPN, NAPFA 및 CSLP Advisor 검색 도구를 통해 오는 리드에 의존하고 때로는 온라인 검색을 통해 내 웹사이트를 방문하는 사람들에 의존합니다. 그들이 전화를 예약한 후 나는 우리 회사에 대한 추가 정보를 제공하고 짧은 설문조사를 보내는 자동화된 이메일을 받았습니다. 소개 전화는 제가 그들에 대해 더 많이 이해하고 재정 계획 조언을 구하게 된 동기를 이해하는 데 도움이 됩니다.

통화 중에 나는 일반적으로 몇 가지 고급 질문만 하기 때문에 고객이 대부분의 시간 동안 이야기할 수 있도록 합니다. 포괄적인 계획이 잠재 고객이 찾고 있는 것인지 또는 만 학자금 대출과 관련하여 도움이 필요합니다(예:포괄적인 계획 참여 또는 '그냥' 학자금 대출 계획 프로젝트).

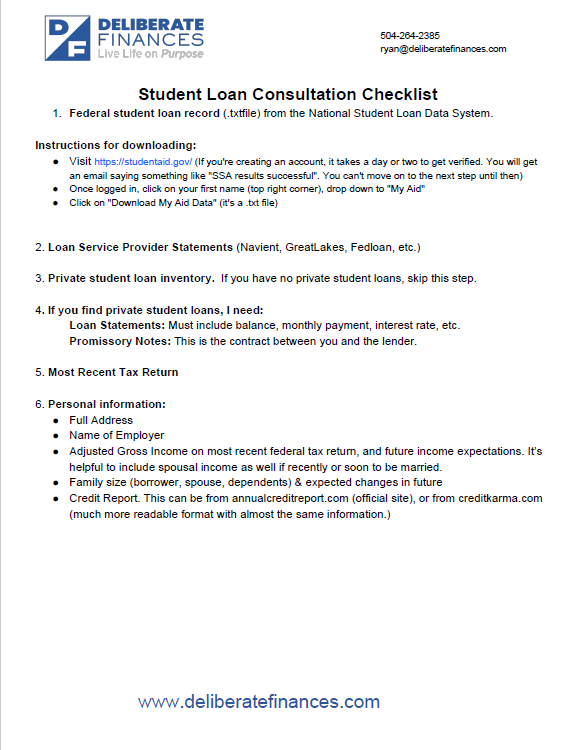

학자금 전용 플랜으로 진행하기로 결정한 사람들을 위해 프로젝트 비용의 50%를 선불로 청구하여 그들이 프로젝트에 완전히 전념하고 진행할 준비가 되었는지 확인합니다. 나는 일부 고객이 학자금 대출 상황의 현실에 직면하는 데 관성 부족으로 고통받는 것을 발견했습니다. 그래서 50%의 선결제 수수료는 계획 프로세스에 대한 약정 장치 역할을 합니다. 그런 다음 클라이언트에게 30분 프로젝트 시작 회의를 예약하도록 합니다. 다음 데이터 수집 체크리스트를 통해 전화를 걸기 최소 3일 전에 기본 정보를 보내달라고 요청합니다.

클릭 학자금 대출 상담 체크리스트 사본 다운로드

신규 고객에게 가장 먼저 제공해야 하는 것은 연방 학자금 대출 기록 사본으로, National Student Loan Data System에서 텍스트 파일로 다운로드하여 차용인이 미국 교육부 Federal Student Aid 웹사이트를 통해 검색할 수 있습니다. 다음은 고객이 파일을 다운로드하는 방법을 설명하는 지침입니다.

클라이언트가 이 텍스트 파일을 제공하면 LoanBuddy에 업로드합니다. LoanBuddy는 학자금 대출 계획의 일부(전부는 아니지만) 측면에서 사용하는 도구입니다. 학자금 대출 분석에 사용할 수 있는 다양한 도구가 있습니다. 일부 고문은 CSLA 학자금 대출 소프트웨어 도구, VIN 재단 학자금 상환 시뮬레이터 도구 또는 .txt 파일을 읽을 수 있는 형식으로 구성하는 Excel 스프레드시트의 매크로를 사용합니다. 이러한 도구 중 하나가 없으면 데이터가 파일 자체에서 완전히 정리되지 않기 때문에 이 .txt 파일은 본질적으로 가치가 없습니다. 그러나 National Student Loan Data System의 파일에는 대출 서비스 제공자의 진술보다 훨씬 더 많은 정보가 포함되어 있으므로 이 파일을 얻는(및 해독)이 프로세스에 필수적입니다. 파일이 LoanBuddy에 있으면 대출 잔액, 대출 건수, 현재 필요한 지불금, 현재 상환 계획 및 대출 내역을 볼 수 있습니다. 이것은 그들이 어디서부터 시작하는지 이해하는 데 도움이 되며 30분 시작 회의에서 내 질문을 목표로 삼는 데 도움이 됩니다.

30분간의 프로젝트 시작 회의에서 저는 다음을 포함하여 대출 정보와 초기 데이터를 검토한 후 궁금한 점이 있으면 무엇이든 명확히 하려고 노력합니다.

새 고객이 달성하기를 바라는 것이 무엇인지 명확하게 파악하고 나면 계획에 착수합니다. 가끔 Google 스프레드시트에서 일부 작업을 수행하지만 일부 계획에는 LoanBuddy 도구를 사용합니다. 내가 사용하는 도구는 클라이언트 상황의 복잡성에 따라 다릅니다. if the client’s circumstances are not too complex, LoanBuddy alone can be sufficient to compare the different options available to the client.

For example, for a single client who just wants to know, “Should I stay on my current plan or privately refinance?” the analyses can all be done easily in LoanBuddy using the software’s projection tools. But for clients who want to compare several “What if I do X?” scenarios, such as switching careers, moving from private sector to public sector work (or vice versa), I find that using Google Sheets is more flexible and lets me do side-by-side comparisons more easily.

I also use Excel as a bit of a check on some of the calculations within LoanBuddy. While I think LoanBuddy is the best available tool on the market for student loans, I (and other advisors) have found some calculation errors over the years, so it’s helpful to double-check manually what the system is providing.

As I work, I gather any questions that arise and email them to the client. Once I get their answers, I complete the plan document, which is typically a 2-3 page summary of their options. I then send the client a copy of their plan via Google Docs 24-48 hours before the 45-minute plan delivery meeting and ask them to insert comments on anything they want to make sure we spend time clarifying during the meeting. Once we meet, we typically talk through the plan and any questions they may have. After the meeting, I invoice them for the second payment.

The technology resources available for student loan planning are also changing quickly, so tools and features may be available now that weren’t available just a short time before. For example, when I wrote this piece about student loan planning software solutions back in 2018, the VIN Foundation Student Debt Center required manual entry of loan data, but now you can directly upload the txt file that can be downloaded from the Federal Student Loan website.

I use RightCapital as my planning software; however, their student loan tool on its own is inadequate to give accurate student loan advice. Because it uses data feeds from loan servicers and not the NSLDS txt file, it often includes out-of-date or plainly incorrect data. This data is also incomplete. For example, it doesn’t in any way feed the number of months a borrower has already been on a given plan, so the system wouldn’t know how many credited months for PSLF a client may have and just assumes everyone starts from 0 months.

The same issues arise with those planning for longer-term forgiveness using one of the Income-Driven Repayment (IDR) plans. For instance, RightCapital has no way of knowing where along the repayment pathway someone is, so all calculations will be wrong for any borrower who isn’t just graduating from school. There’s also no record of payment history, so it’s hard to get a feel for what steps the borrower has already taken that got them to their present situation. If a borrower is just graduating and has no student loan history yet beyond having taken out the loans, the RightCapital system could work decently well. However, I’ve never had a client come to me in that situation.

I hope someday, in the future, I’ll be able to use student loan tools in an integrated manner for my clients who are comprehensive planning clients, where I already have much of their data (ages, family info, income projection, savings rates, etc.) in RightCapital. But as of this writing, none of the major financial planning software products have a thorough student loan module. I complete the student loan work outside of RightCapital using other tools such as LoanBuddy, which is able to show history from the NSLDS file and then adjust the RightCapital reports as needed once decisions are made about the strategy we are using for the student loans.

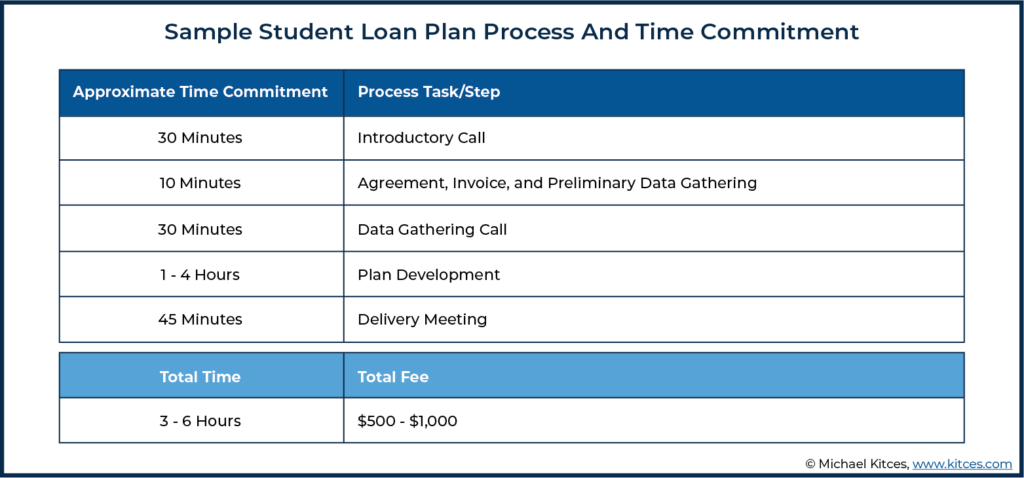

It’s likely that the first few student loan plans you do will take many hours, but that’s an investment in learning how to do this work. Earlier in my career, when I was just beginning to tackle complicated student loan plans, the initial process would take me 4-8 hours of planning work. Now, though, most plans only take me 1-3 hours. As with most niches or specializations, once you’ve seen half a dozen examples of similar situations, finding answers to the initial “What are the options?” query becomes easy to spot.

You learn trends, such as knowing someone whose debt is greater than their annual income level is usually better off staying on an IDR plan than refinancing to a private lender. Or that if the lower-earning spouse has student loan debt, you’ll at least be considering filing taxes separately to drive down that Income-Based Repayment (IBR) or Pay As You Earn (PAYE) required monthly payment.

Click to download a copy of the Student Loan and PSLF Analysis

Once you identify the viable options available to the client, the next step is to run the calculations and place the information into a similar template to previous plans that you’ve developed, customizing for any unique pieces, and finalizing the plan. Here is an example of a student loan and repayment plan analysis I prepared. I typically deliver a 2-3 page summary of options with both the numbers and some narrative descriptions of other non-monetary factors to consider.

Once you have your process down, you can also develop a marketing strategy based on your specialized knowledge. Advisors can cite the total amount of debt they have advised on (“debt under management” instead of assets under management!?), the average debt per project, etc. For instance, Student Loan Planner highlights its client impact on their website this way:

Furthermore, your strategy can help borrowers trust that you’ll know how to analyze their unique situation. For me, when a prospect learns that I regularly speak to borrowers with six-figure debt, it often helps put them at ease.

More than once, I’ve had a prospect tell me they had been seeking out financial advisors only to be told by most that they need to “consider their wants vs. needs” and “prioritize the debt”, but those responses are woefully inadequate (and often inaccurate) to the ears of borrowers staring at a six-figure student loan balance. My personal highest balance for student loan debt was a couple with $457k in outstanding loans, though I know of planners who have seen student debt totals approaching $1,000,000!

Like all aspects of planning, my process got better over time as I adjusted my systems. While I now use templated emails to speed up each step, I still need to do a better job automating data collection. I still strive to continually adapt my process so that each project gets more efficient than the previous one.

There are huge benefits to advisors who specialize in student loan planning, and these benefits will only become more valuable as the cohort of borrowers with the most debt enter their prime earning years (which both lifts their earning power to pay for advice and begins their transition from debt-focused clients to potentially asset-based clients for the future).

If your firm wants to build a business serving the so-called HENRY’s (High Earners, Not Rich Yet), you’ll regularly talk to prospects who may be earning a $200,000 income but who may still be carrying a significant student loan balance. But rather than offering them a ‘slimmed down’ financial plan for their ‘simple’ situation at a reduced fee, the real opportunity is to charge advice fees for their real-world student loan complexity. The planning will just happen to center on their debt, not their investment assets.

For startup firms, the revenue from short-term student loan planning can be a great way to start building your practice. I started my firm in late 2016 with zero clients and zero revenue, so every dollar of revenue mattered. In 2017 and 2018, I made a total of $4,900 on 9 different student loan project plans and $1,500 from delivering workshops related to student loan planning.

While those are small numbers compared to many firm revenues, for a startup firm, it was key to staying open long enough to build up the ongoing financial planning clients that make up the bulk of my firm's revenue today. And though the $4,900 I made from project plans was from standalone student loan plans, many of my ongoing planning clients reached out to me initially because of their loan debt and ultimately selected me as their advisor, clearly because of my student loan knowledge.

I recently asked some of my clients, "What were you looking for when you were searching for a financial planner?" Below is the response from someone who had more than $110,000 of student loan debt when we began working together:

Of my current 44 ongoing financial planning relationships, 26 had student loan debt on the day they became clients.

I also asked Daniel Wrenne, CFP, who serves a niche of young physicians and dentists, how student loans played into building his firm. He responded with the following:

In a survey of CSLP’s, typical fees for a standalone student loan project are in the $400 – $800 range. Some will only do this work as part of comprehensive planning, but many will do a flat-fee or hourly project as well.

I typically charge $500 for an individual student loan plan and $750 for a couple, though I sometimes adjust this fee depending on any complexity revealed during the free introductory meeting. Based on a survey of other CSLP’s, my fees are in line with what many other CSLPs charge. Some may base the fee on total loan size or just have a flat fee regardless of loan size or single vs. couple, while others estimate the complexity and quote a fee based on that. Given the time involved – typically about 2.5 to 6 hours depending on the complexity of the client – this effectively amounts to a fee that averages about $100 to $200/hour for the advisor’s time and expertise. But with a great focus (and differentiated marketing advantage) than “just” offering standalone hourly advice.

There are a variety of ways these planners have built student loan advice into their practice, as shown by the survey below, which was answered by 53 of the current 103 CSLPs.

Notably, while ongoing comprehensive planning is certainly the ideal way to work with clients given the complexity of loans (and the most appealing for advisors who try to work with clients in ongoing relationships), some clients may not be financially ready for that. On the other hand, a student loan planning engagement initially can still turn into subsequent (and more ongoing) client opportunities in the future as well.

For instance, in 2018, I completed a standalone project plan for a total fee of $600 for a client with over $250,000 of student loan debt and an annual income of under $80,000. She reached back out recently due to a sudden influx of income and has now become an ongoing financial planning client. Now I have a retainer client and recurring revenue, and it’s based on the relationship established by a standalone project plan more than 24 months ago. And the client came back because I was able to deliver meaningful value and expertise on her student loans from the very first engagement.

Advisors who specialize in student loan planning can also become a trusted referral source for other professionals, including even fellow financial advisors. As while there are certainly some advisors with outstanding student loan knowledge and without the CSLP designation, the fact that only 103 professionals hold that designation is an indicator of how many advisors are not equipped to advise in this space.

In practice, I’ve gotten 9 student loan projects or ongoing financial planning clients who were referred to me by other financial planners (or, in one case, by a CPA). Several of them have remained ongoing clients of the other planner, and the client paid me directly to advise on just the student loan area of their plans. I’ve also consulted behind the scenes several times with other advisors, helping them through complex student loan cases with their clients and being paid directly for my specialized consultative role. Typically, I’ve just invoiced the advisor for an hour or two of time that we may have spent talking through their client scenario, and discussing the ramifications of different options they planned to show their client.

The key point is simply that if you have differentiated and specialized student loan expertise, tell advisors far and wide that you can help! Comment in online communities, such as the NAPFA forum or the internal XYPN community forums. When people see your explanations include terms they may only be loosely familiar with (PAYE versus REPAYE, Consolidation versus Refinancing, etc.), it can help them understand that they either need to refer their client to an expert or get some consulting help themselves.

Many planners who don’t specialize in this niche don’t want to invest the time into learning this area because the majority of their clients don’t face this problem (given the traditional advisor focus on pre-retirees and retirees who are long past the student loan phase of life). But they want to be able to help their clients (or in some cases, the children of their clients) solve these issues when they do come up, and by actively contributing to conversations in the financial planning community, you can build up a reputation as an expert to turn to.

Teaching student loan workshops is another way to establish credibility as an expert. I’ve done both advisor-facing and public-facing workshops on the topic, both of which eventually led to income based on referrals from a workshop attendee.

Another route to referrals is via your CPA connections. Because of the tax implications relating to some student loan planning, I’ve ended up getting in touch with multiple CPAs. Most of them know very little about student loans, and when I explain why filing separately may save more money in repayment than it costs in taxes, it’s eye-opening to them.

In addition, while I’ve not actually done this systematically yet, I believe there could be a lot of value in asking CPAs about who they do tax returns for that have student loans and emphasizing that I can be of help to them. As when it comes to younger clients, in particular, many have never talked about their finances with any professional other than their CPA, so having the CPA primed to give your name when the topic comes up is another potential source of referrals.

<시간>Student loan expertise is still rare enough that those who have it will be in high demand in the coming decade. Whether you are a startup firm looking to eke out revenue in the early years, or an established firm hoping to develop a new subset of clients, there are real opportunities to use student loan advice as the launching point for firm growth.