2020년 3월 20일부터 대부분의 연방 학자금 대출 대출자는 이자율을 0%로 설정하고 지불할 필요가 없는 학자금 대출 상환을 중단했습니다. 이 정책은 행정 명령으로 시작되어 CARES 법에 포함되었으며 트럼프 행정부와 바이든 행정부 모두에서 반복적으로 확장되었습니다. 그러나 지불 및 이자 동결은 2021년 9월 30일에 종료될 예정이며 수백만 명의 차용인이 다시 한 번 월별 학자금 대출을 지불해야 합니다.

학자금 대출 상환 재개는 많은 차용인의 재정에 중대한 변화가 될 것입니다. 이는 현금 흐름에 영향을 미칠 뿐만 아니라 선호하는 세금 신고 상태, 은퇴 저축을 유지하기로 선택하는 등에도 영향을 미칠 수 있습니다. 또한 많은 차용인은 지불 동결 이후 재정 생활에서 긍정적이든 부정적이든 상당한 변화를 겪었습니다. 따라서 상환 동결이 끝난 후 추구하는 최선의 전략이 많이 바뀌었을 수 있습니다. 그리고 많은 차용인에 대한 지불 재개가 한 번에 이루어지기 때문에 9월 30일 종료 날짜보다 훨씬 앞서 계획을 세우고 구현하는 것이 중요합니다.

소득주도상환(IDR) 계획의 차용자는 고려해야 할 많은 계획 기회가 있습니다. 소득 증명 시기와 2021년 세금 신고 상태 모두 학자금 대출 상환을 최소화하기 위해 전략적으로 설정할 수 있습니다. 특히 American Rescue Plan의 2021년 자녀 세금 및 부양 가족 공제에 대한 변경으로 인해 지불을 최소화하기 위한 기혼 별거 신고의 인기 있는 전략이 더 이상 어린 자녀가 있는 가족에게 매력적이지 않을 수 있기 때문에 별도로 제출하고 전액 환불됨).

또한 이전에 용서 전략을 추구했을 수 있는 차용인(예:최대화 미래의 공공 서비스 대출 탕감(Public Service Loan Forgiveness) 또는 IDR 용서를 예상한 대출 잔액)은 이제 대출을 $0까지 상환할 수 있는 반면, 다른 사람들은 이전에 액세스할 수 없었던 용서 프로그램을 받을 수 있는 자격이 되는 경력 변경을 했을 수 있습니다. 차용인은 팬데믹 이전에 가지고 있던 학자금 대출 계획이 여전히 적용된다고 가정해서는 안 되며 고문은 움직이는 부분과 관련된 절충안을 가장 잘 관리하는 방법에 대해 생각하는 데 중요한 역할을 할 수 있습니다.

일정 금액의 광범위한 학자금 대출 취소도 '몽상몽'에서 앞으로 몇 달 안에 통과할 현실적인 확률로 바뀌었습니다. 이것이 확실하지 않고 많은 정책 세부 사항이 아직 해결되지 않은 동안, 단지 몇 개월만 기다리면 탕감되었을 것이라는 사실을 알기 위해 부채 상환을 가속화하고 싶지 않은 많은 차용인의 마음에 있습니다. . 일부 차용인에게 이것은 비록 그들이 오늘 한 번에 한 번에 대출금을 갚을 수 있는 현금이 있더라도 용서에 대한 희망으로 지금 약간의 이자를 지불하기로 선택하는 것을 의미할 수 있습니다. 다른 차용인은 단순히 부채(및 향후 이자 및 지불 의무)를 없애기 위해 팬데믹 기간 동안 저축한 현금으로 대출을 청산하기로 결정할 수 있습니다.

하지만 결국 핵심은 10월부터 '갑자기' 학자금 대출을 받은 수천만 명의 학자금 대출 상환이 시작되면서 대출 서비스 제공자들에게 곧 서비스 요청이 쇄도할 것이라는 점이다. 즉, 세금 신고 상태를 변경하는 것에서 소득 재인증을 가속화하는(또는 그렇지 않은) 학자금 대출 전략에 대한 잠재적인 변경을 고려하는 사람들은 다음과 같은 경우 해당 계획이 어떻게 조정될 수 있는지에 대한 고려를 포함하여 지금 계획을 평가해야 합니다. 학자금 대출 탕감 정도는 실제로 이루어집니다!

Ryan Frailich는 30대 커플, 교육자 및 비영리 단체 직원과 함께 일하는 것을 전문으로 하는 유료 재무 계획 업체인 Deliberate Finances의 설립자인 CFP입니다. 플래너가 되기 전에 Ryan은 교사로 일한 후 Talent &Human Resources의 이사로 차터 스쿨 조직을 성장시키기 위해 일했습니다. 나이와 직업을 감안할 때 학자금 대출은 대부분의 고객에게 우선 순위이므로 고객에게 학자금 대출 옵션에 대한 정보를 제공하는 올바른 방법을 찾는 데 많은 시간을 할애했습니다. Twitter에서 그를 찾거나 ryan@deliberatefinances.com으로 이메일을 보내거나 기본적으로 맛있는 음식과 음료를 제공하는 모든 뉴올리언스 축제에서 그를 찾을 수 있습니다.

***편집자 주:작성 당시 학자금 대출 상환 동결은 2021년 9월 30일에 만료되었습니다. 2021년 8월 8일 , 교육부는 학자금 대출 상환 동결을 2022년 1월 31일까지 연장했습니다. 차용자는 2022년 2월에 상환해야 합니다. 특히 교육부는 이를 학자금 대출 상환 동결의 "최종 연장"이라고 부릅니다. 아래 사례 연구에 제공된 일정은 이 연장으로 인해 더 이상 정확하지 않을 수 있습니다.

코로나바이러스 팬데믹이 수백만 명의 미국인에게 재정적 어려움을 가하는 동안 그 영향은 체하는. 다행히도 일부 연방 학자금 대출 차용인의 재정 상황은 전염병의 영향을 비교적 받지 않았습니다. 실제로 일부 차용인에게는 더 더 나은 학자금 대출 상환 동결, 경기 부양비 수령, 재량 지출 감소로 인한 재정 상황(제한된 사교 모임 및 여행, 재택 근무 조건으로 인해 재량 지출이 감소함).

미국인들은 2020년 동안 830억 달러의 신용 카드 부채를 상환했으며 가계 순자산은 2020년 말까지 사상 최고치를 기록했습니다. 이전에 대출 탕감 경로를 추구하던 일부 차용인의 경우 이러한 유리한 조건이 이제 대출 상환에 영향을 미칠 수 있습니다. 학자금 대출 부채를 0달러로 낮추면 20년 또는 25년 동안 소득 주도 상환(Income Driven Repayment) 계획을 통해 탕감받을 수 있는 것보다 더 빨리 대차 대조표에서 해당 부채를 제거할 수 있으며, 이는 잠재적으로 남은 비용보다 비용이 적게 들 수 있습니다. 전체 상환 기간에 대한 계획입니다.

물론, 다른 많은 차용인들은 그렇게 운이 좋지 않았고 전염병으로 인해 상당한 수입 손실을 입어 이전보다 훨씬 더 나쁜 재정 상태를 겪었을 수 있습니다. 이로 인해 지불 재개를 관리하기 어렵게 하거나 전략을 완전히 변경해야 할 수 있습니다.

반면에 일부 차용인은 지불이 동결된 18개월 동안 직업을 바꾸거나 결혼(또는 이혼)했거나 주 경계를 넘어 이사했을 수 있습니다. 공공 서비스 대출 탕감(PSLF)과 같은 프로그램에서 제공하는 것과 같은 대출 탕감 옵션이 차용인의 직업과 관련이 있을 수 있으므로 이전에 없었던(또는 그 반대의 경우) 대출 탕감을 받을 자격이 있는 사람이 있을 수 있습니다. 따라서 CARES법이 제공하는 구제의 혜택을 받고 의존하고 있는 개인은 임시 구제 조항이 단계적으로 폐지될 예정이므로 '정상'으로 돌아갈 준비를 해야 합니다.

전통적으로, 미국의 학자금 대출 대출자는 대출 기간 동안 매월 상환해야 하며, 이 대출 기간은 최소 10년 이상 지속되는 경우가 많습니다. 이러한 차용인에게 COVID의 영향에서 약간의 구제를 제공하기 위해, 특히 많은 사람들이 최근 대학을 졸업하고 경력을 시작했지만 아직 안정적인 수입을 얻지 못하고 있다는 점을 감안할 때 트럼프 행정부는 2020년 3월 13일 행정 명령을 발표했습니다. 많은 학자금 대출자들이 일반적으로 지불해야 하는 학자금 대출 상환을 일시적으로 중단합니다.

초기 행정 명령에서 답이 없는 질문을 남겨두었지만 2020년 3월 25일에 통과된 코로나바이러스 구호, 구호 및 경제 안보법(CARES)에서는 몇 가지 중요한 세부 사항을 명확히 했습니다.

트럼프 행정부는 이후 지급 정지를 처음에는 2020년 12월 31일, 그 다음은 2021년 1월까지 연장했습니다. 그리고 바이든 대통령이 2021년 1월 취임했을 때 그의 첫 번째 조치 중 하나는 이전의 모든 정지를 계속하는 새로운 행정 명령을 발령하는 것이었습니다. 2021년 9월 30일까지 조항.

이 기사가 처음 작성되었을 때 지불 및이자 동결의 추가 연장은 의심의 여지가 없었지만 경기 회복을 고려할 때 가능성은 거의 없었습니다. 그러나 2021년 7월 8일, 교육부가 850만 명의 차용인에게 대출을 제공하기 위해 고용한 비영리 대출 서비스 제공업체인 Fedloan은 하지 않을 것이라고 발표했습니다. 2021년 12월 현재 만료가 지난 계약의 연장을 구하거나 수락합니다. 즉, 교육부는 이러한 수백만 명의 차용인을 대신할 새 서비스 제공자를 찾고 새로운 서비스 제공자에게 대출을 이전하며 정확한 데이터 전송을 보장해야 합니다( 이는 과거에 주요 문제였습니다). 중요하게도 Fedloan은 유일한 현재 공공 서비스 대출 탕감 프로그램을 관리하는 서비스 제공자이므로 이 작업을 수행하는 새로운 서비스 제공자는 악명 높은 복잡한 프로그램을 관리하는 데 완전히 새로운 사용자가 될 것입니다. 이 모든 것은 서비스 제공자들이 2020년 3월 이후 동결된 모든 대출에 대해 다시 지불 수락을 시작할 준비를 하는 것과 정확히 동시에 수행되어야 합니다. Fedloan의 이러한 사임은 추가 이자 및 지불 동결을 2022년 초로 연장했지만, 이 글을 쓰는 시점에서 그러한 발표는 없었고 지불은 2021년 9월 30일 이후에 재개될 예정입니다.

고정 월별 상환 방식의 표준 상환 계획을 사용하는 차용인의 경우 2021년 10월부터 팬데믹 이전과 동일한 금액으로 지불이 재개됩니다. 일반적으로 표준 상환 계획을 가진 차용인은 부채를 전액 상환하기 위해 노력하고 있으며, 팬데믹 이전보다 재정 상태가 양호한 경우 많은 사람들이 예상보다 훨씬 빨리 부채를 상환할 수 있습니다. 일부는 예산이 18개월 전보다 나아졌기 때문에 학자금 대출에 대해 더 많은 월 상환금을 낼 수 있습니다(소득 증가 또는 갚아 버린 기타 부채로 인해 무료 현금 흐름으로 이어짐). 제 고객 중 일부와 같은 다른 고객은 지난 18개월 동안 "학자금 대출"이라고 표시된 저축 계좌에 충분한 돈을 저축하여 지불 동결이 해제되기 전에 언제든지 그렇게 하기로 선택하면 즉시 상환할 수 있습니다.

그러나 차용인의 필수 지불액을 임의 소득의 고정 %로 묶는 소득 주도 상환(IDR) 계획을 사용하는 차용인의 경우 부채를 $0까지 지불하지 않을 수 없습니다. 최선의 조치가 될 것입니다. IDR 계획을 사용 중인 많은 차용인은 IDR 계획에 따른 총액이 부채 전액을 상환하는 것보다 비용이 적게 드는 용서 전략을 추구할 수 있습니다.

연간 소득보다 훨씬 더 많은 학자금 대출 부채가 있는 차용인의 경우 IDR 플랜은 종종 더 낮은 월 상환액과 더 낮은 총 상환 비용을 제공합니다. 그리고 PSLF를 추구하는 차용인의 경우 가능한 한 가장 낮은 월 상환금을 유지하는 것이 항상 추구해야 하는 전략입니다. 왜냐하면 대출에 대해 추가로 1달러를 지불할 때마다 궁극적으로 탕감받을 1달러가 줄어들고 따라서 낭비되기 때문입니다. IDR 계획을 사용하는 차용자는 일반적으로 12개월마다 소득을 재인증해야 하며, 이를 통해 대출 기관은 필요한 지불액을 다시 계산할 수 있습니다.

그러나 연간 갱신 요구 사항은 지난 18개월 동안 시행되지 않았으며 현재로서는 언제 재개될지 불투명합니다. Studentaid.gov에 따르면

따라서 IDR 차용자는 구제 기간(즉, 2021년 9월 30일)이 끝나기 전에 소득을 재인증할 수 있지만 요구되지는 않습니다. 그들이 달리 들을 때까지 그렇게 하십시오. 또한, 의회예산국은 2017년에 모든 직접 대출의 약 45%가 소득 기반 계획을 통해 상환되었고 그 비율이 지난 10년 동안 꾸준히 증가해 왔다는 점을 감안할 때 모든 미결제 직접 대출의 거의 50%가 IDR 계획에 있습니다. .

결과적으로 4,500만 명의 미국인이 학자금 대출을 받고 있는 상황에서 수백만 명의 IDR 차용인은 소득을 조기에(구제 기간이 끝나기 전에) 재인증하는 것이 가장 유리한지 여부를 결정해야 합니다.

학자금 대출 부채 계획은 지불 동결 이전에도 항상 다른 형태의 부채 계획보다 훨씬 더 복잡했습니다. 고용주, 결혼 여부, 차용인 배우자의 학자금 대출 부채, 심지어 차용인의 거주 상태에 따라 영향을 받습니다. 그리고 이러한 모든 요인이 동인일 뿐만 아니라 변화 이러한 요소 중 하나에서도 매우 중요할 수 있습니다. 결과적으로 인생에 중대한 변화가 있었던 사람은 그 변화가 학자금 대출 계획 전략에 영향을 미쳤는지 평가해야 합니다.

최적의 학자금 대출 계획 전략을 평가할 때 모든 차용인이 대답해야 하는 첫 번째 질문은 "내 전략이 이 부채를 0달러로 상환하도록 요구합니까, 아니면 IDR 계획에 대한 장기 탕감 또는 PSLF를 통해?”

모든 차용인은 표준 상환 계획(예:$0까지 지불) 또는 소득 주도 상환(IDR) 계획에 관계없이 지불을 재개하기 전에 다음 세 가지 큰 질문에 답하여 상환해야 하는지 여부를 결정해야 합니다. 향후 몇 개월간 상환 계획:

용서를 추구하는 사람들은 더 이상 용서를 추구할 필요가 없을 수 있지만(또는 자격이 될 자격이 있을 수 있음) 빚을 전액 상환할 계획이었던 다른 사람들은 이제 PSLF 자격이 있을 수 있습니다(예:직업 변경으로 인해) 또는 수입이 너무 줄어들어서 용서에 기반한 접근 방식이 더 합리적일 수 있습니다.

IDR 계획을 유지하고 용서를 추구할 계획임을 알고 있는 사람들은 전염병이 상황에 어떤 영향을 미쳤을 수 있는지에 비추어 현재 계획이 여전히 올바른지 확인해야 합니다. 소득 기반 계획을 사용하는 대부분의 사람들은 전환할 필요가 없지만 그렇게 하는 것이 합리적일 수 있는 상황이 있습니다.

다음은 사용할 IDR 계획에 영향을 미칠 수 있는 생활 변화의 몇 가지 예입니다.

결혼. IDR 플랜은 일반적으로 총 가계 소득을 기준으로 필요한 지불금을 계산하기 때문에 결혼은 차용인의 요구되는 지불액을 증가시킬 수 있습니다. 이전에 개정된 소득에 따라 지불(REPAYE) 계획에 있었던 차용인은 대신 소득 기반 상환(IBR) 계획을 사용하도록 선택할 수 있습니다.

이혼. 이전에 고소득 배우자 때문에 REPAYE 사용을 기피했던 차용인이 이제 단일 납세자로서 REPAYE가 최선의 선택임을 알게 될 것입니다.

배우자 학자금 대출 상황. 배우자가 현재 학자금 대출 부채가 있고 전염병이 발생하지 않았다면 필요한 지불 금액이 변경될 수 있습니다. 반대로, 두 배우자 모두 팬데믹 이전에 학자금 대출 부채가 있었지만 한 배우자가 더 이상 연방 학자금 대출을 빚지고 있지 않은 경우, 여전히 부채가 있는 배우자의 IDR 지불 금액이 변경됩니다.

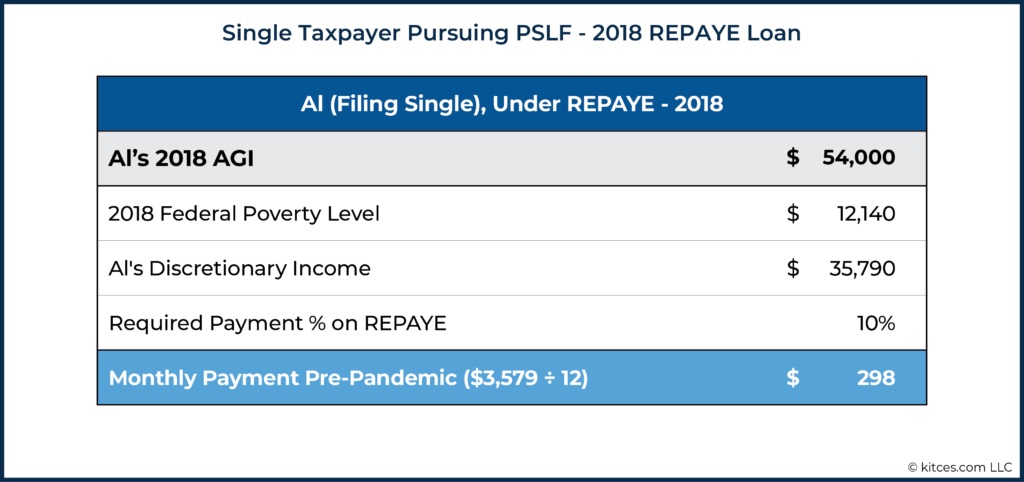

Al은 독신 사회 복지사이며 2018년에 연간 $60,000, AGI는 $54,000입니다. Al은 PSLF를 추구하고 REPAYE 플랜을 사용하여 소득의 10%를 지불하고 있습니다. 그는 필요한 120번의 상환금 중 90번을 지불해야 하며, 학자금 대출 빚 115,000달러가 탕감될 때까지 30개월 밖에 남지 않았습니다.

2018년 보고서(지급 동결 전 가장 최근에 제출한 보고서)를 기준으로 Al의 월 지불액은 $298/월이었습니다.

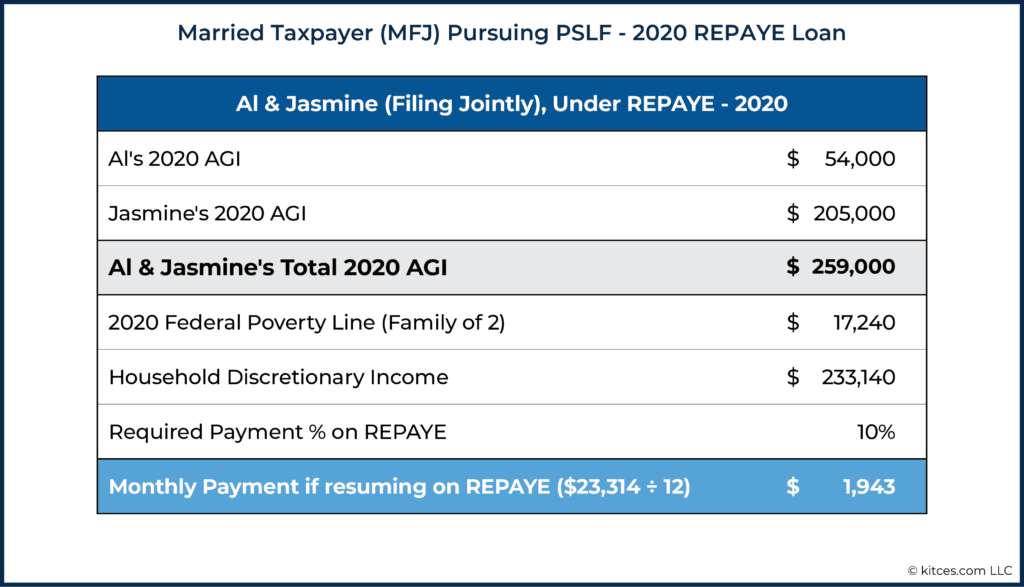

Al은 2020년 Jasmine과 결혼했습니다. Jasmine은 학자금 대출 부채가 없으며 소프트웨어 엔지니어로서 연간 $225,000를 번다. 2020년에 훨씬 더 높은 가계 소득을 기반으로 한 Al의 새 지불금은 다음과 같이 계산됩니다.

그의 지불액은 월 $1,600 이상 인상되었습니다! 그리고 PSLF를 통해 대출을 탕감받은 지 3년도 채 되지 않아 그 모든 추가 달러는 기능적으로 낭비되었습니다. 비슷한 공동 소득을 가지고 있지만 PSLF를 통해 용서를 얻는 데 훨씬 더 먼 차용인의 경우 10년 탕감 경로를 추구하는 대신 부채를 상환하기로 결정할 수 있습니다. 그러나 이 경우 30개월만 남은 상태에서 미지급 부채를 완전히 상환하는 데 드는 총 비용은 30개월 동안 더 지불해야 하는 비용을 훨씬 초과합니다.

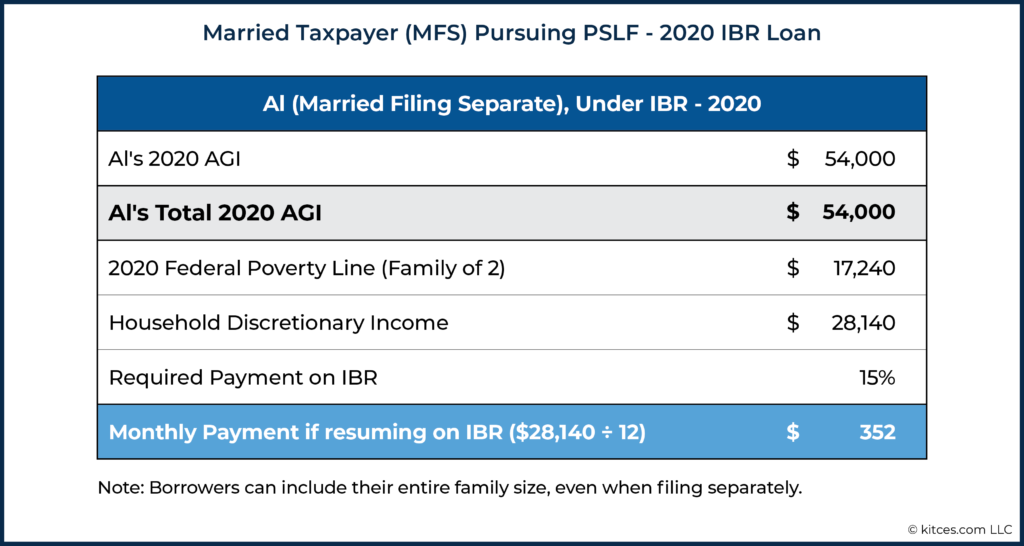

Al &Jasmine의 고문은 다른 옵션이 있다고 지적합니다. Al은 소득 기반 상환(IBR) 계획에 대한 자격이 있습니다. IBR 플랜은 더 높은 비율의 임의 소득을 지불해야 하지만(REPAYE 플랜의 10% 요구 사항과 반대되는 15%), 결혼한 차용인이 전체 가계 소득이 아닌 자신의 소득에 대해서만 지불을 계산할 수 있습니다. . 기혼 신고 별거 상태를 사용하면 배우자보다 소득이 현저히 낮은 기혼 차용인이 아래와 같이 자신의 소득만을 기준으로 대출 상환을 계산할 수 있습니다.

따라서 Al과 Jasmine의 경우 REPAYE에서 IBR로 전환하면 부부가 $1,943 - $352 =$1,591/월을 절약할 수 있습니다. 이는 별도로 세금을 신고하여 지불할 수 있는 세금 증가액보다 훨씬 더 많은 절약액입니다!

IDR 플랜에 가입한 대부분의 차용인은 가장 최근에 제출한 세금 보고를 기반으로 하는 지불금을 받습니다. 그러나 많은 2019년 세금 보고서가 제출되기 전에 2020년 3월에 지불이 동결되었기 때문에 많은 차용인이 여전히 2018년 조정 총 소득을 기반으로 지불액을 계산하고 있습니다.

그 이후로 소득이 크게 늘었다면 가장 늦게까지 소득 증명을 기다리는 것이 유리합니다. 차용인이 낮은 2018년 소득을 기준으로 지불할 수 있는 금액이 많을수록 더 좋습니다. 이는 본질적으로 지불 동결이 종료된 후 연방 정부가 연간 재인증 프로세스를 시작하는 '언제든지'까지 기다리는 것을 의미합니다.

반대로 차용인이 상당한 하락을 본 경우 소득의 경우 가능한 한 빨리 소득을 사전에 재인증하는 것이 합리적일 것입니다. 기간 동안 소득이 재인증된 경우 지불 동결(2021년 10월 이전이라고 함), 차용인은 더 최근의 세금 보고서(또는 급여 명세서)를 사용하여 더 낮은 소득을 보여 지불을 낮출 수 있습니다.

다시 한 번 말씀드리지만 지금은 소득 재인증이 허용되지만 아닙니다. 필수, 선택하고 그렇게 할지 여부에 대한 계획 결정을 내리는 것입니다(어느 쪽이든 2021년 10월에 동결이 해제될 때보다 더 일찍 지불을 요구하지 않을 것입니다).

차용인의 소득 및 생활 상황의 잠재적인 변화는 차용인이 소득을 조기에 갱신해야 하는지 여부(심지어 대출 전액을 조기에 상환할지, 다른 상환 계획으로 전환할지, 현재 계획). 세금 정책 변경은 차용인이 이전 전략을 재고해야 하는 중요한 이유가 될 수도 있습니다.

예를 들어, 2021년 3월에 통과된 미국 구조 계획(ARP)법을 통해 시행된 최근 세금 정책 변경으로 인해 부양 가족이 있는 대부분의 납세자가 사용할 수 있는 자녀 세금 공제와 자녀 및 부양 가족 보호 공제가 모두 크게 증가했습니다. 그러나 MFS(Married Filing Separate) 세금 상태를 사용하여 계산된 월별 지불액을 줄이는 차용인의 경우 이러한 크레딧에서 받는 혜택은 MFJ 신고자가 사용할 수 있는 것과 비교하여 크게 줄어들 수 있습니다. Child &Dependent Care Credit은 별도로 제출하는 사람들에게 완전히 금지되어 있으며, Child Tax Credit에 대한 AGI 단계적 축소는 MFS 납세자의 경우 더 낮습니다(MFJ의 단계적 축소가 $150,000인 것과 비교하여 $75,000). 그리고 두 크레딧 모두 전액 환불이 되었기 때문에 이러한 더 큰 크레딧의 가치는 이제 $0의 세금 부채를 줄이는 것이 아니라 상당한 세금 환급으로 이어질 수 있습니다.

따라서 어린 자녀(또는 세금 공제를 청구하는 다른 부양 가족)가 있는 차용인은 MFS 신고로 보고된 소득을 기준으로 하여 더 낮은 월 대출 상환금의 이점이 세금 인상을 능가할 만큼 충분히 큰지 재평가해야 합니다. MFS를 사용하고 자녀 세금 및/또는 부양가족 보호 크레딧의 일부 또는 전부를 상실하는 것과 관련이 있습니다!

저소득 배우자가 학자금 대출을 받고 PSLF를 추구하는 경우 별도로 신청하는 것이 올바른 조치라는 것이 일반적인 조언입니다. ARP 법이 통과되기 전에는 좋은 조언이었을지 모르지만, 자녀 세액 공제 및 자녀 및 부양 가족 공제에 대한 변경의 영향을 고려할 때 2021년에는 최선의 결정이 아닐 수 있습니다.

클라이언트에 대해 다음과 같은 상황을 가정해 보겠습니다.

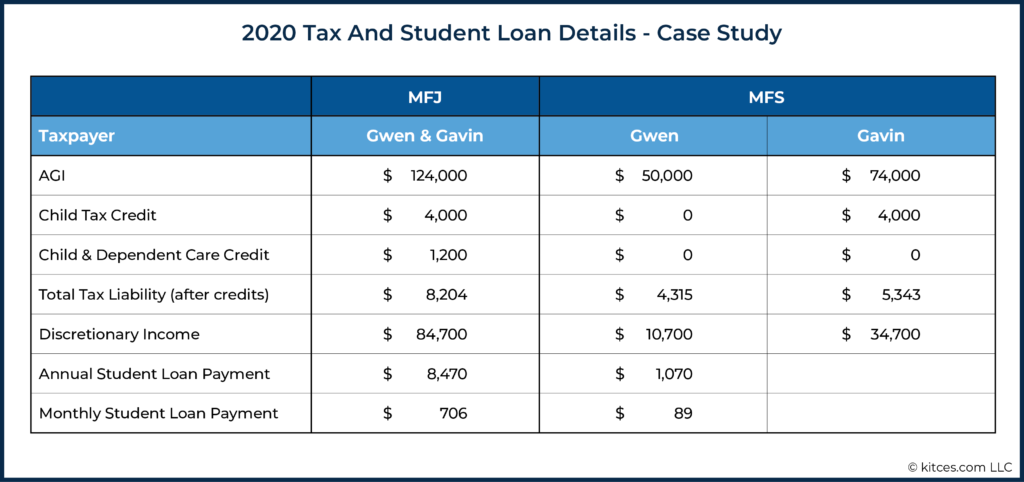

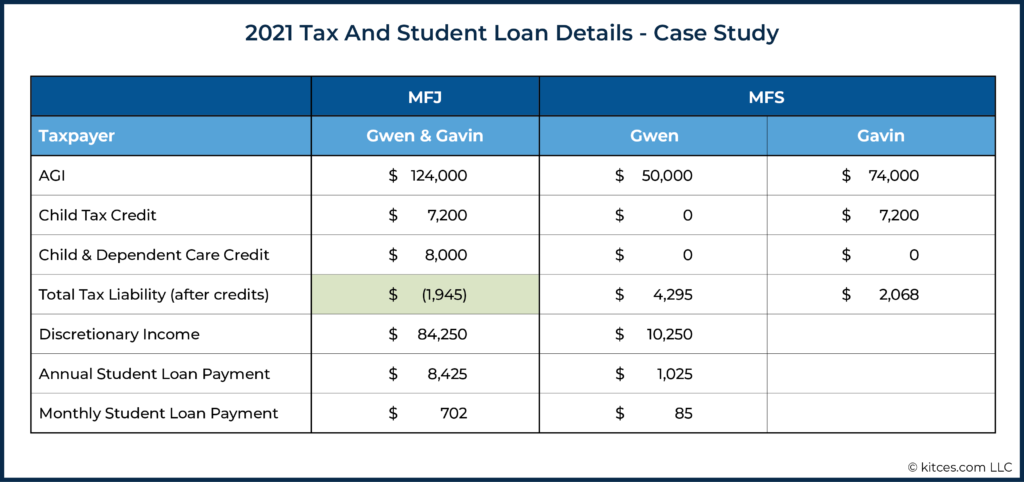

2020년 Gwen과 Gavin의 학자금 대출 상환액 및 전체 소득세 부채에 대한 Gwen과 Gavin의 개별(MFS) 신고와 공동(MFJ) 신고의 영향은 다음과 같이 요약할 수 있습니다.

While filing separately cost them (4,315 + 5,343) [MFS] – $8,204 [MFJ] =$1,454 in taxes, it lowered Gwen’s student loan payment by $8,470 [MFJ] - $1,070 [MFS] =$7,400, a significant increase over the higher tax liability. In a year in which they made all 12 payments (i.e., there was no payment freeze), it would be well worth the $1,454 increase in taxes to lower the student loan payment by $7,400/year. This had been their plan since 2016 when they married. But it will likely not make sense for them in 2021!

Let’s now assume their 2021 tax return is identical to 2020's. Gwen’s student loan payment would again be reduced by about $7,400 per year by using the MFS tax status. However, the tax impact for the couple would be much greater because of the tax credits impacted by the American Rescue Plan (ARP) Act.

The expanded Child &Dependent Care Credit would be $8,000 if Gwen and Gavin filed jointly (since they have more than $16,000 of childcare costs and make under the $125,000/year point where the phaseout starts). By filing separately, though, they lose that $8,000 credit entirely !

Thus, in 2021, Gwen and Gavin would end out with a tax refund of $1,945 by filing jointly, whereas in 2020, they had a tax liability of $8,204 using the same filing status. And, more importantly for 2021, the lost tax credits from filing separately would increase their Federal tax bill by $8,308, more than eliminating the benefit from the reduction in Gwen’s student loan payment! Accordingly, it is clear that Gwen and Gavin would benefit from filing jointly in 2021.

What’s trickier, though, is that the ARP only expanded the Child Tax Credit and the Child &Dependent Care Credit for 2021. Thus, while there is a bill that proposes an extension of the larger credits beyond 2021, as of now, they are scheduled to go back to their 2020 levels… which means the old strategy of using MFS may once again make sense for future years after 2021!

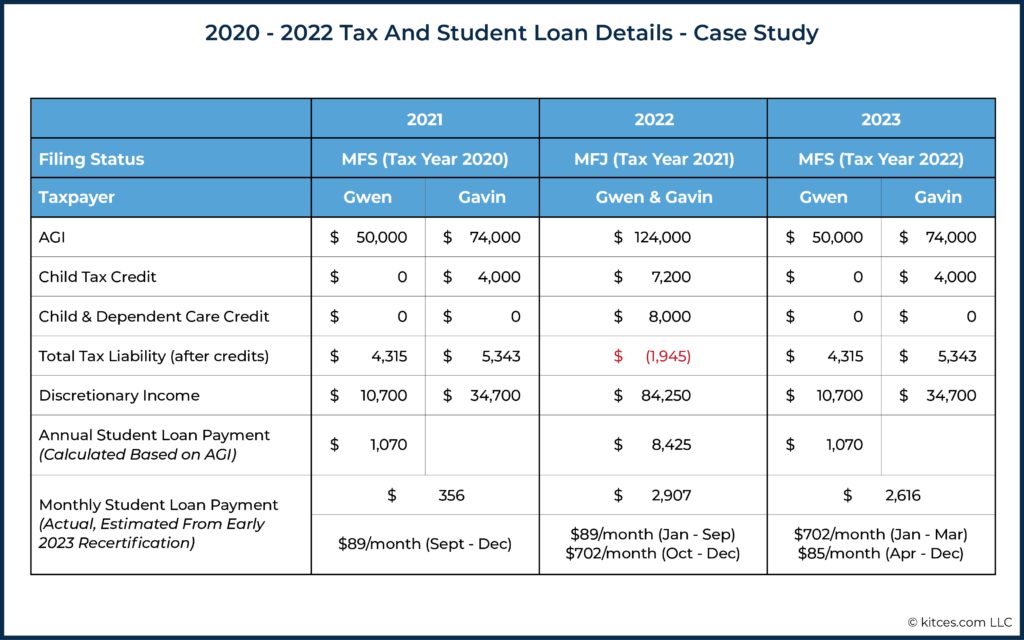

Putting it all together, this couple has an admittedly complicated strategy:

TAX PLANNING:

STUDENT LOAN REPAYMENT PLANNING:

Under Gwen and Gavin’s strategy outlined above, the couple gets the benefit of 2021’s expanded and refundable tax credits, for a total tax benefit due to filing jointly of ($4,295 + $2,068) [MFS tax due] – (–$1,945) [MFJ refund] =$8,308.

In addition, Gwen will only pay up to 6 months of a higher student loan payment, from October 2022 to March 2023, based on her 2021 MFJ AGI. Which means that, in 2022, her student loan payments will only increase to $89 × 9 (January – September) + $702 x 3 (October – December) =$2,907. By recertifying in March of 2023, she will only have to continue making the higher $702 monthly payments through March 2023, and then go back to her lower payments beginning in April 2023.

This is an admittedly dramatized example to show just how much the ARP Act changed this couple’s initial strategy. The calculation may not be the same for someone whose income changes dramatically in one direction or another, who has only 1 child (or 4 children!), or who does not have childcare expenses.

It’s also important to consider families that may be considering filing separately to get the third round of Economic Impact Payments, which could make sense if they did not get the payments yet, but one spouse could qualify if filing separately. Filing as MFS in 2021 will impact their student loan payments if they are on an IDR plan and they had always filed jointly. This is all to say that every married student loan borrower should be doing the math in 2021 of whether filing separately makes sense for them!

On the other hand, if the American Families Plan (the follow-up to Biden’s earlier American Rescue Plan) does pass as written, it would extend both the Child Tax Credit expansion and Child &Dependent Care Tax Credit expansion/refundability, likely making the old strategy of using MFS far less attractive to student loan borrowers who have young children in future years as well.

Student loan forgiveness has been a policy proposal from many Democratic politicians for years. Yet while loan forgiveness proposals may have seemed extremely unlikely 2 years ago, they now appear to have increased chances of passing given the current political backdrop. With Democrats currently in control of the White House and both houses of Congress, momentum has been building.

In fact, the American Rescue Plan (ARP) Act included a clause that would remove income taxes on forgiven student loan debt between now and 2025. This clause is widely considered to have been laying a foundation for the possibility of some amount of student loan forgiveness, either via legislation or an executive action, for many or all Federal student loan borrowers in the near future, since it means borrowers would no longer need to worry about the tax bill that would come with student loan forgiveness.

In addition to that policy change, the Biden administration recently named Richard Cordray to oversee Federal Student Aid. Cordray was the first director of the Consumer Financial Protection Bureau (CFPB) and has long been a political ally of Elizabeth Warren, who has been a leading advocate for student loan cancellation. Subsequently, on April 1, President Biden directed the U.S. Department of Education and the Department of Justice to conduct a formal legal review of whether he has the power to cancel student debt through executive action.

There have been competing proposals for how loan forgiveness plans might be formalized, ranging from $10,000 of forgiveness up through $50,000 of forgiveness per borrower. Some proposals include an income phaseout provision, whereas others would offer the same level of forgiveness across the board to all Federal loan borrowers regardless of income.

Understandably, loan forgiveness is very present on many borrowers’ minds as the payment freeze winds to an end. Not only because the potential for across-the-board student loan forgiveness would substantively change the appeal of common repayment strategies, but also because the potential for Federal student loan forgiveness could also be substantively impacted by the decision of whether to refinance student loans in the coming months.

After all, for many borrowers, privately refinancing their loans as the payment freeze ends may make sense. Borrowers planning to pay loans down to $0 can potentially reduce interest rates by privately refinancing, shaving thousands of dollars off their total repayment costs.

However, borrowers who do opt to privately refinance need to be aware that they will almost certainly miss out on any student loan forgiveness legislation that passes , as Federal student loan benefits (e.g., various income-driven forgiveness programs) have a long history of only being available to those with Federal loans (and not those who took out private loans, nor importantly for those who refinance out of Federal loans into private loan programs).

Thus, while it is always best to plan based on current law and not based solely on speculation, borrowers are still considering it. Should they skip refinancing and forego an interest rate reduction and pay more in total interest to keep the widespread forgiveness door open?

On the other hand, some borrowers have FFEL loans that are not owned by the Federal government. These loans can be recognized as non-Federally owned loans if borrowers have been required to make payments on them throughout the payment freeze, as they did not qualify for any of the provisions that have benefitted Federal student loan borrowers over the past 18 months. If these borrowers are inclined to believe student loan forgiveness will happen, they may want to consolidate their FFEL loans into Direct Federal Loans, which would likely make them eligible for forgiveness if the loan forgiveness plan does indeed occur.

However, loan consolidation does carry risk; namely, it will wipe out the loan history attached to the original loans, so it should not be done without careful consideration. If a borrower is pursuing forgiveness on an IDR plan over a 20- or 25-year timeframe, that record of payments is erased by a consolidation. In effect, most borrowers who had planned on getting their FFEL loans forgiven on an IDR plan should not consolidate since there is a significant cost to setting their loan forgiveness clock back to the start.

To say the least, though, borrowers who have been accumulating cash in a dedicated savings account to pay off their Federal loans (e.g., while not making payments during the freeze) will want to carefully weigh the benefits of paying off the loans in full, versus waiting a little longer – even at the ‘risk’ of having some payments come due – to see if broad loan forgiveness is passed. As in the end, even if they believe broad forgiveness will be the unlikely scenario, it would be unfortunate to lose out on forgiveness benefits just a few months after paying off their student loans!

Reasonable advisors could disagree on whether it is worth continuing to make monthly payments in hopes of future widespread forgiveness, but the reality is that there is no reason to make any decisions now anyway, since payments are not yet required. The decision point comes if it is October, no forgiveness has materialized, and that borrower must decide whether to knock their loans out with the savings they have accumulated or keep the loans and resume monthly payments with the hope that, sometime in the future, there will be a legislative action that forgives part of the debt.

I personally have some clients who have decided they will pay their loans off in full in October 2021, and others who have told me they are willing to pay extra interest over the next year or two because the regret they’d feel if broad forgiveness does happen is worth the interest cost to keep the loans on their balance sheet.

The time for advisors to be making plans with their clients who hold student loans is now. For borrowers who experienced significant drops in income over the past year+ of the pandemic, recertifying their income as soon as possible can save them money by reducing the payment they will eventually be required to start making again. Yet, other clients may need their advisors to create an entirely new plan based on life changes in the past year.

At the same time, student loan servicers are unfortunately notoriously poor at customer service. Which is important as in October, 40+ million borrowers will all be resuming payments at once. Accordingly, expect the hold times to be long and paperwork processing to be delayed.

Which means it’s all the more important to determine a strategy now, to help clients implement their plans well ahead of the inevitable backlog that will start in September and October.

Another key question to ask borrowers is a seemingly simple one:

Borrowers who have not been carving that money out of their monthly budget for 18 months (e.g., re-routing their not-required student loan payments into a separate savings account in the interim) may need to sit down and figure out exactly where those dollars are going to be pulled from. I have one client who moved from medical residency to being an attending doctor in the past year and has now grown accustomed to his much larger monthly income… without having to make any student loan payments. His payment amount will be around $2,400/month, which, even for a high-earning doctor, is a large amount of money that he will need to have available to resume payments every month beginning in October.

Accordingly, advisors can add tremendous value by helping borrowers prepare for the lifting of the student loan payment freeze in October of 2021. Like all other aspects of financial planning, student loan plans require regular review to ensure they are still appropriate as life events happen. By engaging clients now, advisors have several months to help clients implement the right student loan strategy ahead of the resumption of interest accrual and required monthly payments.

The looming forgiveness discussion has added complexity to the decisions facing many student loan borrowers. While widespread student loan forgiveness is far from certain, the political outcomes of the past year have kept momentum building towards some form of debt cancellation. Advisors can help their clients with student loan debt by staying aware of potential outcomes and how they could impact their clients’ decisions about their student loans.

While we are still months away from the payment freeze being lifted, advisors should help clients look down the line and plan for the changes to come. By doing so, advisors can help their clients prepare for the resumption of payments and strategically help those who need to recertify their income to do so, such that their total loan payment amounts are minimized over the next 12 months of payments.