금융 상품을 판매하는 과정에서 잘못된 판매는 드문 일이 아닙니다. 많은 사람들이 상품에 대한 잘못된 인상을 갖고 투자 상품을 구매합니다. 영업사원/고문들이 범인이지만 우리 투자자들도 그 책임을 분담해야 합니다. 우리는 공유된 삽화와 팜플렛에 너무 의존하고 그런 멋진 문서 이상을 보는 데 신경을 쓰지 않습니다.

고문/판매원은 투자자가 스스로 위험을 충분히 인식하지 못할 것이라는 점을 잘 알고 있는 공격적인 설명을 제공합니다. 제품을 제대로 설명하는 것은 판매원의 책임입니다. 그러나 단순히 판매에만 초점을 맞추면 그러한 고려 사항은 배경으로 물러납니다. 그들은 좋은 기능을 선전하지만 위험에 대해서는 침묵합니다. 때로는(항상 그런 것은 아님) 고의적이기도 합니다.

이번 포스트에서는 SBI Life Smart Elite 플랜의 잘못된 판매 사례를 공유하겠습니다. . 내 NRI 고객 중 한 명과 공유한 삽화에 대해 논의할 것입니다. 그는 감동을 받았고 그 삽화를 나와 공유했습니다. 우리는 계획에 투자하지 않기로 결정했지만 이러한 판매 삽화가 편리하게 숨기는 것과 그것이 투자자를 오도하는 방법에 대해 글을 쓸까 생각했습니다.

SBI Life-Smart Elite 플랜에 대한 설명이 아닙니다. 나는 그 계획을 검토하거나 그 장단점을 논할 생각이 없습니다. 이 게시물은 우리나라에서 ULIP가 잘못 판매되는 방식에 대한 논평입니다. 이는 해당 국가의 모든 ULIP 또는 기타 투자 상품에 적용될 수 있습니다.

SBI Smart Elite ULIP의 일부 기능으로 시작하여 이후에 그림과 함께 문제를 논의합니다.

I형 ULIP . 보험 계약자가 사망한 경우 지명인은 보험금 또는 펀드 가치 중 더 높은 금액을 얻습니다. (계획에 축적된 자산). 따라서 Sum-at-risk는 펀드 가치가 수년에 걸쳐 증가함에 따라 낮아집니다. Sum-at-risk는 보험 계약자가 사망한 경우 보험 회사가 주머니에서 지불하는 금액입니다.

예를 들어, 보장 총액이 루피 10락이고 펀드 가치가 루피 2.5락으로 증가한 경우 위험 합계액은 루피 7.5락으로 줄어듭니다.

사망 비용은 Sum-at-risk와 연결되어 있기 때문에 사망 비용의 영향은 수년에 걸쳐 감소합니다. 사망률은 ULIP에서 생명 보장을 받기 위해 발생하는 비용입니다.

Sum-at-risk의 단위당 사망률은 나이가 들수록 높아지지만 Sum-at-risk는 펀드 가치가 올라갈수록 낮아집니다. 순 영향은 사망률의 감소된 영향입니다. 사실, 기금 가치가 보험 총액보다 높을 경우 사망 비용이 공제되지 않습니다.

유형 II ULIP . 보험 계약자가 사망한 경우 지명인은 보장 금액 + 기금 가치를 얻습니다. . 따라서 Sum-at-risk는 수년간 일정하게 유지됩니다. .

예를 들어, 보장 총액이 루피 10락이고 펀드 가치가 루피 2.5락으로 증가한 경우 위험 합계액은 여전히 루피 10락입니다. 전체 정책 기간 동안 Rs 10 lacs입니다.

따라서 사망 비용의 영향은 수년에 걸쳐 증가합니다. 위험 합계는 일정합니다. Sum-at-risk의 단위당 사망률은 나이가 들수록 높아집니다.

다른 모든 것이 동일하다면 투자자는 Type-I ULIP에서 더 높은 수익을 올릴 것입니다. 따라서 보험이 아닌 투자를 위해 ULIP에 투자해야 하는 경우 Type-I ULIP에 투자해야 합니다.

읽기:포트폴리오에 가장 적합한 ULIP를 선택하는 방법은 무엇입니까? (ULIP에 투자해야 하는 경우)

내 고객은 그 지점에 도달하지 못했습니다. 그래서 우리는 그가 무엇을 팔고 있었는지 모릅니다. 모든 사람이 그러한 제품의 핵심을 이해하는 것은 아니므로 일반적으로 영업 담당자의 재량에 달려 있습니다. 잠재 고객은 그림 번호(보장되지 않음)만 보고 영업 사원을 신뢰합니다.

영업 사원에게 의심의 여지를 주자. 내 고객은 투자 계획에만 관심이 있었기 때문에 고문이 SBI Life-Smart Elite-Gold 계획(Type-I ULIP)만 판매하기를 원한다고 가정하고 작업하겠습니다. .

먼저 주목해야 할 점은 공식 일러스트레이션이 아니라는 점입니다. 일반적으로 삽화가 노골적으로 잘못된 경우에 발생합니다.

#1 연간 8%의 총 투자 수익을 사용하여 전체 그림을 재생성할 수 있습니다. . 그러나 결국 순수익 . 모든 비용(사망률, 정책 관리 등)이 차감된 후에 수익을 얻습니다. 이 요금은 그림에서 조정되지 않았습니다. 순수익은 총수익보다 훨씬 낮습니다. 그러한 설명은 잠재 고객에게 제공되지 않았습니다.

읽기 :다양한 요금이 ULIP 수익에 영향을 미치나요?

#2 SBI Life-Smart Elite는 저렴한 ULIP가 아닙니다. 사실 꽤 비쌉니다. 보험료 할당 요금 자체는 처음 5년마다 연간 보험료의 3%입니다.

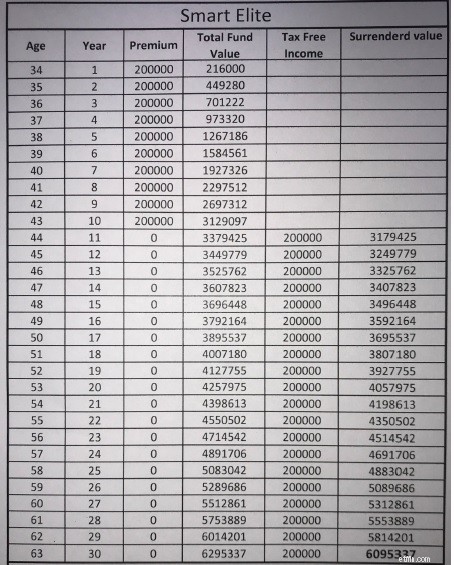

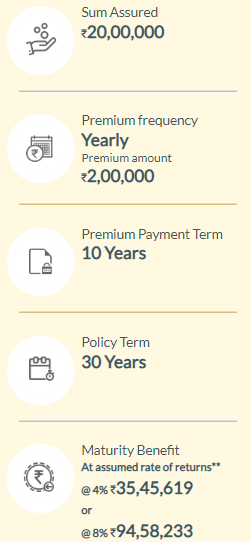

#3 에스비라이프 홈페이지에 들어가 숫자를 재현해 보았습니다. 34세, 프리미엄 지불 기간:10년, 정책 기간:30년, 골드 변형. 다음은 출력입니다.

#4 SBI가 보여주는 것은 순 수익률(총 수익률이 아님)입니다. 를 가정한 잠정 만기 가치를 보여줍니다. 연 4% 및 8%의 총 투자 수익률 10 부터 연간 Rs 2 lacs의 부분 인출은 고려하지 않습니다. 년도. 연 8%에서 총 수익은 94.58락으로 끝납니다. 연간 Rs 2 lacs 인출을 계산에서 빼면(또는 그림에 따라) Rs 1.46 crores로 끝났을 것입니다.

이제 놀라운 차이입니다. SBI생명은 연 8% 기준으로 94.58락의 만기가치를 보여주고 있다. 우리의 계산(그림)은 Rs 1.46 crores의 만기 가치를 보여줍니다.

이러한 차이가 거의 Rs 51 lacs인 이유는 무엇입니까?

이것이 ULIP 요금의 영향입니다. ULIP 요금은 30년 동안 이 Rs 51 lacs를 먹습니다.

따라서 총 수익률은 연 8%입니다. (30년 후 Rs 1.46 crores를 제공했을 것) Rs 94.58 lacs(순 수익률 6.22% p.a.)

분명히 이것은 잠재 고객에게 전달되지 않았습니다.

#5 또한 10 번째 이후 계산에 오류가 있습니다. 년도. 매년 11 일 말부터 Rs 2 lac이 지급되는 동안 연도에 Rs 2 lacs에 대한 수익은 여전히 다음 해에 계산됩니다. 효과적으로 매년 Rs 16,000의 수익률을 추가합니다(Rs 2 lacs X 8%). 이것은 분명히 잘못된 것입니다. 이것은 최종 값에서 Rs 6.63 lacs의 차이로 이어집니다. 최종 연도 가치는 Rs 56.32 lacs이어야 합니다. 62.95락으로 표시됩니다. 이 모든 계산(그림)은 8%의 총 수익률이며 ULIP 요금은 고려되지 않았습니다.

투자하기 전에 투자 대상이 무엇인지 이해하십시오. 이는 ULIP뿐만 아니라 모든 투자에 적용됩니다. 뮤추얼 펀드 투자에도 적용됩니다. 잘못된 판매는 MF 투자에서도 발생합니다.

영업 사원이 제공하는 내용을 참고하십시오. 숫자는 일반적으로 장식되어 있습니다. 최상의 시나리오가 제시될 수 있습니다.

엑셀은 재미있습니다. 데이터를 약간 변경하거나 가정을 반환하고 원하는 것을 표시할 수 있습니다.

ULIP의 경우 IRDA는 보험 회사에 총 투자 수익률 4% 및 8%에서 잠정 만기 가치를 제공하도록 의무화합니다. 이러한 계산은 보험사 웹사이트에서 할 수 있습니다. 귀하의 사례에 대해 이러한 만기 가치를 선택하십시오. IRR 함수에 프리미엄 지불과 만기 가치를 연결하고 순 수익률을 계산하십시오. 또는 보험사 웹사이트의 만기 가치를 8%의 총 수익률로 계산한 자체 계산과 비교하여 요금의 영향을 확인할 수 있습니다.

SBI 스마트 라이프에 대해 SBI 라이프 웹사이트의 SBI 라이프-스마트 라이프 제품 페이지에는 "최대한 삶을 추구하는 소수의 특권층을 위해"가 언급되어 있습니다. 많은 투자자들이 이 말도 안되는 메시지에 속아 넘어갑니다. 에고가 마사지되면 최소한 하나의 억제가 방해가 됩니다. SBI Life Smart Elite 플랜을 검토하는 것이 목적은 아니지만, 비용이 많이 드는 플랜이므로 피해야 합니다. 이 계획에는 아무런 가치가 없습니다.

공개 :저는 뮤추얼 펀드를 사용하여 투자자를 위한 주식 포트폴리오를 구성합니다. 따라서 뮤추얼 펀드에 대한 나의 편견을 예상할 수 있습니다. 저도 그것을 부정하지 않습니다. ULIP 대 뮤추얼 펀드 논쟁에 대한 객관적인 분석은 이 게시물을 참조하십시오.

읽기 :ULIP 대 뮤추얼 펀드

SBI Life 웹사이트의 SBI Life Smart Elite 제품 페이지

SBI Life Smart Elite:제품 브로셔

SBI 스마트 엘리트 정책:정책 문구