자산 고문으로서 저는 사람들이 재정적 스트레스에 반응하는 다양한 방식을 목격했습니다. 나는 때때로 개인의 반응에 놀랐지만 사람들은 돈에 대해 깊이 뿌리박힌 믿음과 패턴을 가지고 있음을 상기시킵니다.

돈과 감정, 금융 원형 및 돈 심리학 간의 관계를 탐구하는 많은 연구가 있습니다. Money Coaching Institute®는 8가지 "돈 유형" 또는 원형이 있다고 주장합니다.

이 목록에 구체적으로 포함되지는 않았지만 투자자들 사이에서 일반적인 재정적 유형으로 Saver/Conservative를 하나 더 추가하겠습니다.

코로나19 팬데믹 기간 동안 고객이 이러한 재정적 원형과 일치하는 방식으로 행동하는 것을 보았습니다. 어려운 시기에 우리 자신에 대해 배운다는 것은 보편적인 진리입니다. 따라서 아마도 지금은 자신의 스트레스 행동이 재무 계획을 방해하지 않도록 돈과의 관계를 더 잘 이해해야 할 때입니다.

다음은 COVID-19 이후에 관찰한 가장 일반적인 3가지 행동과 각 스트레스 대응에 대한 재정적 원형입니다.

당신은 바보/쾌락 추구자입니까? 다음은 몇 가지 도움말입니다.

4월과 5월에 있었던 Standard &Poor's 500 지수 역사상 최고의 50일 랠리 이후 많은 투자자들이 FOMO(손실에 대한 두려움)를 경험하고 있습니다. 일부 사람들은 이제 하나 또는 소수의 주식에 올인하여 빠른 이익을 찾고 있습니다.

이렇게 하고 싶은 충동과 싸우거나 계정을 당일 거래하는 경우, 아마도 이 유형에 속하게 될 것입니다. 당신은 혼자가 아닙니다. 실제로 Barstool Sports 설립자인 Dave Portnoy는 주식 선택 및 일일 거래로 소셜 미디어 팔로워를 확보했습니다. Barstool Sports가 익숙하지 않다면 Wikipedia에서는 투자 고문이 아닌 스포츠 및 대중 문화 블로그로 설명합니다!

투기적 투자에 참여하려는 경우 베팅을 포트폴리오의 5% 이하로 제한하는 것이 좋습니다. 내기가 성공하지 못한 경우, 패자가 IRA 또는 401(k)가 아닌 과세 대상 계정 내에서 구매된 경우 최소한 세금 손실 추수를 통해 손실을 상쇄할 수 있습니다.

당신은 절약/보수입니까? 이러한 고려 사항을 염두에 두십시오.

반직관적으로 들리지만 하락장은 할인된 가격으로 투자 상품을 구매하기 때문에 장기 투자자에게 좋은 것입니다. 이 기간 동안 투자를 현금으로 옮기는 것을 고려하고 있다면 다음 정보를 고려하세요.

1970년대 초반으로 거슬러 올라가면, 60%의 주식과 40%의 채권으로 구성된 포트폴리오(60/40)는 연도 수익률을 볼 때 9.5%의 시간에 마이너스 수익률을 경험했습니다. 덜 공격적인 포트폴리오인 40/60은 롤링 3년 수익률을 볼 때 3.3%의 시간만 손실을 입었습니다. 그러나 동일한 포트폴리오에 대한 롤링 5년 수익률을 살펴보면 둘 다 99%의 시간*에서 플러스 수익을 보였습니다.

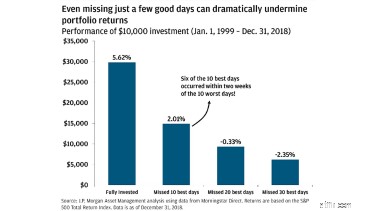

또한 JP Morgan Asset Management 연구에 따르면 최고의 주식 시장일 중 10일을 놓치면 수익률이 3.5% 이상 감소할 수 있으며, 가장 좋은 날의 대부분은 일반적으로 투자자가 수건을 던지는 최악의 날을 따릅니다.

따라서 투자를 활용해야 하는 기간이 5년 이상 남아 있는 경우 어려울 때 안정성과 확신에 대한 감정적 욕구로 인해 판단이 흐려지지 않도록 하세요. 현금으로 전환하면 투자가 단기적으로 더 이상 손실을 입지 않을 것이라는 확신을 가질 수 있지만 상당한 손실을 초래할 수도 있습니다.

올해 3월에 삼촌을 외쳤던 고객 중 일부는 20% 이상의 손실을 입었습니다!

순진한가? 고려해야 할 사항은 다음과 같습니다.

올해 초 일이 엉망이 되었을 때 자신의 투자를 돌아볼 수 없었던 투자자들의 경우, 한 달도 채 되지 않아 주식 시장이 30% 이상 하락한 후 급등했기 때문에 실제로는 스스로에게 호의를 베풀었습니다.

연구에 따르면 투자를 덜 자주 볼수록 일반적으로 계정 실적이 더 좋습니다. '타조 접근'(모래에 머리를 파묻는 것)을 취하면 때때로 효과가 있고 투자자들이 속쓰림을 덜 느끼게 될 수 있지만 특히 은퇴자들에게 지속적인 피해를 줄 가능성이 있습니다.

계정에서 인출하는 경우 투자를 저렴한 가격에 판매하여 경기 침체를 악화시킬 것입니다. 이러한 이유로 퇴직자들은 경기 침체기에 투자를 매각하지 않도록 충분한 현금을 보유하는 것이 중요합니다. 계좌에서 돈을 인출해야 하는 경우 주식 시장이 매도하는 동안 채권을 매각하고 강세장에서 주식을 정리하는 것을 고려하세요.

타조 접근 방식을 취하는 것은 지난 10년 동안 퇴직자들에게 효과가 있었을지 모르지만, 철회율을 모니터링하지 않는 것은 재앙을 부르는 방법입니다. 연간 인출액에 변화가 없다고 가정할 때 포트폴리오 가치가 30% 감소하면 인출율이 43%까지 증가하여 잠재적으로 포트폴리오 수명이 몇 년 단축될 수 있습니다.

사람들이 다양한 방식으로 반응하는 이유를 이해하면 더 동정심 많은 배우자, 부모, 친구 또는 비즈니스 파트너가 되는 데 도움이 될 수 있습니다. 자신의 '돈 유형'에 대해 더 잘 알게 되면 긍정적인 특성을 활용하여 목표와 꿈을 달성할 수 있는 권한을 부여하는 동시에 부정적인 결과가 재무 계획을 망치는 것을 방지할 수 있습니다.

마지막으로 자신의 화폐 유형에 대해 자세히 알고 싶다면 머니 코칭 인스티튜트의 무료 온라인 퀴즈를 풀어보세요.

*Ibbotson 대형주 및 회사채 역사적 실적을 기반으로 한 정보입니다. 3년 롤링 수익률 데이터는 1972년 12월 31일로 거슬러 올라가고 5년 롤링 수익률 날짜는 1974년 12월 31일로 거슬러 올라갑니다.