뮤추얼 펀드에는 두 가지 광범위한 범주가 있습니다. 개방형 뮤추얼 펀드 및 폐쇄형 뮤추얼 펀드.

개방형 뮤추얼 펀드의 경우 , 당신은 원할 때마다 펀드 계획에 들어가고 나갈 수 있습니다. 즉, 펀드 하우스에서 유닛을 구매하고 원할 때마다 유닛을 펀드 하우스로 되팔 수 있습니다. 인기 있는 모든 뮤추얼 펀드 계획은 개방형 뮤추얼 펀드입니다.

폐쇄형 펀드는 NFO(New Fund Offer) 기간 동안에만 가입할 수 있습니다. .

NFO 기간이 끝나면 펀드 하우스에서 새 유닛을 구입할 수 없습니다. 폐쇄형 뮤추얼 펀드가 만기(임기 종료)되기 전에는 이러한 유닛을 펀드 하우스에 다시 판매할 수도 없습니다. 단위는 증권 거래소에 상장되어 있습니다. 원하는 경우 증권 거래소에서 단위를 판매할 수 있습니다. 그러나 이러한 계획에는 유동성이 거의 없으며 펀드 기간이 끝날 때까지 사실상 묶여 있습니다.

재임 기간이 끝나면 돈을 회수하거나 펀드 하우스에서 투자를 이월할 수 있는 옵션을 제공할 수 있습니다. 폐쇄형 뮤추얼 펀드는 주식과 부채로 나뉩니다.

이 게시물에서는 폐쇄형 부채 뮤추얼 펀드인 만기 고정 플랜에 대해 이야기하겠습니다.

FMP는 부채 뮤추얼 펀드와 마찬가지로 고정 수입 증권에 투자하는 부채 뮤추얼 펀드입니다. 그러나 폐쇄형 부채 상호이므로 언제 가입하고 탈퇴할 수 있는지에 대한 제한이 있습니다. 음, 유통시장에서의 탈출은 불가능하다고 생각합니다.

FMP의 경우 펀드 매니저는 일반적으로 기초 증권의 만기를 FMP 만기의 만기와 일치시킵니다. 예를 들어 FMP가 4년 후에 만기되는 경우 펀드 매니저는 계획의 만기일 또는 그 이전에 만기되는 채권/증권을 선택합니다. 이 접근 방식은 투자에서 이자율 위험을 효과적으로 제거합니다. 이에 대해서는 나중에 자세히 설명합니다.

이러한 측면을 고려해 보겠습니다.

앞서 언급했듯이 고정 만기 계획은 폐쇄형 부채 뮤추얼 펀드입니다. 따라서 쉽게 나갈 수 없습니다.

기술적으로는 2차 시장(거래소)에서 나갈 수 있습니다. 그러나 (귀하의 demat 계정에서) 이러한 단위를 demat 형식으로 소유해야 하며 구매자가 귀하로부터 단위를 구매해야 합니다.

FMP의 유동성은 거의 0입니다. 따라서 FMP 만기 전에 FMP 투자를 종료할 가능성은 거의 없습니다.

어떤 면에서는 FMP에 투자하여 유동성을 희생하고 있습니다.

그만한 가치가 없다고 생각합니다.

펀드 매니저가 만기가 FMP의 만기와 일치하는 채무 증권을 매입(또는 채무 투자)하는 경우(일반적으로 이러한 경우), 이자율 위험 및 시장 위험이 효과적으로 제거됩니다.

이는 귀하가 2차 시장에서 탈출구를 찾지 않을 것이라는 가정 하에 있습니다.

예를 들어 FMP 만기가 4년이고 펀드 매니저가 약 4년 만기 증권에만 투자하는 경우 기초 증권은 FMP 만기 직전에 만기가 됩니다. 펀드 매니저는 단순히 증권의 현금 흐름을 귀하에게 전달할 것입니다. 따라서 중간에 금리가 오르거나 내리는 것에 대해 걱정할 필요가 없습니다.

그런데 펀드 매니저가 채무 증권의 만기를 FMP의 만기와 일치시키는 것은 의무 사항이 아닐 수도 있습니다. 만기가 크게 다른 경우 증권이 FMP 포트폴리오에서 롤오버될 때 재투자 위험에 노출됩니다.

그러나 FMP는 신용 위험을 처리하지 않습니다. 따라서 기본 증권에 채무 불이행이 있는 경우 자본 손실을 입을 수 있습니다(개방형 펀드와 마찬가지로).

읽기: 부채 뮤추얼 펀드의 위험을 무시하지 마십시오.

부채 뮤추얼 펀드의 경우 3년 이상 단위를 보유하면 결과 자본 이득은 장기 자본 이득으로 간주됩니다. 장기 자본 이득은 유리한 세금 처리를 받고 연동 후 20%의 세금이 부과됩니다.

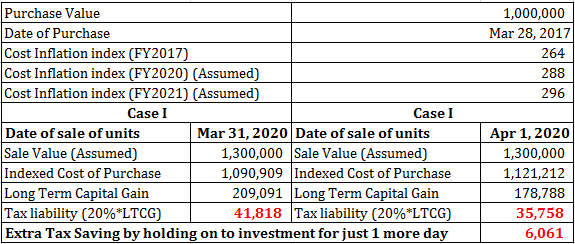

2017년 3월 28일에 구매하고 2020년 3월 31일에 상환하는 경우 결과 이익은 장기 자본 이득으로 간주됩니다(보유 기간이 3년 이상이므로).

2017년 및 2020년 비용 인플레이션 지수는 구매 비용을 지수화하는 데 사용됩니다.

흥미로운 부분은 투자를 1일 더 유지하면 더 큰 색인 혜택을 받을 수 있다는 것입니다. 예를 들어, 2020년 4월 1일에 판매하는 경우 FY2021에 판매하는 것입니다.

따라서 4년 동안 색인화 혜택을 받게 됩니다. 즉, 2017년 및 2021년 비용 인플레이션 지수는 구매 비용을 색인화하는 데 사용됩니다.

이렇게 하면 색인화된 구매 비용이 효과적으로 증가하고 세금 부담이 줄어듭니다.

예를 들어 보겠습니다.

이러한 추가 색인 혜택을 활용하기 위해 많은 FMP가 연말에 출시됩니다.

이전에는 장기 자본 이득 자격을 위한 채무 펀드 보유 기간이 1년(2014년 3년으로 증가)에 불과할 때 많은 FMP가 출시되었습니다. 3월에 익으며 다음 해 4월에 성숙합니다. 이러한 FMP의 기간은 약 370-380일이었습니다.

이제 FMP 기간이 1,100일 이상으로 늘어났습니다. 즉, 추가 색인 생성 혜택을 받을 수 있도록 3년이 조금 넘습니다.

따라서 이 기능은 FMP에만 있는 것이 아닙니다. 모든 부채 뮤추얼 펀드는 적절한 시기에 현명하게 구매하면 이러한 혜택을 받을 수 있습니다.

따라서 FMP에 대한 특별 세금 혜택은 없습니다.

FMP 포트폴리오의 기간(FMP와 기초 증권의 만기가 일치하는 경우)은 시간이 지남에 따라 줄어듭니다. 여기에서는 금리 민감도의 척도인 듀레이션에 대해 이야기하고 있습니다.

개방형 부채 뮤추얼 펀드의 경우에는 그렇지 않습니다. 예를 들어, 단기 부채 뮤추얼 펀드는 오늘날 2-5년의 기간을 가질 수 있습니다. 5년이 지나도 기간은 그대로 유지될 수 있습니다. 왜요? 그것이 펀드의 사명이기 때문입니다. 이것이 또한 현재 듀레이션이 귀하의 투자 기간과 일치하는 개방형 부채 펀드를 선택하는 것이 실수인 이유이기도 합니다.

투자 기간은 시간이 지남에 따라 줄어들지만 펀드 기간은 동일하게 유지되어 이자율 위험에 노출됩니다.

개방형 부채 뮤추얼 펀드를 고수하십시오. 저는 듀레이션이 더 짧고 신용도가 높은 증권(대부분 초단기 부채 뮤추얼 펀드)에 투자하는 부채 뮤추얼 펀드를 선호합니다.

귀하의 뮤추얼 펀드 포트폴리오에 FMP가 필요하지 않다고 생각합니다. 그러나 노출을 원할 경우 Scheme Information 문서를 검토하여 Scheme이 투자할 증권의 종류를 이해하십시오.

FMP가 위험하지 않다는 것을 항상 기억하십시오. 만기를 맞추면 이자율과 시장 위험을 감수할 수 있지만 신용 위험은 없앨 수 있습니다. 또한 FMP에 투자하여 유동성을 희생하게 됩니다.

듀레이션(채권 포트폴리오의 이자율 민감도 측정)이 짧을수록 이자율 위험이 낮습니다. 당신이 (나처럼) 단기 펀드(초단기 또는 유동 펀드)에 투자하는 것을 선호한다면 이자율 위험은 어쨌든 상당히 낮습니다. 이 경우 고정 만기 계획(FMP)이 추가하는 가치는 무엇입니까?