지난주 프랭클린 부채 뮤추얼 펀드가 청산된 후 많은 부채 뮤추얼 펀드 투자자들이 충격을 받고 있습니다. 폐쇄된 프랭클린 펀드 6개 중 하나에 돈이 걸린 사람들뿐만이 아닙니다. 다른 투자자들조차 그들의 부채 뮤추얼 펀드 투자에 대해 걱정하고 있습니다. 그들은 프랭클린과 같은 폐쇄가 자신의 자금으로 발생하는 것을 원하지 않습니다.

그리고 그들의 두려움은 정당화되지 않습니다. 은행 정기예금을 대체하기 위해 부채 뮤추얼 펀드에 투자했다면 이것은 그들이 가입한 것이 아닙니다.

채무 뮤추얼 펀드 제도는 안전합니까?

그것을 알아내려면 어떻게 해야 하나요?

다음은 부채 뮤추얼 펀드 계획에 투자한 경우 해야 할 일입니다.

AMC는 매월 계획별 포트폴리오를 공개해야 합니다. 투자자는 이메일로 포트폴리오 링크도 받게 됩니다. AMC 웹사이트에서 포트폴리오를 확인하실 수도 있습니다. (포트폴리오 공개 검색)

포트폴리오를 확인하세요. 당신의 계획이 유가 증권의 종류를보십시오. SPV(특수 목적 차량)를 통해 대출을 받을 수 있기 때문에 우리 대부분은 차용인을 파악하기가 쉽지 않습니다. 그러나 포트폴리오 공개에는 신용 등급도 포함됩니다 . 따라서 포트폴리오의 품질에 대한 상당한 아이디어를 얻을 수 있습니다.

ValueResearch 및 Morningstar 웹사이트에서도 포트폴리오 데이터를 사용할 수 있습니다. 그러나 ValueResearch는 전체 포트폴리오를 보여주지 않습니다. 모닝스타는 전체 포트폴리오를 보여주지만 각 증권에 대한 신용등급은 보여주지 않습니다. 따라서 정기적으로 계획 포트폴리오(AMC에서 발표한 대로)를 검토해야 합니다.

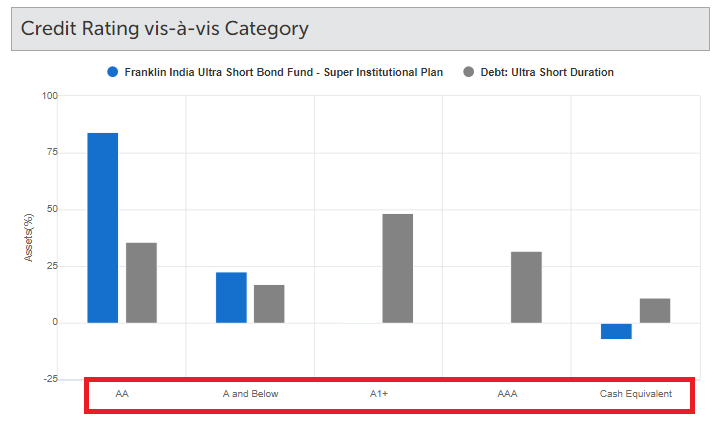

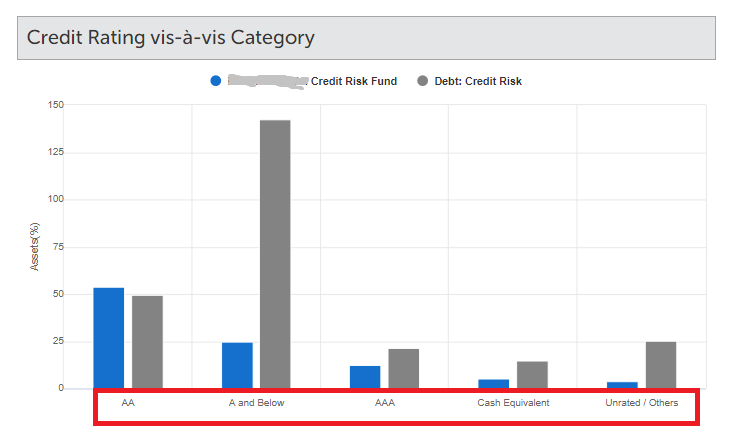

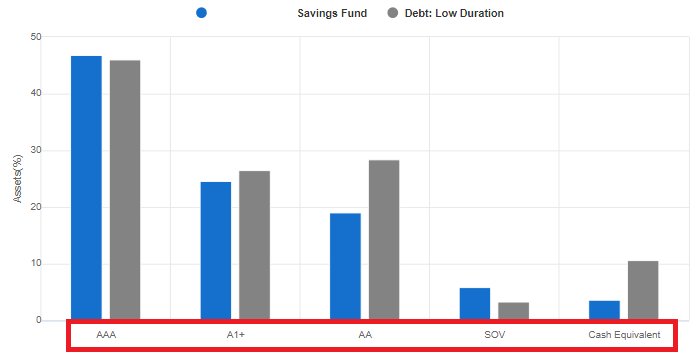

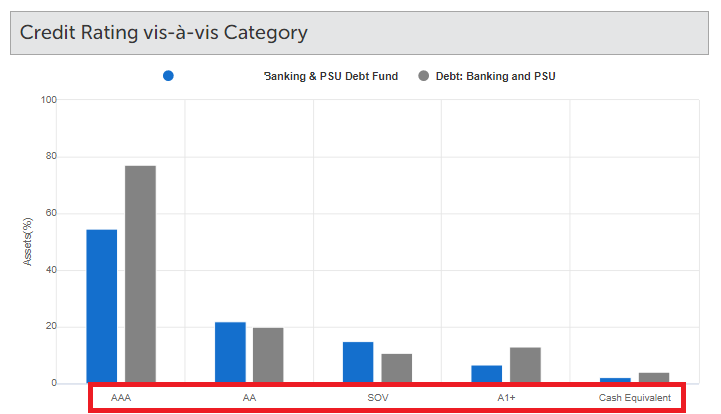

요즘 ValueResearch는 또한 각 부채 펀드에 대한 흥미로운 그래프를 보여줍니다. 당신은 다양한 신용 등급에 걸쳐 포트폴리오의 분할을 찾을 수 있습니다. 그건 그렇고, 비슷한 데이터는 모닝스타 펀드 팩트시트에서도 사용할 수 있습니다. 일부 부채 뮤추얼 펀드에 대한 이 그래프를 보겠습니다.

Franklin Ultra Short Duration Fund로 시작하여 신용 위험 펀드, 로우 듀레이션 펀드, Banking &PSU Fund에 대한 등급 분할을 보여줍니다. 계획 이름을 의도적으로 제거했습니다. 데이터는 2020년 3월 31일 기준입니다.

X축은 계속 변경됩니다. 즉, X축의 신용 등급이 반드시 같은 순서일 필요는 없습니다.

AAA, A1+, SOV 및 현금에 대한 할당이 높을수록 더 좋습니다.

현재 귀하의 계획이 AA(AA+, AA 및 AA- 포함) 및 A 이하에 덜 노출될수록 더 좋습니다. 이 임계값은 포트폴리오의 10%라고 할 수 있습니다.

더욱이, 많은 은행과 몇몇 우량 기업의 채권은 AA 등급으로 평가되어 AA 바스켓에 대한 가중치를 높일 수 있습니다. 개인적으로, 나는 내 포트폴리오에 그러한 채권을 가지고 있는 것이 좋습니다(동의할 필요는 없습니다). 동시에 저는 은행의 영구 또는 AT1 채권, 특히 약한 은행의 채권에 대한 투자를 좋아하지 않습니다. Yes bank의 AT1 채권 보유자들에게 무슨 일이 일어났는지 우리는 모두 알고 있습니다. 몇몇 부채 MF 계획은 큰 타격을 입었고 하나는 최대 25%까지 하락했습니다.

신용 등급이 높다고 해서 채무 불이행이 발생하지 않는다는 보장은 없습니다. 우리는 전에 그것을 보았습니다. 하지만 편안함을 줍니다.

또한 펀드가 단일 회사 또는 프로모터 그룹에 불균형적으로 노출되어 있는지 확인해야 합니다.

뮤추얼 펀드 계획이 빠르게 자산을 잃는다면 위험 신호입니다. 이 게시물에서 이에 대해 자세히 썼습니다.

귀하의 부채 펀드 계획에 신용도가 매우 높은 포트폴리오가 없는 경우(AA 이하에 대한 노출이 높음) 및 관리 중인 자산이 빠른 속도로 손실되고 있으므로 매우 조심해야 합니다.

계획의 AUM이 급격히 감소하면 포트폴리오에서 신용도가 낮은 자산의 비율이 증가할 가능성이 있음을 이해해야 합니다. 이는 포트폴리오가 계속 열등해지고 있음을 의미합니다.

몇 개월 동안의 AUM 추세를 확인할 수 있습니다.

AMC는 매월 포트폴리오를 공개합니다. ValueResearch 또는 MorningStar에서 찾은 AUM 크기는 월말 데이터 전용입니다.

따라서 3월 말과 4월 말 사이에 많은 일이 발생할 수 있습니다. 계획 포트폴리오는 잠정 기간 동안 사용할 수 없습니다. 그러나 AMFI 웹사이트에서 매일 계획의 규모를 확인할 수 있습니다.

제도 포트폴리오의 신용 상태가 의심스러운 경우 제도 규모를 매월보다 더 자주 확인하는 것이 좋습니다.

아무리 주의를 기울이더라도 부채 MF 포트폴리오가 채무 불이행을 경험할 가능성이 있습니다. 금트 펀드에 투자하지 않는 한 신용 또는 채무 불이행 위험을 완전히 피할 수는 없습니다.

신용 위험을 안고 살 수 없다면?

그렇다면 신용 위험을 안고 살지 않습니다. 투자는 허세가 아닙니다.

상승 여력이 제한되는 고정 수입 투자의 경우에는 더욱 그렇습니다. 주식 투자를 통해 모두가 두려워할 때 용감하게 행동하는 것은 상당한 보상이 될 수 있습니다. 고정 수입 투자자(특히 부채 MF 투자자)에게는 그러한 보상이 없습니다.

사실, 포트폴리오 위험이 위험 선호도를 훨씬 초과하면 결국 자산뿐만 아니라 건강도 손상하게 됩니다.

은행 정기예금에 투자하는 것이 좋습니다.

우리 중 많은 사람들이 세금 차익 거래를 위해 부채 뮤추얼 펀드에 투자합니다. 고정 예금의 이자는 소득세 슬래브 세율로 과세됩니다. 반면 부채 뮤추얼 펀드의 단기 자본 이득은 슬래브 세율(차이 없음)로 과세됩니다. 장기 이득은 연동 후 20%의 세금이 부과됩니다. 그리고 이것이 많은 투자자들을 부채 뮤추얼 펀드로 끌어들이는 것입니다. LTCG 세율은 슬래브 세율보다 훨씬 낮을 수 있습니다.

그러나 자세히 살펴보면 이 세금 차익 거래는 0%, 5%, 10%, 15% 또는 20% 세금 브래킷의 투자자들에게조차 존재하지 않습니다(LTCG 세금은 현재 CII 성장 수준에서 약 10-15%입니다. ). 따라서 그러한 투자자는 부채 뮤추얼 펀드에 대한 투자 선택을 진지하게 재고해야 합니다. 이 게시물에서 이 부분에 대해 자세히 설명했습니다. 부채 뮤추얼 펀드가 세전 기준으로 은행 정기 예금보다 더 나은 수익을 제공할 수 있다고 주장할 수도 있습니다. 예, 그들은 할 수 있지만 이 모든 것에는 위험이 따르며 당신은 그것을 감사해야 합니다. 공짜 점심은 없습니다.

채무 뮤추얼 펀드의 위험이 그만한 가치가 있는지도 확인해야 합니다.

세율이 가장 높은 계층의 경우 부채 뮤추얼 펀드가 매력적일 수 있지만 올바른 뮤추얼 펀드도 선택해야 합니다.

대안도 비교해야 합니다.

소득을 찾으신다면 은행 정기예금 외에 RBI저축채, 비과세채권, 국채 등을 볼 수 있습니다.

장기 포트폴리오를 위한 부채 투자를 찾고 있다면 PPF와 EPF가 탁월한 선택입니다. 네, PPF는 요금 인하에도 불구하고 여전히 매우 매력적입니다.

네, 있습니다. 정부 증권에만 투자하는 길트 펀드에 투자할 수 있습니다. 따라서 신용 위험이 없습니다.

시장에는 많은 금트 펀드가 있지만 그러한 펀드의 듀레이션(이자율 위험)이 상당히 높습니다. 따라서 신용 위험이 없더라도 그러한 펀드의 NAV는 변동성이 매우 높을 수 있습니다. 금리 위험에 대한 자세한 내용은 이 게시물을 참조하십시오.

국고채에만 투자하는 유동성 펀드가 몇 개 있습니다. 그러한 자금도 볼 수 있습니다. 채무불이행의 위험이 없습니다. 그러나 국고채 수익률은 연 4% 미만입니다. (2020년 4월 29일). 은행 정기 예금으로 더 나은 수익을 얻을 수 있습니다. 물론 이것은 바뀔 수 있습니다.

일어날 일에 관한 것이 아닙니다. 일어날 수 있는 일에 관한 것입니다. 많은 가능성이 있습니다. 그 중 일부는 투자자들이 불편할 수 있습니다.

프랭클린 사태 이후 신용 리스크 펀드를 공격적으로 추진하는 AMC가 많이 있습니다. 대부분의 투자자는 피해야 하는 카테고리입니다.

오늘날에는 더욱 취약한 기업이 막대한 재정적 압박에 직면할 수 있습니다. 그러므로 달콤한 말에 속지 마십시오.

금리는 한동안 조금씩 낮아졌습니다. 최근 소액예금 금리도 인하됐다. 기업 정기예금 및 NCD와 같은 고수익 상품에 매력이 있지만 유혹을 물리치십시오.

불필요하게 수확량을 쫓지 마십시오. 역효과를 낼 수 있습니다.

NRI인 경우 NRE 정기 예금의 편안함을 누릴 수 있습니다. 부채 뮤추얼 펀드에 투자할 필요가 거의 없습니다(NRO 돈을 투자하지 않는 한).