마지막으로 질문을 탐구한 지 거의 1년 반이 되었습니다...

"이것이 강세장 종말인가?"

이 기사는 2019년 6월에 게시되었으며 그 기사에서 나는 아직 달릴 수 있는 다리가 있을 것이라고 결론지었습니다(아직 "동물의 영혼"이 완전한 힘을 발휘하는 것을 보지 못했기 때문에 ). 나는 또한 당시 주식 시장이 경제와 동기화되지 않았기 때문에 낙관적이지 않다고 언급했습니다.

그러던 중 코로나19가 발생해 글로벌 시장을 뒤흔들었다.

그러나 빠르게 회복하기 시작하면서 최근 몇 달 동안 사상 최고치를 경신하는 등 매우 짧은 기간 동안 지속되었습니다.

그러나 이 "걱정의 벽"을 오르는 것은 많은 불확실성으로 가득 차 있습니다.

2차 파도가 올까? 세번째? 증가하는 글로벌 무역 긴장은 어떻습니까? 미국 선거가 이 시장에 어떤 영향을 미칠까요? 우리는 거품 속에 있습니까? Ant IPO 지연은 시장에 무엇을 의미합니까?

그래서 여기에서 “이것이 강세장의 끝인가?”라고 다시 묻습니다.

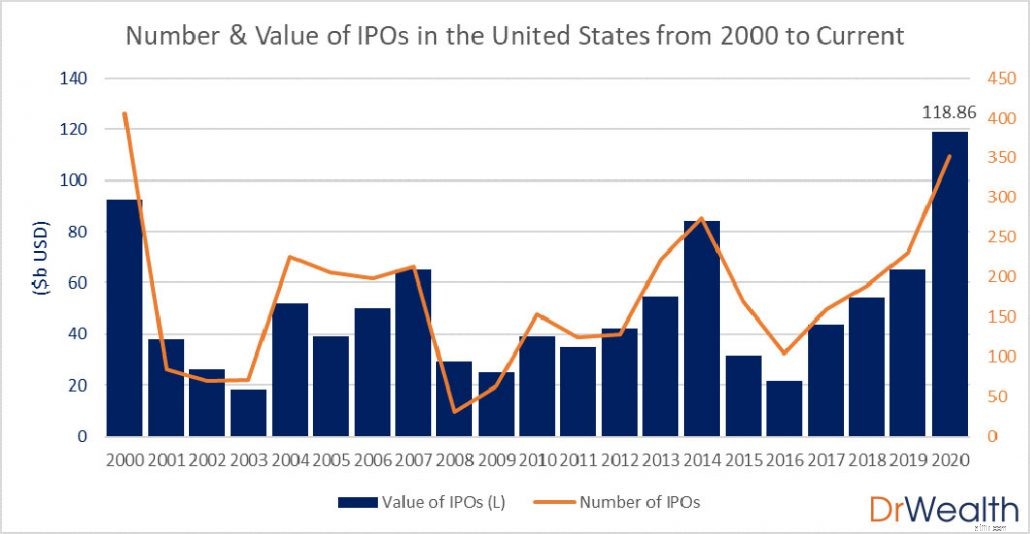

이에 대한 첫 번째 기사를 읽었다면 IPO 데이터를 주식 시장의 위치를 측정하는 렌즈로 사용했습니다.

기본적으로 일부 연구에 따르면 IPO는 시장이 분명히 상승하고 조건이 긍정적인 '핫 기간'에 발생합니다. 피크 연도는 시장 정상과 일치하는 것으로 나타났고 곧 시장이 풀렸습니다.

10월 말 현재 업데이트된 차트를 제공합니다.

주의할 사항:

급증의 대부분이 실제로 미국이 새로운 COVID-19 사례에서 "제2의 물결"을 경험하고 있던 6월부터 시작되었다는 점도 흥미롭습니다.

6월 이후 주목할만한 데뷔작으로는 Bill Ackman의 Pershing Square Tontine(Bloomberg를 포트폴리오로 끌어들이는 백지 수표 회사), Snowflake(Warren Buffett의 투자로 유명해짐), Unity Software(인기 있는 게임 플랫폼) 및 Palantir가 있습니다. (미스터리한 감시 데이터 회사).

YTD 2020 데이터를 사용하면 기술 붐 동안 IPO 규모가 2000년을 넘어섰기 때문에 경보가 울릴 수도 있습니다.

첫 번째 기사 이후의 우리의 견해는 여전히 유효합니다 – 우리는 낙관적이지 않습니다 . 글로벌 주식 시장에 출마할 여지가 많지 않을 수 있습니다.

우리는 거품/시장 최고점에 대한 최상의 척도를 갖고 있지 않을 수 있지만, 다른 투자자들은 자신의 렌즈를 통해 현재 시장에 대해 비슷한 관점을 제시하고 있습니다.

일부는 오랫동안 "거품"이라고 불려온 영구 곰이라는 점에 유의하는 것이 중요합니다.

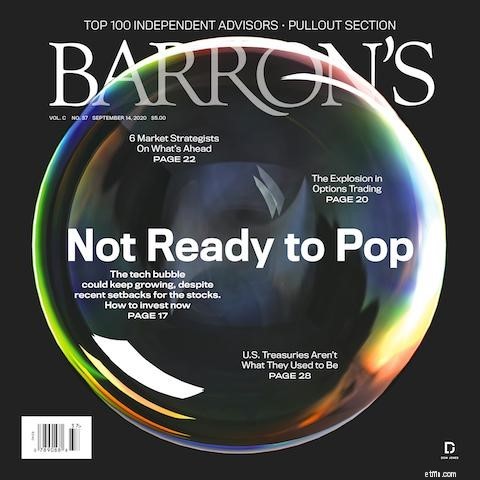

예를 들어, 9월 14일자 인쇄판에서 Barron's는 전면 표지에 이것을 했습니다...

부편집장이자 전 주식 거래자인 Ben Levisohn의 글은 시장 거품의 존재를 인정하지만 여전히 거품을 타야 할 이유가 있다고 말합니다. com 거품.

더 논란이 되는 것은 10월 27일 펀드 매니저 David Einhorn이 투자자들에게 보낸 편지입니다.

Einhorn은 2016년에 처음으로 "거품"이라고 불렀고 최근 서한에서 낮은 금리, IPO 열풍, 놀라운 가치 평가, 높은 거래량 등 시장 정상의 모든 고전적인 징후를 보고 있다는 수사학을 강화했습니다. 투기 수단 및 일부 주식에 대한 시장 집중 .

그러나 관리자는 서신 날짜에 주식을 크게 빠져나가지 않고 대신 "거품 바구니"에 공매도를 추가했습니다.

이러한 견해 중 일부는 투자자가 자신의 포트폴리오를 추측하게 만들 수 있지만, 우리는 그것이 단순한 의견 또는 교육받은 추측임을 이해해야 합니다. .

대부분의 투자자들은 거품이 있다는 것을 인정하지만 시장이 언제 정점을 찍을지 정확히 예측할 수 있는 사람은 아무도 없습니다.

데이터로 돌아가서 – 이것이 앞으로 몇 주 또는 몇 달 안에 충돌이 발생할 것이라는 의미는 아니라는 점을 충분히 강조할 수 없습니다.

IPO 최고점과 시장 최고점 사이의 상관 관계를 보여주는 연구를 보여주긴 했지만 IPO가 사상 최고치를 기록했다고 해서 시장 최고점을 기대해야 한다는 결론을 내릴 수는 없습니다.

엄밀히 말하면 상관관계가 인과관계를 의미하지 않습니다.

이 현상은 또한 미국 시장에서만 강력하게 적용되는 것으로 보입니다.

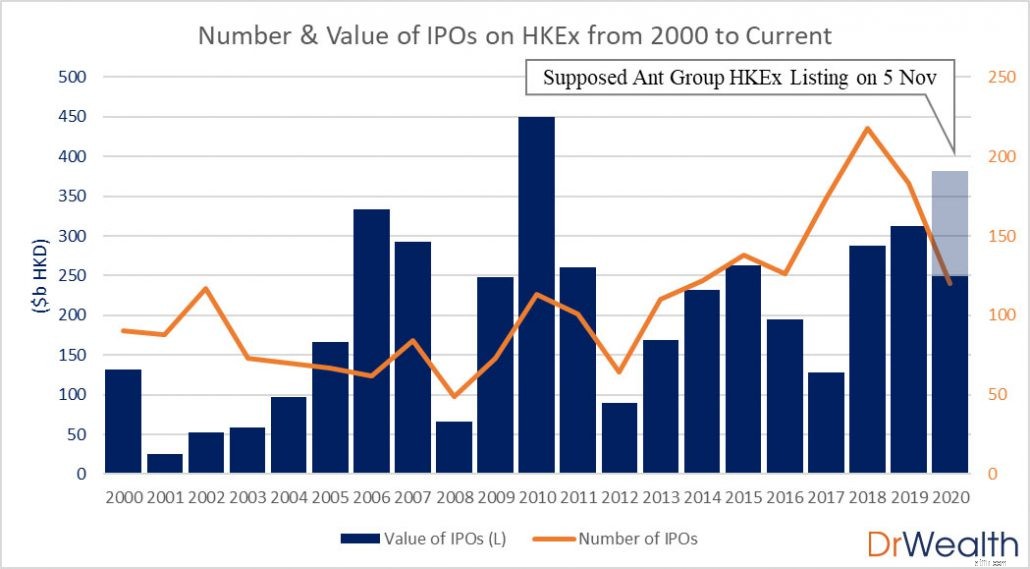

홍콩 거래소(2018년과 2019년에 조성된 IPO 펀드의 최고 거래소)의 IPO 데이터를 보면 상관 관계가 분명하지 않은 것 같습니다...

예를 들어, 2008년 금융 위기는 국제 은행에 영향을 미치고 중국과 홍콩에도 글로벌 경기 침체를 일으켰습니다. 그러나 우리는 IPO 거래 규모가 2006년에 이르게 정점에 달할 것으로 보고 있습니다.

투자자가 이 데이터를 바탕으로 경솔하게 행동했다면 시장이 앞으로 1년 더 강세를 보일 때 발로 뛰었을 것입니다.

2010년에 거래가 크게 급증한 것은 또 다른 큰 폭락을 암시하는 것 같았지만 돌이켜 보면 그렇지 않다는 것을 알 수 있습니다.

예리한 관찰자들은 2010년 12월 초부터 2011년 10월 말까지 20% 이상의 "폭락"이 있었다고 주장할 수 있지만, 시장이 50% 이상 폭락한 주요 폭락과 비교하면 이것은 단기 시장 비관론에 더 가깝습니다. 유럽과 미국의 부채 위기

정확한 상관관계는 2015년 중국 시장 거품이 투기와 과도한 마진 거래로 인해 터졌던 때뿐입니다. 그럼에도 불구하고 IPO 거래는 급증하지 않았고 시장은 고점에서 저점까지 30%만 하락했습니다.

2015년 중반에 중국 시장 거품이 터졌지만 당시 IPO 거래 규모는 147b HKD에 불과했고 51개 상장(7월 31일 기준)되었다는 점도 흥미롭습니다.

이는 2014년과 2013년보다 훨씬 낮은 수치이며… 2015년 최종 수치의 55%에 불과합니다.

이는 기업들이 추락 후에도 여전히 상장을 신청했다는 것을 의미합니다. 이는 미국 연구 결과와 일치하지 않는 결과입니다.

2020년 데이터는 Ant Group의 11월 5일 IPO(세계 최대 IPO)로 인해 잠시 중단될 예정이었습니다.

현재 상태로 Ant의 IPO 중단은 2020년의 거래 규모가 여전히 이전 2년보다 작다는 것을 의미합니다.

그러나 이것이 중국 시장이 불투명하다는 것을 의미하지는 않습니다.

최근 몇 달 동안 저는 Growth Dragon 뉴스레터 구독자를 위해 중국이나 홍콩에서 매력적인 주식을 찾기가 더 어렵다는 것을 알게 되었고(자세한 내용을 보려면 여기를 클릭하십시오) 다음과 같은 성명을 작성했습니다.

홍콩이나 중국 거래소에 있는 많은 회사들은 중국이 COVID-19 발병에 효과적으로 대처한 이후 놀라운 주가 상승을 경험했으며 이 시장도 현재 거품 상태라고 생각합니다.

시장이 언제 고점/폭락할 것인지에 대한 예측과 예측을 쉽게 따라잡을 수 있다고 생각합니다.

거품에 대한 일반적인 감지나 아이디어는 가질 수 있지만 전문가이든 아니든 아무도 정확히 언제 충돌이 발생할지 단서가 없다고 생각합니다.

다음 날 파산이 발생하더라도 포트폴리오를 소유하는 것에 대해 여전히 기분이 좋을 수 있도록 포트폴리오를 설정하는 것이 더 현명합니다.

현재로서는 전 세계 투자자들이 여전히 파티를 즐기고 있습니다...