지금쯤이면 주류 미디어에서 전 세계적으로 반도체 칩 부족에 대해 들어보셨을 것이며 이 문제가 얼마나 심각한지 궁금하실 것입니다.

반도체는 현대 생활에 없어서는 안될 많은 전자 장치에서 발견되는 필수 구성 요소입니다. 의료 장비, 스마트폰, 심지어 리모콘과 같은 장치는 모두 이 재료에 의존합니다.

하지만 지난해부터 반도체 업계는 전 세계의 락다운(Lock-down)에 따른 예상치 못한 전자기기 수요로 반도체 칩 부족 현상을 겪고 있다.

영향을 받는 산업 중 하나는 자동차 제조업체, 특히 전기 자동차를 생산하는 산업입니다. CNA가 보도한 바와 같이, 칩 부족으로 인해 자동차 제조업체는 올해 1,100억 달러의 매출 손실을 입을 수 있으며 이는 이전 추정치인 61달러에서 증가한 수치입니다. 컨설팅 회사 AlixPartners는 위기가 390만대의 자동차 생산에 영향을 미칠 것으로 예측합니다.

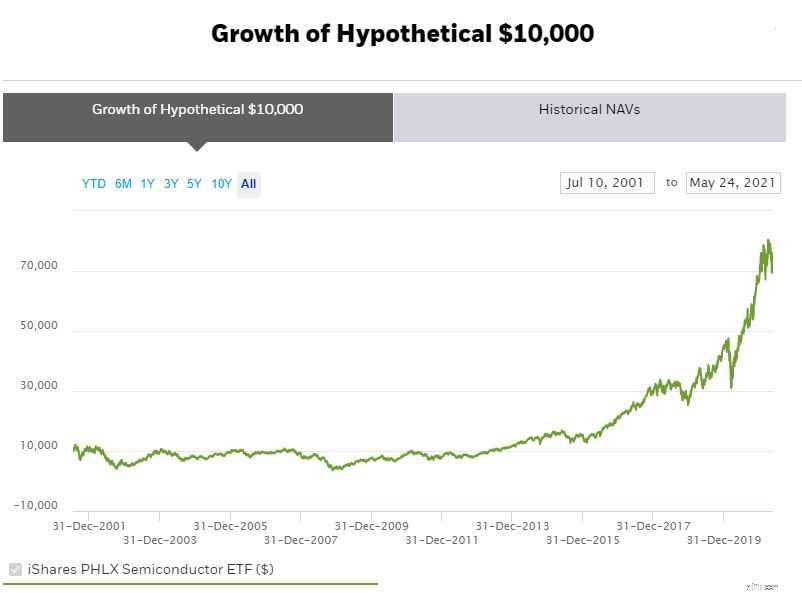

투자 커뮤니티는 이 문제를 파악하고 포트폴리오에 여러 반도체 회사를 추가했습니다. 반도체를 설계, 제조 및 유통하는 미국 기업을 추적하는 ETF인 iShares PHLX Semiconductor ETF(Nasdaq:SOXX)는 1년 전보다 72% 증가했습니다.

이 기사에서는 반도체 칩 부족의 원인과 그 영향, 그리고 가장 중요한 것은 우리가 활용할 수 있는 투자 기회가 있는지 살펴보겠습니다.

글로벌 반도체 부족은 두 가지 주요 원인에서 비롯됩니다.

팬데믹 초기에 많은 국가가 잠금 모드에 들어갔다. 세계 경제의 침체를 예상하여 자동차 제조업체와 같은 회사는 자동차 전자 시스템에 사용되는 칩 주문을 취소했습니다. 그들은 자동차에 대한 수요가 줄어들 것으로 예상했습니다.

그러나 놀랍게도 작년 3분기에 자동차 판매가 예상보다 훨씬 빠르게 반등했습니다.

이로 인해 칩 파운드리에서 처음에 취소된 칩을 재주문하는 데 급급했습니다. 불행히도 TSMC(Taiwan Semiconductor Manufacturing Corp)와 같은 많은 칩 파운드리는 이미 폐쇄로 인해 수요가 급증한 컴퓨터와 같은 전자 제품을 생산하는 소비자 전자 제품 회사에 올해의 여유 용량을 재할당했습니다.

수요 급증으로 인해 칩 파운드리가 더 많은 파운드리를 건설하여 생산 능력을 증가시키긴 했지만, 이것은 하룻밤 사이에 일어날 수 있는 일이 아닙니다. 새로운 파운드리를 계획하고 건설하는 데 몇 년이 걸립니다.

생산을 늘릴 수 없는 상황은 공장의 사회적 거리두기 요구와 전염병으로 인한 공급망 물류의 혼란으로 인해 더욱 악화되었습니다.

둘째, 두 경제 대국 간의 긴장된 관계가 현재의 문제를 가중시켰습니다. 미중 긴장이 고조되면서 많은 기업, 특히 중국에 위치한 기업들이 공급망의 혼란을 우려했습니다.

Huawei Technologies Co와 같은 회사는 미국 무역 블랙리스트에 오를 것을 예상하여 2019년에 반도체 칩을 비축하기 시작했습니다.

수요가 너무 커서 2020년 중국의 칩 수입은 3,800억 달러로 올해 전체 수입의 5분의 1을 차지했습니다. 주문을 받지 못할까봐 불안해하는 다른 구매자들도 이중 예약을 시작하여 문제를 악화시켰습니다.

자동차 산업 적시 모델에서 실행되는 것은 부족의 영향을 가장 먼저 받은 모델입니다.

Toyota Motor Corp 및 Honda Motor Co Ltd와 같은 자동차 제조업체는 현재 칩 부족을 포함한 공급망 문제를 인용하여 최근 여러 공장의 생산 중단을 발표했습니다.

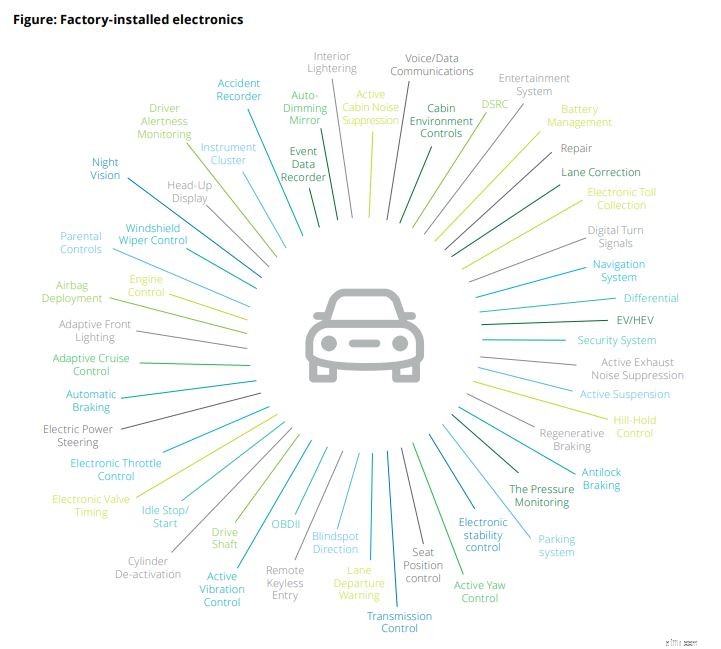

이 두 회사는 Tesla와 같은 전기 자동차에만 초점을 맞추지는 않지만 대부분의 현대 자동차에 이전보다 더 많은 전자 장치가 장착되어 있기 때문에 생산에도 영향을 미칩니다. 능동 서스펜션, 회생 제동 및 헤드업 디스플레이와 같은 시스템은 모두 이 칩에 의존합니다.

출처:딜로이트

자동차 산업이 직면한 문제는 칩에 크게 의존하는 다른 산업으로 확산되기 시작했습니다.

가전제품 및 가전제품을 생산하는 회사 그들의 제품에 대한 수요가 급증했지만 제한된 칩으로 인해 대처할 수 없었습니다. 이러한 회사 중 일부는 다음과 같습니다.

지속적인 부족으로 반도체 산업의 주식은 2020년과 2021년 상반기에 좋은 성과를 보였습니다.

이 부족이 계속되면 (가능성이 높음) , 이러한 주식은 계속해서 좋은 성과를 낼 수 있으며 이를 활용할 수 있는 기회가 될 수 있습니다.

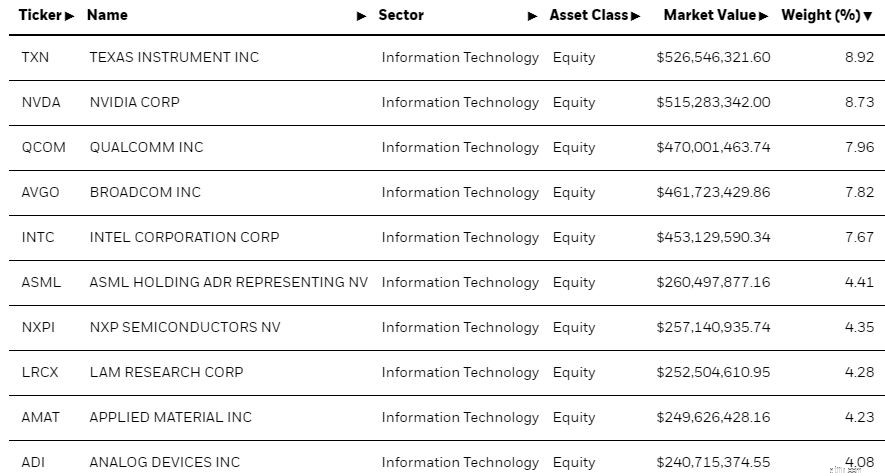

볼 수 있는 회사는 반도체 칩 파운드리입니다. TSMC(NYSE:TSM)와 Intel(NASDAQ:INTC)은 새로운 팹을 온라인으로 가져오기 위해 각각 1000억 달러와 200억 달러를 지출할 계획입니다.

이러한 새로운 팹과 기존 팹에는 반도체 제조 장비를 장착해야 하므로 , ASML Holdings(NASDAQ:ASML) 및 Applied Materials(NASDAQ:AMAT)와 같은 회사도 이러한 부족으로 잠재적인 혜택을 볼 수 있습니다.

그럼에도 불구하고 이러한 반도체 주식에 대한 구매 러시는 이미 이들 회사의 가치를 상승시켰습니다. 따라서 여전히 시세 상승의 여지가 있다고 생각되는 경우에만 입력해야 합니다.

한편, 이러한 부족 현상은 앞서 언급한 일부 산업에도 영향을 미치고 있다. 반도체 칩의 부족이 계속해서 생산 및 수익에 영향을 미칠 것이라고 생각한다면 더욱 주의해야 하는 주식입니다.

반도체의 장기적인 추세가 증가하고 있으며 점점 더 디지털화되는 세상에서 계속 그럴 것이라는 점은 부인할 수 없습니다. 따라서 이 산업의 회사에 베팅하면 장기적으로 좋은 수익을 얻을 수 있습니다.

그럼에도 불구하고 수요의 예측 불가능성은 단기적인 위험으로 남아 있습니다.

지속적인 부족으로 인해 많은 반도체 파운드리에서 생산 능력을 확장하기 위해 노력하고 있습니다.

전 세계적으로 매출 점유율 56%를 차지하는 선도적인 반도체 파운드리인 TSMC는 중국 난징에 있는 팹에서 생산 능력을 확장하기 위해 28억 7천만 달러를 투자할 것이라고 밝혔습니다. 향후 3년간 계획은 2022년 하반기 이후 증설로 운영될 예정임).

인텔은 또한 애리조나에 2개의 새로운 팹을 건설하기 위해 약 200억 달러를 투자할 계획이라고 발표했습니다.

이것이 전부가 아니며 한국, 중국 및 EU와 같은 국가에서도 생산량을 늘릴 계획입니다.

이는 향후 공급이 크게 증가할 것이라는 신호이며 디지털화의 수요가 이를 따라갈 수 있다면 문제가 없을 것입니다.

불행히도 반도체 산업에 대한 재고 조정이 있을 수 있습니다. 부족은 부분적으로 실제 수요에 의해 발생하지만 부분적으로는 위에서 언급한 재고 비축 및 이중 예약에 의해 연료가 공급됩니다.

재고 관리가 칩 부족에 미치는 영향은 측정하기 어렵습니다. 그러나 우리는 이 현상이 현실이며 새로운 팹이 온라인에 들어오기 시작하고 기업이 추가 주문 대신 비축량을 사용하기로 결정함에 따라 단기적으로 잠재적으로 공급 과잉으로 이어질 수 있다는 것을 알고 있습니다.

이는 단기적으로는 반도체 공급 과잉으로 이어져 반도체 업체에 악영향을 미칠 수 있다.

위험을 염두에 두고도 반도체 산업이 장기적으로 성장할 것이라고 안전하게 말할 수 있습니다.

디지털화와 도시화로 인해 우리는 그 어느 때보다 반도체에 훨씬 더 많이 의존하고 있으며 이 재료에 대한 수요는 가까운 장래에 줄어들 것 같지 않습니다.

그럼에도 불구하고 업계의 예측 불가능성으로 인해 앞으로 어떤 반도체 회사가 잘 될지 알 수 없습니다.

경쟁력이 높습니다. 기업들은 가장 기술적으로 앞선 반도체를 생산하기 위해 경쟁해야 하며, 최대 반도체 파운드리인 TSMC가 겪고 있는 최근의 대만 가뭄과 같은 자연 재해에도 맞서야 합니다.

따라서 개별 회사가 아닌 전체 산업에 베팅하는 것을 고려할 수 있는 두 개의 ETF가 있습니다.

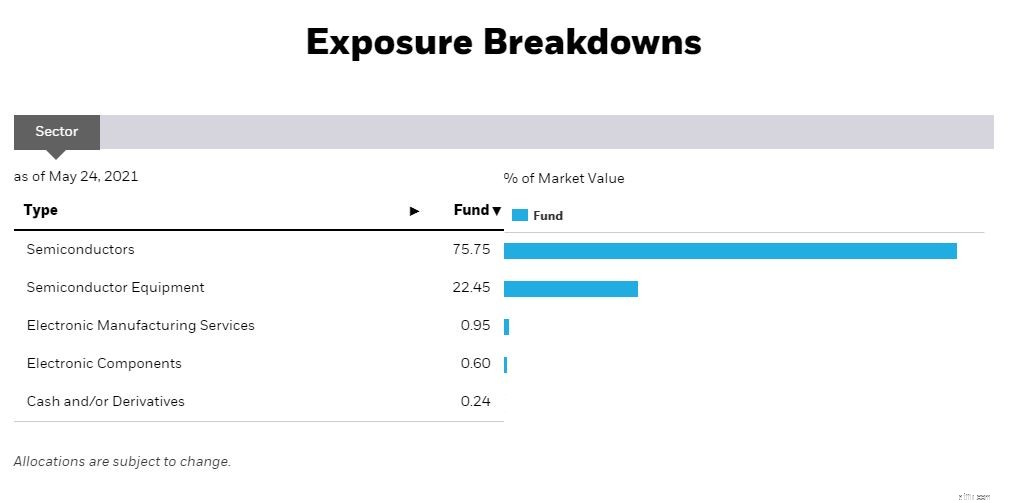

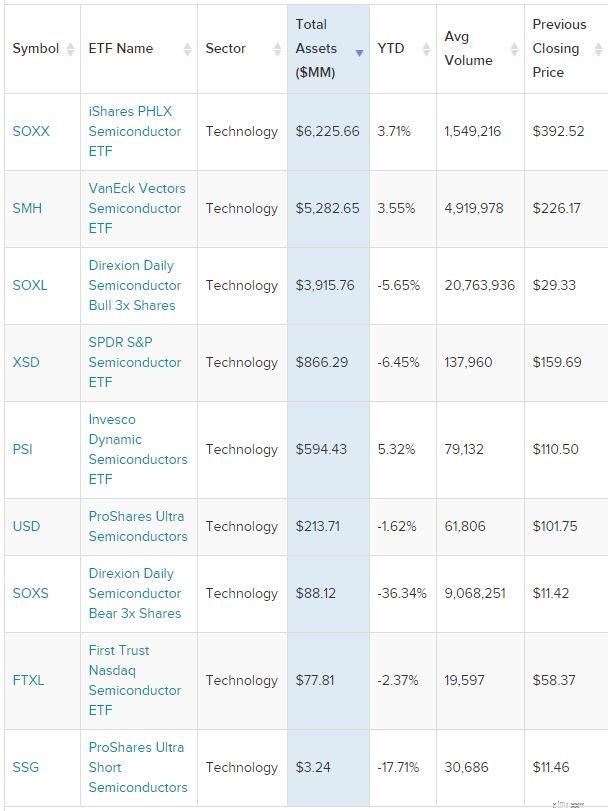

iShares PHLX Semiconductor ETF*는 반도체를 설계, 제조 및 유통하는 30개의 미국 회사로 구성된 반도체 지수를 추적하는 것을 목표로 합니다.

2001년 7월 10일 설립 이후 투자자들에게 연간 10.83%의 수익을 제공했습니다. 운용 중인 가장 큰 자산 중 하나(62억 2,500만 달러)와 0.46%의 낮은 비용 비율로 투자자들이 고려할 수 있는 훌륭한 ETF입니다.

*2021년 6월 21일경부터 이 펀드는 새로운 기본 지수인 ICE 반도체 지수를 추적하고 PHLX SOX 반도체 섹터 지수를 추적하지 않습니다. 펀드 이름도 iShares Semiconductor ETF로 변경 .

현재 iShares PHLX Semiconductor ETF의 상위 10개 종목은 아래와 같습니다.

중국은 반도체 칩 생산 측면에서 많은 국가에 오랫동안 뒤쳐져 왔습니다. 대신, 그들은 반도체 칩 수요를 충족시키기 위해 수입에 크게 의존하고 있습니다.

현재 중국 최대 칩 제조업체인 SMIC(Semiconductor Manufacturing International Corporation)는 경쟁사보다 훨씬 뒤쳐진 14나노 칩 생산 능력을 보유하고 있습니다. TSMC와 같은 파운드리는 이미 5나노 칩 생산을 시작했습니다(작을수록 좋음).

중국은 계속해서 무역 파트너에 의존할 수 있지만 최근 몇 년 동안 상황이 바뀌었습니다.

미국과 중국의 긴장이 고조되면서 미국은 중국의 주요 기술 기업의 성장을 억제하는 여러 가지 제한으로 중국을 때리고 있습니다. 이는 많은 중국 기술 기업이 미국 기업의 반도체에 접근하는 것을 제한합니다. 동시에 그들은 많은 글로벌 칩 제조업체들이 반도체를 제조하기 위해 소프트웨어와 기계에 의존하는 미국 공급업체와 기술에서 중국 기업을 차단했습니다.

중국에 대한 반도체 칩의 중요성을 감안할 때, 다른 국가에 대한 의존도를 줄이기 위해 이 부문에서 자신의 역량을 구축하는 데 집중하도록 했습니다.

Made in China 2025 계획의 일환으로 중국은 반도체 칩 생산의 자급자족이라는 장기 목표를 강조했습니다. 2021년 3월에 이루어진 최근 14차 5개년 계획에서 중국은 자립적인 기술 및 제조 강국으로의 전환을 다시 한 번 강조했습니다.

2021년부터 2025년까지 R&D 지출은 매년 7% 이상 증가할 것이며 지역 반도체 회사를 돕기 위해 더 유리한 세금 정책이 시행될 것입니다.

이 모든 것이 중국 반도체 산업의 엄청난 성장으로 이어질 수 있으며 이러한 성장에 참여하려는 투자자는 Global X China Semiconductor ETF에 대한 투자를 고려할 수 있습니다.

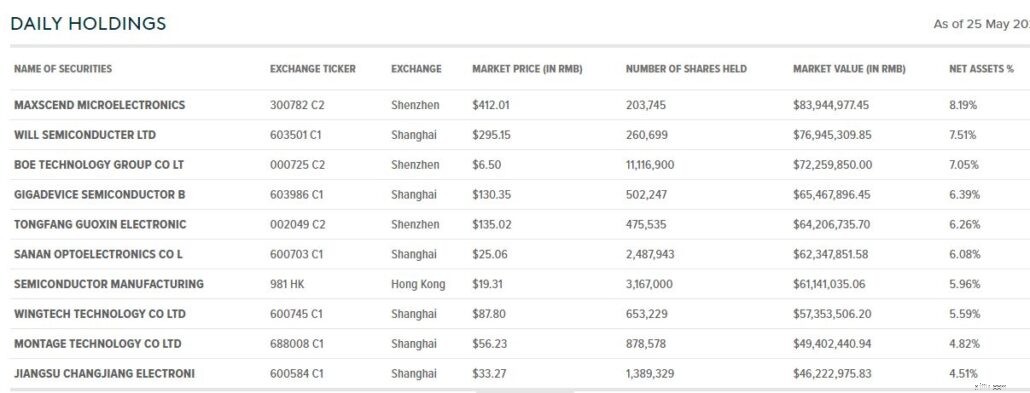

최근에 상장된 이 ETF 2020년 8월 6일, 25개 중국 반도체 회사를 보유하고 있는 FactSet China Semiconductor Index를 추적합니다. 이 ETF의 상위 10개 보유 종목에는 위에서 언급한 SMIC와 중국 정책의 혜택을 받을 다른 회사가 포함됩니다.

이 ETF의 관리 수수료도 0.50%로 낮습니다. 투자자들에게 매력적인 ETF입니다.

물론 큰 야심에도 불구하고 우리는 반도체가 복잡한 제품이라는 점을 이해해야 하며, 중국이 그 기술을 예를 들어 복제할 수는 없다는 점을 이해해야 합니다.

중국이 다른 나라와 동등해지기까지는 많은 자본과 시간이 소요될 것입니다. 그럼에도 불구하고 이것은 중국에 대한 좋은 내기가 될 수 있습니다.

다음은 미국에서 거래되는 모든 반도체 ETF 목록입니다.

출처:etfdb.com

ETF에 관심이 없다면 장기적으로 더 높은 수익을 창출할 수 있는 개별 반도체 회사에 투자하도록 선택할 수 있습니다. (높은 변동성에도 불구하고) .

다음은 조사를 고려할 수 있는 몇 가지 회사입니다.

반도체 산업은 우리의 일상 생활에 거대한 응용 프로그램과 함께 떠오르는 산업입니다.

투자자들은 이 산업의 성장이 매력적으로 보이면 이러한 추세를 따라갈 수 있습니다. EV 회사에 대한 권한이 있고 미래 성장을 믿는다면 향후 몇 년 동안 이러한 전기 자동차를 제작하는 데 필요한 엄청난 수의 칩을 고려할 때 반도체 회사도 귀하에게 어필할 수 있습니다.

반면에 투자자들이 왜 이 산업을 기피하는지 이해할 수 있습니다. 반도체는 긴 리드 타임 요구 사항과 수요의 예측할 수 없는 특성으로 인해 가격이 상당히 변동할 수 있는 상품입니다. 이 산업의 모든 주식은 경기 주기와 함께 오르내리기 때문에 주기적인 주가 성과를 경험할 수 있습니다.

그럼에도 불구하고 실사를 수행하고 주식이나 ETF가 저평가되었을 때만 매수해야 합니다. FOMO는 하지 말고 쫒아가세요. 보통 잘 안끝납니다.