Intel(NASDAQ:INTC)과 Advanced Micro Devices Inc(NASDAQ:AMD) 간의 경쟁은 시장에서 최고의 프로세서와 그래픽 카드를 생산하기 위해 계속 싸우고 있습니다.

현재 컴퓨터를 소유하고 있다면 아마도 Intel 또는 AMD 칩에서 실행되고 있을 것입니다. Intel이 더 우수한 제품으로 인해 수년 동안 선두를 달리고 있는 동안 AMD는 Sony의 PS5 및 Microsoft의 Xbox 시리즈 콘솔도 칩을 차지하면서 수년 동안 따라붙었습니다.

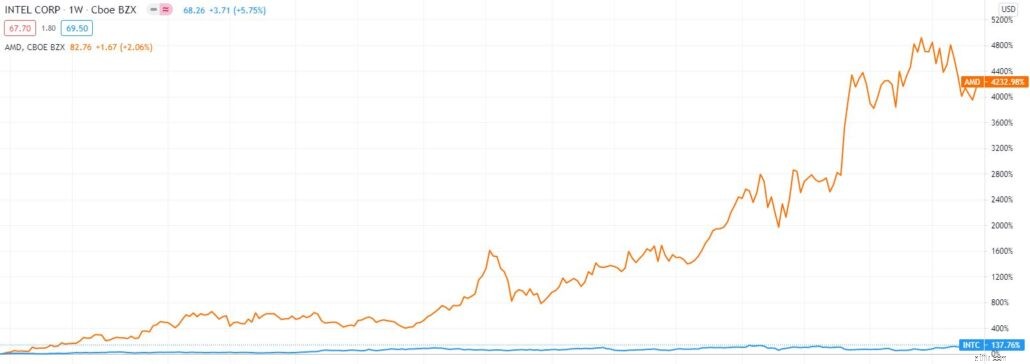

결과적으로 두 회사는 같은 산업에 있지만 두 주식은 투자자에게 매우 다른 수익을 가져다주었습니다. 지난 5년 동안 Intel은 137%, AMD는 4200% 상승했습니다.

AMD는 계속해서 Intel을 능가할 것입니까?

어떤 것이 더 나은 구매인지 분석해 보겠습니다.

인텔은 모든 컴퓨터의 두뇌인 중앙 처리 장치(CPU)를 발명한 최초의 회사입니다. 그 이후로 인텔은 수십 년 동안 시장을 지배해 왔습니다. 그들은 AMD와 같은 다른 칩 제조업체와 비교하여 더 나은 성능과 더 나은 효율성으로 칩을 지속적으로 생산해 왔습니다.

AMD 칩의 단점은 Intel 칩의 성능에 맞추기 위해 더 많은 전력을 소비한다는 것이었습니다. 이는 칩이 더 뜨거워지고 랩톱 배터리가 더 빨리 소모되고 전기 요금이 인상되기 때문에 바람직하지 않았습니다. AMD는 판매를 유지하기 위해 가격 면에서 Intel을 낮추기 위해 가격을 낮추고 있지만, 이는 AMD를 유지하면서 이윤을 크게 떨어뜨렸습니다.

그러나 최근 몇 년 동안 상황이 바뀌었습니다. Intel은 내부 파운드리와 함께 자체 칩을 제조해 왔으며 AMD는 TSMC(Taiwan Semiconductor Manufacturing Company)에 칩 생산을 아웃소싱했습니다. 수년 동안 Intel과 TSM은 격년으로 더 작고 강력한 칩을 지속적으로 생산해 왔습니다. 이러한 수직적 통합은 2000년대 초 Intel의 큰 성공을 입증했지만 최근 몇 년 동안 성공의 핵심이 문제의 주요 원인이 되었습니다.

전 CEO 밥 스완과 그 전임자 시절 인텔은 10나노미터(2015년 원래 날짜에서 2021년 말로 연기됨)와 7나노미터 칩(2022년 및 그 이후로 연기됨)을 생산하는 데 어려움을 겪으면서 기력을 잃고 뒤쳐지기 시작했습니다.

한편 TSMC는 고객인 AMD에 본질적으로 도움이 되는 더 작고 기술적으로 진보된 칩 생산에 박차를 가했습니다. AMD 프로세서에 TSMC의 7나노미터 칩을 사용하여 AMD는 이제 Intel과 정면으로 경쟁할 수 있는 훨씬 더 나은 프로세서를 생산해 왔습니다.

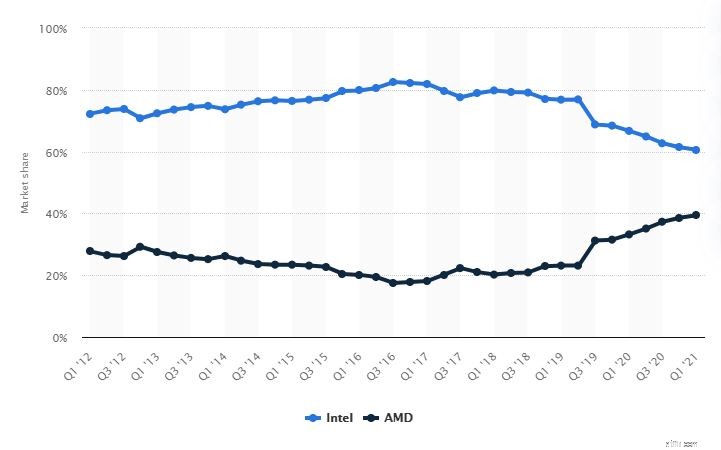

이것이 아래 보고서에서 알 수 있듯이 Intel이 걱정스러운 속도로 AMD에 시장 점유율을 빼앗긴 주요 이유입니다.

2012년부터 2021년까지의 CPU 시장 점유율

출처:statista.com

앞으로 Intel은 AMD를 따라잡기 위해 많은 노력을 기울일 것입니다. 그러나 상당한 지연으로 인해 2023년까지 7nm 칩이 도착하지 않을 것으로 예상되기 때문에 그렇게 빨리 시작하지 못할 수도 있습니다.

즉, 기술은 단기간에 빠르게 발전할 수 있습니다. 그리고 설상가상으로 AMD는 2021년 말까지 5nm 제조 공정으로 전환한다는 소문이 있습니다. 따라서 단기적으로 Intel이 왕좌를 되찾을 것이라고는 생각하지 않습니다.

그럼에도 불구하고 Intel의 운명을 바꿀 수 있는 은색 안감이 있습니다.

첫째, 인텔에는 신임 CEO가 있습니다. , 팻 겔싱어.

Gelsinger는 30년 이상 Intel과 함께 했으며 Intel에 대한 깊은 지식과 혁신에 대한 탁월한 실적으로 자신을 리더로 입증했습니다. 연설 중 Gelsinger는 인텔이 앞으로 타사 칩 제조 파트너에 더 많이 의존할 것이라고 말했습니다. 하지만 그는 반도체 설계자이자 제조업체라는 회사의 뿌리를 버리지 않고 있습니다.

사실 인텔은 대부분의 생산을 사내에서 유지합니다. 당연히 자체 파운드리를 운영하는 것은 이러한 칩 생산에 필요한 높은 비용과 기술적 전문성으로 인해 자본 집약적입니다. 그럼에도 불구하고 인텔은 TSMC와 같은 주요 파운드리에 아웃소싱하는 AMD, NVIDIA 및 Qualcomm과 같은 다른 "팹리스" 칩 제조업체와 차별화할 수 있는 유일한 방법이라고 생각하기 때문에 인텔은 여전히 자체 칩 제조를 선호합니다.

이것은 큰 야망입니다. 그러나 Gelsinger의 다년 전략이 효과가 있는 것으로 판명되면 잠재적으로 회사를 역전시킬 수 있습니다.

다음으로 인텔에는 2개의 핵심 비즈니스가 있습니다를 이해해야 합니다. . 매출의 56%를 창출하는 PC 중심 사업과 매출의 36%를 창출하는 데이터 센터 사업.

AMD는 PC 부문에서 Intel보다 앞서 있지만 데이터 센터 시장에서는 여전히 Intel에 뒤쳐져 있습니다. 현재 Intel의 Xeon 칩은 여전히 세계에서 가장 빠른 서버 CPU로 간주됩니다. 또한 인텔은 데이터 센터에 사용되는 맞춤형 ASIC 칩을 생산하는 회사인 eASIC을 소유하고 있습니다. 따라서 고객이 다른 소스에서 맞춤형 ASIC 칩을 구매해야 하는 AMD와 비교하여 Intel은 모든 칩을 함께 번들로 제공할 수 있는 유일한 회사입니다.

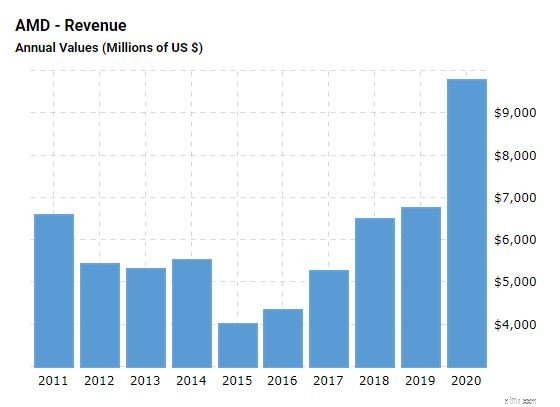

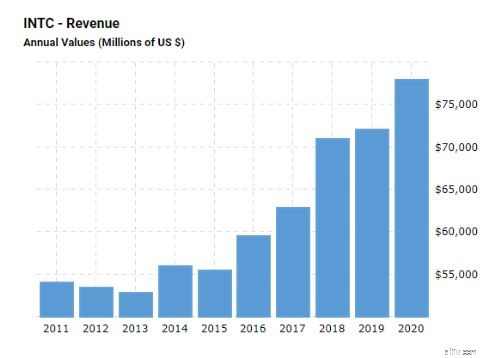

지난 몇 년 동안 Intel과 AMD의 전체 수익은 증가했지만 전자는 후자와 치열한 경쟁에 직면해 있습니다. 두 회사는 팬데믹으로 인한 매출 증가로 인해 2020년에 더 나은 실적을 기록했습니다.

그러나 매출 성장 측면에서 AMD는 Intel의 8%에 비해 45%로 Intel보다 훨씬 빠르게 성장했습니다. 성장의 차이는 AMD의 새로운 Ryzen CPU 및 Radeon GPU 출시와 함께 Intel이 직면한 데이터 센터 칩 및 칩 부족 감소의 결과였습니다.

출처:macrotrends

출처:macrotrends

| 수익 성장 | 2018년 | 2019년 | 2020년 |

| 인텔 | 13% | 2% | 8% |

| AMD | 23% | 4% | 45% |

Intel이 따라잡기 위해 앞으로 5년 동안 AMD는 Intel의 7% 성장률에 비해 19% 더 빠른 속도로 성장할 것으로 예상됩니다.

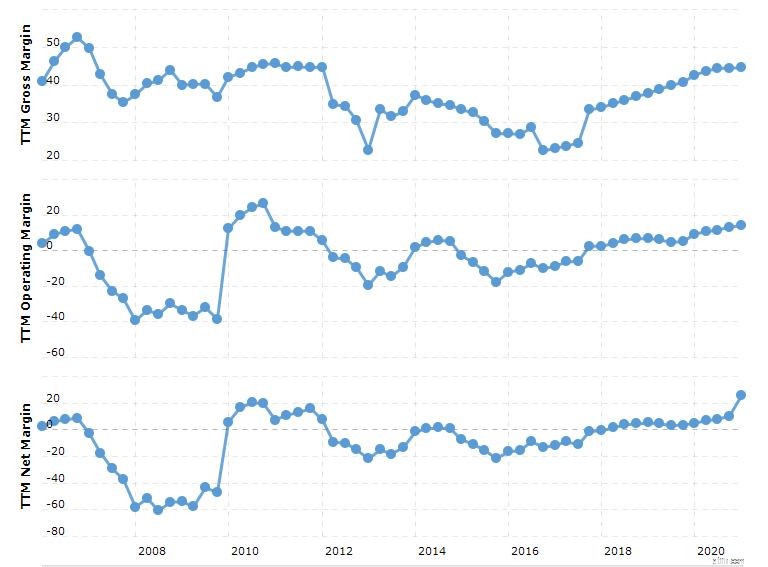

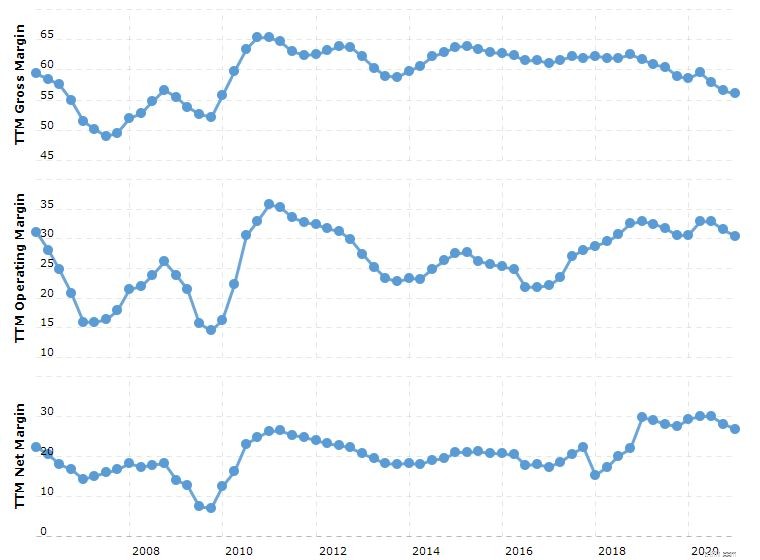

인텔이 계속해서 운영 문제에 직면함에 따라 마진은 최근 몇 년 동안 하락세를 보이고 있습니다.

대조적으로, 더 나은 칩이 생산되면서 AMD는 가격만으로 인텔과 경쟁에서 벗어날 수 있었습니다. 이를 통해 수년 동안 마진이 개선되어 회사의 수익이 증가했습니다.

출처:macrotrends

출처:macrotrends

재정 건전성 측면에서 AMD는 Intel보다 훨씬 더 잘 자본화되어 보입니다.

부채비율 9.8%, 유동비율 2.54, 당좌비율 1.81로 AMD는 Intel의 부채비율 45.57%, 유동비율 1.91, 당좌비율 1.24에 비해 훨씬 건강합니다.

AMD는 단기 및 장기 부채를 충당할 수 있는 여지가 훨씬 더 많아 보입니다. 그럼에도 불구하고 두 회사는 여전히 재정적으로 안정적입니다.

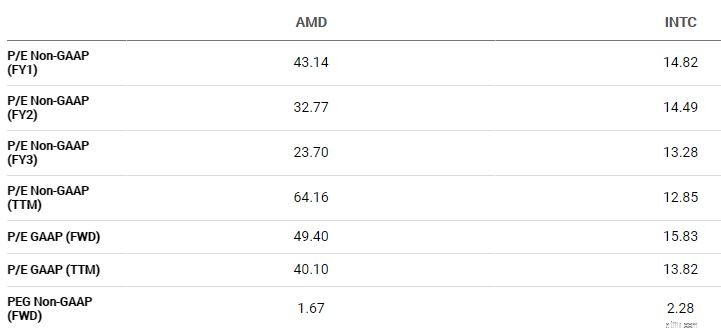

<표>예상하셨겠지만, 최근 몇 년 동안 AMD의 강력한 성능으로 인해 주가가 폭등했습니다. 43.14의 P/E 비GAAP(FWD) , AMD는 Intel의 약 14.82 배수에 비해 상당히 비쌉니다. .

그럼에도 불구하고 두 회사의 성장을 고려하면 AMD의 PEG Non-GAAP(Forward)는 1.67이고 Intel은 2.28 . 이 비율을 사용하면 AMD가 Intel에 비해 훨씬 저렴해 보입니다.

즉, 순방향 PEG를 사용하면 AMD가 계속해서 Intel을 능가할 것이라고 가정하지만 경쟁이 어떻게 진행되느냐에 따라 그렇지 않을 수도 있습니다.

인텔은 여전히 AMD에 비해 훨씬 더 큰 회사입니다. 2020년 기준 시가총액 2780억 달러는 AMD 시가총액 1000억 달러의 3배에 가깝다. 순이익 측면에서 Intel은 2020년에 209억 달러를 창출했으며 이는 AMD의 25억 달러의 8배입니다.

이를 통해 Intel은 R&D를 위한 더 많은 재정적 힘과 영광스러운 시절로 돌아갈 수 있는 규모의 경제를 활용할 수 있습니다.

5년 현금 흐름 할인 모델을 기반으로 Intel의 매출 성장이 CAGR 4.5%로 유지된다는 가정 하에 공정 가치는 약 $99이며 이는 45% 상승 여력입니다.

반면 AMD는 약 25% CAGR의 성장률을 보입니다. 공정 가치는 약 84달러로 현재 주가에서 적정 가치가 있습니다.

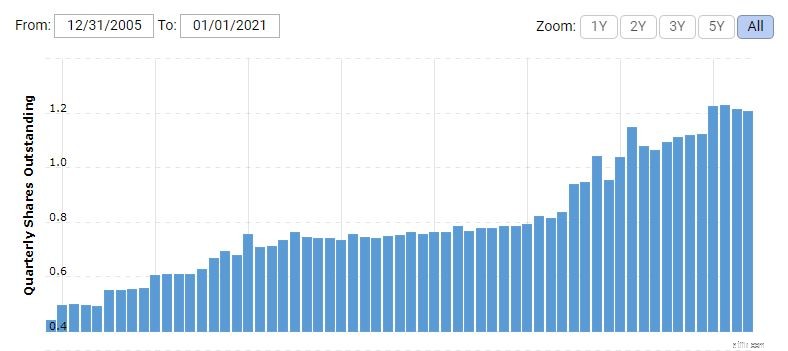

AMD의 성장률이 훨씬 빨라졌지만 주주들은 주식 희석에 주목해야 합니다. 지난 몇 년 동안 AMD는 시장에서 뛰어난 점유율을 매년 5-10% 증가시키는 새로운 주식을 발행해 왔습니다.

이러한 희석이 계속되면 증가하는 수익을 더 많은 사람들과 공유해야 하기 때문에 실제 성장률이 예상만큼 높지 않을 수 있습니다.

출처:macrotrends

제 생각에는 반도체 산업에 진출하고 싶다면 투자 포트폴리오에서 둘 중 하나를 고려할 수 있습니다. 저는 AMD를 성장 게임으로 보고 인텔을 가치 게임으로 봅니다. (CEO 교체에 따른 긍정적인 감정으로 인텔 주가는 현재 사상 최고치에 가깝지만 )

AMD가 계속해서 더 빠른 속도로 성장하고 Intel보다 더 나은 칩을 계속 생산할 수 있다고 생각한다면 AMD를 고려하십시오. 그러나 인텔이 다시 컴백할 것이라고 생각한다면 대신 포트폴리오에 인텔을 추가하는 것을 고려하십시오.

그럼에도 불구하고 이미 Intel 주주라면 치열한 전투를 벌이고 TSMC(AMD) 및 기타 칩 제조업체를 따라잡기 위해 자본 지출을 늘리기 때문에 Intel의 수익이 향후 몇 년 동안 하락할 것으로 예상하십시오.

투자하기 전에 업계가 현재 직면하고 있는 최근의 칩 부족을 고려하십시오. AMD 및 Intel과 같은 회사에서 생산한 칩은 스마트폰, 노트북에서 자동차에 이르는 수많은 전자 제품 생산에 사용됩니다.

현재 반도체 산업은 팬데믹으로 인한 공급망 차질과 더불어 디지털화 운동에 따른 수요 급증으로 칩 부족 현상을 겪고 있다. 수요가 증가함에 따라 AMD와 Intel은 칩 가격을 인상할 수 있기 때문에 단기적으로 혜택을 볼 수 있습니다. 그러나 이들 칩 제조사들이 가격을 올릴 수 있는 데에는 한계가 있을 것이다.

장기적으로 이 부족 문제를 해결할 수 없다면 앞으로의 성장이 제한될 수 있습니다.

저는 이 글을 쓰는 시점에서 AMD나 Intel에서 어떤 직책도 갖고 있지 않습니다.