최근에 우리는 시진핑의 최근 "공동 번영" 캠페인에 대한 헤드라인을 휩쓸었습니다.

초보자를 위해 다음은 "공동 번영"에 대한 간략한 정의와 투자자들이 그 잠재적 영향에 겁을 먹는 이유입니다.

UBS에 따르면 시진핑 중국 국가주석의 "공동 번영" 캠페인 목표는 "물질적, 문화적 측면에서 모든 사람이 공유하는" 부를 얻는 것입니다.

간단히 말해서 "공동 번영"을 위한 움직임에는 다음과 같은 주요 방향이 수반됩니다.

여러 소셜 미디어에서 관찰한 댓글에 따르면 대부분의 사람들이 '공영 번영' 운동의 부정적인 영향에 대해 걱정하고 있는 것 같습니다.

그리고 그 이유가 거의 놀랍지 않습니다.

중국 유명 상장 기업의 최근 발표가 중국 투자자들에게 두려움을 불러일으키고 있다고 생각합니다. 특히 최근 단속의 고통이 아직 생생하기 때문입니다.

그러나 이것은 한동안 중국의 방향이었습니다.

새롭지 않습니다.

사실 '공동번영'이라는 개념은 사실 오래전 마오쩌둥이 도입한 개념입니다. 덩샤오핑은 중국을 빠르게 발전시키려면 "일부 사람들이 먼저 부자가 되도록 허용"해야 한다고 결정했고, 따라서 중국은 수십 년 동안 뒷전으로 밀려났습니다.

그러나 시 주석은 2017년부터 이 문제에 대해 목소리를 높여왔으며 과거에도 중국 기업이 공동 번영을 위해 취한 기업 행동이 있었습니다.

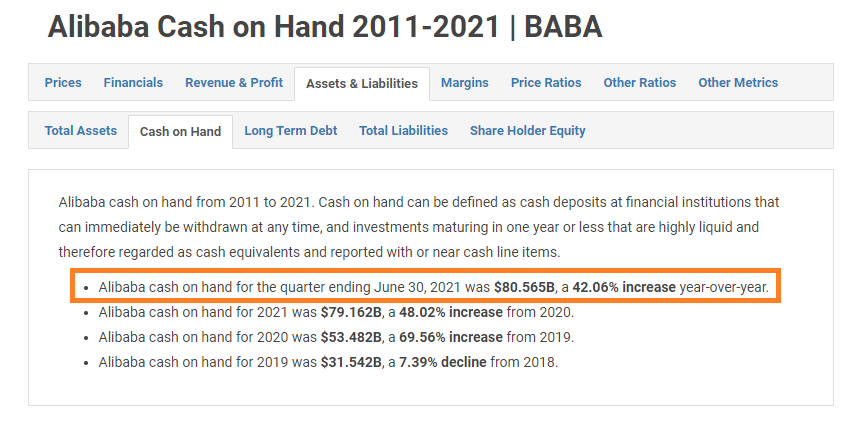

예를 들어, 2017년 Alibaba는 빈곤 퇴치를 돕고 "수백 개의 가난한 마을을 Taobao Village로 전환"하기 위해 15억 달러를 출시했습니다. 당시 알리바바의 재정 상태/현금 상태는 현재보다 훨씬 낮습니다.

그 후 알리바바는 커뮤니티에 계속 참여했습니다. 투자자들은 Alibaba의 "공동 번영" 노력에도 불구하고 몇 년 동안 축적된 현금이 증가했음을 주목합니다.

기민한 투자자는 또한 Alibaba Group의 사명은 어디서나 쉽게 비즈니스를 수행할 수 있도록 하는 것이라는 점에 주목합니다. . 그리고 정부의 지시에 기여하는 방식은 대개 비즈니스 목표와 항상 일치하지는 않지만 일반적으로 이루어집니다.

마찬가지로, 슈퍼 앱 Wechat을 소유한 Tencent는 "공동 번영"에 대한 시너지 효과를 찾을 수 있어 비즈니스가 중국인을 돕고 시장 점유율을 확대하는 두 가지 측면에서 모두 이익을 얻을 수 있습니다.

기업들이 강제로 기부를 하거나 더 높은 세금을 내야 한다는 두려움이 있지만, 궁극적으로 중국이 현지 기업가의 기업을 죽이는 것은 말이 되지 않습니다. 결국 이 그룹의 사람들은 중국이 세계 무대에서 더 높은 입지를 확보하는 데 도움이 될 수 있습니다.

사실 "공동 번영"이라는 개념은 중국에만 있는 것이 아닙니다.

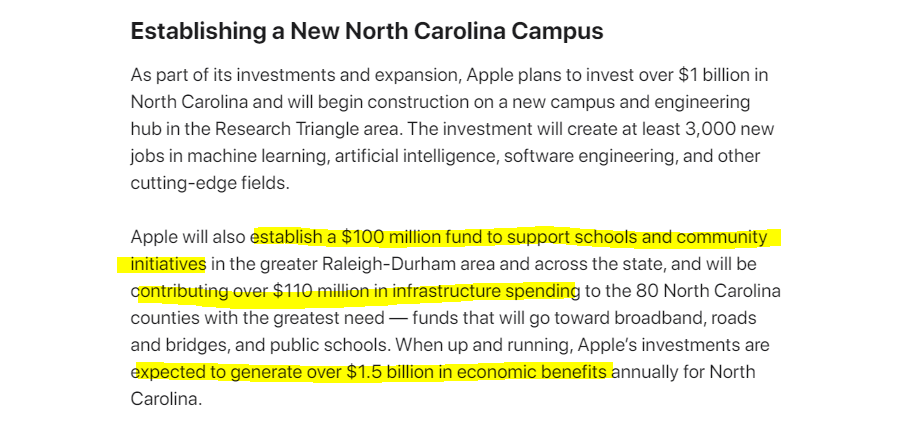

사실, 최근 2021년 4월에 Apple 공식 웹사이트에 "Apple은 5년간 4,300억 달러의 미국 투자를 약속합니다."라는 보도 자료가 있었습니다.

주목해야 할 점은 미국 최대 납세자인 Apple이 최근 5년 동안에만 거의 450억 달러에 달하는 국내 법인 소득세를 납부했다는 점입니다. 알리바바의 기여와 "사과 대" 비교는 아니지만.

최근에는 Alibaba의 2022 회계연도 실효 세율이 23~25%로 인상될 수 있다는 뉴스 헤더도 보았습니다.

주목할 점은 Apple의 전 세계 실효 세율이 24.6%라는 점입니다.

그럼에도 불구하고 "공동 번영"과 사회적 책임을 위해 할당된 막대한 투자 금액을 보면 다음과 같은 질문이 떠오를 수 있습니다.

정부가 중국 기업에 현금과 자산의 상당 부분을 변덕스럽게 기부하도록 할 수 있다는 점을 감안할 때 여전히 중국 기업에 투자하는 것이 합리적입니까?

모든 일에는 양면이 있습니다.

그리고 장기적인 이득이 현재의 부정적인 것보다 더 클 것이라고 생각합니다. 이유는 다음과 같습니다.

모든 부정적인 견해에도 불구하고 제 생각에는 "공동 번영"이 중국과 중국 기업 모두에 유익할 것이라고 생각합니다.

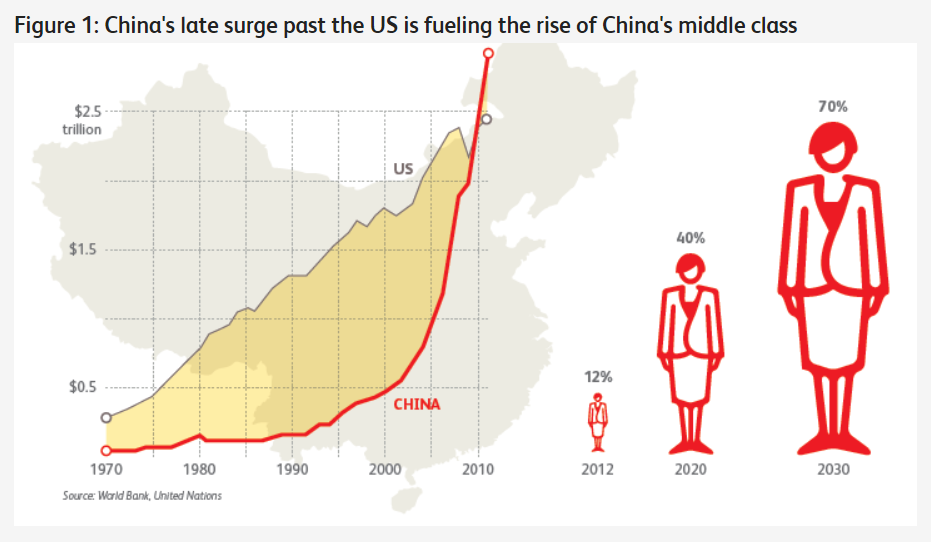

중국의 중산층이 확대되면 소비율은 어떻게 될지 상상해 보십시오! 농촌 인구가 디지털화됨에 따라 처분 소득이 증가하고 인터넷 사용자가 크게 증가할 수 있습니다.

세계 은행의 기준에 따르면, 최근의 "공동 번영"에 초점을 맞추기 전에는 2030년까지 중국 인구의 70% 이상이 중산층이 될 것으로 예상됩니다(출처:개발도상국의 신흥 중산층)

최근의 "공동 번영" 이니셔티브는 이러한 성장을 가속화할 것입니다.

이 글을 쓰는 시점에서 미국의 인구는 약 3억 명 이상인 반면 중국의 인구는 약 14억 명입니다.

2020년 중국의 중산층은 약 4억명으로 보고되고 있습니다.

숫자를 나란히 놓고 보면 중국이 경제를 성장시킬 잠재력이 얼마나 더 있는지 알 수 있습니다. 실제로 Elon Musk도 다음과 같이 말했습니다.

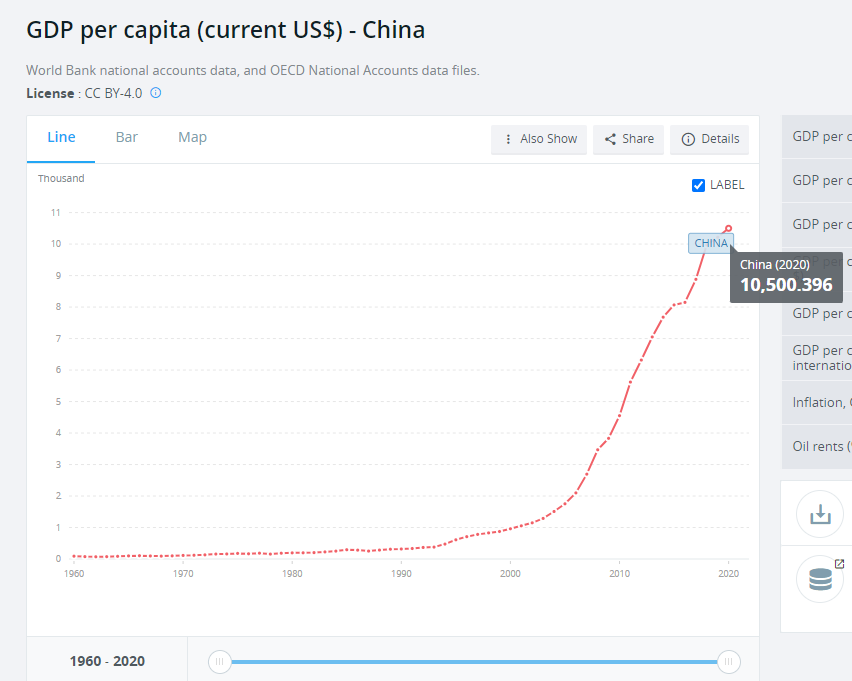

더 나은 아이디어를 제공하기 위해 중국의 1인당 GDP도 살펴보겠습니다.

또한 중국의 인터넷 사용자는 더욱 늘어날 것으로 예상됩니다.

글을 쓰는 시점에서 미국은 ~ 80%의 인터넷 사용자를 보유하고 있는 반면 중국은 ~ 65%의 인터넷 사용자를 보유하고 있습니다. 그리고 알리바바가 가난한 마을을 타오바오 마을로 바꾸는 2019년과 같이 농촌 지역의 문맹 퇴치율을 높이기 위해 투자하는 주요 기업과 함께 "공동 번영"이 성공하면 이 비율은 증가할 것입니다. 다양한 대기업이 주도하는 규모. 가난한 사람들만이 중산층으로 넘어가는 것이 아니라 중산층이 더 많은 지출력과 1인당 GDP 성장률을 갖게 될 것입니다.

사실, 2020년은 중국이 봉쇄를 강요받았을 때 중국의 잠재적 성장을 미리 보여주었습니다.

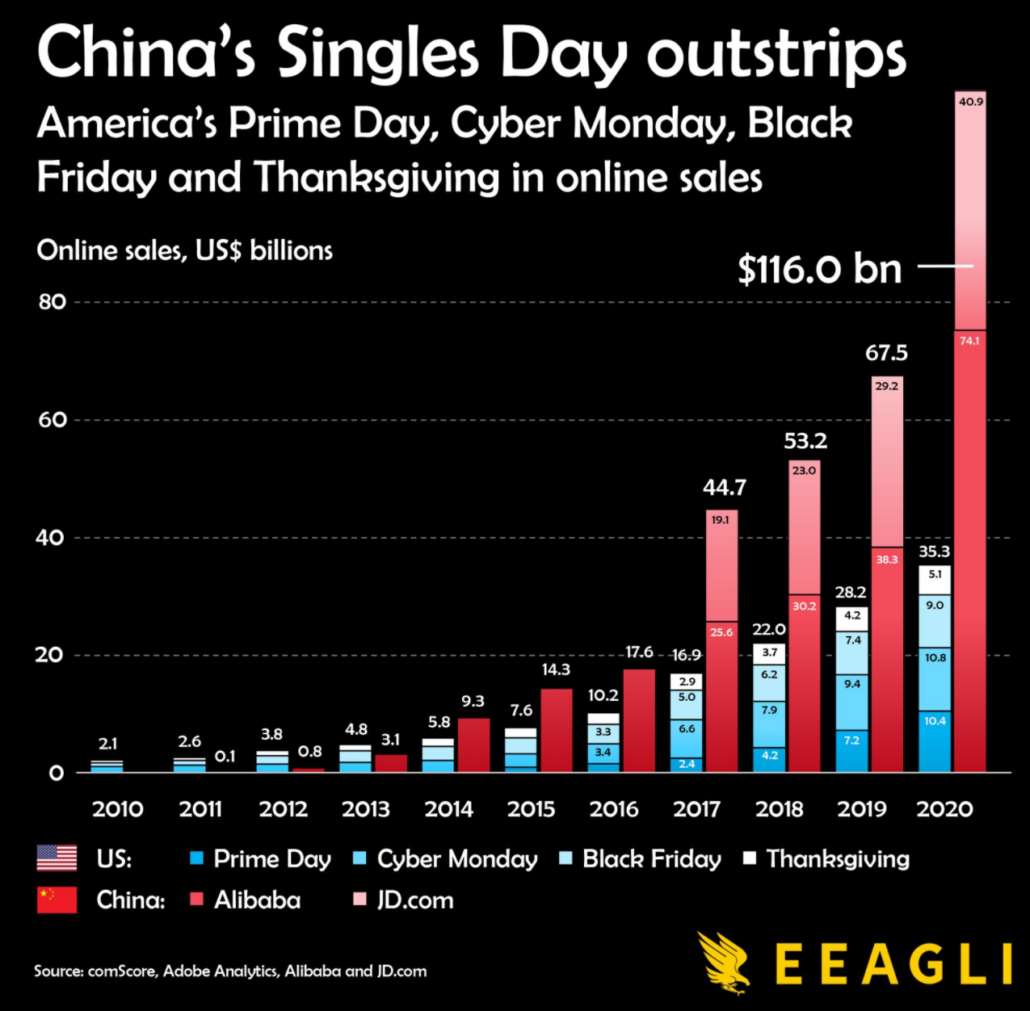

2020 광군의 날 중국 온라인 판매

최근 중국이 기술 기업을 단속했지만 기술이나 디지털화에 반대한다는 의미는 아니다. 위의 데이터는 Ping Duo Duo 또는 DADA Nexus 등과 같은 소형 캡과 같은 많은 상승 및 상승 전자 상거래 플레이어 수를 제외하고 Alibaba 및 JD 온라인 판매로만 구성되어 있습니다.

"공동 번영"이 성공하면 중국인은 14억 인구에 대해 더 높은 처분 소득, 더 많은 중산층, 더 높은 인터넷 사용자 비율을 누릴 것입니다. 그러면 위의 차트는 어떻게 될까요? 이제 시작 단계에 있습니까?

실제로 시진핑 국가주석과 그의 고문들은 지난 6일 디지털 경제를 지지하기 위해 나섰다. 2021년 9월.

데이터를 새로운 오일로 삼고 5G 및 다양한 진화하는 기술 성장과 함께 새로운 규정이나 지침이 따라오기 마련입니다. 그렇긴 하지만, 이것은 현재 민간 부문이 지배하고 있는 영역이며 점점 더 면밀한 조사를 받게 될 것입니다.

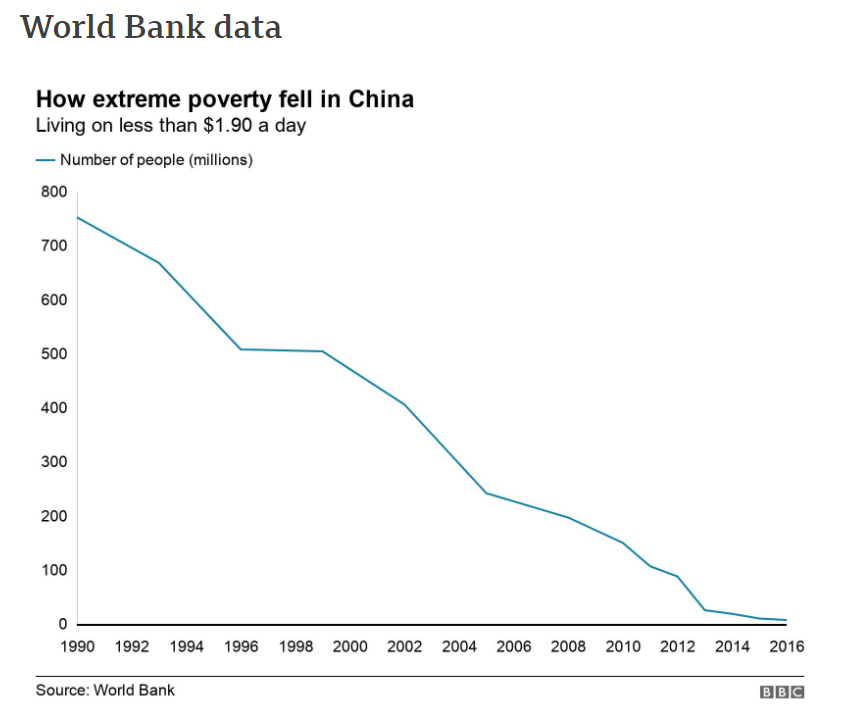

과거의 성과가 미래의 성공을 보장하지는 않지만 중국은 과거에 빈곤 퇴치에 성공했습니다.

정책 구현 속도와 비즈니스 규정 준수를 고려할 때 실패할 이유가 거의 없습니다.

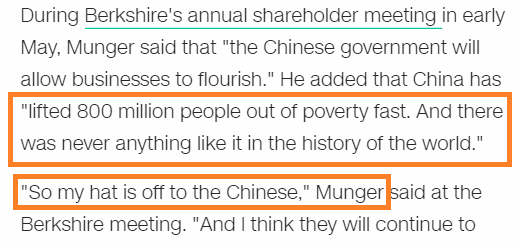

Berkshire의 Charlie Munger도 이 위업에 깊은 인상을 받았습니다.

기업들이 단순히 '공영 번영'을 위한 의무를 다하기 위해 순수한 기부를 하는 것은 아니라고 생각합니다. 대신 경영진은 알리바바의 경우와 같이 비즈니스 미션에 부합하는 시너지 방향을 모색할 것입니다. 장기적으로 우리는 중국 기업이 국가와 동포와 함께 함께 부상하는 것을 보게 될 것입니다.

모든 일에는 양면이 있습니다. 기회주의적 투자자로서 우리는 명료하고 합리적이어야 하며 주가나 뉴스 헤드라인에 영향을 받지 않아야 합니다. 대신 열린 마음을 유지하고 잠재적인 변화에 유연하게 대처하십시오.

제 생각에는 (여러 종류의 단속에도 불구하고) 승자로 떠오를 기업은 가장 빨리 적응하는 기업, 과거의 도전을 극복한 실적, 가장 경험이 풍부한 기업이 될 것입니다. 가장 많은 리소스를 제공하는 부문입니다. 막대한 현금을 보유하는 것이 "높은 자원"과 동일합니까?

그렇긴 해도 중국 주식 시장은 상대적으로 젊고 변동성이 있을 가능성이 높습니다. 그러나 이것이 기회가 존재하지 않는다는 것을 의미하지는 않습니다. 오히려 현재의 불확실성이 우리에게 새로운 기회를 제공할 수 있습니다.

둘째, 장기적인 보상에 집중합시다. 잠재적인 소비 성장은 우리가 간과해서는 안 될 부분입니다. 전 세계 많은 기업들이 중국 사업에 관심을 갖는 이유이기도 합니다.

실제로 중국은 무시하기 어려울 정도로 성장하고 있습니다. 검열과 자유의 부족을 이유로 중국에서 사업을 철수했던 구글마저도 중국에 대한 재진입을 시도하고 있는 것으로 알려졌다.

중국 시장에 대한 권한이 있고 더 자세히 알고 싶다면 다가오는 라이브 웨비나에서 "공동 번영"의 영향과 중국 주식 포트폴리오를 구성하는 방법에 대해 더 자세히 논의하겠습니다. 그럼 또 봐요!

면책 조항:이 기사는 순전히 내 연구/연구를 기반으로 한 내 의견입니다. 어떠한 형태의 재정, 투자 또는 조언도 구성하지 않습니다. 17년 넘게 주식 시장에 제 돈을 투자하면서 제 경험을 공유합니다. 저는 공인 재무 분석가(CFA) 차터 소유자가 아니며 재정 관련 자격도 없습니다.