소형주에 무슨 일이? 소규모 회사에 대한 주장은 간단했습니다. 그들의 주식은 평균적으로 큰 회사의 주식보다 더 위험하지만 투자자에게 더 많은 수익을 돌려줍니다. 따라서 더 많은 위험, 더 많은 보상. 그것이 투자(그리고 그 문제에 있어서는 삶)의 확고한 원칙입니다. 일부 투자자들에게 소형주는 변동성이 너무 클 수 있지만, 소량의 소형주는 포트폴리오에 상당한 부양 효과를 줄 수 있습니다.

시가총액이 작은 주식(가격 곱하기 발행 주식으로 정의)의 한 가지 장점은 규모가 작아 분석가와 대부분의 투자자의 관심을 끌 수 있다는 것입니다. 그러한 주식은 간과될 수 있습니다. 또 다른 장점은 작은 캡으로 원래 투자에 대해 엄청난 수익을 올릴 수 있다는 것입니다. 2008년에 Netflix(기호, NFLX)를 사서 주당 4달러에 거래되는 소형주였다면 지금까지 보유하고 있었다면 초기 투자를 100배 이상 늘렸을 것입니다. . 현재 Netflix를 주당 495달러에 거래되는 초대형 주식으로 구매한다면 이러한 수익은 상상할 수 없습니다. 시가총액은 현재 미국 국내총생산(GDP)을 초과할 것입니다.

(참고로 소형주에 대한 공식적인 정의는 없습니다. 일부 전문가들은 시가총액 한도를 20억 달러로 정하지만 인기 있는 소형주 벤치마크에서 가장 큰 기업의 시가총액은 40억~50억 달러입니다.)

대형주 우위. 이러한 이점에도 불구하고 지난 5년 동안 소형주의 연간 평균 수익률은 대형주의 수익률의 약 절반이었습니다. 대형주는 2014년 이후 지난 6년 중 5년 동안 소형주를 앞질렀고 2020년 현재까지 큰 타격을 입었습니다. 8월 7일까지 S&P 500 대형 지수와 연계된 인기 상장지수펀드인 SPDR S&P 500(SPY)은 5.0%의 수익률을 기록했습니다. 그러나 소형 ETF인 SPDR S&P 600(SLY)은 9.8% 하락했다. (모닝스타 데이터에 따르면 소형 ETF는 3분의 1이 더 위험합니다.)

투자자들은 당연히 꺼려합니다. 스파이더라는 별명을 가진 S&P 500 ETF는 2,970억 달러의 자산을 보유하고 있습니다. Slider라는 별명을 가져야 하는 S&P 600 ETF는 10억 달러를 보유하고 있습니다.

그러나 나처럼 여전히 호의적이지 않은 섹터에서 가치를 추구한다면 지금 당장은 소형주에 저항하기 어려울 수 있습니다. 결국, 역사는 소형주가 대형주와의 관계에서 순환적임을 보여줍니다. 한 범주가 잠시 동안 우세한 후 다른 범주가 이어받습니다.

1979–82년과 1999–2001년에는 소형주가 대형주를 능가했지만 1983–90년, 2006–08년 및 물론 지난 6년 동안 대형주가 지배적이었습니다.

왜 최근 소형주가 그렇게 큰 타격을 입었습니까? 한 가지 이론은 투자자들이 "시장"에 맞춰진 인덱스 펀드를 선호함으로써 상대 가격을 낮추었다는 것입니다. 이는 일반적으로 모든 미국 상장 기업 가치의 약 4/5를 나타내는 S&P 500을 의미합니다. 또 다른 설명은 Apple과 Amazon.com을 포함한 소수의 거대주들이 너무 많은 투자에 산소를 빨아들여서 소형주들이 숨을 헐떡이게 만들었다는 것입니다. 세 번째 설명:오늘날의 세계화된 경제에서 경쟁하려면 규모가 커야 합니다. 작은 회사는 단순히 불리합니다. 물론 커질 수는 있지만 그렇게 되면(Netflix와 마찬가지로) 더 이상 소액주가 아닙니다.

이유가 무엇이든, 사이클의 현재 전환은 소형주 투자에 대한 전체 정당성을 의심하게 했습니다. 1979년 창설부터 2019년까지 가장 인기 있는 소형주 지수인 Russell 2000은 연평균 11.4%의 수익률을 보였습니다. 그러나 대형주 Russell 1000은 12%의 수익률을 보였습니다. 소형주 지수의 표준편차(위험도 측정)는 대형주 지수보다 29% 더 컸다. 2020년 현재까지 Russell 1000과 2000 사이의 성능 및 위험 격차가 확대되었습니다.

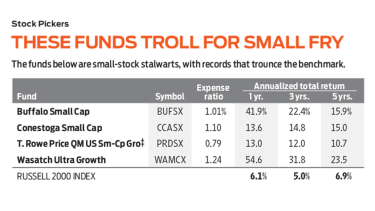

주식 선택기를 찾습니다. 낮은 수익, 높은 위험—그것은 성공의 비법이 아닙니다. 가치 사냥꾼으로서 나는 카테고리로 소형주를 신음했습니다. 저는 소형 인덱스 펀드에 관심이 없습니다. 그러나 많은 개별 소형주는 숨겨진 보석입니다. 개인 투자자가 분석하기 쉽지 않지만 성공적인 주식 선정 기록이 있는 적극적으로 운용되는 소형 펀드를 사는 것이 해결책입니다.

여기에도 단점이 있습니다. 이 펀드는 수수료가 높은 경향이 있으며, 그 중 일부는 종종 새로운 투자자에게 폐쇄됩니다. 현재 공개된 펀드 중 Wasatch Ultra Growth를 특히 좋아합니다. (기호 WAMCX), 1.24%의 높은 비용 비율. 그러나 이 경우에는 지불한 만큼만 받습니다. 이 펀드는 지난 5년간 연평균 23.5%의 수익률을 기록하고 있습니다. 이는 SPDR S&P 600 ETF 및 iShares Russell 2000 ETF의 경우 6.9%, SPDR S&P 500 ETF의 경우 12.2%와 비교됩니다. (내가 좋아하는 주식 및 펀드는 굵게 표시, 가격 및 수익률은 8월 7일 기준입니다.)

이 펀드는 중앙값 시가총액이 18억 달러인 80개 주식을 보유하고 있으며 회전율이 상대적으로 낮습니다. 상위 보유 기업 중에는 실크로드 의료가 있습니다. (SILK, $50), 경동맥 질환을 치료하는 장치를 만드는 회사; Paylocity Holding (PCTY, $133), 클라우드 기반 급여 소프트웨어 제공업체; 및 프레시펫 (FRPT, $102), 개와 고양이를 위한 신선한 음식을 판매합니다. Freshpet의 주식은 지난 2년 동안 3배가 되었습니다. 펀드가 Trex를 처음 매수했습니다. (TREX, $139) 데크 및 난간용 목재 및 플라스틱 제품 제조업체가 2012년에 설립되었으며 이후 주가가 20배 상승했습니다.

버팔로 스몰 캡 (BUFSX)는 지난 22년 동안 Robert Male이 관리하고 있으며 5년 평균 연 수익률은 15.9%입니다. 2019년에는 화려한 한 해를 보냈고 2020년에는 지금까지 27.2%의 수익률을 기록했는데, 이는 소형주보다 30% 이상 앞선 것입니다. 이 펀드는 CareDx를 포함한 건강 관리 주식에 막대한 투자를 하고 있습니다. (CDNA, $33), 시가총액은 16억 달러입니다. CareDx는 이식 환자의 삶을 개선하는 의료 제품을 만듭니다.

장기 운용사인 Conestoga Small Cap이 이끄는 또 다른 펀드 (CCASX)는 Mercury Systems와 같은 산업주에 집중하여 지난 5년간 연평균 15.0%의 수익률을 기록했습니다. (MRCY, $79), 항공우주 및 방위 부품 제조 및 Fox Factory Holding (FOXF, $108), 자전거, 스노모빌 및 오토바이용 서스펜션을 제작합니다.

티. Rowe Price QM 미국 소형주 성장주 Kiplinger 25 선호 무부하 펀드 목록에 속한 (PRDSX)가 좋은 선택입니다. 신규 투자자는 펀드 회사로부터 직접 주식을 구매해야 합니다. 펀드의 상위 10개 종목에는 Primerica 가 포함됩니다. (PRI, $131), 중간 소득 고객에게 보험, 저축 및 법률 서비스를 제공하는 조지아 기반 회사입니다.

현재 신규 투자자에게 폐쇄된 우수한 소형 펀드인 BCSIX(Brown Capital Management Small Company) 및 Virtus KAR Small-Cap Growth (PSGAX). 소형주가 단기적으로 타격을 받고 자산이 감소하면 자금이 열릴 것입니다.

지금 그 펀드에 투자할 수 없더라도 아이디어를 얻기 위해 포트폴리오를 마이닝할 수 있습니다. Brown Capital 포트폴리오는 기술 회사에 편중되어 있습니다. 2008년부터 이 펀드는 Pros Holdings 를 소유하고 있습니다. (PRO, 36달러) 복잡한 가격 결정을 내리는 항공사와 같은 기업을 돕기 위해 인공 지능을 사용하는 시가 총액 16억 달러의 회사입니다. Virtus 펀드의 포트폴리오에는 Grocery Outlet Holdings가 포함됩니다. (GO, 45달러) 시가총액이 40억 달러인 "미국 최대의 극단적 가치 소매업체"라고 자칭하는 슈퍼마켓 체인입니다. 2019년 6월에 상장되었으며 가격이 3분의 1 이상 상승했습니다.

섹터로서의 소형주는 광택을 잃었을 수 있지만 소규모 회사는 여전히 번성할 수 있습니다. 자신을 어디서부터 찾아야 할지 잘 모르겠다면 뮤추얼 펀드 매니저가 서비스에 대해 1% 포인트를 청구하여 찾아드릴 수 있습니다.

James K. Glassman은 공익 컨설팅 회사인 Glassman Advisory의 의장입니다. 그는 고객에 대해 쓰지 않습니다. 그는 이 칼럼에 언급된 증권을 소유하고 있지 않습니다. 그의 가장 최근 책은 안전망:격동의 시기에 투자 위험을 줄이는 전략