OTM 스프레드 매도 기준 및 체크리스트 입니다. 이전 게시물에서 우리는 OTM 스프레드 판매의 다양한 측면과 이 거래에 대한 생각에 대해 논의했습니다. 우리는 포트폴리오 관점, 스프레드를 구축하는 방법, 그리고 누군가가 방향성 거래보다 OTM 스프레드를 판매하기로 선택하는 이유에 대해 논의했습니다.

이제 OTM 스프레드를 판매하기 위한 기준과 체크리스트를 살펴보겠습니다. 시작하기 전에 옵션 전략은 트레이더(YOU!)의 포트폴리오, 목표 및 편견을 기반으로 해야 한다는 사실을 말씀드리고 싶습니다.

거래를 시작하기로 한 나의 결정은 당신의 결정과 다릅니다. 내가 위험을 감수하는 것은 내 자신의 이유를 기반으로 합니다. 위험을 감수하는 것은 자신의 이유에 근거해야 합니다. OTM 스프레드 거래를 위한 다양한 전략이 있습니다. 각 전략에는 서로 다른 기준이 있습니다.

OTM 스프레드 판매 기준 및 체크리스트는 이 블로그 게시물에서 다룹니다. 이것은 이익을 위해 OTM 거래를하는 것과 완전히 다릅니다. 비슷해 보이지만 의도에 차이가 있습니다.

상관이 있나? 네! 바이너리 이벤트를 기반으로 모멘텀 거래 기회를 잡는 것은 다른 기준을 갖습니다. 소득을 위한 OTM 스프레드 거래는 확률에 초점을 맞춘 기준으로 이 거래를 개발한다는 것을 의미합니다.

우리는 스큐에서 오는 우위로 거래하고 있습니다. 부풀려진 스톡 옵션과 수학적으로 계산된 성공으로부터. 그게 무슨 뜻이야? 즉, 외부 바이너리 이벤트가 있는 상황에서 이 기준을 적용하려고 하면 실패 확률이 크게 높아집니다!

또한 이 기준으로 기술적 분석을 적용하면 성공 확률을 크게 높일 수 있다는 의미이기도 합니다. 그 속으로 들어가 봅시다.

유동성을 확인하십시오.

잠깐, 그게 다야? 네! OTM 스프레드 매도 기준 및 체크리스트의 첫 번째 단계는 유동성을 확인하는 것입니다.

왜요? 많이 거래되는 제품이 아닌 경우 입찰/매도 스프레드가 더 넓어집니다. 이것이 "미끄러짐"을 일으키는 것으로 알려져 있습니다. 채우기가 어려울 것입니다. 즉, 스프레드를 사고 싶어하는 사람을 찾기가 어려울 것입니다.

그러면 그 거래를 관리하기가 어려울 것입니다. 즉, 시장이 반대 방향으로 돌아가거나 거래를 다른 시리즈로 전환하려는 경우 해당 포지션을 종료하기가 어렵습니다. 유동성이 충분한지 어떻게 알 수 있나요?

가장 먼저 할 일은 전월 시리즈의 거래량 및 미결제약정을 확인하는 것입니다. 제품에 주간 옵션이 있습니까? ATM 옵션의 규모와 ATM 옵션의 수는 수백 개입니까?

대답이 아니오라면 거래를 포기하십시오! 비유동성 제품을 거래하지 마십시오.

방향성 편향을 형성하십시오.

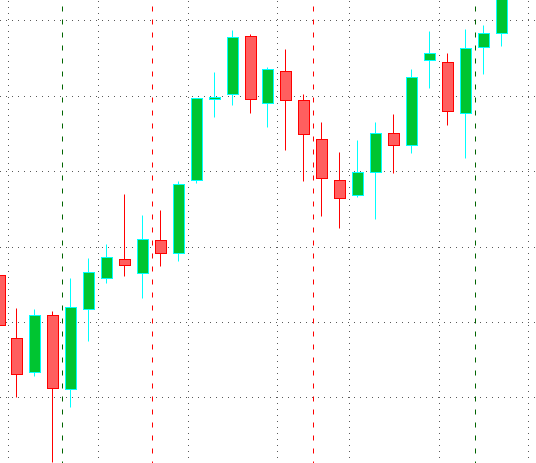

방향성 편향을 선택할 때 가격 행동을 이해하는 것이 중요합니다. 추세에 반하지 않고 추세에 따라 거래되는 OTM 스프레드를 선택합니다. 이 블로그는 추세를 결정하는 데 너무 깊이 들어가지 않을 것입니다.

우리는 추세에 반대하는 거래를 위한 다양한 거래 전략(예:반대 거래 전략)에 대해 논의하지 않을 것입니다. 이 토론의 목적을 위해 주요 개념은 올바른 방향으로 가고 있는 OTM 스프레드를 선택하는 데 중점을 둡니다.

우리는 강세 바이어스를 거래하기 위해 풋옵션을 매도하고, 약세 바이어스를 거래하기 위해 콜옵션을 매도합니다. 여기에 설명된 OTM 스프레드 전략은 더 많은 위험과 적은 보상을 수반하는 스프레드에 초점을 맞출 것입니다. (무엇?!?). 예. 이 전략은 성공 확률이 더 높기 때문에 추가 위험을 감수하기로 결정하는 것은 괜찮습니다.

OTM 스프레드를 개발할 때 우리는 가격 행동을 피하고 방해를 받지 않는 방법을 찾고 있습니다. 우리는 가격이 거래에 영향을 미치는 것을 원하지 않으며, 무너지는 것을 피하기 위해 강세 시장 아래 또는 약세 시장 이상에서 스프레드를 구축할 것입니다.

가격 행동의 전면에 나서는 것을 포함하는 거래에 대해 다양한 거래와 다양한 전략이 있지만 해당 거래 논리는 이 전략에서 설 자리가 없습니다. 우리의 목적을 위해 가격을 완전히 피하고 싶습니다.

숏 버티컬을 거래하는 방법은 여러 가지가 있지만 이 전략과 이 블로그 게시물에 정의된 기준은 하나의 특정 거래 개념에 대한 것입니다. 우리는 다른 게시물에서 이러한 다른 유형의 거래를 시작하기 위한 기준을 개발할 것입니다.

가격 행동을 평가할 때 만기 전에 먼 거리를 이동할 것으로 예상되지 않는 느리게 움직이는 제품을 찾으십시오. 왜요? 크게 움직일 것으로 예상되는 추세 주식을 식별하면 해당 시장을 다른 전략으로 거래하고 싶습니다.

시장이 만기 전에 상당한 거리를 이동할 것으로 예상되는 경우 우리는 그러한 움직임을 활용하고 해당 유형의 가격 조치를 위해 설계된 스프레드를 사용하여 잠재적으로 더 수익성 있는 거래를 원할 것입니다.

방향성 편향을 형성하는 또 다른 방법은 잠재적인 지지 및 저항 영역을 식별하기 위해 가격 행동을 살펴보는 것입니다. OTM 스프레드를 지지 또는 저항의 벽 뒤에 배치하여 가격이 당사 포지션에서 떨어지지 않도록 하십시오.

살펴봐야 할 몇 가지 사항은 포인트 투 포인트 거래 개념, 가격 행동 주변의 밴드를 예측하는 지표, 거래량 지지 또는 저항 영역, 가격 행동의 격차, fib 수준 및 이전 거부 지점입니다.

높은 내재 변동성, 높은 내재 백분위수 또는 높은 내재 변동성 순위는 유용하고 도움이 될 수 있지만 높은 변동성은 높은 위험을 의미합니다. 예, 높은 IV =높은 위험

우리는 위험을 최소화하고 여기에 정의된 기준에 따라 거래를 하고자 합니다. 이는 진입을 통해 수익 목표에 도달했을 때 퇴장하는 것을 의미합니다.

우리는 가격 행동 분석에서 변동성에 너무 집중하고 싶지 않습니다. 대신 만기가 맞는 올바른 옵션을 선택하는 데 집중하십시오.

이러한 높은 확률의 거래는 올바른 행사가와 접촉 가능성을 선택하는 데 더 많이 기반하고 가격 행동 분석에 기반하지 않습니다. 균형을 찾으세요!

만기일까지 35 – 65일의 스프레드를 판매하십시오.

이것은 우리의 무역을 구축하는 중요한 단계입니다. 만기 선택이 너무 짧으면 방향성 위험이 너무 커집니다. 3주 미만의 단기 옵션을 판매하면 감마가 마이너스가 되어 포트폴리오에 심각한 타격을 줄 수 있습니다.

방향성 위험 때문에 우리는 만기가 더 높은 스프레드를 매도한 다음 큰 감마에 얽매이지 않도록 일찍 포지션을 종료할 것입니다.

나는 블로그를 만들지 않았거나 옵션 그리스어에 대한 자료를 작성하지 않았지만 아직 마스터하지 않은 경우 훌륭한 자료를 추천할 수 있습니다. 그리스에 대해 자세히 알아보려면 옵션 거래 과정을 살펴보세요.

ta는 3주 만기 주기를 넘어서야 하는 또 다른 이유입니다. 우리는 상당한 양의 ta가 있는 OTM 옵션을 판매하고 있으며 이러한 OTM 옵션이 ta가 감소함에 따라 가치가 떨어지기를 바랍니다.

붕괴율은 기하급수적이기 때문에 쎄타 붕괴가 임계값을 넘기 전에 옵션을 매도하고 옵션이 막대한 쎄타 손실을 겪으면 포지션을 다시 사도록 하고 싶습니다. √시간의 제곱근에서 옵션이 감소합니다.

공식을 살펴보겠습니다.

•첫 번째 공식을 살펴보겠습니다. 한 달 동안의 옵션 =$1

• 다음으로 2개월 옵션 =$1 x √2 =$1.41

• 마지막으로 3개월 옵션 =$1 x √3 =$1.73

등등.

수익 발표 및 기타 촉매 이벤트 피하기

우리는 모멘텀 거래를 원하지 않으며 촉매 이벤트에 참여하고 싶지 않습니다. 즉, FDA 뉴스, 주요 제품 출시 등과 같은 다양한 발표를 검색해야 합니다.

옵션의 가치가 하락하지 않기 때문에 수익 발표나 주요 뉴스 이벤트가 있는 만기 주기에는 스프레드를 매도하지 마십시오. 시장 조성자는 해당 이벤트에서 가격을 책정하고 그리스인은 옵션에 다르게 영향을 미칠 것입니다.

Market Watch 탭으로 이동하여 달력을 보면 ThinkorSwim 플랫폼에서 이 정보를 찾을 수 있습니다. 또한 옵션 체인으로 이동하여 변동성 스큐를 찾을 수 있습니다.

따라서 현재 주기에서 60-65일까지의 옵션 체인을 확인하여 공지 사항을 식별할 수 있습니다. 2%보다 큰 변동성 차이를 식별하면 시장 조성자가 이벤트에서 가격을 책정한 것입니다. 거기에서 멈추고 거래를 포기하세요.

실적 발표와 관련하여 실적 후 일주일 이내에 OTM 스프레드를 매도하지 않는 것도 좋은 생각입니다. 수익은 시장을 매우 빠르게 움직이게 할 수 있으며 이는 우리가 구축하는 거래에 역효과를 낳습니다.

행사가 선택

우리는 옵션을 판매하고 있으며 이 거래를 구축하기 위해 옵션을 구매합니다. 목표는 OTM 스프레드를 매도하는 것이지만 이 전략을 올바르게 거래하려면 올바른 매도 옵션과 올바른 매수 옵션을 선택해야 합니다. 우리는 높은 확률의 거래를 구축하려고 하기 때문에 약 76%에서 90%의 성공 확률을 가진 거래에 집중해야 합니다.

우리는 확률을 결정하기 위해 OTM의 PROB를 사용하지 않으며 옵션 체인에서 ITM의 PROB를 사용하지 않습니다! 이건 매우 중요합니다. 옵션 테이블의 "가격 내" 확률 계산 및 "가격 외" 확률 계산은 변동성 및 스큐를 비롯한 다양한 측면을 고려합니다. 우리는 변동성을 기반으로 거래를 구축하려는 것이 아님을 기억하십시오(학습 옵션 거래 페이지 참조).

거래의 확률을 계산할 수 없는 경우 델타를 사용하여 올바른 행사가에 접근하는 데 도움을 받으십시오. 이것은 선택 과정에 도움이 되지만 정확한 확률을 제공할 것입니다.

"닫기"는 정확하지 않습니다. "닫기"는 충분히 가깝지 않습니다. 델타가 0.10에서 0.24 사이인 짧은 옵션을 살펴보는 것으로 시작할 수 있습니다. 우리가 이 거래를 할 때 옵션을 매도하고("매도 옵션") 옵션을 매수할 것임을 기억하십시오("롱 옵션").

매도 옵션을 찾으면 $2.00 – $5.00의 추가 OTM 옵션을 구입하십시오. 옵션 스프레드가 최소 $2.00인지 확인하십시오. 이것은 이 거래의 기준에서 중요합니다. $2.00 미만의 스프레드를 거래하고 싶다면 다른 전략을 거래하고 싶을 것입니다.

스프레드를 최소 $2.00 너비로 유지하고 $10.00 너비를 넘지 않도록 하십시오. $10.00 스프레드를 넘어서면 거래가 변동성 스큐의 영향을 받을 수 있습니다. 더 큰 수익을 얻으려면 스프레드 폭을 늘리는 것보다 계약 수를 늘리는 것이 좋습니다.

성공 확률 계산

PROB OTM 또는 PROB ITM을 사용하지 않으려면 성공 확률을 어떻게 계산합니까? 먼저 위험을 감수하고 이를 스프레드 폭으로 나누어 성공을 계산합니다. (이제 이전 단계에서 $10.00 이상으로 확장하고 싶지 않은 또 다른 이유를 이해하게 됩니다.)

그래서, 우리의 위험은 무엇입니까? 우리의 실제 위험은 스프레드의 폭을 취하고 우리가 수집할 신용을 빼서 결정됩니다. $1.00의 신용을 받고 $5.00의 넓은 거래를 했다면 실제 위험은 $4.00입니다. 실제 위험을 계산한 후 이를 스프레드 폭으로 나누어 확률을 결정합니다.

스프레드가 76% – 90% 확률 범위를 벗어나면 거래를 포기하거나 다른 행사 가격으로 거래를 조정해야 합니다. 즉, 확률을 계산하고 91%의 확률을 얻으면 거래를 포기하거나 파업을 변경합니다! 확률이 76%~90% 사이일 때만 거래하세요.

혼란스럽게 들리나요? 다음은 예입니다:

크레딧 =$1.00

총 위험 =$5.00(스프레드 폭)

실제 위험 =$4.00(당신이 잃을 수 있는 총액)

실제 위험은 스프레드의 너비에서 받은 크레딧을 뺀 것입니다.

확률 =실제 위험/스프레드 폭 계산 =$4.00/$5.00 =80%

계약 및 포지션 규모

우리가 판매하는 이러한 OTM 스프레드는 높은 확률로 개발되었으며 우리의 위험은 스프레드의 폭을 보고 결정되므로 이익 잠재력을 높이기 위해 거래에서 계약을 늘릴 것입니다.

100% 집에 두드려야 하는 중요한 포인트입니다. 위험 관리는 파업 선택 및 확률 계산입니다. 총 손실에 대해 100% 편안해야 합니다.

우리는 이 거래를 손절매로 관리하려고 하지 않습니다. 스프레드 거래에서 손절매를 사용할 이유가 없습니다.

사람들이 힘들어하는 가장 큰 실수 중 하나는 스프레드에 손절매를 사용하거나 거래를 기다릴 수 없기 때문에 거래를 조기에 구제하는 것입니다.

기꺼이 감수할 수 있는 것보다 더 많은 위험을 수반하는 계약 규모로 거래하는 경우 해당 거래에 머물지 않고 만기가 될 것입니다. 당신은 당신에게 불리한 거래에 참여했고 당신이 포지션을 종료한 후 가격이 돌아서 원하는 곳으로 가본 적이 있습니까? 계속 거래를 했다면 수익성이 있는 위치에 있었을 것입니다.

사람들이 거래에서 일찍 빠져나가는 이유는 그들이 기꺼이 잃을 수 있는 것 이상의 거래에 있었기 때문입니다. 이런 일이 일어나지 않도록 하십시오. 편안한 수준 내에서만 거래하십시오.

100% 잃을 수 있는 비용으로만 거래를 하십시오. 정지는 우리의 성공 가능성을 넘어서는 손실을 초래할 것입니다. 우리는 손절매를 사용하지 않습니다. 우리는 거래를 중단하기 위한 기준이 있으며 나중에 해당 기준을 검토할 것입니다.

귀하에게 적합한 계약 규모를 결정하려면 실제 위험을 감수하고 계약당 100주를 곱하여 규모를 계산하십시오. 예를 들어, $1.00 크레딧에 $5 와이드 스프레드를 판매합니다.

위험은 주당 $4.00 X 계약당 100주입니다. 3개의 스프레드를 거래하고 싶다면 $4.00에 300을 곱합니다. 귀하에게 적합한 계약 규모를 결정할 수 없습니다. 잃는 것이 무엇인지 결정해야 합니다.

거래 실행

이 포지션을 좋은 가격에 매도하십시오. MID 또는 MIDDLE 입찰/매도 스프레드에 대해 판매해 보십시오. 이 단계를 서두를 이유가 없습니다. 중간 가격에 주문하고 시장으로 보내십시오.

잠시 동안 그대로 두었다가 작업할 시간을 주십시오. 30~45분 후에 스프레드를 다시 살펴보고 페니 단위로 변경하십시오. 시장이 움직이고 확장/축소되기 때문에 강제로 거래를 할 이유가 없습니다.

35-65일 후에 거래를 시작하려고 할 때 나쁜 가격에 거래를 팔 이유가 없습니다. 이것을 "주문 작업"이라고 합니다.

이익

우리는 이 스프레드를 매도하여 거래에 진입하고 거래를 종료하기 위해 다시 매수해야 합니다. 열려면 팔고 닫으려면 사야 합니다. 거래를 언제 종료해야 하는지 어떻게 알 수 있습니까?

이 거래에 대해 개발된 기준에서 위에서 계산한 성공 확률을 달성하려면 이익의 55% 또는 65%를 달성했을 때 이 거래를 마감해야 합니다.

예를 들어, 스프레드를 $1.00에 판매했다면 스프레드 가격을 $0.45 또는 $0.50에 다시 살 수 있을 때 거래를 마감하려고 합니다.

이익에 대한 몇 가지 참고 사항. 첫째, 이것은 높은 확률의 거래이지만 패자가 발생할 것입니다. 손실을 감수하는 것이 편안해야 합니다.

이러한 스프레드는 성공 확률이 높지만 거래 횟수가 늘어남에 따라 그 확률이 늘어납니다. 그게 무슨 뜻이야? 80%의 성공 확률로 거래하지만 세 번만 거래하면 확률이 당신에게 유리하게 풀리지 않을 것입니다.

수백 번의 거래를 한 후 확률이 계산한 숫자와 일치한다는 것을 인식하고 해당 승률을 달성하기 시작할 것입니다.

수백 번의 거래만으로 이익을 얻을 수 있다는 의미입니까? 아니요. 10번의 거래 중 8번의 성공을 보려면 그 10번 이상의 거래를 해야 합니다.

확률은 수십만 번 발생하여 계산됩니다. 이 거래에 대한 백 테스트와 거래를 개발하는 데 사용되는 기준은 확률 계산에서 가져옵니다.

동전을 세 번 던지면 앞면이 세 번 나올 수 있습니다. 그것은 쉽게 일어날 수 있습니다. 같은 동전을 5,000번 던지면 앞면이 반, 뒷면이 반에 가까워집니다.

가격 조치나 거래 관리에 대한 도움이 전혀 없이도 50%의 성공 확률로 시장을 거래할 수 있습니다. 이 전략의 거래 기준은 당신에게 우위를 제공할 것이며 성공 확률은 16% – 40% 추가됩니다.

손실을 감수하세요

이러한 포지션은 50% 미만의 확률로 구축되지만 시장이 반대 방향으로 움직여 스프레드 포지션을 위반할 수 있습니다.

시장이 귀하의 매도 옵션에 영향을 받았다고 해서 거래를 종료하지 마십시오. 옵션 매도 델타가 0.58에 도달한 경우에만 포지션을 청산하십시오. 예, 이것은 우리가 스프레드를 닫기 전에 숏 옵션이 돈에 약간 들어가도록 할 것임을 의미합니다.

델타 알림을 설정하고 거래를 관리하면 지속적인 손실을 입을 수 있습니다. 그게 왜 중요한가요? 왜냐하면 우리가 거래를 구축하고 최대 손실을 계산할 때 일관된 손실 %로 손실 거래를 구제하는 것을 볼 수도 있기 때문입니다.

모든 거래자는 손실을 보게 되며, 거래에서 생존하고 성공하는 열쇠는 거래를 관리하고 손실을 일관되게 유지하는 것입니다.

매도 옵션이 0.58에 도달할 때 $5.00 와이드 스프레드를 마감하는 경우 스프레드 비용은 $2.40 – $2.90입니다. 이 스프레드가 $1.00 크레딧에 대해 입력된 경우 $2.40 – $2.90의 손실이 $1.00만큼 감소합니다. 스프레드당 $1.40 – $1.90의 손실이 발생합니다.

롤 트레이드

추가 만료 주기로 롤아웃하여 거래를 관리하려는 경우 조기에 결정해야 합니다. 어떻게 결정합니까?

델타가 0.50에 도달하면 가격을 예상하고 스프레드를 롤링해야 합니다. 델타가 0.50 델타 이상으로 이동한 경우 크레딧에 대한 스프레드를 롤링할 수 없으므로 기다리지 마십시오.

우리는 차변 거래를 롤링하지 않기 때문에 이것은 중요합니다. 거래 알림을 설정할 때 알림을 .48로 설정하여 거래 플랫폼에 로그인하고 롤을 수행할 시간이 있는지 확인하십시오. 다시 말하지만, 델타가 .51이 되기 전에 거래를 굴려야 합니다.

We “roll” the trade by buying back our spread and selling it in an expiration cycle further out (again looking for 35 -65 days of expiration). When looking to roll a spread, make sure there are no earnings events.

When trading markets that have earnings, the trade criteria may block you from rolling a trade. If there is an earnings event in the expiration cycle you are looking to roll into, DO NOT take the trade!

Remember that options will not decay before an earnings announcement. When rolling a trade, make sure that your logic behind the roll is solid. 그게 무슨 뜻이야? It means do not roll a losing trade just because it is losing.

That only increases your loss. Roll the trade if the reasons you entered the trade are still good and you believe that the market analysis will play out if given more time.

The ability to analyze and accurately determine if a trade is still viable comes with time and practice. If you are unsure about taking the roll, ask a Bullish Bears Moderator in our trading rooms to look over the position for you and help you find the answer.

Remember, we do not roll losing trades. Rolling a trade typically places the whole spread at risk and can lead to a 100% loss. This means if you trade a $5.00 wide spread, you could take a $5.00 loss (minus the credit you received).

If you are a new trader and want to paper trade this strategy there are a few things to mention which can help you in the learning process. Place the trade after performing the steps outlined above and repeat the process again and again.

Find news sites or develop an understanding of your broker platform to more easily identify products with earnings announcements or events that could endanger your spread.

Review the steps for calculating the probabilities and develop a strong understanding of what you are calculating. Repeat the steps to become familiar with the calculations and to gain a stronger understanding of probabilities.

Continue to study the Greeks and develop a common understanding of how they work and how they will affect your positions. Just because the steps are outlined above, does not mean that you can not develop a stronger grasp of the formula and dial in a more precise checklist.

This trade strategy and the criteria for this trade is aimed at giving a universal trading strategy to the various traders here at the Bullish Bears. It can be dialed in to be even more effectively by a trader who has a strong understanding of the Greeks.

Be consistent in your targets. Take profits and exit losing trades as consistently as possible to help you become a better and more effective trader.

By working at consistent trading, your other trading habits will begin lining up in the same way. Consistent trading also helps you realize when things are going wrong and can help you correct your mistakes in future trades.

Practice placing the trade. The structure of the spreads is important and developing a strong understanding of the structure of the trade is critical for success. Place the trade on the call side and the put side.

Take bullish and bearish positions. Practice setting up alerts for the trades and review the entrance and exit criteria. Work to understand when a trade is a loser or if the trade should be rolled.

Take the time to continue learning price action and market analysis but do not let direction get in your way. Trade small positions at first and learn the concepts for the trade. The criteria for this trade was developed with a focus on probabilities and execution.

I’ve developed an Excel spread sheet which will do the spread calculations for you and this can be found by going to the Members Only Section of the Bullish Bears Website and scrolling to the bottom to find “Signets Corner.”

Once you access that section of the website, you will find a download-able file called Credit Spread Calculator. If you do not have Excel, you can download a google product to open that document by clicking on this link here.

In the next Options Series, we will look at trading debit spreads. I look forward to seeing you there.