CPF를 사용하여 주식에 투자해야 합니까, 아니면 CPF에 돈을 남겨두고 일반 계좌의 2.5% 이자를 받아야 합니까?

다음은 싱가포르의 대부분의 초보 투자자들이 접하는 질문입니다. 그렇기 때문에 #AskDrWealth 시리즈의 이번 에피소드에서는 결정을 내리는 데 도움이 되는 두 가지 주요 고려 사항을 알려 드리겠습니다.

시작하겠습니다!

시작하기 전에 먼저 모든 것을 맥락에 따라 살펴보겠습니다.

연구 단계를 통해 CPF에 대한 몇 가지 통계에 대해 알아보겠습니다.

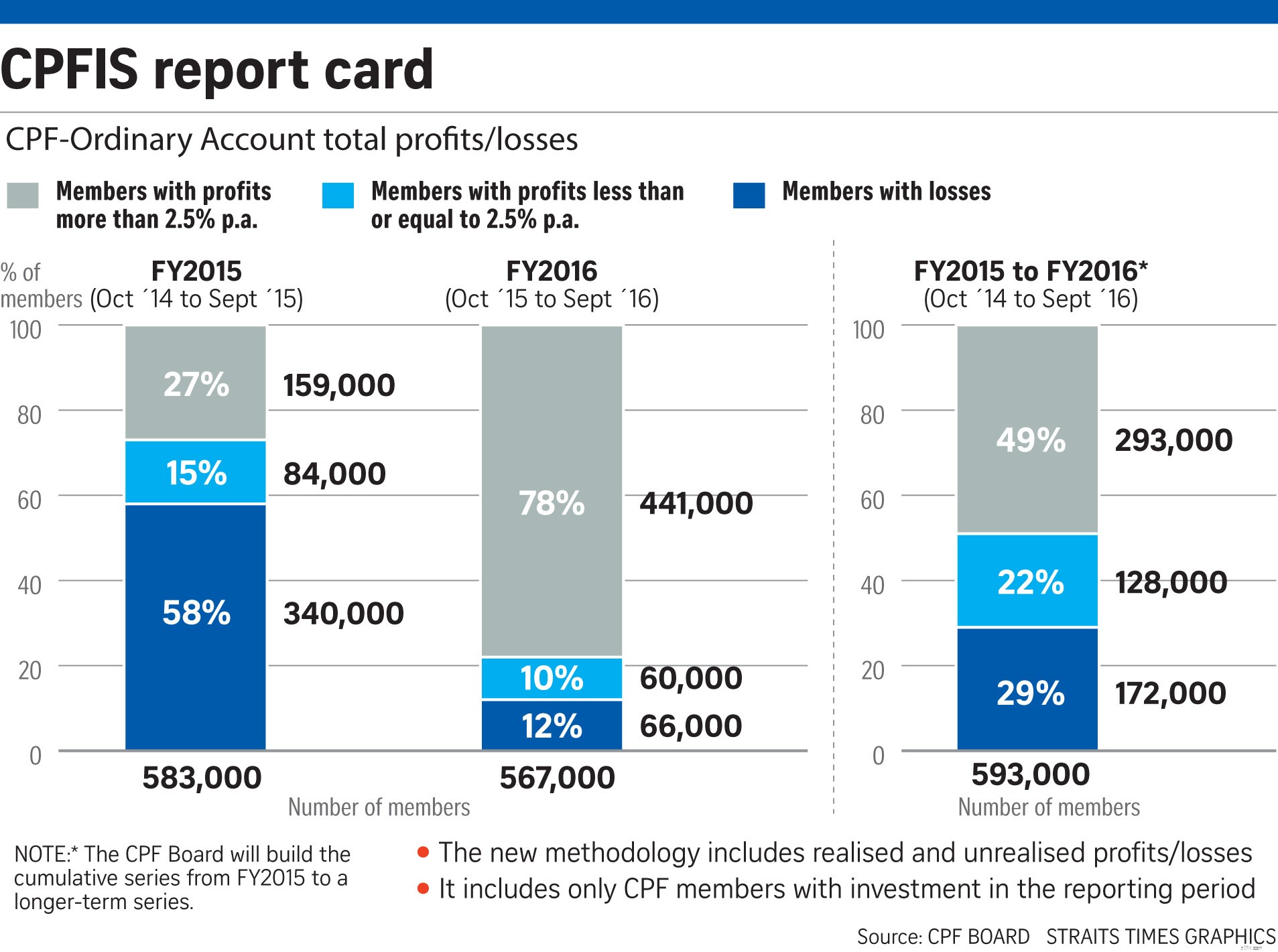

그렇다면 CPF 자금을 투자한 회원들은 지난 2년 동안 얼마나 잘 지내고 있었습니까?

2014년 10월부터 2016년 9월까지 CPFB는 결과를 종합하여 다음과 같이 알아냈습니다.

참고:일반 계정의 기본 세율인 2.5%를 고려합니다.

이제 이러한 발견이 시사하는 바는 무엇입니까?

즉, 2.5%의 실적이 저조할 확률은 51%의 회원과 같습니다.

그럼에도 불구하고 물론 이것은 단지 2년에 불과하다는 것을 기억하는 것이 중요합니다. 시장이 오르락 내리락하기 때문에 시간이 지남에 따라 데이터는 훨씬 더 신뢰할 수 있습니다. 비율이 왜곡되는 좋은 해나 나쁜 해를 잡을 수 있습니다.

그래서 할 일이 무엇입니까? 여기에서 이 보고서의 요점인 고려 사항으로 넘어갑니다.

사람들이 돈을 투자할 수 있는 많은 방법이 있지만, 이들 중 일부는 위험하다는 점에 유의해야 합니다. 그리고 위험을 감수하려는 사람, 특히 이미 경험이 있는 사람에게만 적합합니다.

그러나 아직 처음 사용하는 경우 먼저 안전한 쪽으로 이동하는 것이 좋습니다. 대부분의 사람들이 생각하는 것과 달리 2.5%를 능가하기가 쉽지 않습니다.

따라서 CPF 자금을 최종적으로 투자하기로 결정하기 전에 공유하고자 하는 두 가지 고려 사항으로 이동합니다. 그리고 그들은:

따라서 첫 번째로 다음과 같이 자문해야 합니다. 향후 5년 이내에 CPF 자금이 필요합니까?

대답하려면 다음 예를 사용하십시오.

앞으로 3년 안에 파트너와 함께 집을 사고 싶다고 상상해 보십시오. 그러다가 일반 계좌에 CPF 자금이 유휴 상태인 것을 알게 되었습니다.

동시에 높은 수익을 얻을 수 있는 방법을 찾고 있어 하루가 끝날 때 다른 모든 요구 사항에 대해 더 많은 자산을 보유할 수 있습니다.

즉각적인 반응 중 하나는 주식에 투자하는 것이 좋다고 생각하는 것입니다.

그러나 우리는 그것이 바람직하지 않다는 것을 알려드리고자 합니다. 그 이유는 거의 모든 사람이 알고 있듯이 주식 시장은 매우 변동성이 높기 때문입니다.

주식에 투자했고 결국 집값을 지불할 때 금액에 도달하기 전에 시장 붕괴가 발생했다면 어떨까요? 귀하의 투자는 시장 붕괴 중에 쉽게 반으로 쪼개질 수 있습니다. 그리고 그것은 당신이 원하는 집을 살 수 있는 재정 능력을 손상시킬 수 있습니다.

따라서 결론은 다음과 같습니다.

이 CPF 자금이 단기적으로 필요할 때 주식 투자에 CPF 자금을 사용하지 마십시오.

이것이 고려 1순위입니다.

그리고 첫 번째 것을 고려하여 통과했다고 가정 해 봅시다. 그래서 당신은 계속해서 "이 돈은 앞으로 5년 동안 아무 소용이 없습니다. 투자를 해야 할까요?"라고 생각합니다.

이는 다음 고려 사항으로 이어집니다.

그런 다음 스스로에게 물어봐야 하는 다음 질문은 다음과 같습니다.

"현금을 투자하여 주식으로 돈을 벌었습니까?"

따라서 다시 말해서 추격전을 중단하고 여기서 우리가 환기시키는 것은 항상 현금을 사용하여 CPF 자금이 아닌 주식에 먼저 투자해야 한다는 것입니다.

CPF 보통계좌의 경우 매년 2.5%의 이자가 있어 기회비용이 더 많이 들기 때문입니다.

충분히 잘하지 않으면 실제로이 2.5 %를 잃게되는 반면 현금을 사용할 때 보너스 계좌와 같은 다른 계좌가 아닌 일반 저축 계좌의 경우 0.05 %의 이자를 얻을 수 있습니다.

따라서 이는 이자 차이로 인해 귀하의 현금이 CPF에 있는 돈보다 훨씬 더 많이 유휴 상태임을 의미합니다. 그렇기 때문에 항상 여유 현금을 투자하고 CPF 일반 계정을 건드리지 않는 것이 좋습니다.

그리고 마침내 그렇게 해야 한다고 결정했을 때 주식 투자와 현금 계좌에 대해 잘 알고 있어야만 이 일을 할 생각을 해야 합니다. 또한 거기에 자신감을 더해야 합니다. 2.5%의 초과 성과를 달성할 수 있다고 생각되면 CPF 자금을 사용하여 주식에 투자하는 것을 고려할 수 있습니다.

이 두 번째 요점을 반복하려면 다음과 같이 생각해야 합니다.

주식에 투자할 때는 최대한 현금을 사용하세요.

궁극적으로 #AskDrWealth 시리즈의 오늘 비디오에서 여러분이 이 두 가지 중요한 고려 사항에 대해 배웠기를 바랍니다. CPF 자금을 주식에 투자할지 말지 선택하는 딜레마에 빠졌을 때 결론을 내리기 전에 신중하게 생각하는 것이 도움이 됩니다.

저희가 보여드린 두 가지 사항은 앞으로 더 나은 결정을 내리는 데 도움이 될 것입니다.

시청해주셔서 감사합니다!

리소스: